VN-Index điều chỉnh kỹ thuật, chuyên gia khuyến nghị thận trọng khi mua mới

- S&P 500 lập kỷ lục mới sau 512 ngày giao dịch - một trong những chuỗi tiêu cực lớn nhất lịch sử

- Trong khi đó, các quỹ phòng hộ nắm giữ mức mua Nasdaq 100 cao nhất trong gần bảy năm

- Các yếu tố khác cũng chỉ ra xu hướng tăng giá tiếp theo, chẳng hạn như cuộc bầu cử ở Hoa Kỳ và lĩnh vực chăm sóc sức khỏe mạnh mẽ.

Như chúng ta đã biết, chỉ số S&P 500 đã đạt mức cao kỷ lục mới trong ngày vào thứ Sáu tuần trước. Đây là chỉ số gần đây nhất trong số ba chỉ số chính của Hoa Kỳ đạt được cột mốc quan trọng như vậy kể từ thị trường giá xuống năm 2022, cùng với chỉ số Nasdaq 100 và Dow Jones.

Sau khi đạt đỉnh gần hai năm trước, S&P 500 đã trải qua sự sụt giảm tới 1/4 giá trị, đạt mức thấp nhất khi đóng cửa là 3.577 vào ngày 12 tháng 10 năm 2022. Điều này có nghĩa là chỉ số này đã trải qua 512 ngày giao dịch không có kỷ lục cho đến thứ Sáu, theo Ned Davis Research, coi đây là kỷ lục dài thứ sáu kể từ năm 1928.

Bất chấp cột mốc có vẻ tiêu cực, điều đáng chú ý là dữ liệu lịch sử chỉ ra rằng một năm sau khi đạt mức cao mới, chỉ số này đã tăng 13/14 lần, với mức tăng trung bình là +13%.

Hơn nữa, ngoại trừ năm giảm giá vào năm 2022, chỉ số này đã ghi nhận mức lợi nhuận hàng năm ở mức hai con số trong 4/5 năm qua.

Cơn sốt mua Nasdaq

Cổ phiếu công nghệ đã có đợt tăng giá vững chắc vào thứ Năm và thứ Sáu, nhờ triển vọng lạc quan về năm 2024 từ nhà sản xuất chip Taiwan Semiconductor Manufacturing (NYSE:TSM). Điều này góp phần mang lại hiệu suất vượt trội cho các cổ phiếu công nghệ vốn hóa lớn, giúp S&P 500 và Nasdaq xóa bỏ khoản lỗ năm 2024 và chuyển biến tích cực từ đầu năm đến nay.

Theo dữ liệu từ Societe Generale, các quỹ phòng hộ hiện duy trì mức mua Nasdaq 100 cao nhất trong gần bảy năm.

Trong khi đó, một cuộc khảo sát toàn cầu về các nhà quản lý quỹ do Bank of America thực hiện cho thấy rằng giao dịch đông đúc nhất của các nhà đầu tư là ở nhóm gọi là cổ phiếu Magnificent Seven, cụ thể là Alphabet (NASDAQ:GOOGL) , Amazon (NASDAQ:AMZN), Apple (NASDAQ:AAPL), Tesla (NASDAQ:TSLA), Nvidia (NASDAQ:NVDA) (NASDAQ:{{6497|NVDA} }), Meta (NASDAQ:META) và Microsoft (NASDAQ:MSFT).

Đúng vậy, Magnificent Seven đã có một năm phi thường vào năm 2023, nhưng một năm sẽ rất khó lặp lại. Mỗi công ty đều mang lại lợi nhuận +49% trở lên vào năm 2023 và đóng góp phần lớn vào mức tăng trưởng của S&P 500 vào năm ngoái.

Đây là lần đầu tiên bảy cổ phiếu lớn nhất đạt mức lợi nhuận như vậy ít nhất kể từ năm 1999. Nhưng bước sang năm 2024 tại Phố Wall, họ đã có danh sách Magnificent 7 mới cho năm tài chính.

Nhóm bao gồm hầu hết Magnificent Seven năm 2023 (Alphabet, Amazon, Microsoft và Nvidia), trong khi Apple, Meta và Tesla bị loại và thay vào đó là Berkshire Hathaway (NYSE:BRKa), UnitedHealth Group (NYSE :UNH) và Visa (NYSE:V).

Mô hình bầu cử

Mô hình theo mùa điển hình của thị trường chứng khoán trong những năm bầu cử tổng thống (như cuộc bầu cử Nhà Trắng năm 2024 hiện tại) là điểm yếu trong nửa đầu năm và sức mạnh trong nửa cuối năm.

Lợi nhuận trung bình của Dow Jones trong nửa đầu năm là -4,3%. Nửa sau của những năm bầu cử tổng thống lại là một câu chuyện khác, khi thị trường chứng khoán mạnh hơn những năm không có bầu cử. Chỉ số Dow Jones trong nửa sau của năm bầu cử có lợi nhuận trung bình là +8,6%.

Một lời giải thích cho mô hình này là ban đầu thị trường hoạt động kém do phản ứng với sự bất ổn kinh tế do chính sách của các ứng cử viên tạo ra và khi năm tháng trôi qua, các ứng cử viên sẽ giải thích các đề xuất của họ và thực hiện các chiến dịch gây hứng thú.

Chữ thập vàng trong lĩnh vực chăm sóc sức khỏe

Cổ phiếu chăm sóc sức khỏe đã có khởi đầu mạnh mẽ trong năm nay, thực sự dẫn đầu với tư cách là lĩnh vực hoạt động tốt nhất trong S&P 500 cho năm 2024. Thành công này có được nhờ mức định giá hấp dẫn so với thu nhập và câu chuyện tăng trưởng hấp dẫn.

Eli Lilly (NYSE:LLY) tiếp tục tỏa sáng với tư cách là cổ phiếu hoạt động tốt nhất trong ngành, tăng +78,1% vào năm 2023. Thành tích ấn tượng này đã đưa nhà sản xuất dược phẩm này lọt vào top 10 cổ phiếu giá trị nhất của S&P 500 các công ty.

Các công ty khác trong lĩnh vực chăm sóc sức khỏe cũng đang thực hiện các bước đi chiến lược, với sự tham gia của các công ty bảo hiểm y tế như UnitedHealth Group (NYSE:UNH), các gã khổng lồ dược phẩm như AbbVie (NYSE:ABBV), Viatris (NASDAQ:VTRS) và các nhà sản xuất thiết bị y tế như Dexcom (NASDAQ:DXCM).

Một diễn biến đáng chú ý là sự xuất hiện gần đây của mô hình "chữ thập vàng" ở một số cổ phiếu này, trong đó đường trung bình động 50 ngày vượt lên trên đường trung bình động 200 ngày. Điều thú vị là toàn bộ khu vực đã chứng kiến sự giao cắt vàng trong tuần đầu tiên của tháng Giêng.

Điều đáng chú ý là mô hình chữ thập vàng thường được coi là một chỉ báo tăng giá.

Health Care Select Sector ETF (NYSE:XLV) có vẻ đã sẵn sàng tăng cao hơn và có thể sớm vượt qua mức cao kỷ lục vào ngày 8 tháng 4 năm 2022, khi ETF đóng cửa ở mức 142,83 USD. Nhưng nó đã đạt đến mức kháng cự và cho đến nay vẫn chưa thể vượt qua được, do đó mới có những đợt cắt giảm mới nhất.

Tâm lý nhà đầu tư (AAII)

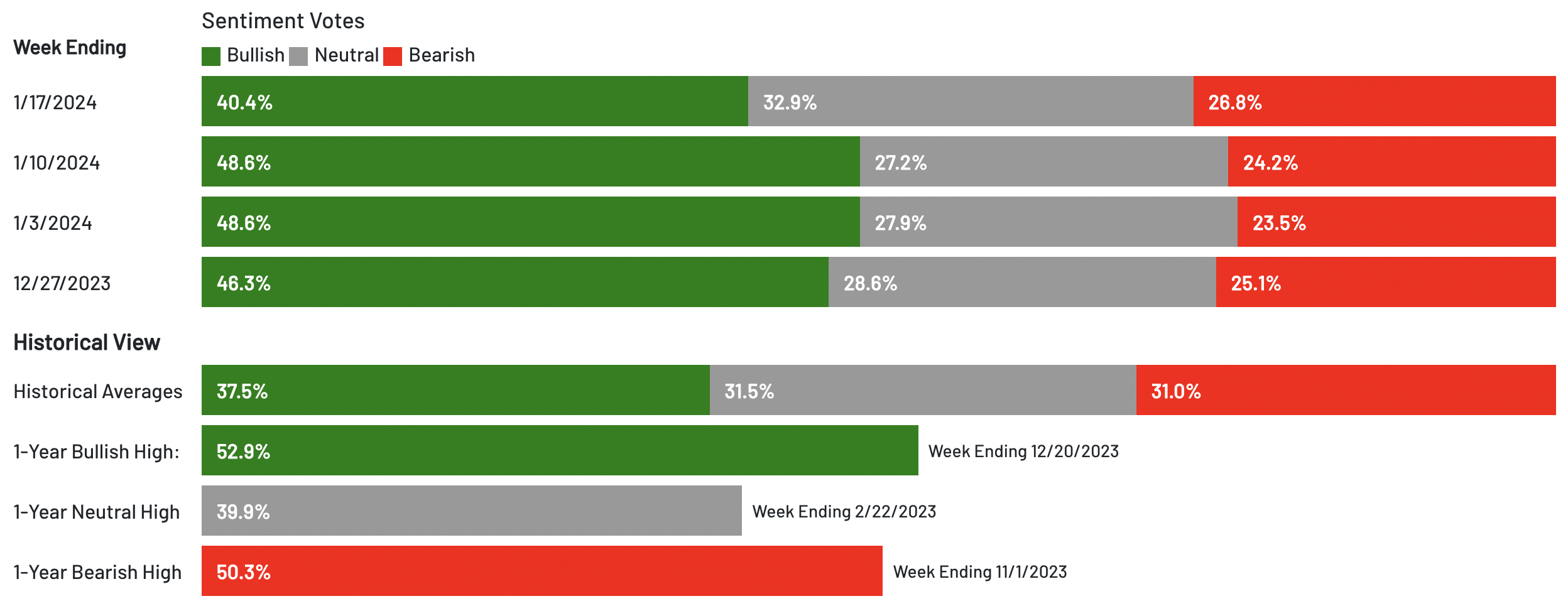

Tâm lý lạc quan, tức là kỳ vọng rằng giá cổ phiếu sẽ tăng trong sáu tháng tới, lên tới 40,40% nhưng vẫn cao hơn mức trung bình lịch sử là 37,5.

Tâm lý bi quan, tức là kỳ vọng giá cổ phiếu sẽ giảm trong sáu tháng tới, đã tăng lên 26,8% và vẫn ở dưới mức trung bình lịch sử là 31%.

Nguồn: AAII

Nguồn: AAII

Xếp hạng thị trường chứng khoán toàn cầu năm 2024

- Nikkei +7.47%

- Nasdaq +2%

- S&P 500 +1.47% +0.46%

- Dow Jones +0,46%

- FTSE MIB Italian -0.22%

- Dax -1,17%

- Euro Stoxx 50 -1,61%

- Cac 40 -2,27%

- Ibex 35 Spanish -2.41%

- FTSE 100 British -3.51%

- CSI -4.70%