Fed hạ lãi suất và tác động lan tỏa đến châu Á

- Tháng 6 được dự báo sẽ là một tháng đầy biến động khác ở Phố Wall trong bối cảnh có ba sự kiện quan trọng tác động đến thị trường.

- Thị trường sẽ tập trung vào báo cáo việc làm của Hoa Kỳ, dữ liệu lạm phát CPI và cuộc họp chính sách của Fed.

- Do đó, các nhà đầu tư nên chuẩn bị tinh thần cho những biến động mạnh hơn và những động thái sắc nét hơn trong những tuần tới.

- Tìm kiếm sự trợ giúp trên thị trường? Các thành viên của InvestingPro nhận được các ý tưởng và hướng dẫn độc quyền để điều hướng mọi tình huống. Tìm hiểu thêm »

Các cổ phiếu ở Phố Wall đang trên đà kết thúc tháng 5 với một lưu ý chao đảo khi các nhà đầu tư tiếp tục đánh giá triển vọng về lãi suất và lạm phát trong khi chờ đợi một giải pháp chính trị đối với tình trạng trần nợ của Hoa Kỳ.

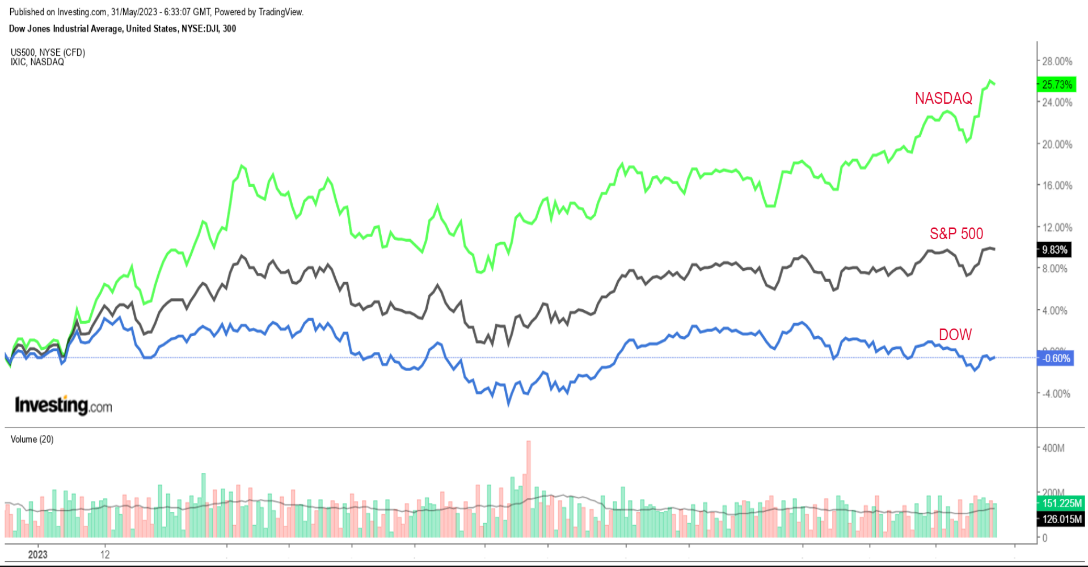

Cổ phiếu nặng về công nghệ Nasdaq Composite đang trên đà tăng trưởng vào tháng 5, với mức tăng khoảng 6,5% trước phiên giao dịch cuối cùng của tháng khi các nhà đầu tư đổ xô vào các tên tuổi liên quan đến AI, chẳng hạn như Nvidia (NASDAQ:NVDA).

Chỉ số S&P 500 chuẩn cao hơn khoảng 0,9% trong tháng này.

Trong khi đó, Chỉ số trung bình Dow Jones của blue-chip được coi là mức tụt hậu lớn nhất trong tháng 5, giảm 3,1% tính đến thời điểm đóng cửa ngày thứ Ba.

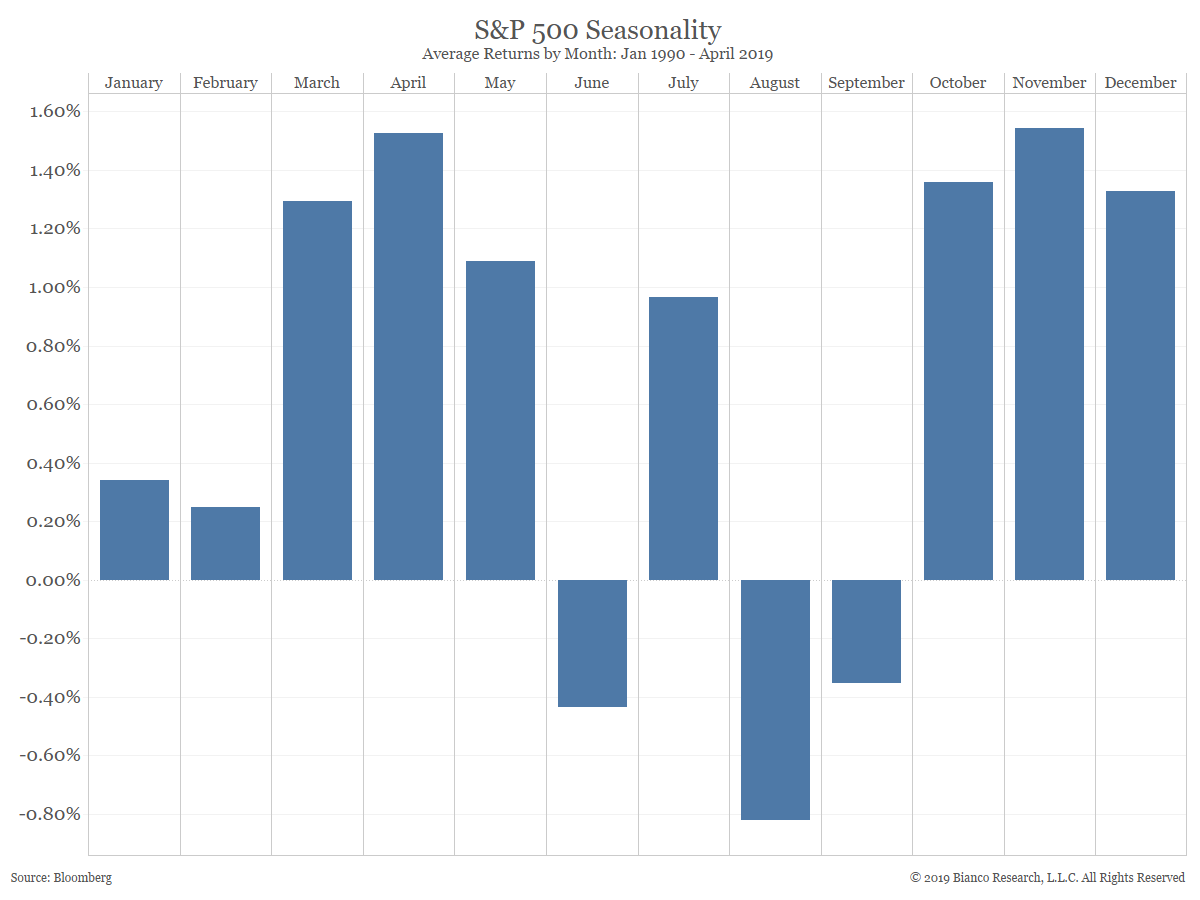

Khi tháng 5 đầy biến động sắp kết thúc, các nhà đầu tư nên chuẩn bị tinh thần cho tình trạng hỗn loạn mới vào tháng 6, tháng được cho là một trong những tháng tồi tệ nhất trong năm đối với thị trường chứng khoán.

Kể từ năm 1990, S&P 500 đã giảm trung bình khoảng 0,4% trong tháng 6 và năm nay có thể không khác.

Do đó, đây là ba ngày có công bố các dữ liệu quan trọng trong đầu tháng Sáu:

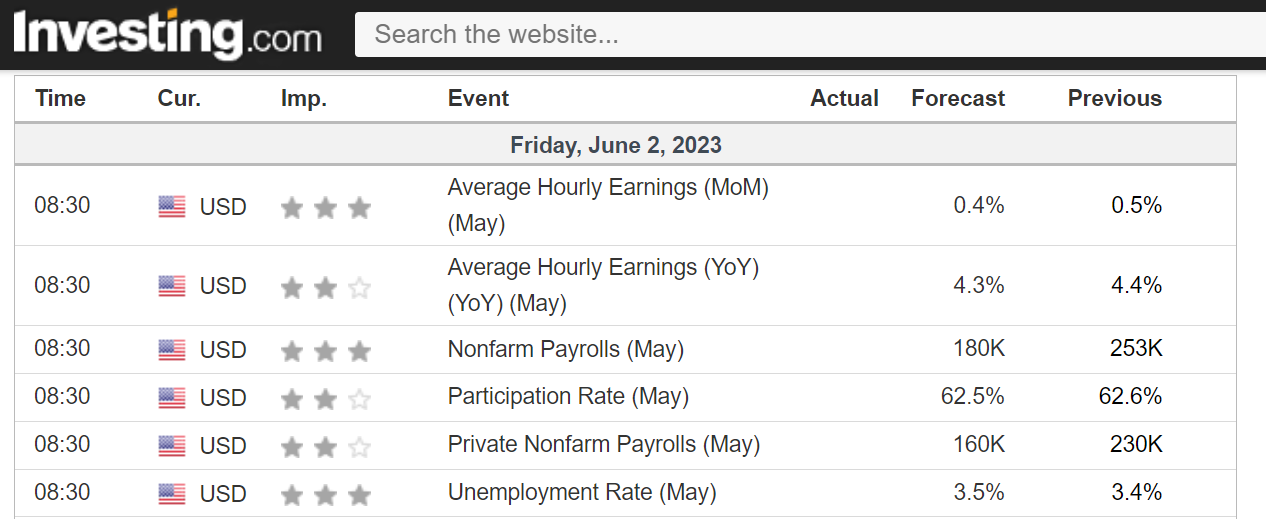

1. Báo cáo Việc làm Hoa Kỳ: Thứ Sáu, ngày 2 tháng Sáu

Bộ Lao động Hoa Kỳ sẽ công bố báo cáo việc làm tháng 5 vào lúc 8:30 AM ET vào thứ Sáu, ngày 2 tháng 6 và đây có thể sẽ là chìa khóa quyết định quyết định chính sách tiếp theo của Cục Dự trữ Liên bang.

Ước tính dữ liệu sẽ cho thấy nền kinh tế Hoa Kỳ có thêm 180.000 việc làm, theo Investing.com, chậm lại so với mức tăng trưởng việc làm là 253.000 trong tháng Tư.

Tỷ lệ thất nghiệp được cho là tăng lên tới 3,5%, cao hơn một chút so với mức thấp nhất trong 53 năm của tháng trước là 3,4%, mức chưa từng thấy kể từ năm 1969.

Dự đoán:

- Tôi tin rằng báo cáo việc làm tháng 5 sẽ nhấn mạnh khả năng phục hồi đáng kinh ngạc của thị trường lao động và ủng hộ quan điểm rằng cần phải tăng lãi suất nhiều hơn nữa để kiềm chế thị trường lao động đang nóng như lửa.

- Các quan chức Fed trước đây đã phát đi tín hiệu rằng tỷ lệ thất nghiệp cần ít nhất là 4% để làm chậm lạm phát, trong khi một số nhà kinh tế cho rằng tỷ lệ thất nghiệp cần phải cao hơn nữa.

- Đặt mọi thứ trong bối cảnh, tỷ lệ thất nghiệp đứng ở mức 3,6% vào đúng một năm trước vào tháng 5 năm 2022, cho thấy rằng Fed vẫn có khả năng tăng lãi suất, ngay cả khi các nhà giao dịch đang đặt cược vào việc tạm dừng.

2. Dữ liệu CPI của Hoa Kỳ: Thứ Ba, ngày 13 tháng 6

Báo cáo chỉ số giá tiêu dùng tháng 5 được công bố rộng rãi vào Thứ Ba, ngày 13 tháng 6, lúc 8:30 AM ET và các con số có thể sẽ cho thấy cả lạm phát hay lạm phát lõi đang giảm đủ nhanh để Fed phải tạm dừng các nỗ lực chống lạm phát.

Mặc dù chưa có dự báo chính thức nào được đưa ra, nhưng kỳ vọng về CPI hàng năm dao động từ mức tăng 4,6% đến 4,8%, so với tốc độ hàng năm 4,9% vào tháng Tư.

Tỷ lệ lạm phát hàng năm cao nhất trong 40 năm qua là 9,1% vào mùa hè năm ngoái và đang có xu hướng giảm ổn định kể từ đó, tuy nhiên, giá cả vẫn đang tăng với tốc độ gấp đôi phạm vi mục tiêu 2% của Fed.

Trong khi đó, các ước tính cho con số cốt lõi hàng năm - không bao gồm giá thực phẩm và năng lượng - tập trung vào khoảng 5,4% -5,6%, so với mức 5,5% của tháng Tư.

Con số cơ bản được các quan chức Fed theo dõi chặt chẽ, những người tin rằng nó cung cấp đánh giá chính xác hơn về hướng lạm phát trong tương lai.

Dự đoán:

- Nhìn chung, mặc dù xu hướng đang giảm nhưng dữ liệu có thể sẽ tiết lộ rằng lạm phát tiếp tục tăng nhanh hơn nhiều so với mức 2% mà Cục Dự trữ Liên bang cho là lành mạnh.

- Tôi tin rằng vẫn còn một chặng đường dài trước khi các nhà hoạch định chính sách của Fed sẵn sàng tuyên bố sứ mệnh đã hoàn thành trên mặt trận lạm phát.

- Một dữ liệu mạnh mẽ đáng ngạc nhiên, trong đó chỉ số CPI toàn phần ở mức 5,0% trở lên, sẽ càng làm tiêu tan hy vọng về việc tạm dừng lạm phát vào tháng 6 và gây áp lực buộc Fed phải duy trì cuộc chiến chống lạm phát.

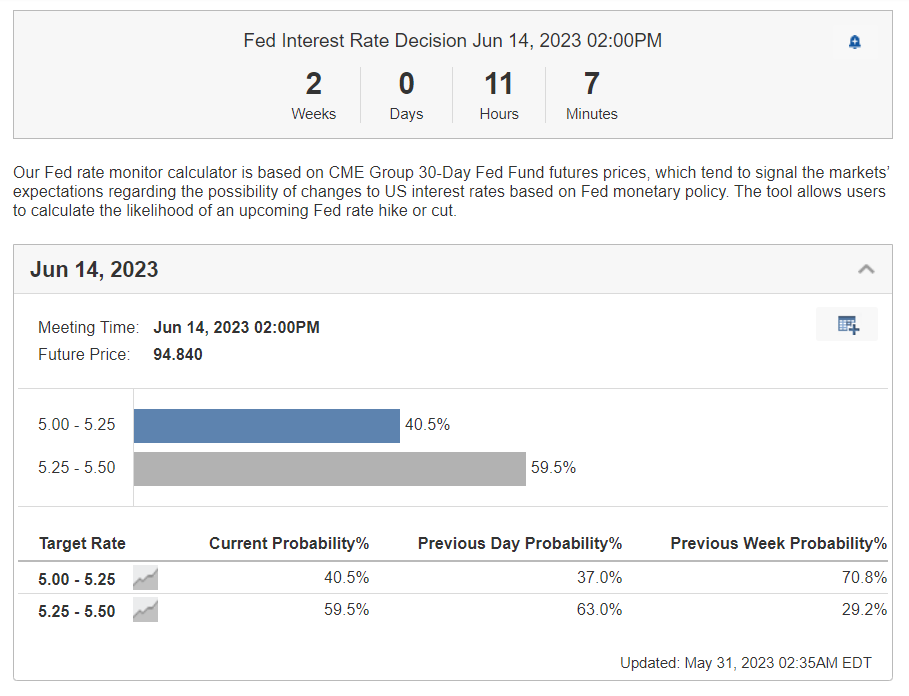

3. Quyết định lãi suất của Fed: Thứ Tư, ngày 14 tháng 6

Cục Dự trữ Liên bang dự kiến sẽ đưa ra quyết định chính sách của mình sau khi kết thúc cuộc họp FOMC lúc 2:00 chiều ET vào Thứ Tư, ngày 14 tháng Sáu.

Kể từ sáng thứ Tư, thị trường tài chính đang định giá khoảng 60% khả năng lãi suất sẽ tăng 25 điểm cơ bản và gần 40% khả năng sẽ không có hành động nào, theo Công cụ theo dõi lãi suất của Fed của Investing.com.

Nhưng điều đó, tất nhiên, có thể thay đổi trong những ngày và tuần dẫn đến quyết định lãi suất lớn, tùy thuộc vào dữ liệu đến và những nỗ lực liên tục để đạt được thỏa thuận về trần nợ được Quốc hội thông qua.

Trên thực tế, nếu ngân hàng trung ương Hoa Kỳ tiếp tục thực hiện một đợt tăng lãi suất theo điểm phần trăm khác, đây sẽ là lần tăng lãi suất thứ 11 trong 13 tháng qua, thì điều đó sẽ đặt phạm vi mục tiêu chuẩn của quỹ Fed trong khoảng từ 5,25% đến 5,50%.

Chủ tịch Fed Powell sẽ tổ chức một cuộc họp báo được theo dõi chặt chẽ ngay sau khi công bố tuyên bố của Fed khi các nhà đầu tư tìm kiếm manh mối mới về cách ông nhìn nhận xu hướng lạm phát và nền kinh tế cũng như điều đó sẽ tác động như thế nào đến tốc độ thắt chặt chính sách tiền tệ.

Dự đoán:

- Do lạm phát vẫn ở mức cao và nền kinh tế nói chung đang tăng trưởng tốt hơn dự kiến, cá nhân tôi cho rằng Fed sẽ quyết định tăng lãi suất thêm 25 điểm cơ bản tại cuộc họp tháng Sáu. Ngoài ra, tôi tin rằng Powell sẽ có giọng điệu diều hâu đáng ngạc nhiên và cảnh báo rằng Fed vẫn còn nhiều việc phải làm để giảm lạm phát.

- Mặc dù tôi đồng ý rằng chu kỳ thắt chặt hiện tại có thể sắp kết thúc, nhưng tôi cho rằng lãi suất chính sách sẽ cần tăng thêm ít nhất nửa điểm phần trăm nữa lên từ 5,75% đến 6,00%, trước khi Fed đưa ra bất kỳ ý tưởng nào về việc cắt giảm lãi suất. tạm dừng hoặc xoay trục trong cuộc chiến của mình để khôi phục lại sự ổn định về giá.

- Ngân hàng trung ương Hoa Kỳ có nguy cơ phạm phải sai lầm chính sách lớn nếu bắt đầu nới lỏng chính sách quá sớm, điều này có thể khiến áp lực lạm phát bắt đầu tăng trở lại bất chấp những lo ngại về suy thoái kinh tế đang rình rập.

- Nếu có, Fed có nhiều dư địa để tăng lãi suất hơn là cắt giảm lãi suất, giả định rằng nó tuân theo các con số.

Nên có hành động gì?

Một lần nữa, không có gì bí mật khi chúng ta đang bước vào một trong những tháng yếu nhất trong lịch sử. Do đó, theo quan điểm của tôi, một số điểm yếu trong tháng 6 sẽ không gây ngạc nhiên.

Trong thời gian tới, tôi cho rằng thị trường chứng khoán Mỹ sẽ điều chỉnh thấp hơn vì Fed có thể tiếp tục tăng chi phí đi vay trong suốt mùa hè và giữ chúng ở mức cao hơn trong thời gian dài hơn.

Các nhà giao dịch chủ yếu tham gia các vị thế mua có thể chọn nghỉ một thời gian trong tháng 6 hoặc thoát khỏi các vị thế của họ nhanh hơn bình thường và đứng bên lề nếu thị trường bắt đầu quay đầu.

Ngược lại, các nhà đầu tư dài hạn có thể muốn mua các tài sản rủi ro giảm giá để tận dụng giá thấp hơn, vì lịch sử cho thấy thị trường có thể phục hồi mạnh vào tháng Bảy.

Nhìn chung, điều quan trọng là phải kiên nhẫn và cảnh giác với cơ hội. Thêm tiếp xúc dần dần, không mua cổ phiếu mở rộng và không quá tập trung vào một công ty hoặc lĩnh vực cụ thể vẫn rất quan trọng.

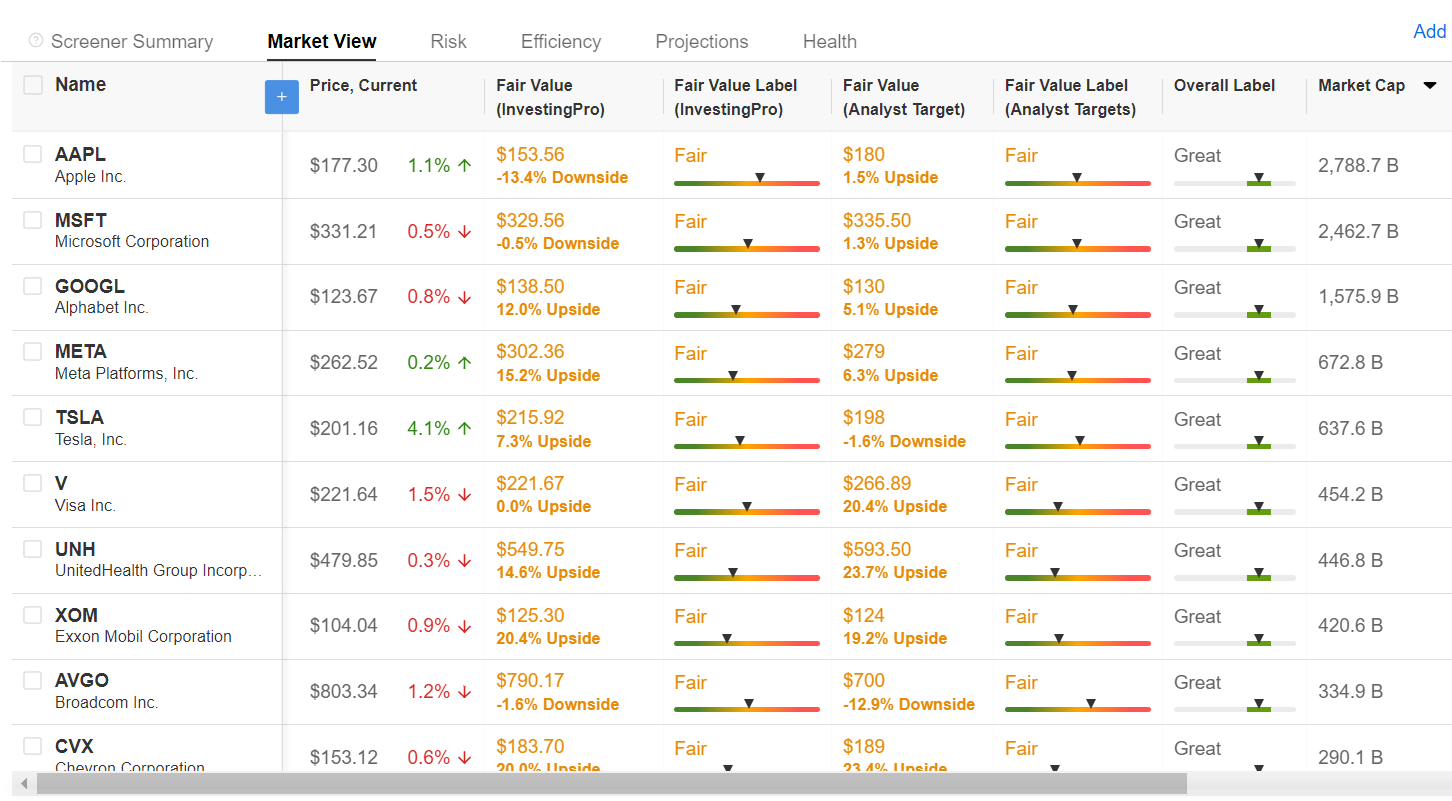

Cân nhắc điều đó, tôi đã sử dụng công cụ sàng lọc cổ phiếu của InvestingPro để xây dựng danh sách theo dõi các cổ phiếu chất lượng cao đang thể hiện sức mạnh tương đối mạnh mẽ trong môi trường thị trường hiện tại.

Không ngạc nhiên khi một số cái tên lọt vào danh sách bao gồm Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL) , Meta Platforms, Tesla (NASDAQ:TSLA), Visa (NYSE:V), United Health (NYSE:UNH), Exxon Mobil (NYSE:{ {7888|XOM}}), Broadcom (NASDAQ:AVGO) và Chevron (NYSE:CVX) để kể tên một số.

Nguồn: InvestingPro

Với InvestingPro, bạn có thể truy cập thuận tiện vào chế độ xem một trang với thông tin đầy đủ và toàn diện về các công ty khác nhau ở cùng một nơi, loại bỏ nhu cầu thu thập dữ liệu từ nhiều nguồn và tiết kiệm thời gian cũng như công sức cho bạn.

Bắt đầu dùng thử miễn phí 7 ngày để mở khóa thông tin chi tiết và dữ liệu cần thiết!

Tiết lộ: Tại thời điểm viết bài này, tôi đang thiếu S&P 500 và Nasdaq 100 thông qua ProShares Short S&P 500 ETF (SH) và ProShares Short QQQ ETF (PSQ). Tôi thường xuyên cân đối lại danh mục đầu tư của mình gồm các cổ phiếu riêng lẻ và quỹ ETF dựa trên đánh giá rủi ro liên tục về cả môi trường kinh tế vĩ mô và tài chính của các công ty. Các quan điểm được thảo luận trong bài viết này chỉ là quan điểm của tác giả và không nên được coi là lời khuyên đầu tư.