Giá Bitcoin hôm nay: ổn định trên 91.000 USD sau khi phục hồi nhờ kỳ vọng Fed hạ lãi suất

- Có nhiều yếu tố dẫn đến thị trường giá xuống trong năm nay bên cạnh các động thái tăng lãi suất từ Fed

- Trong lịch sử, S&P 500 đã thực sự tăng trung bình trong ba, sáu và mười hai tháng sau khi Fed tăng lãi suất

- Tính thời vụ cũng chỉ ra một tháng 10 khó khăn

Đầu tuần này, Cục Dự trữ Liên bang đã công bố đợt tăng lần thứ ba liên tiếp 75 điểm cơ bản, đưa lãi suất cơ bản lên mức chưa từng thấy kể từ khi bắt đầu cuộc Khủng hoảng Tài chính Toàn cầu (GFC) xảy ra vào mười bốn năm trước.

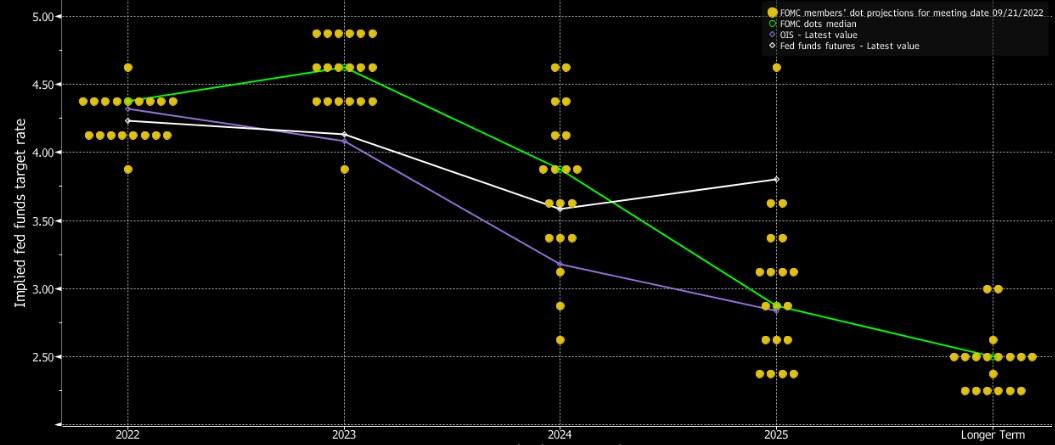

Các dự báo chỉ ra rằng lãi suất kết thúc năm trên 4,25%, ngụ ý một mức tăng mới 75 điểm phần trăm vào tháng 11 và thêm 50 điểm phần trăm nữa vào tháng 12. Đối với năm 2023, tỷ lệ dự kiến cao là 4,6%.

Và đây là lúc biểu đồ chấm dot plot phát huy tác dụng.

Các dữ liệu từ biểu đồ thể hiện bao gồm triển vọng về lãi suất của các thành viên khác nhau tạo nên Fed cũng đưa ra những gợi ý quan trọng về mức lãi suất có thể tăng lên đến năm 2025.

Các dấu chấm trong biểu đồ đại diện cho thành viên ủy ban và quan điểm của họ về tương lai của việc tăng lãi suất hoặc cắt giảm lãi suất. Tuy nhiên, từng thành viên cụ thể thuộc về ai trong số các dấu chấm vẫn chưa được biết.

Nguồn: Fed

Mối quan hệ lịch sử của Fed với thị trường

Tuy nhiên, nếu chúng ta nhìn vào những lần gần đây nhất khi FED tăng lãi suất (1987, 1988, 1994, 1997, 1999, 2004 và 2015), chúng ta sẽ thấy rằng trung bình, S&P 500 thực sự đã tăng trong ba (+0,5%), sáu (+7,1%) và mười hai tháng (+10,2%).

Con số ba tháng dường như bị bóp méo bởi kết quả hoạt động của năm 1997 khi chỉ số này tăng +13,6%. Vì vậy, loại trừ các yếu tố ngoại lai, thị trường đã trải qua chuỗi giảm điểm ngắn hạn mỗi khi Fed tăng lãi suất nhưng phục hồi ngay sau đó, tạo ra lợi nhuận trung hạn vững chắc.

Trên thực tế, S&P 500 chỉ giảm hai lần trong sáu tháng sau khi Fed tăng lãi suất (1994 và hiện tại) và một lần trong mười hai tháng sau đó (1987). Bây giờ sẽ là lần thứ hai?

Rất có thể, có, bởi vì có nhiều yếu tố tác động đến thị trường hơn trong lần này, chẳng hạn như lạm phát toàn cầu, nguy cơ suy thoái kinh tế toàn cầu và cuộc chiến của Nga ở Ukraine, vẫn chưa có giải pháp ngay cả sau bảy tháng chiến đấu.

Do đó, bất chấp mối quan hệ lịch sử như đã đề cập ở trên, các nhà giao dịch không thể lạc quan một cách hợp lý về thị trường chứng khoán ngày nay. Ở Phố Wall, họ chắc chắn không phải vậy. Chỉ cần nhìn vào những vấn đề sau:

- Ngân hàng Mỹ tin rằng Phố Wall vẫn chưa chạm đến mức tồi tệ nhất. Ngân hàng gần đây đã tuyên bố rằng trong môi trường lạm phát cao và với việc Cục Dự trữ Liên bang đẩy nhanh việc tăng lãi suất, xu hướng giảm sẽ kéo dài, với suy thoái có thể sẽ đẩy cổ phiếu xuống mức thấp mới.

- Ray Dalio tin rằng nếu lãi suất đạt đỉnh gần 4,5% trong năm tới, giá cổ phiếu có thể giảm thêm -20%.

- Tại châu Âu, ngân hàng Bundesbank của Đức gây thêm tâm lý tiêu cực và cho biết các dấu hiệu suy thoái ở nước này đang ngày càng trở nên rõ ràng.

Trong khi đó, S&P 500 đã đạt được một cột mốc đáng nhớ khác vào năm 2022: Nó đã giảm hơn -1% trong 25% số ngày giao dịch của năm.

Kể từ khi tuần giao dịch 5 ngày bắt đầu vào năm 1952, những năm duy nhất có tỷ lệ số ngày giảm -1% trở lên cao hơn là 1974 (26,6%), 2002 (28,6%) và 2008 (29,6%). Nhân tiện, ba năm đó kết thúc với chỉ số giảm lần lượt -29,7%, -23,3% và -38,5%.

Tính thời vụ vẫn là một vấn đề khác đối với S&P 500

Những khó khăn đối với thị trường, còn lâu mới biến mất, vẫn không thay đổi. Nhưng không chỉ vì lạm phát và lãi suất tăng. Đó cũng là do mô hình theo mùa.

Quả thực, nửa cuối tháng 9 là một trong những giai đoạn khó khăn nhất đối với thị trường chứng khoán xét trên cơ sở lịch sử. S&P 500 đã giảm trung bình -0,75% kể từ năm 1950. Tháng 10 trong lịch sử là tháng có nhiều biến động nhất trong năm. Trên thực tế, kể từ Thế chiến thứ hai, biến động trung bình của tháng 10 cao hơn +36% so với mức trung bình của 11 tháng còn lại trong năm.

Tiết lộ: Tác giả không nắm giữ bất kỳ loại chứng khoán nào được đề cập trong bài viết này.