Giá vàng 2026 đối mặt nhiều rủi ro, giới tài chính tăng mức cảnh giác

Bài viết này được viết dành riêng cho Investing.com

Khi báo cáo Chính sách tiền tệ giữa năm (MPC (HN: MPC)) trước Quốc hội được công bố với lời khai thể hiện quan điểm khá ‘yếu ớt’.

MPC ban đầu được gọi là lời khai của Humphrey-Hawkins, sau khi các nhà lập pháp có tên trong đạo luật ban đầu năm 1978 ra lệnh cho Chủ tịch Cục Dự trữ Liên bang gửi báo cáo tới Quốc hội hai lần một năm và điều trần trước các ủy ban liên quan của Hạ viện và Thượng viện.

Bản thân bản báo cáo là một bài đọc đáng sợ, nhưng các nhà sử học tài chính đôi khi có thể tìm thấy những điều thú vị trong lời khai. Ví dụ, đây là một câu chuyện thú vị từ phiên điều trần tháng 2 năm 1980 trước Ủy ban Ngân hàng, Tài chính và Đô thị của Hạ viện:

Chủ tịch Reuss:

"Chủ tịch Volcker, chào mừng bạn đã xuất hiện lần đầu tiên trước ủy ban này trong cuộc đánh giá chính sách tiền tệ định kỳ 6 tháng/lần. Năm ngoái, sau phiên điều trần đầu tiên của chúng tôi, theo các thủ tục được thiết lập tại Humphrey-Hawkins, chúng tôi đã đưa ra một báo cáo vào ngày 12 tháng 3 năm 1979, được sự đồng ý của tất cả ngoại trừ một thành viên. Khuyến nghị chính của báo cáo đó là 'các chính sách chống lạm phát không được gây ra suy thoái'. Cho đến nay, các chính sách của Cục Dự trữ Liên bang đã không gây ra suy thoái và vì điều đó, bạn xứng đáng được chúng tôi đánh giá cao…”.

Đối với năm 1980, những nguy hiểm vẫn còn. Trước hết, lạm phát đơn giản là ngoài tầm kiểm soát. Có một số dấu hiệu cho thấy nền kinh tế đang suy yếu. Cần thận trọng… Cục Dự trữ Liên bang không thể kiểm soát lạm phát bằng cách áp dụng các biện pháp diều hâu thắt chặt ngay lập tức chính sách tiền tệ và đó là điều chúng ta không nên thử. Lạm phát chỉ có thể được ngăn chặn bằng một chương trình cải cách cơ cấu được củng cố bằng bảo tồn năng lượng bắt buộc và một chính sách thu nhập hiệu quả…

Trong những năm qua, khi Fed ngày càng trở nên minh bạch hơn – ở mức độ mà Chủ tịch hiện có các cuộc họp báo thường xuyên sau các cuộc họp của FOMC – Fed cũng đã tìm kiếm lợi ích mà không để lại hậu quả. Chế độ thắt chặt hiện tại là sự lặp lại mới nhất trong nỗ lực tìm kiếm một chính sách thay đổi hoàn hảo: tăng lãi suất, trong khi duy trì một môi trường thanh khoản dồi dào và điều này dẫn đến việc “suy thoái là không thể tránh khỏi”.

Họ có thực sự tin điều đó không? Họ nghĩ rằng họ có thể tăng lãi suất vài trăm điểm cơ bản, trong khi giá năng lượng tăng gấp đôi, và không tạo ra suy thoái?

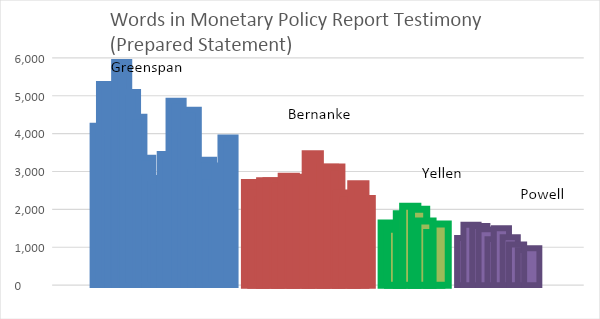

Tôi không nghĩ rằng họ tin điều đó, và đối với sự tín nhiệm của ông ấy, Chủ tịch Powell sẽ không thực sự hoàn toàn tự tin vào một kết quả như vậy có thể xảy ra. Trên thực tế, ông ấy hầu như không bàn luận về vấn đề này với những người có kinh nghiệm và trách nhiệm trong vấn đề giải quyết lạm phát. Powell về cơ bản đã tin vào những hành động của chính mình trong tháng này và điều đó ít đã được thể hiện phần nào trong tuyên bố của ông trước Quốc hội. Tôi không hoàn toàn chắc chắn về tầm quan trọng của biểu đồ sau, nhưng tôi nghĩ nó có thể là dấu hiệu cho thấy sự kiêu ngạo ngày càng tăng của ngân hàng trung ương. Greenspan có nhiều sai lầm, nhưng ít nhất trong lời khai của mình, ông ta sẽ suy nghĩ thấu đáo hết mức có thể. Có phải sự chủ quan ngày càng tăng trong các tuyên bố của Chủ tịch Fed cho thấy rằng họ không suy nghĩ nhiều hoặc không nghĩ rằng họ nên cho chúng ta biết họ đang nghĩ gì?

Ví dụ, sẽ thực sự tuyệt vời nếu được làm sáng tỏ thêm về tuyên bố này của Chủ tịch Powell, đã được các diễn giả của Fed lặp lại nhiều lần:

“Chúng tôi có cả những công cụ cần thiết và hướng giải quyết để khôi phục sự ổn định giá cả”.

Trên thực tế, vào năm 2020, thực tế dã khác với những gì họ tuyên bố một cách tinh tế. Vào năm 2020 và đầu năm 2021, các nhà hoạch định chính sách tại Fed đã hô hào rằng họ có các công cụ để ngăn chặn lạm phát, họ biết cách sử dụng chúng và khi cần thiết họ sẽ làm như vậy.

Nhìn lại những gì đã qua…

Đúng là Fed có những công cụ họ cần để kiềm chế lạm phát. Hơn nữa, tôi tin rằng về nguyên tắc, họ có thể kiềm chế lạm phát mà không gây ra suy thoái, ngoại trừ thực tế là giá năng lượng cũng đang tăng vọt. Nhưng tôi không nghĩ rằng Cục Dự trữ Liên bang thực sự biết cách sử dụng các công cụ đó. Hãy xem xét nhận xét này của Chủ tịch Powell trong lời khai tuần này:

“Vấn đề là nếu công chúng tin tưởng rằng lạm phát sẽ giảm, thì nó sẽ giảm xuống”, Jerome Powell, ngày 23 tháng 6 năm 2022.

Đối với những người mới bắt đầu, cần biết rằng điều quan trọng là công chúng phải tin tưởng vào Fed, thì thực tế có lẽ Fed ít lời hơn sẽ là điều tốt hơn. Vì có vẻ như hầu hết các phát biểu của họ đến thời điểm hiện tại đều sai: Lạm phát sẽ không tăng. Nó lại đang tăng lên, nhưng đó chỉ là tạm thời. Lạm phát sẽ giảm xuống 2% vào cuối năm 2022. Chà, có lẽ là 4%. Mà không có dấu hiệu suy thoái…

Nhưng vấn đề lớn hơn là không có bằng chứng nào cho thấy giá cả phù hợp với những gì người tiêu mong muốn. Nếu Fed đã có quan điểm như vậy, thì tất cả chúng ta chỉ nên mong muốn giá thấp hơn và chúng ta có thể xem là ‘lạm phát giảm’. Hãy nghĩ lại, không phải tất cả chúng ta trên thực tế đều mong muốn giá thấp hơn? Thật là vô lý khi nghĩ rằng nếu một phụ tùng có giá cao hơn 20% để sản xuất trong năm nay, nhưng người tiêu dùng không “chấp nhận” việc tăng giá, thì giá sẽ không tăng. Nó thậm chí không phải là kinh tế tốt. ECON 101 cho chúng ta biết rằng nếu đường cung dịch chuyển sang trái, chúng ta sẽ có giá cao hơn trừ khi đường cầu hoàn toàn co giãn.

Các nhà kinh tế học cho rằng kỳ vọng rất quan trọng vì nó thực sự làm cho mô hình của họ hoạt động tốt hơn nếu họ đưa ra quan điểm như vậy. Nhiều mô hình lạm phát có thể phù hợp với giai đoạn sau năm 1992 hoặc giai đoạn trước năm 1992, nhưng có một sự thay đổi trạng thái tham số vào khoảng năm 1992 có nghĩa là rất khó để phù hợp với cả hai giai đoạn. Đó là trừ khi chúng ta “giả sử một cái hộp mở” và cho rằng điều gì đó đã thay đổi vào năm 1992. Điều gì đó, theo bộ định sẵn, là kỳ vọng lạm phát đột nhiên thấp hơn vào năm 1992 nhờ thành công to lớn mà Fed đã mang lại. Mặc dù chắc hẳn rất khó tất cả những điều đó cùng đồng thời xảy ra, nhưng về cơ bản đây là nơi xuất phát khái niệm “Đường cong Phillips tăng cường kỳ vọng”.

Nhưng khái niệm này đã bị áp lực nghiêm trọng trong vài năm qua. Và một Cục Dự trữ Liên bang nghiêm túc và trung thực không thể bỏ qua toàn bộ quan điểm mà Tiến sĩ Jeremy Rudd, Cố vấn cấp cao trong Bộ phận Nghiên cứu và Thống kê của Fed, đã xuất bản năm ngoái như một phần của Chuỗi Thảo luận Tài chính và Kinh tế tại Fed. Nói tóm lại, ông lập luận một cách thuyết phục rằng cơ sở cho niềm tin vào kỳ vọng lạm phát được neo giữ dựa trên cơ sở lý thuyết và thực nghiệm rất mơ hồ. Trong khi các nhà kinh tế khác có thể không đồng ý, ít nhất là không cần thiết Chủ tịch Fed tiếp tục nhấn mạnh tính ưu việt của ý tưởng này khi nó (a) rất quan trọng đối với triển vọng trung hạn và (b) là một câu hỏi nghiêm túc.

Nhưng có lẽ đó là lý do khiến cho lời khai của Powell gần đây rất ngắn gọn. Như có câu nói, "tốt hơn là nên giữ im lặng và bị cho là kẻ ngốc, còn hơn là nói và bị nghi ngờ".

***

Michael Ashton, đôi khi được gọi là Gã Lạm phát, là Trưởng bộ phận Quản lý của Các khoản Đầu tư Bền vững, LLC. Ông ấy là người tiên phong trong thị trường lạm phát với chuyên môn trong việc bảo vệ sự giàu có trước sự tấn công của lạm phát kinh tế, điều mà ông ấy thảo luận trên podcast Cents and Sensibility của mình.