Giá vàng 2026 đối mặt nhiều rủi ro, giới tài chính tăng mức cảnh giác

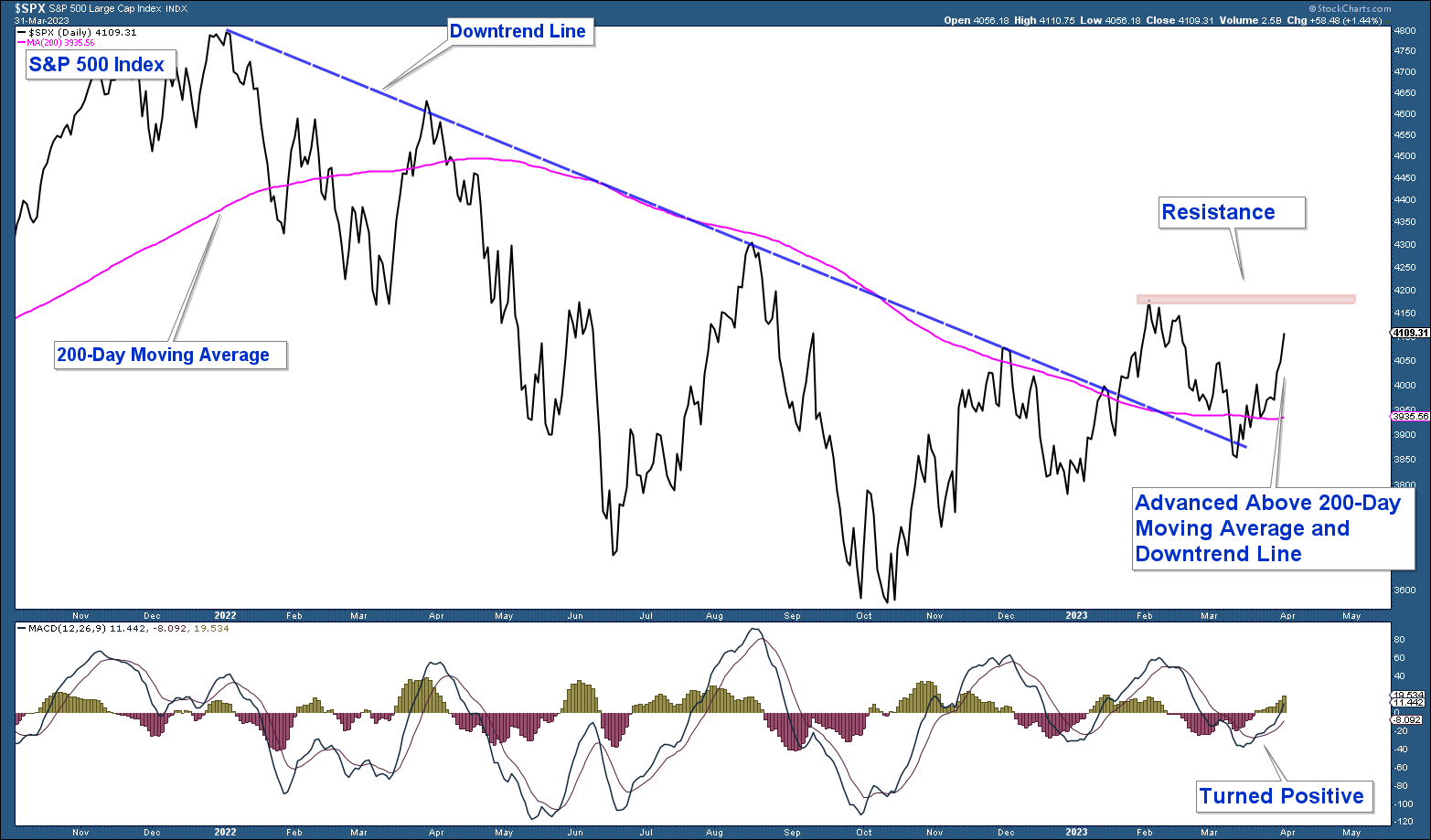

Dưới đây là biểu đồ của S&P 500 ở bảng phía trên và MACD (chỉ báo động lượng) ở bảng phía dưới. Đây là bài học của tôi.

- Động lượng đã chuyển biến tích cực.

- • Chỉ số S&P 500 đã tăng mạnh trên mức trung bình động 200 ngày sau khi giảm xuống dưới mức này trong một thời gian ngắn vào tháng trước. Trong các thị trường giá xuống trước đây, đường trung bình động này là một vùng kháng cự mạnh, do đó, việc di chuyển lên trên đã xác nhận một xu hướng tăng rõ ràng.

- • S&P 500 vẫn đang trong xu hướng tăng cấu trúc, do nó không giảm xuống dưới mức thấp nhất của tháng 12 năm 2022.

Hành động giá là tăng miễn là S&P 500 nằm trên đường trung bình động 200 ngày.

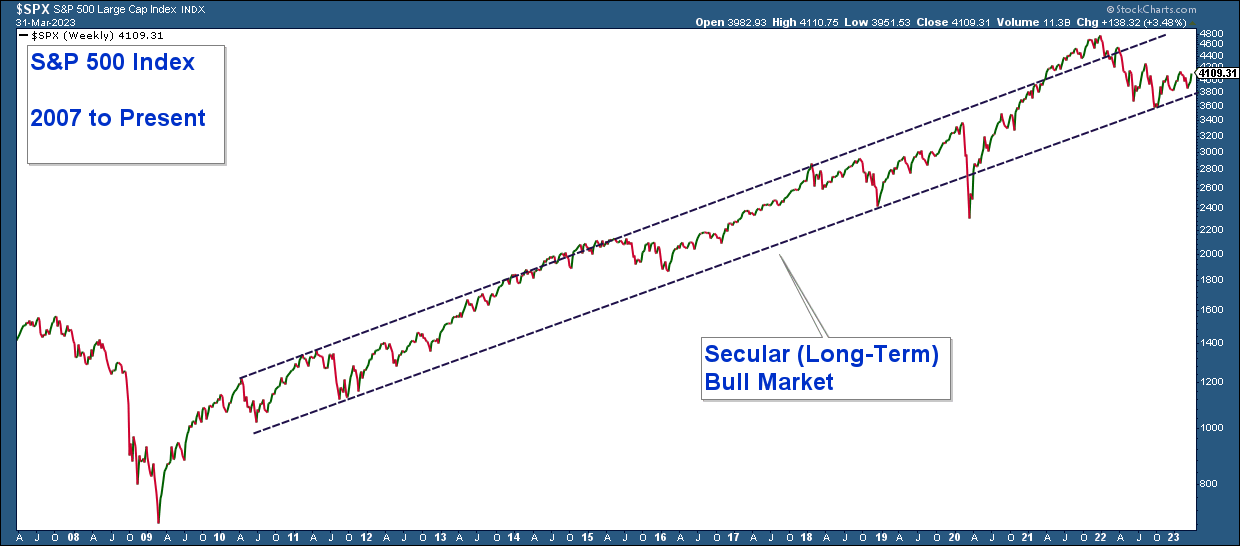

Biểu đồ hàng tuần của S&P 500

Dưới đây là biểu đồ của S&P 500 từ năm 2007. Dưới đây là những điểm cần chú ý của tôi.

- Tôi đã vẽ một kênh xung quanh hành động giá từ năm 2010. Giá hiện tại vẫn nằm trong kênh này và do đó thị trường vẫn đang ở trong một thị trường tăng giá (dài hạn) trường kỳ.

- Trong lịch sử, khi giá chạm đến đáy của kênh, nó đã tăng mạnh.

- Giá đang ở phía dưới của kênh; do đó, nếu chúng ta vẫn đang ở trong một thị trường giá lên liên tục, tôi cho rằng chỉ số này sẽ tăng mạnh ở đây.

- Nếu giá giảm xuống dưới mức thấp nhất của kênh, điều đó báo hiệu rằng chúng ta có thể đang bước vào môi trường thị trường giá xuống liên tục.

Bất chấp sự điều chỉnh của năm ngoái, thị trường chứng khoán vẫn đang trong một thị trường giá lên (dài hạn) trường kỳ.

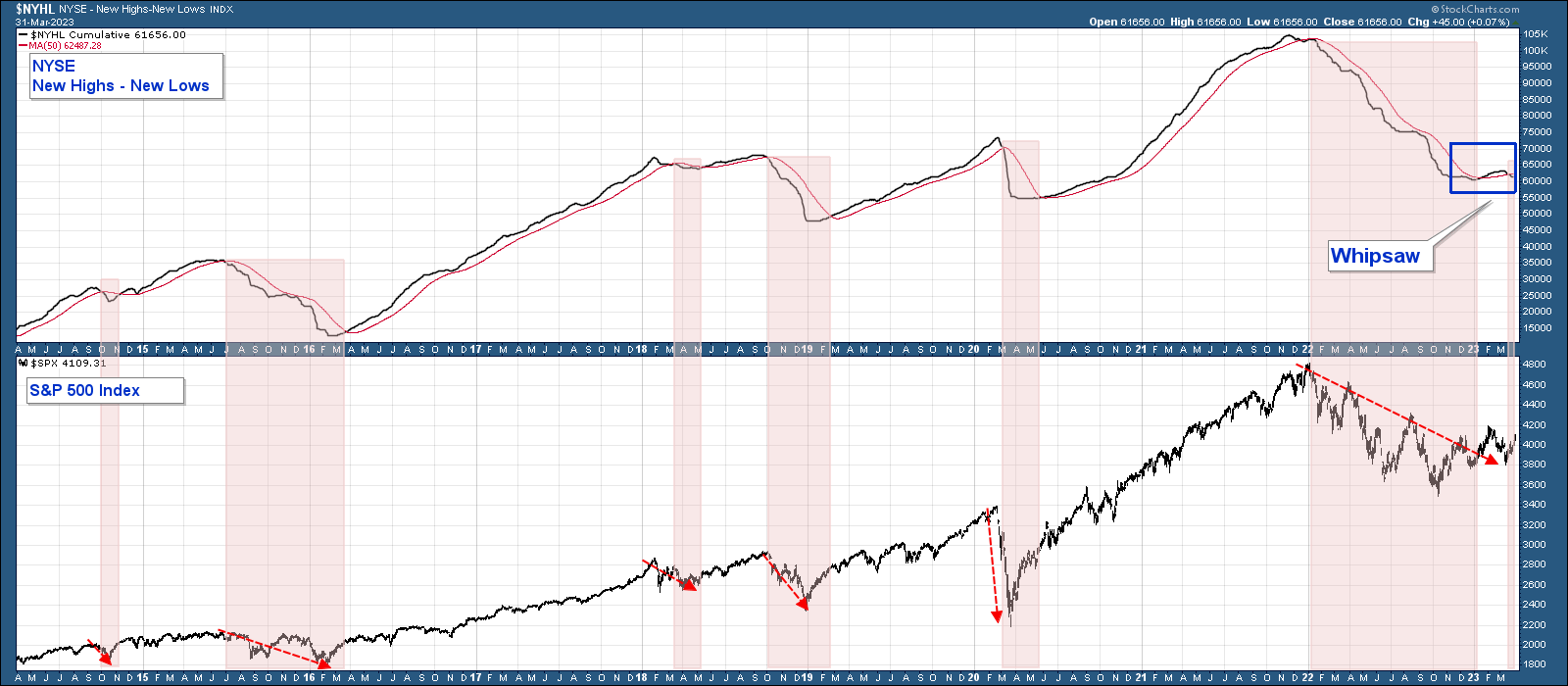

Độ rộng thị trường dài hạn

Dưới đây là biểu đồ của NYSE New Highs Minus New Lows ở bảng phía trên và Chỉ số S&P 500 ở bảng phía dưới.

Chỉ báo độ rộng này trừ đi mức thấp mới từ mức cao mới. “Mức thấp mới” là số lượng cổ phiếu ghi nhận mức thấp mới trong 52 tuần. “Mức cao mới” là số lượng cổ phiếu đạt mức cao mới trong 52 tuần.

Chỉ báo này là thước đo dài hạn đáng tin cậy về độ rộng của thị trường, mặc dù có một số lượng nhỏ lịch sử dao động và độ trễ trong việc cung cấp tín hiệu. Việc di chuyển trên mức trung bình động 50 ngày là tín hiệu tăng giá và dưới mức giảm giá. Đây là bài học của tôi.

- Trong lịch sử, mỗi lần chỉ báo giảm xuống dưới mức trung bình động (được đánh dấu bằng màu đỏ), S&P 500 đều yếu.

- Chỉ báo cho tín hiệu bán kịp thời vào đầu năm 2022 và duy trì dưới mức trung bình động trong cả năm.

- Chỉ báo tăng trên đường trung bình động của nó vào đầu năm nay, cho tín hiệu mua vào. Tín hiệu đó không thành công khi chỉ báo giảm trở lại dưới mức trung bình động của nó, tạo thành tín hiệu trông giống như tín hiệu sai lệch hoặc sai lệch.

Độ rộng thị trường dài hạn có vẻ yếu.

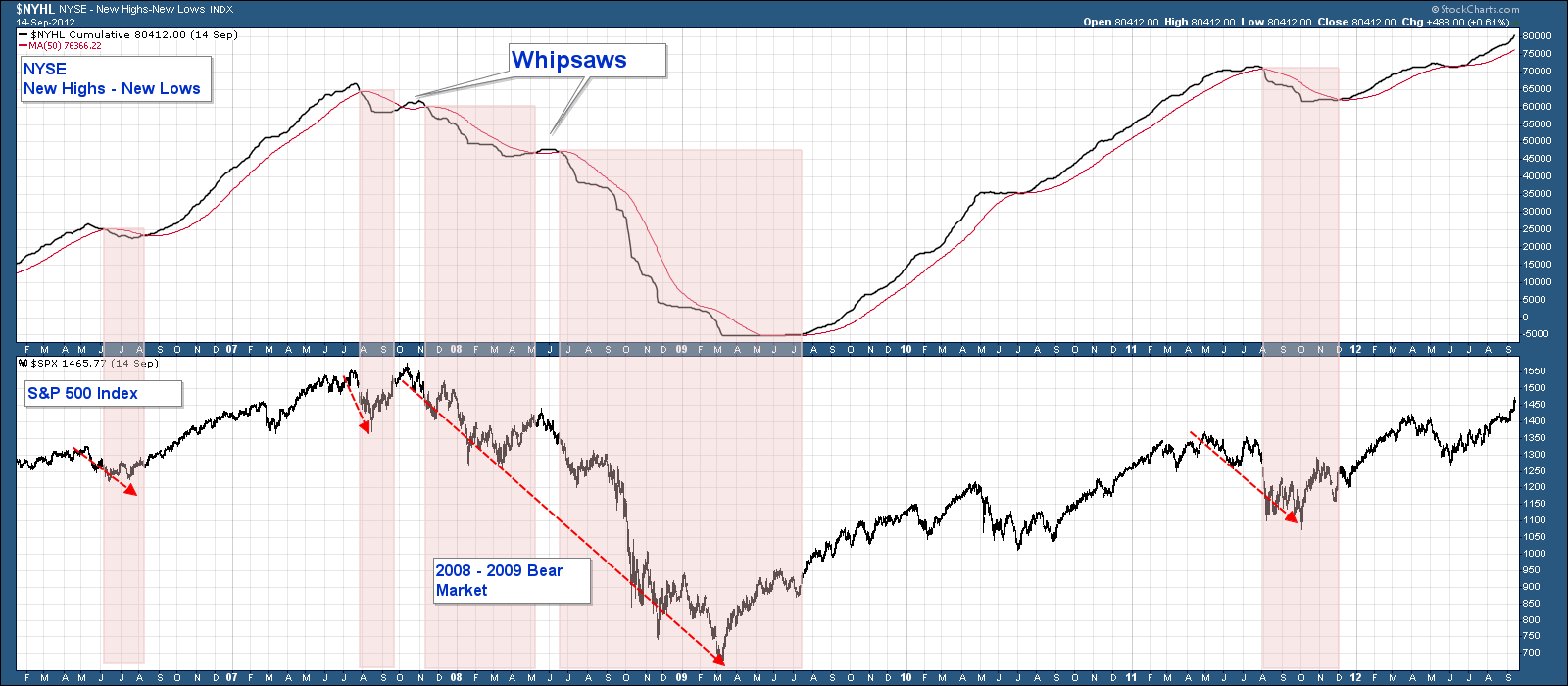

Bây giờ, hãy xem xét cùng một chỉ báo độ rộng đó nhưng trong thị trường giá xuống lớn gần đây nhất vào năm 2008 – 2009. Lưu ý cách chỉ báo này đã thực hiện khá tốt công việc báo hiệu điểm mạnh và điểm yếu của thị trường, mặc dù có độ trễ.

Có hai đợt điều chỉnh rất mạnh trong thị trường gấu đó, nhìn nhận lại, đã được chứng minh là tín hiệu sai.

Đợt giảm mạnh của năm nay trông giống một cách kỳ lạ với đợt điều chỉnh trong thị trường gấu lớn vừa qua.

Điểm mạnh/Điểm yếu của ngành

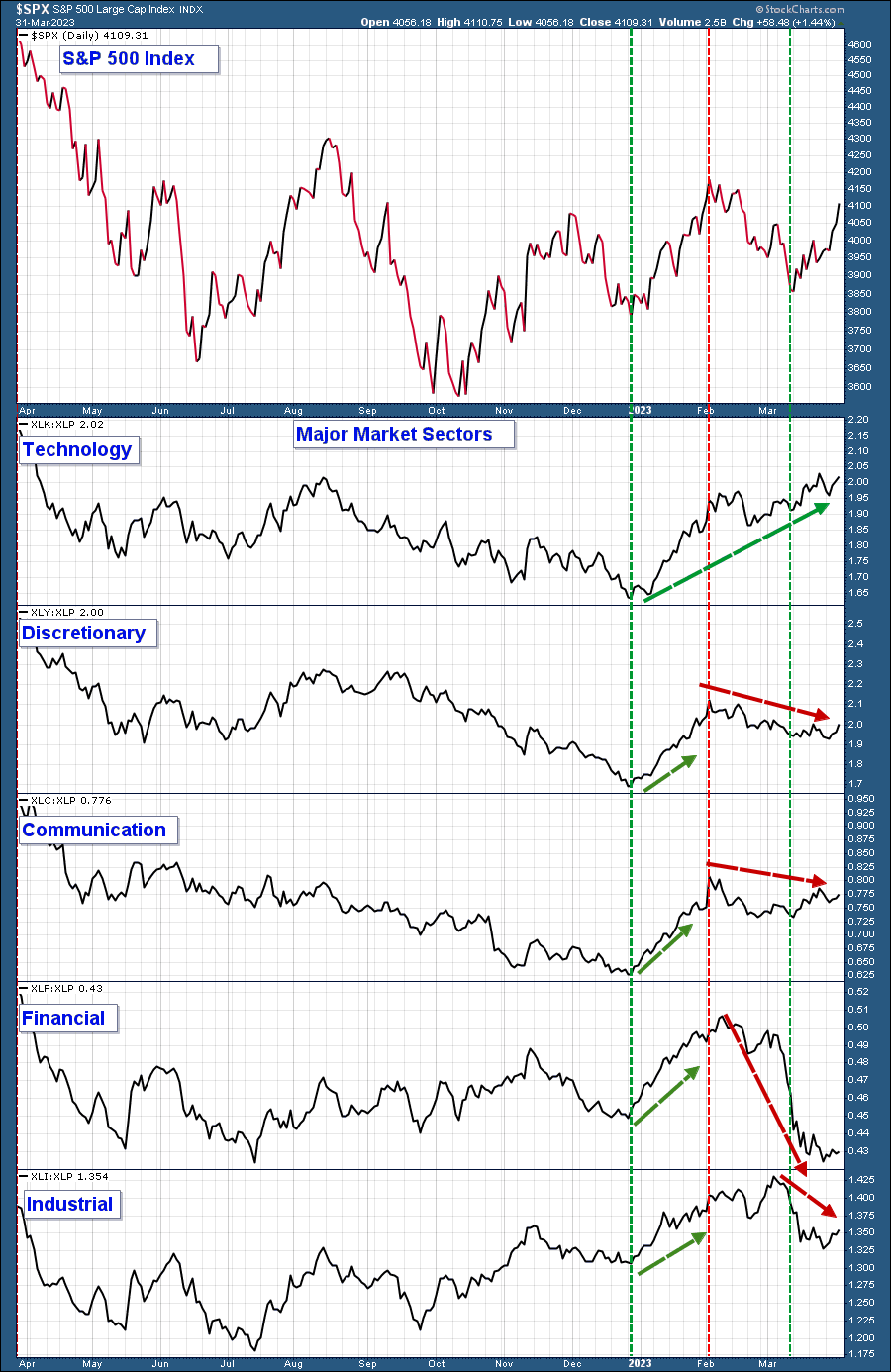

Dưới đây là biểu đồ của S&P 500 ở bảng trên và sức mạnh tương đối của các lĩnh vực thị trường chính ở bảng dưới.

Tôi đã lập biểu đồ về sức mạnh tương đối của từng lĩnh vực này so với Mặt hàng chủ lực của Người tiêu dùng (NYSE:XLP). Tôi đã chọn XLP vì đây là lĩnh vực thường hoạt động tương đối tốt trong môi trường thị trường kém khi các nhà đầu tư tìm cách giảm rủi ro danh mục đầu tư. Tôi đã đánh dấu các đáy và đỉnh ngắn hạn gần đây của S&P 500 bằng các đường thẳng đứng màu đỏ và xanh lục để tham khảo. Đây là những gì tôi rút ra được.

- Trong bản cập nhật Thị trường tháng 2 của chúng tôi, tôi đã lưu ý rằng các lĩnh vực này đã bắt đầu hoạt động tốt hơn như thế nào, cho thấy môi trường thị trường chấp nhận rủi ro, lạc quan hơn. Xem cách đường sức mạnh tương đối của họ tăng lên bắt đầu từ đầu năm đến mức cao nhất vào đầu tháng Hai của thị trường (đường dọc màu đỏ).

- Tất cả các ngành ngoại trừ Công nghệ đều đảo chiều và bắt đầu có xu hướng giảm tại đỉnh tháng Hai.

Chúng tôi không thấy sức mạnh tương đối trên diện rộng trong các lĩnh vực thị trường chính. Ngoại lệ duy nhất là công nghệ.

Chấp nhận rủi ro và giảm rủi ro

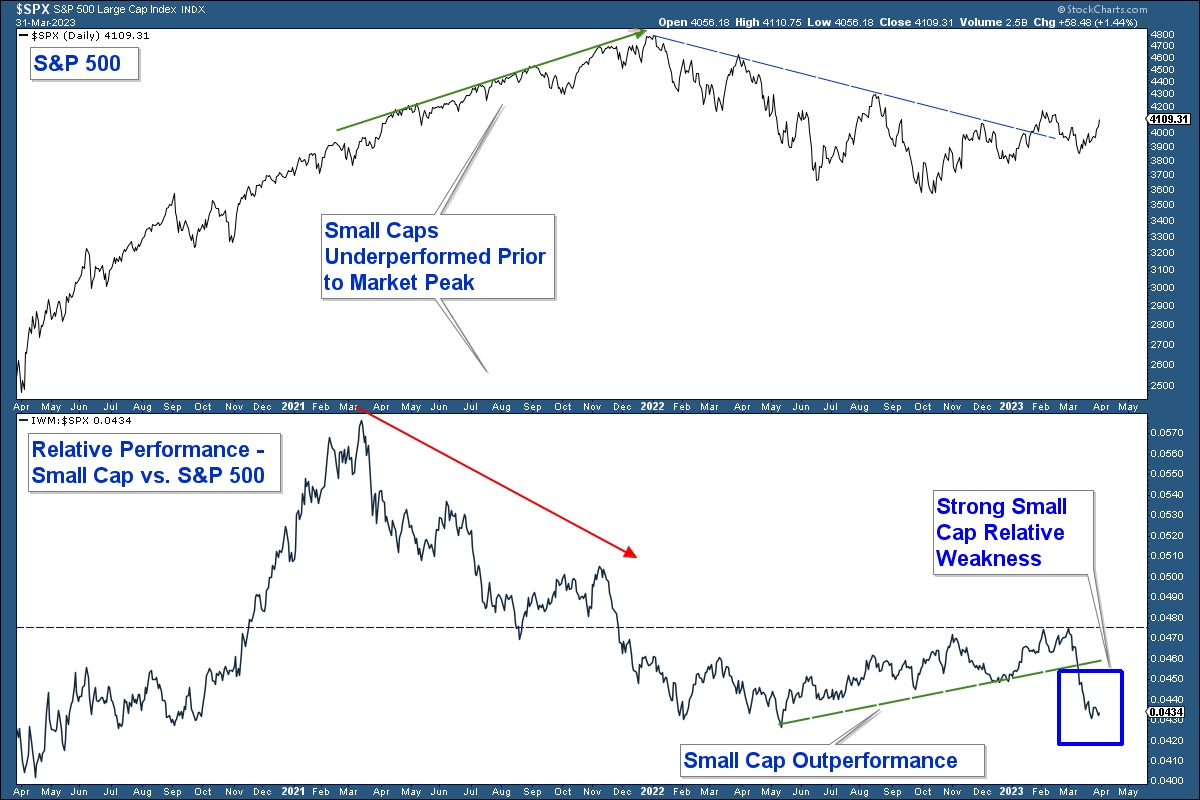

Trong thời kỳ thị trường mạnh lên, bạn thường thấy các tài sản rủi ro hơn, chẳng hạn như cổ phiếu vốn hóa nhỏ, hoạt động tốt hơn.

Dưới đây là biểu đồ sức mạnh tương đối ở bảng phía dưới, nơi tôi so sánh hiệu suất của các cổ phiếu vốn hóa nhỏ với chỉ số S&P 500. Khi đường này tăng lên, nó chỉ ra rằng các vốn hóa nhỏ đang hoạt động tốt hơn (rủi ro) và khi nó giảm xuống, các vốn hóa nhỏ đang hoạt động kém hơn (rủi ro).

Nhóm vốn hóa nhỏ hoạt động kém hiệu quả trong nhiều tháng trước khi thị trường đạt đỉnh vào tháng 1 năm 2022. Điểm yếu này báo hiệu điểm yếu bên trong, trước khi thị trường giảm điểm mạnh cuối cùng.

Nhóm vốn hóa nhỏ bắt đầu hoạt động tốt hơn vào mùa hè năm 2022, cho thấy thị trường đang chấp nhận rủi ro nhiều hơn trước khi thị trường chạm đáy vào tháng 10 năm 2022. Ngoài ra, sức mạnh này xuất hiện trước khi S&P 500 bứt phá trên đường xu hướng giảm và đường trung bình động 200 ngày (không được lập biểu đồ).

Sức mạnh tương đối của vốn hóa nhỏ đã giảm rõ rệt xuống dưới đường xu hướng tăng (màu xanh lá cây) của nó.

Hoạt động kém hiệu quả của vốn hóa nhỏ cho thấy một môi trường rủi ro giảm giá.

Kết luận

Miễn là S&P 500 tiếp tục giao dịch trên mức trung bình động 200 ngày, điều kiện thị trường sẽ thuận lợi từ góc độ giá cả. Tuy nhiên, do hầu hết các yếu tố bên trong thị trường đã trở nên tiêu cực rõ rệt, tôi không đặt nhiều niềm tin vào khả năng thị trường tiếp tục giao dịch trên mức trung bình này trong một thời gian dài trừ khi các yếu tố bên trong bằng cách nào đó cải thiện.