Dư nợ margin lập kỷ lục mới, vượt 360.000 tỷ đồng

Ford (NYSE: F) đã có một năm đầy biến động, với sự ra mắt một số loại mẫu xe mới ấn tượng trong các dòng sản phẩm, tình trạng thiếu chip và sự phổ biến ngày càng tăng của xe điện. Cổ phiếu đã tăng khoảng 87% trong năm qua nhưng đã giảm 19,4% so với mức cao nhất từ đầu năm là 15,99 USD vào ngày 3/6.

Sự tăng vọt của cổ phiếu Ford vào đầu năm 2021 phần lớn là do triển vọng được cải thiện dựa trên các mẫu xe mới của công ty và đặc biệt là sự lạc quan về các dịch vụ xe điện của Ford. Logic cho sự gia tăng nhanh chóng của giá cổ phiếu dường như dựa trên niềm tin rằng các công ty xe điện có thể hỗ trợ định giá cao hơn các nhà sản xuất ô tô truyền thống, với Tesla (NASDAQ: TSLA) là ví dụ chính (TSLA có P / E dự phóng là 99 so với mức 6,5 của F, theo Morningstar). Xe điện của Ford tạo ấn tượng tốt, với Mach-E nhận được đánh giá rất tốt và số lượng đơn hàng đặt trước cho F-150 Lightning (phiên bản chạy điện của F-150) gần đây đã đạt 130.000.

Ford gần đây đã báo cáo rằng tổng doanh số tháng 8 năm 2021 thấp hơn 33% so với tháng 8 năm 2021, mặc dù doanh số bán xe điện tăng 67%. Ford đã bán được 8.756 xe điện và tổng số 124.126 xe trên tất cả các nhãn hiệu và chủng loại vào tháng 8 năm 2021.

Rõ ràng đây là con số đáng thất vọng về tổng thể và doanh số bán xe điện không giúp được nhiềutrong thời điểm hiện tại. Nếu doanh số bán xe điện tiếp tục tăng với tốc độ gần đây và F-150 Lightning đạt được kết quả tốt như mong đợi, Ford sẽ có phong độ tốt.

Những thất bại gần đây với xe điện của General Motors (NYSE: GM) đã hỗ trợ Ford nhiều hơn. Ford dường như có vị trí đặc biệt tốt để sản xuất cho một lượng lớn nhân khẩu học hơn trong mảng xe điện. Tuy nhiên, trong ngắn hạn, tình trạng thiếu chip là một vấn đề lớn.

Khi tôi phân tích lần cuối cùng về Ford vào ngày 16 tháng 3, cổ phiếu đang giao dịch ở mức 13,06 đô la, cao hơn một chút so với giá hiện tại. Tôi đánh giá cổ phiếu giảm giá bởi vì nó đã tăng giá nhanh hơn nhiều so với mức có thể được chứng minh từ các số liệu.

Như tôi đã lưu ý vào thời điểm đó, thật khó để hợp lý hóa việc giá cổ phiếu cao hơn 40% so với mức cao trước COVID 2020. Củng cố cho quan điểm đó, cổ phiếu cao hơn 6% -8% so với mục tiêu giá 12 tháng theo phân tích đồng thuận của Phố Wall và giá của các quyền chọn cho thấy một quan điểm giảm giá.

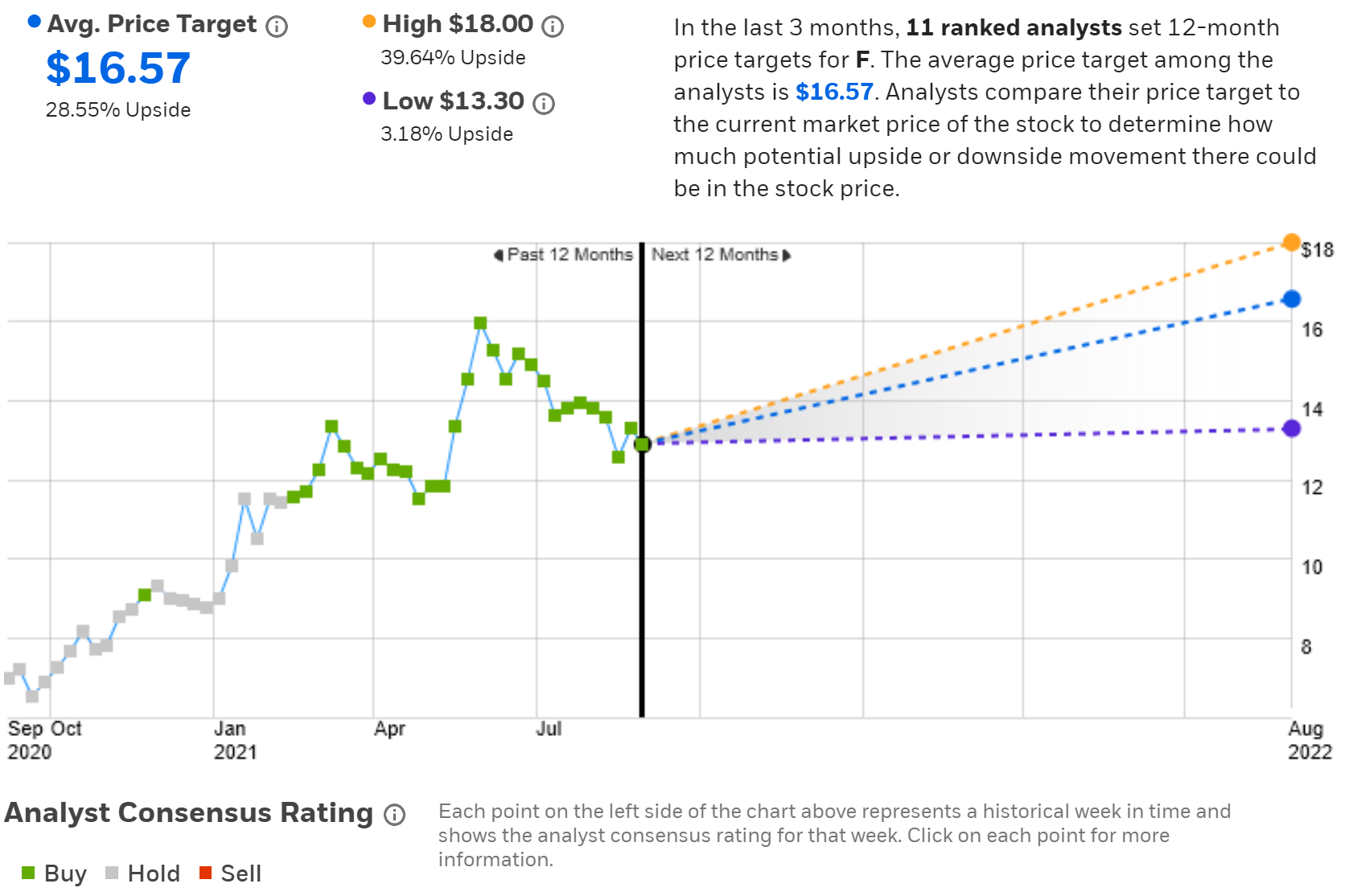

Nguồn: Seeking Alpha

Hầu hết độc giả sẽ quen thuộc với xếp hạng đồng thuận của các nhà phân tích Phố Wall và mục tiêu giá. Khi các mục tiêu giá của nhà phân tích khá nhất quán, thì giá trị dự đoán của nó có ý nghĩa.

Cùng với sự đồng thuận của nhà phân tích, tôi xem xét triển vọng ngụ ý thị trường, thể hiện dự báo đồng thuận ngầm về lợi nhuận giá được phản ánh trong giá quyền chọn. Giá của một quyền chọn thể hiện ước tính của thị trường về xác suất giá sẽ tăng (quyền chọn mua) hoặc giảm (quyền chọn bán) so với giá thực hiện quyền chọn.

Giá của các quyền chọn tại một loạt các giá thực hiện có thể được sử dụng để tính toán triển vọng theo xác suất của lợi nhuận cho cổ phiếu cơ sở. Đối với những người không quen với khái niệm này, tôi đã viết một bài đăng tổng quan bao gồm các ví dụ và liên kết đến các tài liệu tài chính liên quan. Tôi cũng đã viết một số lượng đáng kể các bài báo sử dụng cách tiếp cận này để phân tích các cổ phiếu riêng lẻ.

Triển vọng của các nhà phân tích cho Ford

Ước tính của eTrade về triển vọng đồng thuận của Phố Wall kết hợp quan điểm của 11 nhà phân tích được xếp hạng, những người đã đưa ra quan điểm trong vòng 90 ngày qua. Đánh giá đồng thuận là tăng và mục tiêu giá đồng thuận trong 12 tháng là 15,57 đô la, cao hơn 28,6% so với giá hiện tại.

Trong số 11 nhà phân tích, 7 người đánh giá Ford mua và 4 người đánh giá cổ phiếu trung lập / nắm giữ. Mục tiêu giá thấp nhất của các nhà phân tích có mục tiêu giá 12 tháng cao hơn 3,2% so với giá hiện tại.

Nguồn: eTrade

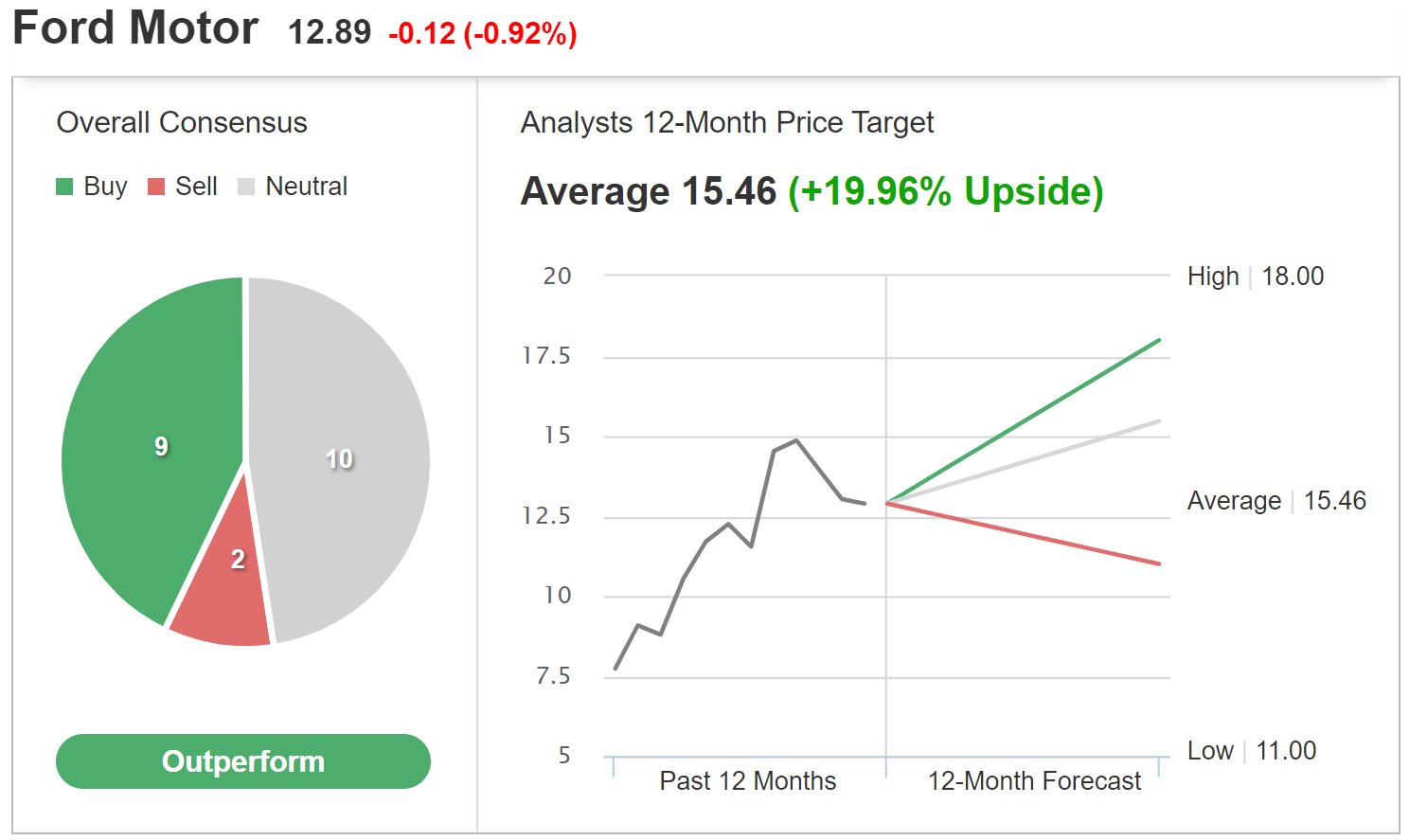

Phiên bản triển vọng đồng thuận của Phố Wall của Investing.com tổng hợp các xếp hạng và mục tiêu giá của 21 nhà phân tích. Xếp hạng đồng thuận của Investing.com là tăng giá và mục tiêu giá trong 12 tháng cao hơn 19,96% so với giá hiện tại. Trong số 21 nhà phân tích, có 2 người có xếp hạng bán về cổ phiếu Ford và mức thấp nhất trong mục tiêu giá 12 tháng của họ là 11 đô la.

Nguồn: Investing.com

Điều đáng khích lệ là sự đồng thuận của các nhà phân tích là giá sẽ tăng 20% -28,6% trong 12 tháng tới và triển vọng phổ biến là tăng giá. Câu hỏi đặt ra là liệu lợi nhuận dự kiến có thể giải thích cho rủi ro hay không, một chủ đề sẽ được phân tích thêm trong các phần sau.

Triển vọng thị trường ngụ ý cho Ford

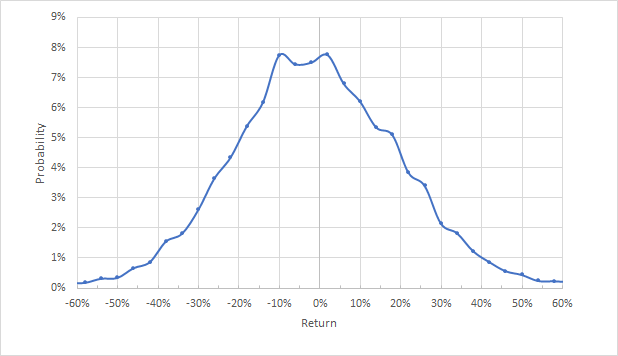

Tôi đã phân tích giá mua và bán quyền chọn ở một loạt các mức giá thực hiện để tạo ra triển vọng ngụ ý thị trường cho cổ phiếu F. Để xây dựng triển vọng ngắn hạn hơn (4,5 tháng trong tương lai), tôi đã phân tích các quyền chọn sẽ hết hạn vào ngày 21 tháng 1 năm 2022. Đối với thời gian lâu hơn một chút, tôi đã phân tích các quyền chọn sẽ hết hạn vào ngày 18 tháng 3 năm 2021. Giao dịch quyền chọn trên cổ phiếu F rất sôi động, điều này làm tăng thêm sự tự tin vào ý nghĩa của triển vọng thị trường.

Cách trình bày tiêu chuẩn của triển vọng ngụ ý thị trường ở dạng phân phối xác suất của lợi nhuận, với xác suất trên trục tung và lợi nhuận theo trục hoành.

Nguồn: tính toán của tác giả sử dụng trích dẫn quyền chọn từ eTrade

Triển vọng thị trường ngụ ý khá cân xứng, với các xác suất có thể so sánh được đối với một loạt các khoản lợi nhuận dương và âm có cùng độ lớn. Không có đỉnh được xác định rõ ràng, nhưng có độ nghiêng về phía âm nhỏ, với xác suất lợi nhuận âm tăng cao. Sự biến động hàng năm bắt nguồn từ phân phối này là 44,2%. Đây là mức khá cao đối với một cổ phiếu riêng lẻ, như dự kiến do F tăng và giảm nhanh chóng vào năm 2021.

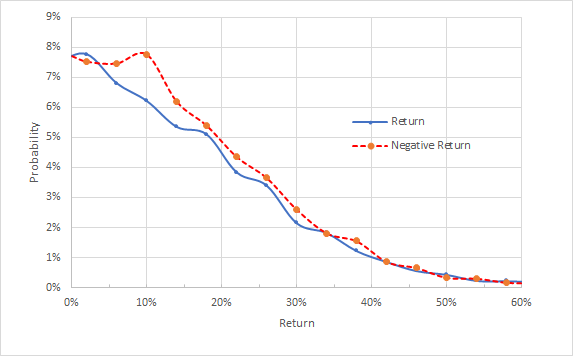

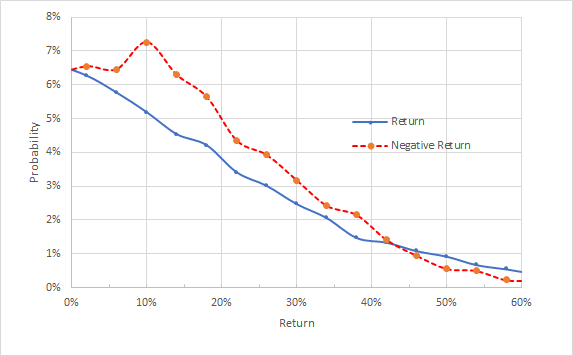

Để dễ dàng so sánh trực tiếp xác suất của lợi nhuận dương và âm, tôi xem xét một phiên bản của triển vọng thị trường với mặt lợi nhuận âm của phân phối xoay quanh trục tung (xem biểu đồ bên dưới).

Nguồn: tính toán của tác giả sử dụng trích dẫn quyền chọn từ eTrade. Mặt lợi nhuận âm của phân phối đã được xoay theo trục tung.

Chế độ xem này cho thấy xác suất tăng của lợi nhuận âm đối với phạm vi lợi nhuận từ khoảng -20% đến + 20% (dấu gạch ngang màu đỏ luôn cao hơn đường đứt nét màu xanh lam trên biểu đồ ở trên từ 0% đến 20% trên trục hoành). Xác suất tăng cao nhất cho lợi nhuận âm tương ứng với lợi nhuận về giá là -9,8%.

Nhìn chung, chúng tôi cho rằng triển vọng thị trường đối với cổ phiếu sẽ có phần nghiêng về phía giảm giá vì các nhà đầu tư không thích rủi ro có thể trả quá nhiều cho các quyền chọn bán để hạn chế mức độ giảm giá. Việc bù đắp cho hiệu ứng này là chủ quan. Tôi giải thích triển vọng ngụ ý thị trường này là trung lập với xu hướng giảm nhẹ.

Nguồn: tính toán của tác giả sử dụng trích dẫn quyền chọn từ eTrade. Mặt lợi nhuận âm của phân phối đã được xoay theo trục tung.

Khi tôi chạy triển vọng thị trường trong 6,3 tháng tới (sử dụng các tùy chọn hết hạn vào ngày 18 tháng 3 năm 2022), quan điểm có phần giảm giá hơn, với đỉnh được xác định tốt hơn ở mức lợi nhuận -10%. Xác suất của lợi nhuận âm thậm chí còn cao hơn lợi nhuận dương trong triển vọng ngắn hạn (có khoảng cách lớn hơn giữa đường đứt nét màu đỏ và đường liền nét màu xanh lam). Ngay cả khi xem xét xu hướng có độ nghiêng vềphía âm, triển vọng thị trường này là hơi giảm. Sự biến động hàng năm bắt nguồn từ phân phối này là 44,5%.

Triển vọng thị trường ngụ ý đi từ trung lập, với xu hướng giảm nhẹ, trong 4,5 tháng tới sang giảm mạnh hơn trong 6,3 tháng tới. Hai giai đoạn triển vọng phù hợp với sự biến động hàng năm dự kiến khoảng 44%. Triển vọng thị trường ngụ ý từ phân tích cuối cùng của tôi là giảm giá.

Kết luận

Ngành công nghiệp ô tô đang ở thời điểm biến đổi lớn, với động cơ đốt trong truyền thống ngày càng bị thay thế bởi động cơ điện. Các thị trường rất coi trọng tiềm năng của xe điện, thể hiện qua việc định giá các công ty sản xuất chúng.

Ford đang phục hồi sau tác động của COVID-19, trong khi phải đối mặt với tình trạng thiếu chip được sử dụng trong sản xuất ô tô và xe tải. Đồng thời, Ford đã có những bước tiến ấn tượng trong việc xây dựng xe điệncũng như có một kế hoạch vững chắc để đưa ra thị trường các mẫu xe mới (ví dụ như Bronco và Maverick).

Thị trường đang gặp khó khăn trong việc định giá cổ phiếu Ford, bằng chứng là giá cổ phiếu này dao động mạnh. Sự đồng thuận của Phố Wall dự đoán cổ phiếu sẽ tăng 20% -29% trong 12 tháng tới. Triển vọng thị trường ngụ ý là trung lập, với xu hướng giảm nhẹ, từ nay đến giữa tháng 1 năm 2022, nhưng trở nên giảm mạnh hơn vào giữa tháng 3.

Sự tương phản giữa sự đồng thuận của các nhà phân tích tăng giá và triển vọng thị trường ngụ ý từ trung tính đến giảm nhẹ đưa tôi đến đánh giá trung lập như một sự thỏa hiệp.