T+0 mở đường cho thanh khoản bùng nổ trên thị trường chứng khoán

Khép lại tháng 6 bùng nổ theo đà của các thị trường chứng khoán, VNI đã vượt khỏi vùng đỉnh tháng 2/2023, đâu là “điểm xoay” tiếp theo?

Nhịp tăng vượt đỉnh sóng hồi này bắt đầu từ ngay thời điểm xuất hiện hai tín hiệu được đưa ra và nhắc lại nhiều lần từ báo cáo đầu năm, đó là giá vàng (XAU/USD) vượt đỉnh và chỉ số VIX (HM:VIX) S&P500 giảm dưới vùng 16. Với điều kiện cho kịch bản ổn định đã thoả mãn, VNI nhiều khả năng có thể tiếp tục tiến đến vùng 1200 điểm trong 2-3 tháng tới. Dù vùng 1120-1140 điểm có nhiều sự rung lắc và VNI cần điều chỉnh tích luỹ lại quanh 1100 điểm, sau nhịp vượt đỉnh tháng 2 vừa qua. (Đồng thời đẩy dòng tiền dịch chuyển ra khỏi những cổ phiếu penny đầu cơ đã cảnh báo tăng quá nóng trước đó). Cùng với đó, DJI và S&P500 cũng có thể lên lại vùng đỉnh thời đại của năm 2022 trong nhịp tăng này.

Khi đó, thời điểm Quý IV/2023 sẽ là lúc cần chú ý điểm xoay cho xu hướng lớn tiếp theo của thị trường. Kịch bản tích luỹ và đi lên trong nghi ngờ sẽ tiếp diễn khi giá vàng (XAU/USD) giảm dưới 1600 USD/ounce hoặc chỉ số VIX giảm dưới vùng 11. Ngược lại, khi cặp tín hiệu vẫn giữ trên hai vùng này và giá vàng quay đầu tăng vượt đỉnh, cùng VIX vượt lại vùng 30, chúng ta sẽ cần xem xét đến sự đảo chiều trong chênh lệch của đường cong lợi suất trái phiếu, phản ánh khả năng suy thoái lan rộng.

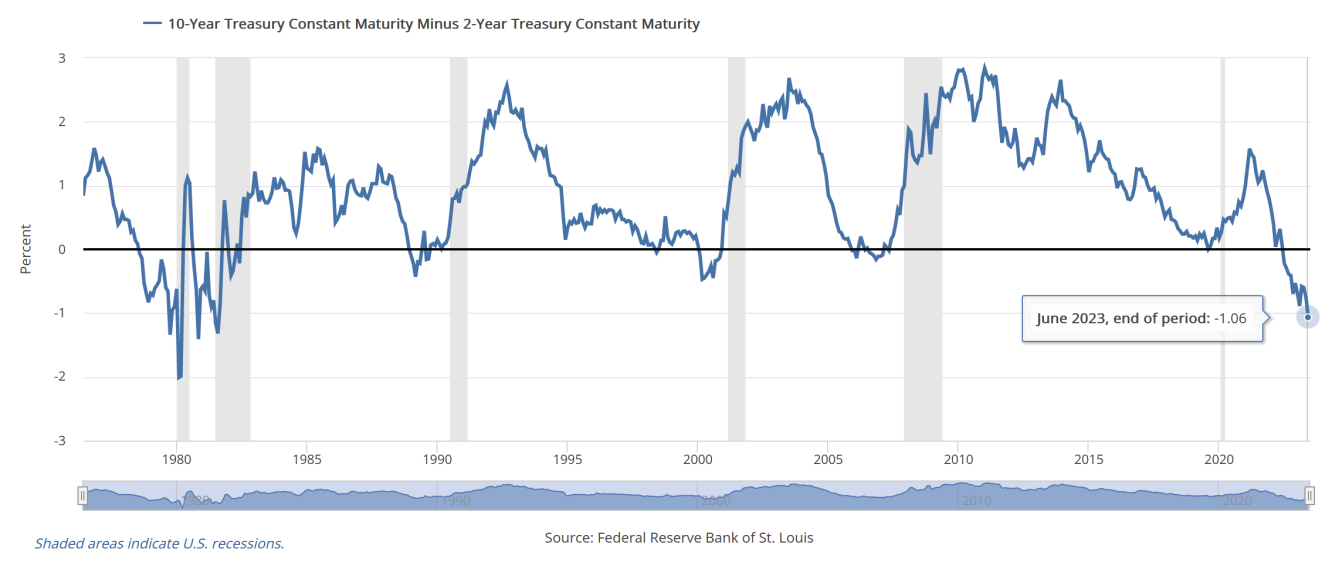

Hình thứ hai bên dưới là chênh lệch lợi suất trái phiếu kì hạn 10 năm, trừ cho kì hạn 2 năm của chính phủ Mỹ. Thông thường lãi suất dài hạn luôn cao hơn ngắn hạn, tức mức chênh lệch dương. Khi mức chênh lệch chuyển âm sẽ xảy ra hiện tượng “đường cong lợi suất đảo ngược”, phản ánh kì vọng tương lai suy giảm. Những vùng màu xám trên biểu đồ tương ứng các giai đoạn suy thoái của thị trường tài chính. Thống kê từ năm 1900-2022, trong 28 lần xuất hiện hiện tượng “đường cong lợi suất đảo ngược” trên, 22 lần kinh tế Mỹ rơi vào suy thoái. Tuy nhiên, thời điểm diễn ra suy thoái có độ trễ đáng kể. Trong 6 lần gần nhất kể từ 1975, chứng khoán toàn cầu nhìn chung còn tăng trưởng trong 12 tháng sau đó.

“Thị trường có thể vô lý lâu hơn nhiều so với tôi hoặc bạn có thể còn tiền” - Dennis Gartman

Nhân quả có thể đến trễ, không có nghĩa là nó không xảy ra. Thời điểm các cuộc khủng hoảng thực sự lại đều đến sau khi mức chênh lệch lợi suất này tăng mạnh lên từ mức âm. Tức lãi suất ngắn hạn quay đầu giảm thấp hơn lãi suất dài hạn. Tại sao ư? Vì lúc này suy thoái ko còn là kì vọng của thị trường nữa, mà thành hiện thực khi FED buộc phải công nhận suy thoái và giảm mạnh lãi suất dù lạm phát đã về mức mục tiêu hay chưa. Trùng hợp là tương tự ý tưởng đề cập trong bài viết “Sell the last rate hike?”, sau khi tạm dừng tăng lãi suất ở kì họp tháng 6 vừa rồi, nếu FED tiếp tục tăng 0.5% trong năm nay như lời chủ tịch Powell, lần tăng cuối cùng khả năng sẽ rơi vào các kỳ họp từ sau tháng 9/2023. Mức đỉnh lãi suất lúc ấy cũng sẽ tiệm cận mức 6% theo mô hình An Hưng Capital dự phóng vào tháng 9/2022.

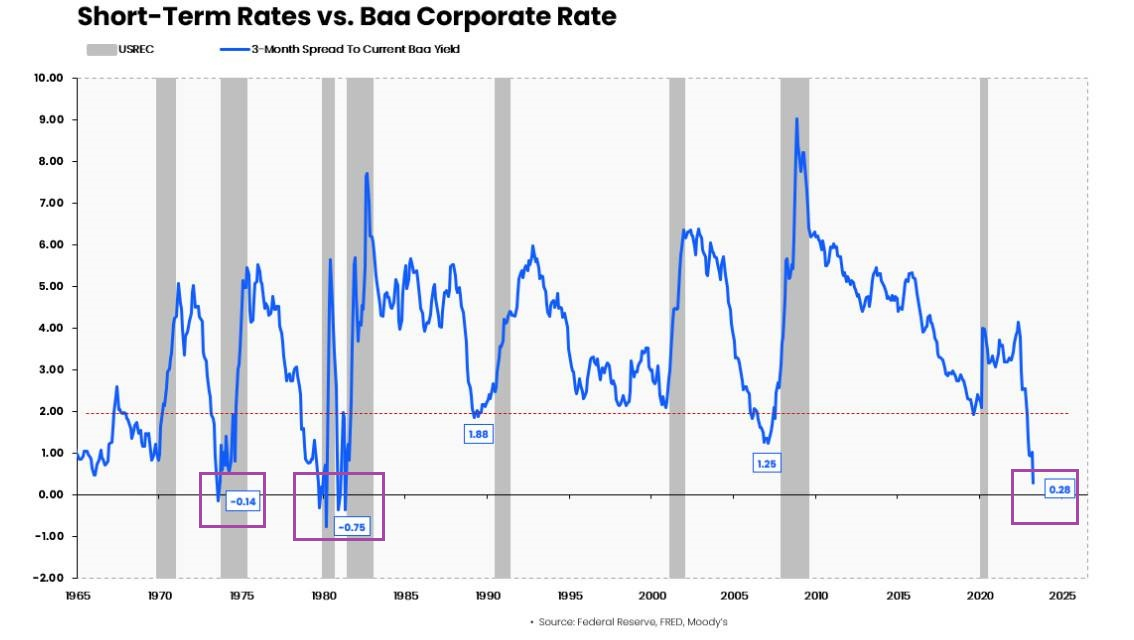

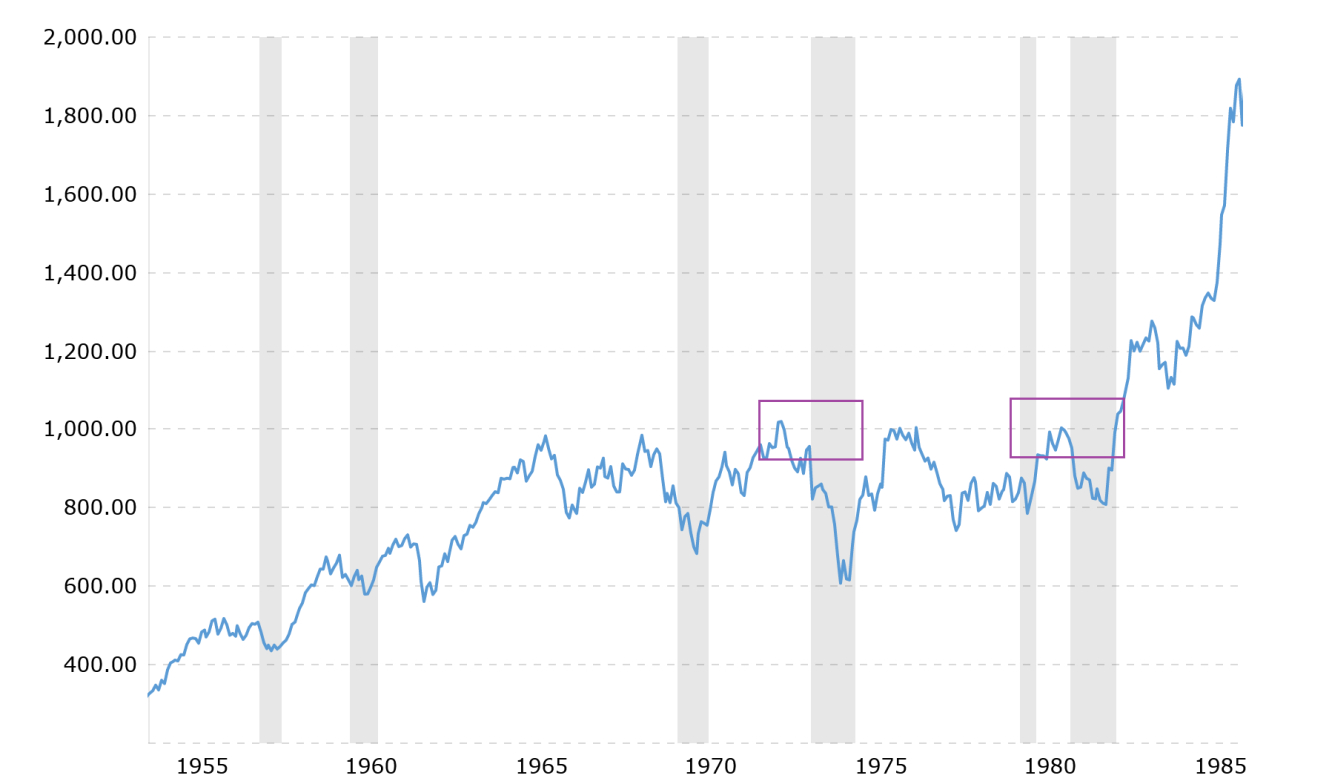

Một đường chênh lệch quan trọng khác là giữa lãi suất doanh nghiệp BAA (đại diện mức sinh lợi tài sản bình quân trong nền kinh tế) và lợi suất 3 tháng trái phiếu chính phủ (đại diện mức lãi suất huy động của ngân hàng). Khi mức chênh lệch này âm, nghĩa là ngân hàng không thể sinh lợi cao hơn lãi suất huy động khi đầu tư và doanh nghiệp không trả nổi lãi vay. Tương tự “10-2 year yield curve”, những lần đường chênh lệch này tăng lên sau khi giảm sâu không phải là tín hiệu dễ chịu. Mức chênh lệch này hiện là 0.26%. Hai lần gần nhất chênh lệch này giảm xuống mức âm là năm 1973 và 1980, hình đính kèm bên dưới là biểu đồ chỉ số DJI trong giai đoạn tương ứng. Thời điểm Quý IV đến có thể xuất hiện sự tương đồng với giai đoạn nào, sẽ phụ thuộc vào cặp tín hiệu giá vàng (XAU/USD) và chỉ số VIX nêu trên.

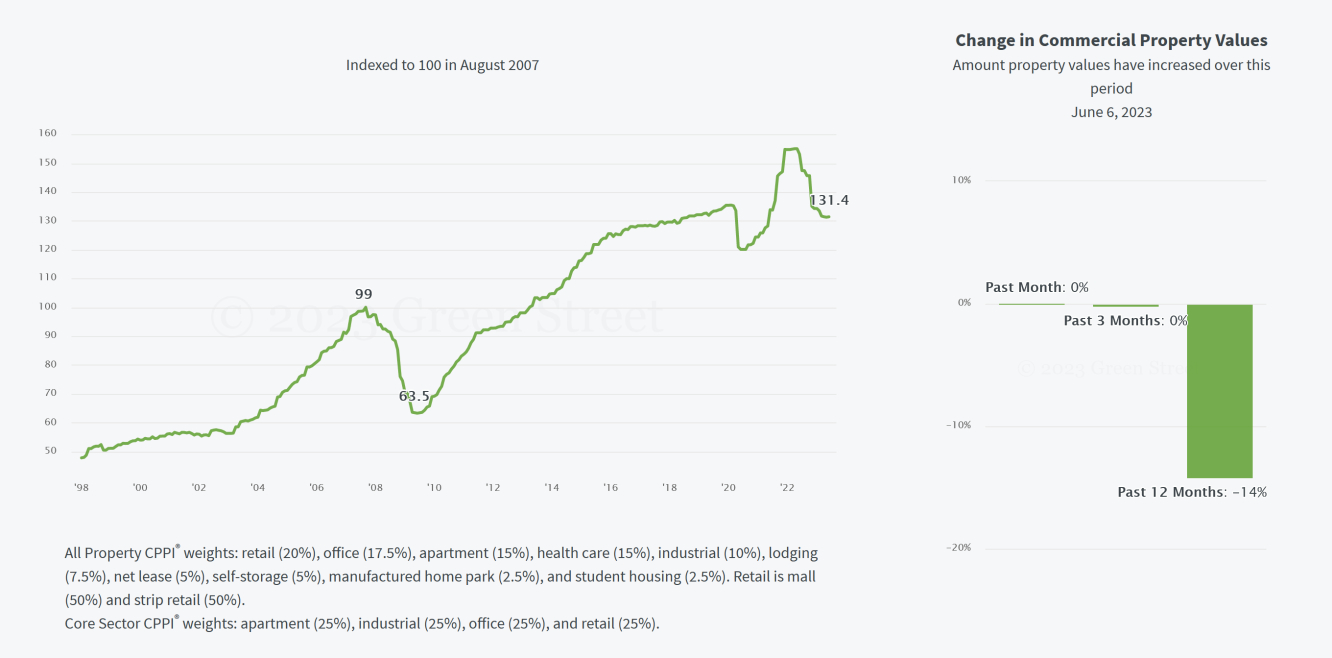

Trong kịch bản “rủi ro thực sự đến vào phút cuối” này, các ngân hàng vừa phải chống chịu các khoảng lỗ do lợi suất trái phiếu dài hạn giảm, đồng thời lãi suất đầu tư/cho vay được thấp hơn lãi suất huy động. Cùng với đó, giá bất động sản thương mại tiếp tục giảm hơn 15% tại thị trường Mỹ và 21% tại Châu Âu. Trong khi tỷ lệ cho vay BĐS thương mại của các ngân hàng nhỏ đã tăng lên 67.3% từ mức hơn 50% năm 2008.

Ngoài ra, JPMorgan ước tính Washington cần phải vay 1.100 tỷ USD thông qua tín phiếu kho bạc từ nay cho đến hết năm 2023. Ngân hàng này dự đoán chính phủ Mỹ sẽ phát hành ròng 850 tỷ USD tín phiếu kho bạc trong 4 tháng tới. Nguồn cung lớn sẽ khiến lợi suất đi lên, làm mất sức hấp dẫn của các khoản tiền gửi trong ngân hàng, có nguy cơ khiến tiền gửi bị rút ra ào ạt. Hiện lợi suất kì hạn 2 năm đã gần vượt đỉnh.

Có câu, tin chỉ xấu khi đã dùng hết bài trong tay. Sau nhiều biện pháp được áp dụng để giải cứu các ngân hàng đầu năm nay và kích cầu nền kinh tế, nếu bức tranh tăng trưởng vẫn ảm đạm mà những rủi ro mới xuất hiện, sẽ khó để có một cái kết đẹp như trước. Các nền kinh tế điển hình ở châu Âu, Á đã và đang đứng trước nguy cơ suy thoái như Đức, Nhật, Hàn, … Trong khi đó chỉ số PMI sản xuất của VN tiếp tục giảm dưới 50 trong 6 trên 7 tháng gần nhất. “Bất chấp những đợt cắt giảm lãi suất của Ngân hàng Nhà nước, tăng trưởng tín dụng vẫn tiếp tục giảm trong tháng 5, về mức thấp nhất trong những năm gần đây. Điều này phản ánh nhu cầu tín dụng yếu do các hoạt động sản xuất và xuất khẩu tiếp tục suy yếu.” Đây có thể là dấu hiệu tương đồng với hiện tượng “bẫy thanh khoản”, khi chính sách tiền tệ mất hiệu quả. Ngân hàng dư tiền nhưng không thể tăng lượng tiền trong nền kinh tế, vì người dân/doanh nghiệp không có nhu cầu và tự tin để có thêm các khoản vay dù lãi suất thấp. Trong khi đó, các Ngân hàng thương mại cũng không muốn gia tăng các khoản nợ xấu. Trong bốn nguyên nhân có thể dẫn đến bẫy thanh khoản này, VN đã và đang đối mặt với ba nguyên nhân tiềm ẩn.

Cuối cùng, cách để tồn tại trên thị trường là hãy chuẩn bị cho nhiều kỳ vọng và chỉ có một nỗi sợ mà thôi, đó là sợ chính bản thân không tuân thủ kế hoạch đã đề ra. Hãy chờ đợi các tín hiệu xác nhận và quyết đoán theo kế hoạch đã chuẩn bị kĩ càng. Mong rằng góc nhìn trên có thể giúp ích cho các nhà đầu tư!