Quan chức Fed nói rằng việc cắt giảm lãi suất nửa điểm là không hợp lý

3Q2021, LNST đạt 2,466 tỷ VND (HM:VND), tăng 5.3% YoY

3Q2021, CTG (HM:CTG) có thu nhập lãi thuần đạt 9,872 tỷ VND (-9.3% QoQ, +8.7% YoY); TOI đạt 12,255 tỷ VND (-13.0% QoQ, +6.6% YoY). Tuy nhiên, chi phí dự phòng vẫn ở mức cao, đạt 5,548 tỷ VND, (-21.9% QoQ, +14.2% QoQ) khiến cho LNST 3Q2021 đạt 2,466 tỷ VND (+7.4% QoQ, +5.3% YoY).

Tỷ lệ nợ xấu đạt 1.67% tăng 33 bps QoQ do nợ nhóm 4 tăng mạnh

Tỷ lệ nợ xấu 3Q2021 đạt 1.67%, tăng 33bps QoQ, là quý thứ 2 liên tiếp tăng do ảnh hưởng của dịch bệnh. Trong đó, nợ nhóm 4 tăng đột biến 96bps QoQ trong khi nợ nhóm 5 giảm 81bps QoQ nhờ doanh nghiệp lớn phát sinh nợ xấu trong 2Q2021 đã có lại dòng tiền để trả nợ.

Kì vọng ghi nhận Upfront fee trong 1Q2022

Hợp tác độc quyền phân phối bảo hiểm với Manulife của CTG có upfront fee khoảng 30 triệu USD, dự kiến chi trả trong 6 năm. Theo thông tin từ ban lãnh đạo, CTG dự kiến có thể ghi nhận upfront fee trong 1Q2022 thay vì 4Q2021 như chúng tôi kỳ vọng trong báo cáo trước.

CTG đặt kế hoạch LNTT 2021 đạt 16,800 tỷ VND với động lực từ tăng trưởng tín dụng

Tính đến thời điểm hiện tại, tăng trưởng tín dụng đạt gần 9.5%, là mức trần tín dụng của NHNN cấp cho CTG và CTG đang xin nới lên 10-12%. CTG kì vọng LNTT 2021 đạt 16,800 tỷ VND tương đương LNTT 4Q2021 đạt khoảng 2,889 tỷ VND.

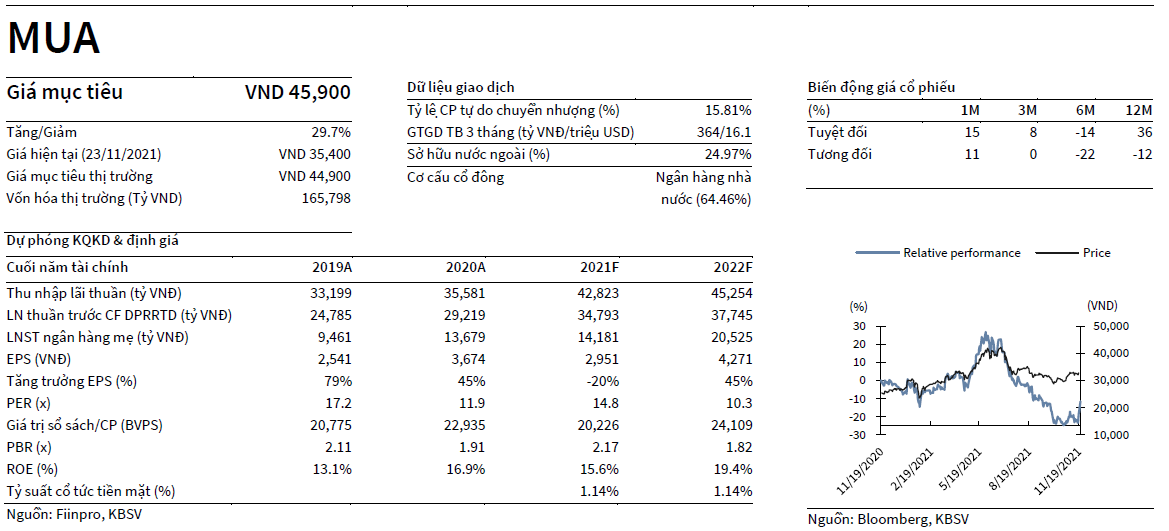

Khuyến nghị MUA, giá mục tiêu 45,900 VND/cp

Dựa trên kết quả định giá, triển vọng kinh doanh cũng như xem xét các yếu tố rủi ro có thể phát sinh, chúng tôi khuyến nghị MUA đối với cổ phiếu CTG. Giá mục tiêu là 45,900 VND/cp, cao hơn 29.7% so với giá tại ngày 24/11/2021.

3Q2021, LNST đạt 2,466 tỷ VND, tăng 5.3% YoY

3Q2021, CTG có thu nhập lãi thuần đạt 9,872 tỷ VND (-9.3% QoQ, +8.7% YoY); thu nhập ngoài lãi đạt 2,384 tỷ VND (-25.6% QoQ, -2.0% YoY); TOI đạt 12,255 tỷ VND (-13.0% QoQ, +6.6% YoY). Tuy nhiên, chi phí dự phòng có giảm so với quý trước nhưng vẫn ở mức cao, đạt 5,548 tỷ VND, (-21.9% QoQ, +14.2% QoQ) khiến cho LNST 3Q2021 đạt 2,466 tỷ VND (+7.4% QoQ, +5.3% YoY).

Tăng trưởng tín dụng đạt 0.8% QoQ và 6.3% Ytd

Tăng trưởng tín dụng chậm lại do ảnh hưởng bởi giãn cách xã hội, đạt 0.8% QoQ và 6.3% YTD trong đó dư nợ khối doanh nghiệp lớn giảm 3.4% QoQ, khối SME tăng 1.6% QoQ và khối bán lẻ tăng 1.7% QoQ. Cơ cấu cho vay không có nhiều thay đổi với 36.6% cho khối khách hàng doanh nghiệp, 34.2% khối khách hàng cá nhân và 23.5% khối khách hàng SME.

NIM 3Q2021 giảm 5 bps QoQ, áp lực giảm NIM nhiều khả năng sẽ gia tăng trong thời gian tới

Lãi suất đầu ra bình quân không thay đổi so với 2Q, đạt 6.24% trong khi đó chi phí vốn đầu vào đạt 3.32%, tăng nhẹ 8bps QoQ do giảm phần vốn từ nợ chính phủ và NHNN khiến NIM 3Q2021 đạt 3.11% (-5bps QoQ, +33bps YoY). Theo quan điểm của KBSV, áp lực giảm NIM sẽ gia tăng trong 4Q2021 và năm 2022 khi lãi suất đầu ra sẽ khó cải thiện để hỗ trợ doanh nghiệp, tái thiết nền kinh tế trong khi chi phí vốn đầu vào hầu như không còn dư địa để giảm thêm. Các yếu tố có thể kì vọng để hỗ trợ NIM bao gồm: (1) tăng tỷ trọng nhóm khách hàng SME và Bán lẻ có mức lãi suất cao hơn; (2) Tăng trưởng Casa.

Xem thêm tại đây