BCA Research hạ dự báo khả năng suy thoái của Mỹ nhưng cảnh báo rủi ro vẫn ở mức cao

• Fed tăng lãi suất, dữ liệu PCE, GDP quý 2 và báo cáo thu nhập công nghệ vốn hóa lớn là tiêu điểm trong tuần này.

• Cổ phiếu của McDonald’s là cổ phiếu nên mua khi công bố thu nhập vào thứ Năm.

• Cổ phiếu Snap sẽ hoạt động kém hiệu quả trong bối cảnh triển vọng lợi nhuận ảm đạm.

Các cổ phiếu ở Phố Wall đã kết thúc trái chiều vào thứ Sáu, khi các nhà đầu tư cân nhắc các báo cáo kết quả thu nhập doanh nghiệp mới nhất trong khi tiếp tục tập trung vào triển vọng của nền kinh tế và chính sách tiền tệ.

Chỉ số Chỉ số trung bình công nghiệp Dow Jones ghi nhận ngày tăng thứ mười liên tiếp, đây là đợt tăng dài nhất kể từ tháng 8 năm 2017.

Trong tuần, chỉ số Dow blue-chip tăng 2,1%, S&P 500 tăng 0,7%, trong khi chỉ số nặng về công nghệ Nasdaq giảm 0,6%.

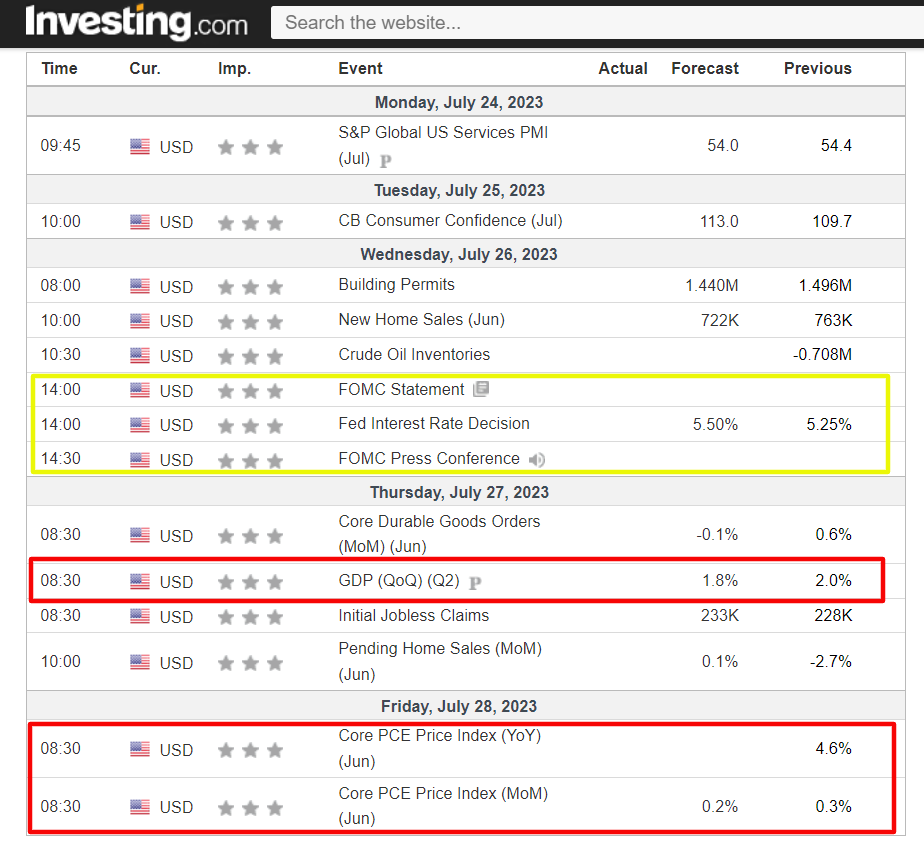

Tuần sắp tới dự kiến sẽ là một tuần sôi động với nhiều sự kiện tác động đến thị trường, bao gồm cả quyết định lãi suất của Fed, cũng như một loạt các báo cáo thu nhập và dữ liệu kinh tế quan trọng.

Sau khi tạm dừng vào tháng 6, ngân hàng trung ương Hoa Kỳ được kỳ vọng {frl|| sẽ tăng lãi suất }} thêm một phần tư điểm, lên 5,25% đến 5,50% khi kết thúc cuộc họp chính sách kéo dài hai ngày vào thứ Tư.

Bình luận của Chủ tịch Fed Jerome Powell về định hướng chính sách tiền tệ trong tương lai sẽ được chú ý khi các nhà đầu tư tăng cường kì vọng rằng đợt tăng lãi suất sắp tới sẽ là đợt cuối cùng trong chu kỳ thắt chặt hiện tại của Fed.

Bên cạnh Fed, quan trọng nhất trong lịch kinh tế sẽ là chỉ số giá chi tiêu tiêu dùng cá nhân lõi (PCE), được công bố vào thứ Sáu.

Ngoài ra, còn có dữ liệu GDP quý hai quan trọng vào thứ Năm, dữ liệu này sẽ cung cấp thêm manh mối về việc liệu nền kinh tế có đang hướng tới suy thoái hay không.

Trong khi đó, mùa thu nhập đang diễn ra sôi nổi, với các công ty công nghệ có vốn hóa lớn sẽ báo cáo gồm Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL) và Meta.

Những cái tên này sẽ báo cáo cùng với những tên tuổi lớn như Boeing (NYSE:BA), Intel (NASDAQ:INTC), Coca-Cola (NYSE:KO), Ford (NYSE:F), General Motors (NYSE:GM), Visa (NYSE:V), Mastercard (NYSE:MA), ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX), General Electric (NYSE:GE), 3M (NYSE:MMM), AT&T (NYSE:T), Verizon (NYSE:VZ) và Southwest Airlines (NYSE:{{79 14|LUV}}).

Bất kể thị trường diễn biến theo hướng nào trong tuần tới, dưới đây tôi nêu bật một cổ phiếu có khả năng được mua và một cổ phiếu khác có thể chứng kiến sự sụt giảm mới.

Tuy nhiên, hãy nhớ rằng khung thời gian của tôi chỉ dành cho tuần tới, ngày 24-28 tháng 7.

Cổ phiếu nên mua: McDonald's

Tôi kỳ vọng cổ phiếu của McDonald's (NYSE:MCD) sẽ hoạt động tốt hơn trong tuần tới, với tiềm năng bứt phá lên mức cao kỷ lục mới sắp tới, vì theo tôi, báo cáo thu nhập mới nhất của công ty khổng lồ thức ăn nhanh sẽ gây bất ngờ khi đi lên nhờ xu hướng nhu cầu tiêu dùng thuận lợi.

McDonald's dự kiến sẽ cung cấp bản cập nhật quý hai trước khi thị trường Hoa Kỳ mở cửa vào thứ Năm, ngày 27 tháng 7 lúc 7:00 sáng theo giờ ET và kết quả kinh doanh có thể được hưởng lợi từ giá thực đơn cao hơn khi người tiêu dùng Hoa Kỳ đổ xô đến các nhà hàng trong bối cảnh kinh tế hiện tại.

Giao dịch quyền chọn ngụ ý mức dao động khoảng 3% đối với cổ phiếu MCD sau khi các con số được công bố.

Nhiều người Mỹ đã cắt giảm chi tiêu tại các nhà hàng đầy đủ dịch vụ truyền thống để đối phó với nền kinh tế đang chậm lại và lạm phát cao liên tục, thúc đẩy nhu cầu đối với dòng bánh mì kẹp thịt 'Big Mac' và gà 'McNuggets' mang tính biểu tượng của McDonald.

Không có gì ngạc nhiên khi một cuộc khảo sát của InvestingPro về các bản sửa đổi thu nhập của nhà phân tích chỉ ra sự lạc quan đang gia, với việc các nhà phân tích ngày càng lạc quan về chuỗi thức ăn nhanh. Trong số 25 nhà phân tích được khảo sát, 24 người đã điều chỉnh tăng dự báo thu nhập của họ trong 90 ngày qua, trong khi chỉ có một người điều chỉnh giảm.

Kỳ vọng đồng thuận kêu gọi McDonald’s công bố lợi nhuận quý 2 trên mỗi cổ phiếu là 2,79 đô la, tăng 9,4% so với EPS là 2,55 đô la trong cùng kỳ năm ngoái. Nếu điều đó thành hiện thực, nó sẽ đánh dấu quý có lợi nhuận cao nhất trong lịch sử 83 năm của McDonald’s, vượt qua kỷ lục trước đó là 2,76 đô la được lập vào quý 3 năm 2021.

Trong khi đó, doanh thu được cho là tăng 10% so với cùng kỳ năm ngoái lên 6,29 tỷ đô la, đây sẽ là tổng doanh thu hàng quý cao nhất trong bảy năm, vì nó được hưởng lợi từ giá thực đơn cao hơn, các chương trình khuyến mãi tiếp thị độc đáo và chương trình khách hàng thân thiết kỹ thuật số thành công.

McDonald’s chỉ một lần không đạt được kỳ vọng của Phố Wall trong hai năm qua, trong khi vượt xa ước tính doanh thu hai lần trong khoảng thời gian đó, một minh chứng cho khả năng phục hồi của hoạt động kinh doanh cơ bản và hoạt động hiệu quả trong toàn công ty.

Cổ phiếu MCD đã tăng lên mức cao nhất mọi thời đại mới là 299,35 đô la vào thứ Sáu, trên mức cao kỷ lục trước đó là 299,10 đô la đạt được vào ngày 30 tháng 6, trước khi kết thúc phiên giao dịch ở mức 295,61 đô la.

Công ty thức ăn nhanh có trụ sở tại Chicago, Illinois có mức vốn hóa thị trường là 215,8 tỷ đô la theo mức định giá hiện tại, khiến nó trở thành chuỗi nhà hàng phục vụ nhanh lớn nhất thế giới.

Từ đầu năm đến nay, cổ phiếu, 1 trong 30 thành phần của Chỉ số Trung bình Công nghiệp Dow Jones, đã tăng 12,1%, hơn rất nhiềuchỉ số blue-chip so với cùng kỳ.

Cổ phiếu nên bán: Snap

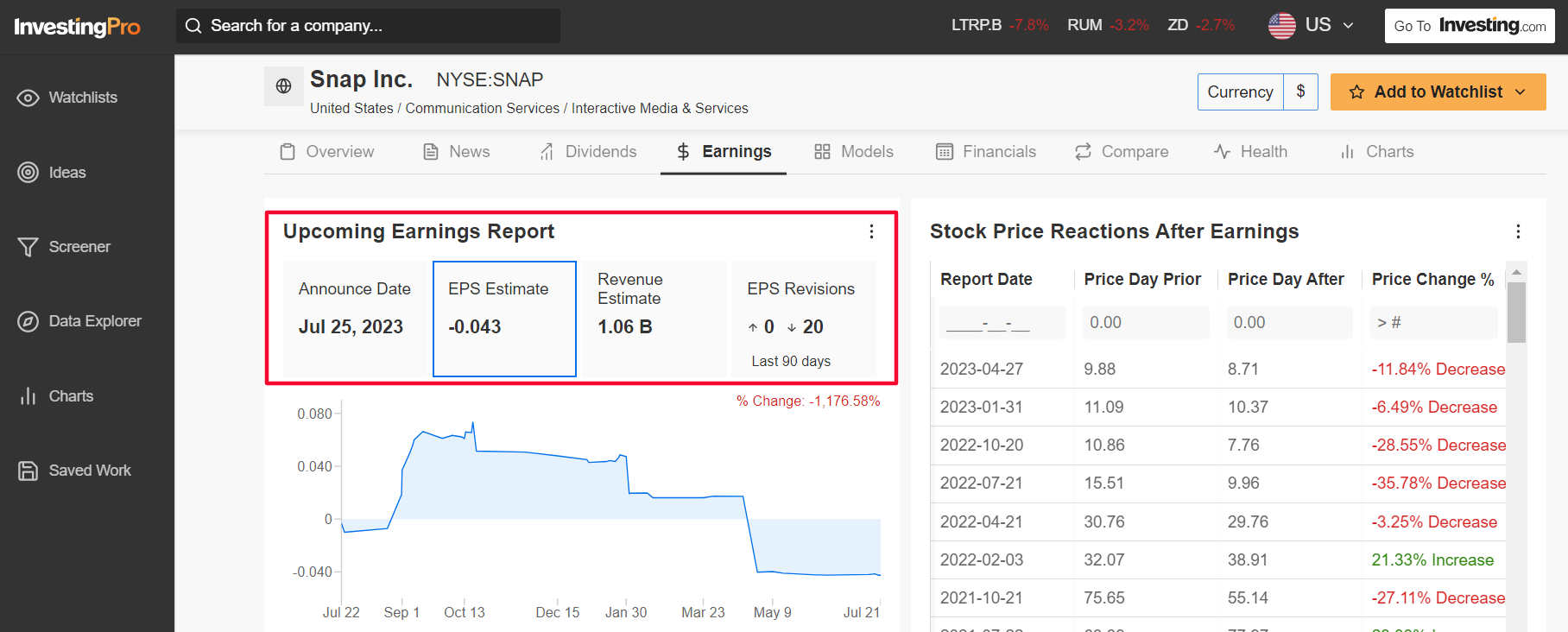

Tôi tin rằng cổ phiếu của Snap (NYSE:SNAP) sẽ trải qua một tuần đầy thách thức sắp tới, vì theo quan điểm của tôi, báo cáo thu nhập mới nhất của công ty truyền thông xã hội đang gặp khó khăn này sẽ cho thấy mức tăng trưởng lợi nhuận và doanh thu giảm mạnh do môi trường kinh tế đầy thách thức.

Những người tham gia thị trường kỳ vọng cổ phiếu SNAP sẽ dao động khá lớn sau khi cập nhật báo cáo, với khả năng di chuyển ngụ ý khoảng 11% theo cả hai hướng, theo thị trường quyền chọn.

Nhấn mạnh một số khó khăn mà Snap phải đối mặt trong bối cảnh hiện tại, một cuộc khảo sát của InvestingPro về các bản sửa đổi thu nhập của nhà phân tích chỉ ra sự bi quan gia tăng trước báo cáo, với tất cả 20 nhà phân tích được khảo sát đã cắt giảm ước tính EPS của họ trong ba tháng qua.

Phố Wall chứng kiến công ty mẹ của ứng dụng nhắn tin mạng xã hội Snapchat lỗ 0,04 đô la trên mỗi cổ phiếu, xấu đi từ mức lãi 0,01 đô la trên mỗi cổ phiếu trong quý trước và so với khoản lỗ 0,24 đô la trên mỗi cổ phiếu trong cùng kỳ năm trước.

Doanh thu dự kiến sẽ giảm 4,5% hàng năm xuống còn 1,06 tỷ USD do hoạt động kinh doanh quảng cáo cốt lõi của hãng kém hiệu quả, do những thay đổi về quyền riêng tư trong iOS của Apple (NASDAQ:AAPL) và sự cạnh tranh ngày càng tăng từ ứng dụng chia sẻ video TikTok của Trung Quốc.

Điều đó không tốt cho các nỗ lực kiếm tiền của Snap, điều này có thể sẽ kéo dài con đường dẫn đến lợi nhuận và làm tăng rủi ro.

Công ty truyền thông xã hội phụ thuộc vào quảng cáo đã bỏ lỡ kỳ vọng tăng trưởng doanh thu và lợi nhuận khi công bố kết quả Q1 vào cuối tháng 4, khiến cổ phiếu giảm gần 12% do các tập đoàn và doanh nghiệp nhỏ cắt giảm chi tiêu cho quảng cáo kỹ thuật số trong môi trường hoạt động hiện tại.

Snap đã sáu lần không đạt được kỳ vọng về thu nhập trong bảy quý vừa qua, trong khi hai lần không đạt được ước tính lợi nhuận trong khoảng thời gian đó.

Cổ phiếu SNAP tăng lên mức cao nhất năm 2023 là 13,89 đô la vào ngày 13 tháng 7; nó đã kết thúc phiên thứ Sáu ở mức 12,74 đô la, mang lại cho công ty truyền thông xã hội có trụ sở tại Santa Monica, California mức định giá 20,5 tỷ đô la.

Cổ phiếu hoạt động tốt trong năm nay, tăng 42% cho đến năm 2023, trong bối cảnh lĩnh vực công nghệ phục hồi trên diện rộng. Bất chấp sự thay đổi gần đây, SNAP vẫn thấp hơn 85% so với mức cao kỷ lục vào tháng 9 năm 2021 là 83,84 đô la.