Sáng 29-11, giá vàng miếng SJC tăng lên mức cao chưa từng thấy

- Mùa thu nhập quý 2 của Phố Wall sẽ bắt đầu vào tuần này.

- Một nhóm các công ty được chọn sẵn sàng tạo ra sự phát triển bùng nổ.

- Các nhà đầu tư nên cân nhắc mua Nucor, EOG Resources và Airbnb.

- Mùa thu nhập quý II của Hoa Kỳ bắt đầu trong tuần này.

Các nhà phân tích kỳ vọng mức tăng trưởng thu nhập quý 2 S&P 500 là 4,1% - nếu được xác nhận - sẽ đánh dấu mức tăng chậm nhất hàng năm kể từ quý 4 năm 2020.

Trong khi phần lớn sự tập trung sẽ hướng vào các cổ phiếu công nghệ có vốn hóa lớn như Apple (NASDAQ: AAPL), Microsoft (NASDAQ: MSFT), Alphabet (NASDAQ: { {100160 | GOOG}}), Amazon.com (NASDAQ: AMZN) và Tesla (NASDAQ: TSLA), có một số tên tuổi đang phát triển nhanh chóng được thiết lập để hưởng lợi nhuận bùng nổ và doanh số bán hàng tăng trưởng nhờ nhu cầu tăng cao đối với các sản phẩm và dịch vụ của họ.

Dưới đây là ba cái tên rất đáng xem xét trước báo cáo hàng quý của họ trong những tuần tới.

Nucor

- Ngày thu nhập: Thứ Năm, ngày 21 tháng 7

- Ước tính tăng trưởng EPS: + 60,8% theo năm

- Ước tính Tăng trưởng Doanh thu: + 30,5% Y-o-Y

- Hiệu suất hàng năm: -4,3%

- Vốn hóa thị trường: 29,1 tỷ đô la

Nucor Corp. (NYSE: NUE), là nhà sản xuất thép lớn nhất ở Hoa Kỳ và lớn thứ 14 trên toàn thế giới. Ngoài kim loại, công ty còn sản xuất nhiều loại sản phẩm thép, chẳng hạn như thanh, dầm, bảng và tấm.

Công ty có trụ sở tại Charlotte, Bắc Carolina — đã báo cáo thu nhập bùng nổ và doanh thu trong quý đầu tiên — dự kiến sẽ công bố kết quả tài chính mới nhất của mình trước tiếng chuông khai mạc vào thứ Năm, ngày 21 tháng 7.

Đồng thuận kêu gọi thu nhập 8,28 đô la mỗi cổ phiếu, cải thiện gần 61% so với mức EPS 5,15 đô la trong giai đoạn một năm trước. Doanh thu được dự báo sẽ tăng 30,5% so với cùng kỳ năm ngoái lên 11,47 tỷ USD, nhờ sự kết hợp mạnh mẽ của giá thép rắn và nhu cầu mạnh mẽ đối với các sản phẩm thép.

Nếu được xác nhận, tổng doanh thu và lợi nhuận hàng quý của Nucor sẽ đánh dấu mức cao nhất trong lịch sử của nó.

Các nhà đầu tư cũng sẽ xem xét kỹ lưỡng bản cập nhật của Nucor về triển vọng của nó cho phần còn lại của năm 2022 khi công ty có vẻ sẽ tiếp tục thực hiện các ưu tiên chính của mình trong bối cảnh thị trường thép mạnh mẽ và môi trường có nhu cầu thuận lợi.

Sau khi tăng lên mức cao kỷ lục là 187,90 đô la vào ngày 21 tháng 4, cổ phiếu NUE đã đóng cửa ở mức 109,17 đô la vào đêm qua. Với mức định giá hiện tại, công ty sản xuất các sản phẩm thép, có cổ phiếu giảm 4,3% so với đầu năm và thấp hơn 41,9% so với mức cao nhất mọi thời đại, có vốn hóa thị trường là 29,1 tỷ USD.

Bất chấp những bất ổn gần đây, cổ phiếu Nucor có vị trí tốt để tăng cao hơn trong những tháng tới, nhờ vào triển vọng thu nhập mạnh mẽ, định giá hấp dẫn và bảng cân đối kế toán của công ty.

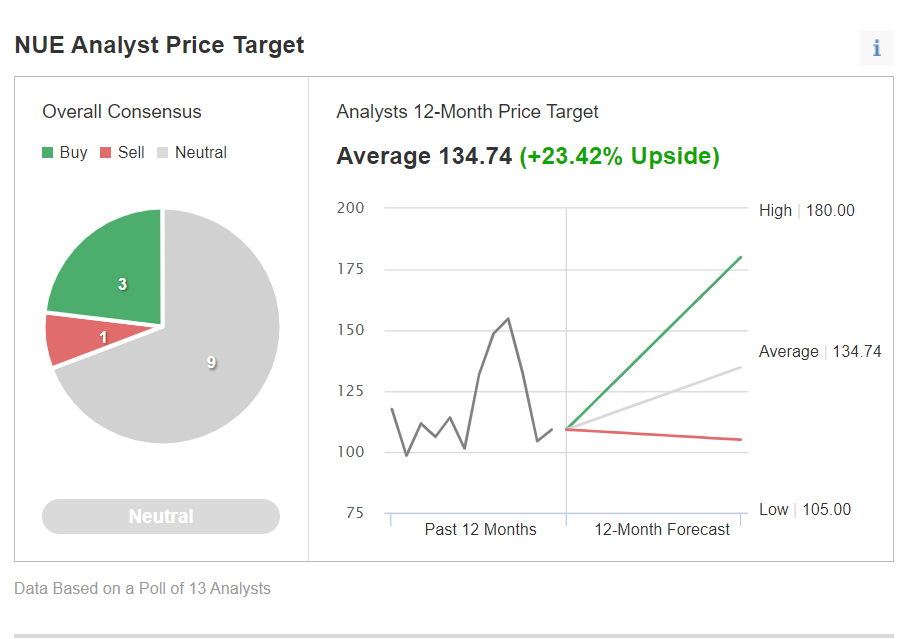

Thật vậy, 12 trong số 13 nhà phân tích được khảo sát bởi Investing.com đánh giá cổ phiếu của Nucor là "tốt hơn" hoặc "giữ", trong khi chỉ một nhà phân tích có xếp hạng "bán" đối với cổ phiếu.

Mục tiêu giá trung bình của nhà phân tích chứng khoán NUE là khoảng $ 134,7, thể hiện mức tăng khoảng 23,4% trong 12 tháng tới.

Nguồn: Investing.com

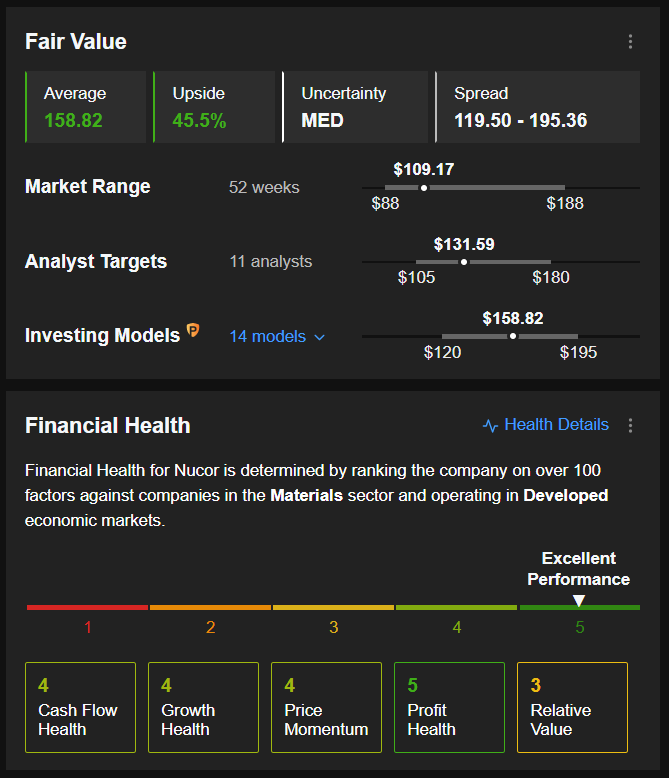

Tương tự, các mô hình định lượng trong InvestingPro cho thấy cổ phiếu NUE tăng 45,5% so với mức hiện tại, đưa cổ phiếu về gần giá trị hợp lý là 158,82 USD.

Nguồn: InvestingPro

EOG Resources

- Ngày thu nhập: Thứ sáu, ngày 5 tháng 8

- Ước tính tăng trưởng EPS: + 151,4% Y-o-Y

- Ước tính Tăng trưởng Doanh thu: + 48,1% Y-o-Y

- Hiệu suất hàng năm: + 12%

- Vốn hóa thị trường: $ 58,2 tỷ

EOG Resources, Inc. (NYSE: EOG) là một trong những công ty dầu khí độc lập lớn nhất ở Hoa Kỳ. Hoạt động kinh doanh cốt lõi của nó liên quan đến việc khám phá, phát triển, sản xuất và tiếp thị dầu thô, khí tự nhiên và chất lỏng khí tự nhiên.

Công ty năng lượng có trụ sở tại Houston, Texas đã báo cáo kết quả tài chính quý đầu tiên vững chãi vào đầu tháng 5 và công bố mức cổ tức đặc biệt là $ 1,80. Đối với quý 2, công ty dự kiến sẽ báo cáo trước khi thị trường Hoa Kỳ mở cửa vào thứ Sáu, ngày 5 tháng 8.

Sự đồng thuận kêu gọi thu nhập trên mỗi cổ phiếu là 4,35 đô la trong quý thứ hai, cải thiện 151,4% so với mức EPS 1,73 đô la trong giai đoạn năm trước. Doanh thu được dự báo sẽ tăng khoảng 48% so với cùng kỳ năm trước lên mức cao nhất mọi thời đại là 6,13 tỷ USD, được thúc đẩy bởi giá dầu và khí đốt cao.

Ngoài các số liệu đầu và cuối, các nhà đầu tư sẽ rất háo hức nghe liệu EOG có kế hoạch trả lại nhiều tiền mặt hơn cho cổ đông dưới hình thức tăng cổ tức đặc biệt và chi trả cổ tức thường xuyên, và mua lại cổ phiếu hay không.

EOG, một trong những nhà sản xuất dầu có chi phí thấp nhất của đất nước, trước đó đã tuyên bố rằng họ có kế hoạch trả lại ít nhất 60% dòng tiền tự do hàng năm cho các nhà đầu tư, đưa công ty này đi đúng hướng để trả 4,8 tỷ USD cổ tức trong năm nay.

Nhà sản xuất dầu mỏ, chưa bao giờ tạm ngừng hoặc giảm cổ tức, hiện đang đưa ra mức chi trả hàng quý là 0,75 USD cho mỗi cổ phiếu, ngụ ý mức cổ tức hàng năm là 3,00 USD với lợi suất 3,02%.

Cổ phiếu EOG kết thúc phiên giao dịch hôm thứ Ba ở mức 99,49 đô la, giảm trở lại sau khi đạt mức đỉnh kỷ lục 147,99 đô la vào ngày 8 tháng 6. Ở mức hiện tại, nó có vốn hóa thị trường là 58,2 tỷ đô la, trở thành nhà sản xuất dầu lớn thứ tư của Hoa Kỳ, sau Exxon Mobil (NYSE: { {7888 | XOM}}), Chevron (NYSE: CVX) và ConocoPhillips (NYSE: COP).

Cổ phiếu của nhà sản xuất dầu đá phiến giá rẻ, chủ sở hữu trong hệ thống đá phiến Eagle Ford (NYSE: F) ở nam Texas và lưu vực Permian's Delaware, đã vượt xa thị trường trong năm nay, tăng 12 % vào năm 2022.

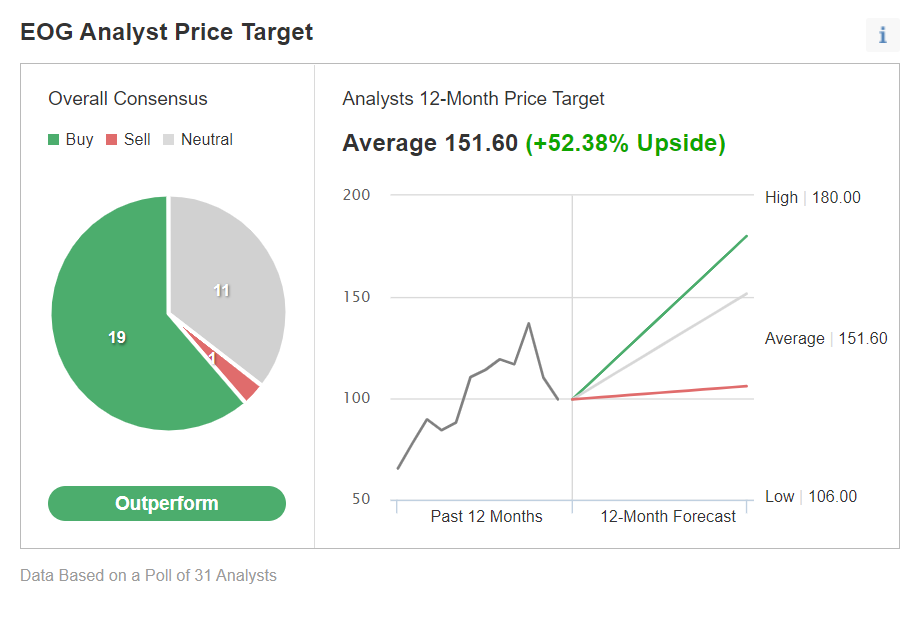

Nhiều nhà phân tích nói chung vẫn lạc quan trên EOG, với lý do triển vọng dài hạn mạnh mẽ của nó. Trong một cuộc khảo sát của trang Investor.com với 31 nhà phân tích, 19 nhà phân tích đánh giá cổ phiếu EOG là "nên mua"; 11 đánh giá nó là một "giữ" và chỉ một coi nó là một "bán".

Nguồn: Investing.com

Trong số những người được khảo sát, cổ phiếu có tiềm năng tăng giá khoảng 52% với mục tiêu giá trung bình trong 12 tháng là 151,60 đô la.

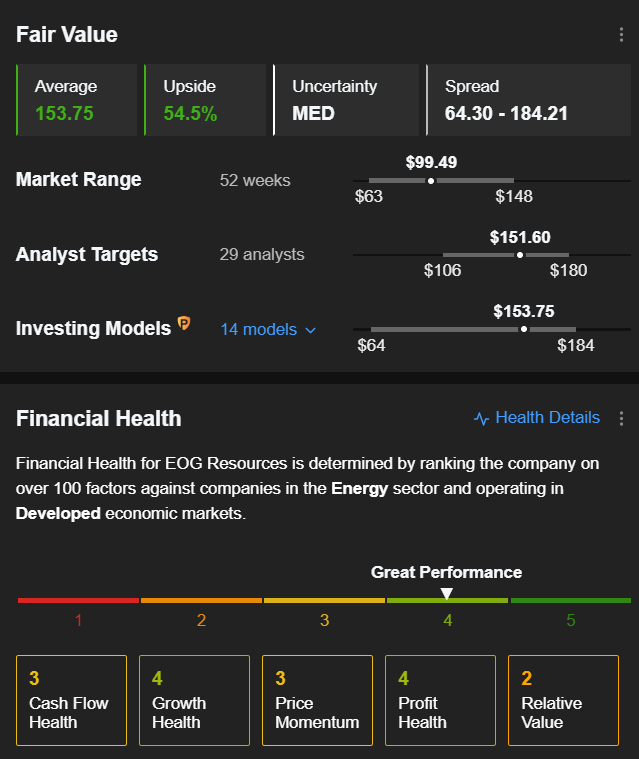

Tương tự như vậy, theo một số mô hình định giá, giá trị hợp lý trung bình cho cổ phiếu của EOG Resource’s trên InvestingPro là $ 153,75, tiềm năng tăng 54,5% so với giá trị thị trường hiện tại.

Nguồn: InvestingPro

Airbnb

- Ngày thu nhập: Thứ Năm, ngày 11 tháng 8

- Ước tính tăng trưởng EPS: + 500% theo năm

- Ước tính Tăng trưởng Doanh thu: + 56,7% Y-o-Y

- Hiệu suất hàng năm: -42%

- Vốn hóa thị trường: 61,4 tỷ đô la

Được thành lập vào năm 2007, Airbnb (NASDAQ: ABNB) điều hành một nền tảng thị trường trực tuyến cho thuê kỳ nghỉ, cabin, nhà trên bãi biển, nhà độc đáo và trải nghiệm du lịch trên toàn thế giới. Nó được coi là một mối đe dọa cạnh tranh của ngành công nghiệp khách sạn.

Sau khi dễ dàng đứng đầu các ước tính của Phố Wall trong quý trước và đưa ra mục tiêu lạc quan, gã khổng lồ du lịch trực tuyến dự báo sẽ báo cáo kết quả quý II vững chắc sau khi thị trường Hoa Kỳ đóng cửa vào Thứ Năm, ngày 11 tháng 8.

Ước tính của sự đồng thuận cho thấy thu nhập quý 2 trên mỗi cổ phiếu là 0,44 đô la, cải thiện 500% so với mức lỗ ròng 0,11 đô la trong cùng quý một năm trước đó. Doanh thu được dự báo sẽ tăng 56,7% so với cùng kỳ năm trước lên 2,1 tỷ đô la khi du lịch tiếp tục phục hồi do ảnh hưởng của cuộc khủng hoảng coronavirus.

Ngoài các con số trên cùng và dưới cùng, tăng trưởng về số đêm và trải nghiệm được đặt trước cũng sẽ được chú trọng sau khi chỉ số chính dễ dàng đánh bại kỳ vọng để vượt qua mức trước đại dịch trong quý đầu tiên.

Airbnb, được công bố vào tháng 12 năm 2020, đã hoạt động kém hiệu quả trên thị trường với biên độ rộng trong vài tháng qua do lo ngại về kế hoạch tăng lãi suất tích cực của Cục Dự trữ Liên bang đã làm dấy lên một sự thay đổi trong nhiều công ty tăng trưởng được xếp hạng hàng đầu.

Sau khi tăng lên mức cao kỷ lục 219,88 đô la vào tháng 2 năm 2021, cổ phiếu ABNB - giảm 42% tính đến thời điểm hiện tại - đã nhanh chóng giảm xuống mức thấp 86,71 đô la vào ngày 30 tháng 6.

Cổ phiếu Airbnb kể từ đó đã giảm được một số khoản lỗ, đóng cửa ở mức 96,55 đô la vào thứ Ba, nhưng chúng vẫn đứng dưới mức cao nhất mọi thời đại khoảng 56%.

Ở cấp độ hiện tại, nền tảng đặt phòng cho thuê kỳ nghỉ trực tuyến có trụ sở tại San Francisco, California có vốn hóa thị trường khoảng 61,4 tỷ đô la.

Công ty cho thuê ngắn hạn vẫn có vị thế tốt để tận dụng sự phục hồi đang diễn ra trong ngành du lịch nhờ nhu cầu bị dồn nén và xu hướng làm việc từ xa đang phát triển.

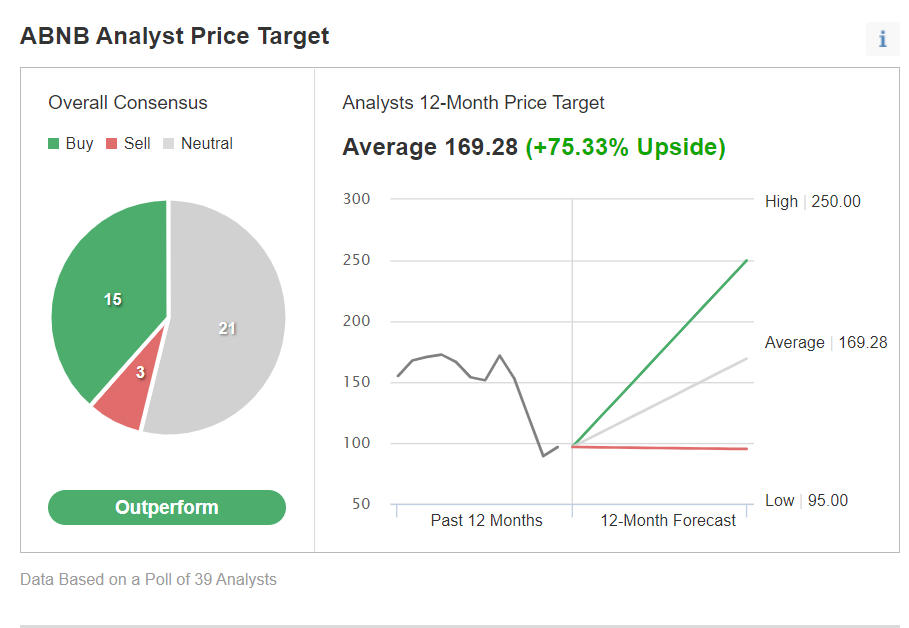

Nguồn: investing.com

Trong số 39 nhà phân tích về cổ phiếu của Airbnb, theo một cuộc khảo sát của trang Investing.com, khuyến nghị đồng thuận 'vượt trội hơn' với niềm tin khá cao. 15 nhà phân tích đánh giá ABNB ở mức "mua", 21 người coi đó là "nắm giữ" và 3 người đánh giá là "bán".

Trong khi đó, giá mục tiêu trung bình của họ là $ 169,28 mang lại cho ABNB một mức tăng ngụ ý khoảng 75% trong năm tới.

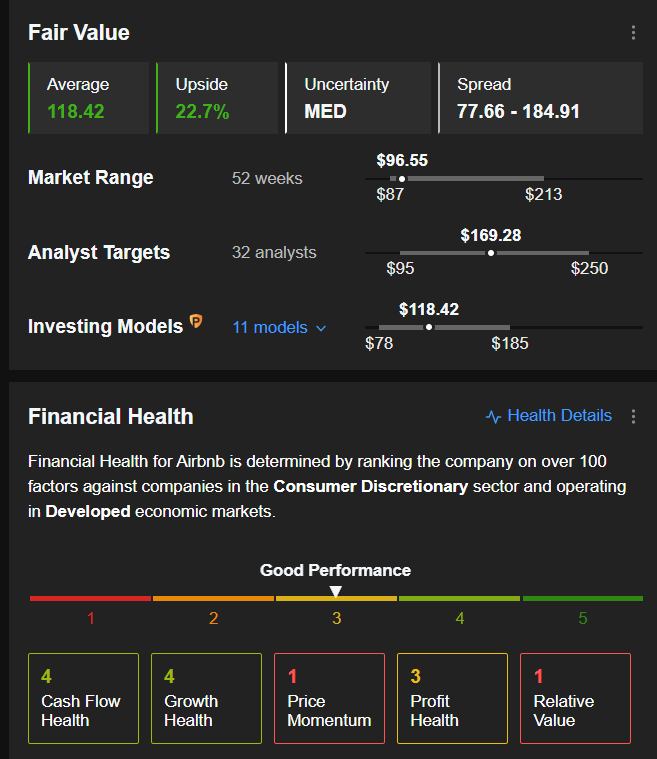

Ngoài ra, giá trị hợp lý trung bình của cổ phiếu Airbnb trên InvestingPro là 118,42 USD, tiềm năng tăng 22,7% so với giá trị thị trường hiện tại trong 12 tháng tới.

Nguồn: InvestingPro

Tuyên bố miễn trừ trách nhiệm: Tại thời điểm viết bài, Jesse không sở hữu cổ phiếu trong bất kỳ công ty nào được đề cập. Các quan điểm thảo luận trong bài viết này chỉ là quan điểm của tác giả và không nên được coi là lời khuyên đầu tư.