Gia tộc Trump mở chiến dịch thâu tóm bitcoin tại châu Á

Vietstock - Chúng ta đang sống trong thế giới chuyển dịch

Cả thế giới sau 2 năm thực hiện nới lỏng tiền tệ và tài khóa mở rộng do đại dịch Covid từ tháng 3-2020, đưa các chỉ số chứng khoán lên cao nhất lịch sử, nhưng tháng 3-2022, các Ngân hàng Trung ương (NHTW) và chính phủ các quốc gia trên thế giới đã bắt đầu quá trình ngược lại do lo ngại về lạm phát.

Thế giới vừa qua

Lạm phát tại Mỹ cũng như các quốc gia phương Tây đã tăng cao nhất trong vòng vài chục năm qua (Đồ thị 1,2). Lấy thí dụ chỉ số tiêu dùng cá nhân (PCE) mà NHTW Mỹ (Fed) hay dùng để đánh giá lạm phát, đã tăng mạnh từ dưới 2% trong giai đoạn đại dịch lên tới hơn 5%, trong khi thông thường chỉ số này chỉ xoay quanh 2%. Để chặn đà lạm phát, tính đến tháng 11-2022, Mỹ đã liên tục tăng lãi suất cơ bản từ mức gần với 0% hồi tháng 3 lên 3,75-4%, đồng thời thực hiện thắt chặt định lượng với kế hoạch hút về 95 tỷ USD/tháng, trong khi thời kỳ bơm tiền họ đưa ra 120 tỷ USD/tháng. Tương tự là khu vực châu Âu (Đồ thị 3, 4).

Việc thắt chặt tiền tệ đã làm các thị trường chứng khoán (TTCK) sụt giảm. Các chỉ số chứng khoán Mỹ thực tế sụt giảm về mức tương đương với trước đại dịch, trước khi hồi phục trở lại trong khoảng 2 tháng tính đến hết tháng 11-2022. Quá trình đó đồng thời có tác động tới tăng trưởng kinh tế và lạm phát. Cụ thể, nền kinh tế trở nên khó khăn hơn, nhưng đổi lại lạm phát - mục tiêu chính - hạ nhiệt (thể hiện trên Đồ thị 1). Nếu tính từ khi những tín hiệu chính sách thắt chặt được phát đi vào cuối năm 2021, các chỉ số chứng khoán Mỹ thực tế mất 9 tháng để ngấm và hồi phục từ vùng thấp, còn lạm phát thì mất 1 năm. Còn nếu tính thời gian thực tế khi chính sách thắt chặt được thực hiện từ tháng 3, độ trễ thời gian tương ứng 6 và 9 tháng.

Trước những thay đổi tích cực của lạm phát, Fed đã phát đi tín hiệu sẽ làm chậm lại quá trình tăng lãi suất và giãn thời gian cho mỗi đợt tăng. Cách tiếp cận của họ cho thấy sự thận trọng vì họ đánh giá mặt bằng lạm phát sẽ còn ở mức cao, bởi vậy lãi suất cần phải ở mức cao tương ứng. Với mục tiêu sang năm 2025 lạm phát trở lại mức thông thường quanh 2%, dự kiến lãi suất sẽ tiếp tục được đẩy lên cao trong năm 2023 và hạ thấp dần từ năm 2024.

Việc lộ trình lãi suất trở nên rõ ràng hơn là sự tích cực với chứng khoán Mỹ. Sự hồi phục của chứng khoán Mỹ từ tháng 10 thể hiện sự đặt cược của giới đầu tư vào kỳ vọng lạm phát đạt đỉnh và chính sách thắt chặt trở lại nhẹ nhàng hơn. Nó không có nghĩa mọi thứ đã kết thúc và quá trình nới lỏng tiền tệ trở lại, mà có nghĩa những gì xấu nhất đều đã biết. Nếu như trước đây tâm điểm của thị trường bao giờ cũng là lạm phát và lãi suất, nay giới đầu tư không còn quan tâm nhiều nữa, mà chuyển sang tâm điểm về tăng trưởng và kết quả kinh doanh. Nói cách khác, câu hỏi quan tâm bây giờ là ngành nào, doanh nghiệp nào kết quả khả quan và nền kinh tế tổng thể khi nào sẽ hồi phục.

|

Lạm phát tại Mỹ tăng cao và hạ nhiệt

|

|

Lạm phát châu Âu tăng cao và có dấu hiệu hạ nhiệt

|

|

Lãi suất của Fed

|

|

Lãi suất của NHTW châu Âu

|

Việt Nam đã qua

Việt Nam có nền tảng chính sách tương đồng với những gì diễn ra trên thế giới. Quá trình nới lỏng tiền tệ được thực hiện thông qua việc giảm các mức lãi suất điều hành trong thời gian đại dịch và quá trình đảo ngược chính sách được dọn đường từ tháng 3. Nhưng thực tế thực hiện có lẽ từ tháng 6-2022, với việc phát hành tín phiếu trở lại để hút tiền trên hệ thống liên ngân hàng (Đồ thị 9), sau đó là 2 lần tăng đưa các mức lãi suất điều hành về ngang với thời kỳ trước nới lỏng.

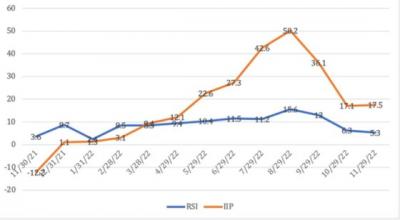

Các chỉ số tăng trưởng kinh tế biểu hiện qua chỉ số sản xuất công nghiệp và bán lẻ hàng hóa dịch vụ yếu đi (Đồ thị 5) do ảnh hưởng của thắt chặt tiền tệ, nhưng lạm phát chưa có dấu hiệu dừng lại (Đồ thị 6, 7). Tuy nhiên, điểm tích cực là lạm phát dù tăng theo tháng so cùng kỳ 2021, nhưng trung bình theo năm vẫn dưới mục tiêu 4% đặt ra. Bên cạnh đó, với việc mục tiêu lạm phát năm 2023 ở mức 4,5%, có thể coi là sự đón đầu lạm phát cao hơn, để hạn chế sự can thiệp của chính sách tiền tệ (CSTT). Từ đó, có thể hình dung CSTT sẽ không nhiều biến động thêm, dù mặt bằng lãi suất chung có thể tăng nhẹ trước sức ép của thị trường.

TTCK cũng cần khoảng 6 tháng để ngấm thắt chặt tiền tệ. Sự hồi phục trở lại của thị trường từ cuối tháng 11 đầu tháng 12-2022, cho thấy sự giảm giá quá mức đã chuyển thành sự hấp dẫn giá trị. Nhà đầu tư nước ngoài mua ròng từ đầu tháng 11, dù trước đó họ liên tục bán ròng (Đồ thị 12). Mặc dù có sự tương đồng về mặt thời gian chính sách, cần nhìn nhận đặc điểm rủi ro cá thể của Việt Nam liên quan tới hạn mức tín dụng căng thẳng và rủi ro đáo hạn trái phiếu. Cặp đôi tín dụng và trái phiếu thực tế đã là tâm điểm của thị trường tạo tâm lý tiêu cực, không hoàn toàn là những lo ngại lạm phát và lãi suất.

Những diễn biến mới nhất liên quan tới các đề xuất nới room tín dụng từ Hiệp hội Bất động sản cũng như từ TPHCM, cùng với việc thanh khoản liên ngân hàng và lãi suất liên ngân hàng không căng, cho thấy tín dụng đã dần trở nên bình thường về cuối năm. Trong khi đó, vấn đề trái phiếu dù chưa có giải pháp nào, nhưng đã được bật đèn xanh để các bên tự thỏa thuận. Đáng chú ý, phát biểu của cơ quan quản lý rằng giá nhà cần giảm nữa, cho thấy sự không vội vàng trong việc giải cứu đối với vấn đề trái phiếu, đặc biệt trái phiếu liên quan tới bất động sản.

|

Chỉ số sản xuất công nghiệp (IIP) và bán lẻ hàng hóa của Việt Nam để tăng chậm lại

|

|

Lạm phát (CPI) tại Việt Nam

|

|

Lạm phát cơ bản tại Việt Nam

|

|

Bơm hút tiền qua liên ngân hàng

|

|

Chỉ số USD

|

Việt Nam sắp tới

Nếu lấy khung thời gian 6 tháng cho TTCK và 9 tháng cho lạm phát để phán đoán các chính sách thắt chặt như đã xảy ra với thị trường Mỹ, có thể hình dung lạm phát của Việt Nam sẽ tiếp tục tăng cao cho đến quý II-2023. Lạm phát tăng cao đồng nghĩa với việc CSTT chặt chẽ tiếp tục được duy trì từ nay đến đó, đi kèm khả năng lãi suất điều hành có thể được tăng thêm.

Trong việc thực thi CSTT tại Việt Nam không thể bỏ qua vai trò của tỷ giá. Việc Fed tăng lãi suất khiến đồng USD mạnh hơn, đi kèm với sự chuyển dịch về tài sản an toàn khi chính sách thắt chặt bắt đầu được thực hiện. Đồng USD tăng giá (Đồ thị 10) tạo sức ép lên tỷ giá VNĐ và NHNN đã phải can thiệp bằng cách bán USD và thu VNĐ về. Can thiệp hối đoái của NHNN thực sự là sự đánh đổi đối với việc tăng lãi suất.

Hiện tại, lộ trình tăng lãi suất của Fed rõ ràng hơn, quá trình đảo ngược đã và đang diễn ra với việc đồng USD giảm giá (Đồ thị 10), cùng với dòng tiền dịch chuyển trở lại tài sản tại các thị trường rủi ro. Điều này làm giảm sức ép tăng lãi suất vì tỷ giá đã trở nên bớt căng (Đồ thị 11). Thậm chí, nếu dòng tiền dịch chuyển tài sản nhiều hơn đồng nghĩa với tiền đồng sẽ được bơm ra. Như vậy để thấy, riêng về yếu tố tiền tệ và tín dụng, khó có nhiều đột biến. Nói cách khác, những gì đang thực hiện sẽ tiếp diễn cho đến khi lạm phát thực sự đáng lo ngại - nhưng rất khó vượt quá trung bình 4,5% trong năm 2023. Nghĩa là, chỉ còn ẩn số chưa biết khi nào sẽ được giải quyết là câu chuyện liên quan tới trái phiếu doanh nghiệp.

Khi những gì được cho là đã xấu và đã biết, đó là tin tốt cho chứng khoán. Sự hồi phục của chứng khoán vào cuối năm 2022 dựa trên lập luận này. Nhưng cho đến khi lạm phát đạt đỉnh và trở lại bình thường, không thể có sự nới lỏng nào. Điều này là quan trọng vì dòng tiền vào chứng khoán là tiền đã bán kết hợp với sự hấp dẫn giá trị do tâm lý tiêu cực quá đà và call margin. Nếu vậy, nhiều khả năng sẽ chứng kiến thị trường còn dè dặt cho tới giữa năm 2023, dù trong thời gian này sẽ có những con sóng tăng giảm đan xen.

|

Tỷ giá đồng Việt Nam

|

|

Giao dịch của nhà đầu tư nước ngoài

|

TS. Quách Mạnh Hào, Đại học Lincoln, Vương quốc Anh