Dòng tiền chuyển hướng sang cổ phiếu vốn hoá nhỏ giữa nhịp điều chỉnh

Vietstock - Bài test cho nhóm bất động sản khi cổ phiếu Vingroup điều chỉnh

Bối cảnh điều chỉnh của các cổ phiếu họ Vin đang tạo ra một bài test cho các cổ phiếu bất động sản. Đã có những thời điểm cuối tháng 10/2025 gần như toàn bộ các cổ phiếu được theo dõi đánh mất xu hướng tăng ngắn hạn.

Cả nhóm bất động sản ảnh hưởng nhưng đã xuất hiện những hy vọng

Nhóm bất động sản đang bước vào giai đoạn thử thách mới khi các cổ phiếu thuộc hệ sinh thái Vingroup đồng loạt điều chỉnh sau chuỗi tăng mạnh.

Tính đến hết tháng 10/2024, cổ phiếu VIC đã giảm 16% từ đỉnh thời đại, trong khi VHM và VRE giảm sâu hơn, lần lượt 25% và 26%.

Về mặt thống kê, trạng thái “điều chỉnh” hay “thị trường gấu” của bộ 3 cổ phiếu Vingroup vẫn chưa thể triệt tiêu hết thành quả của đợt tăng giá sau cú sốc thuế quan 2025: VIC vẫn tăng 371%, VHM tăng 148% còn VRE tăng 94.2%.

Tuy nhiên, việc các cổ phiếu Vingroup hạ nhiệt không chỉ đặt ra thách thức với toàn thị trường chung mà còn là bài test với các cổ phiếu bất động sản vừa mới “ấm lên” sau giai đoạn khó khăn.

Điển hình như trong một số phiên giao dịch cuối tháng 10/2025, đã có thời điểm gần như toàn bộ 33 cổ phiếu bất động sản được theo dõi đánh mất xu hướng tăng ngắn hạn.

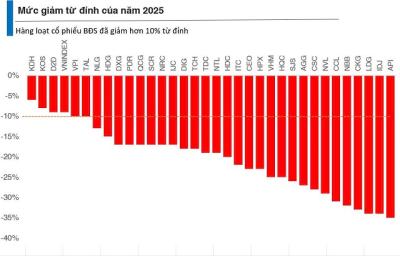

Cho đến hết 31/10, thống kê cho thấy, vẫn còn 28/33 mã có mức giảm từ đỉnh hơn 10% trong đó đáng chú ý nhất là các trường hợp của CEO, SJS, NVL, NBB đang giảm trên 20% - tương ứng với “thị trường gấu”.

Sức mạnh về giá của các cổ phiếu bất động sản sẽ được nhà đầu tư chú ý hơn trong bối cảnh dòng tiền cần làm mới sau khi đã liên tục hướng sự chú ý vào ngân hàng, các mã Vingroup, Gelex.

Một số hy vọng đang được hình hành khi cổ phiếu KDH sớm lấy lại xu hướng tăng ngắn hạn với việc tăng hơn 6% trong tuần cuối cùng của tháng 10/2025. Còn NLG đã tăng 5.44%. Và LDG lại trở thành hiện tượng ở nhóm penny với thành tích tăng gần 20% trong vòng 1 tuần.

Đánh giá về hiện tượng này, ông Nguyễn Thế Minh – Giám đốc Khối Nghiên cứu và Phát triển Khách hàng Cá nhân Chứng khoán Yuanta Việt Nam cho rằng, thị trường đang cố gắng “giữ lửa” khi nhóm Large Cap cần hạ nhiệt.

“Đây có thể trạng thái tạm thời khi thị trường không đủ lực tạo sóng. Cổ phiếu bất động sản vẫn còn nhiều câu chuyện tích cực nhưng khả năng xuất hiện một nhịp tăng lan tỏa toàn ngành là chưa rõ ràng. Thay vào đó, thị trường sẽ phân hóa rõ hơn, tập trung vào các doanh nghiệp có nền tảng cơ bản tốt, định giá hấp dẫn và kết quả kinh doanh cải thiện. Cũng cần lưu ý rằng, với kết quả khả quan của nhiều doanh nghiệp trong quý 3/2025, định giá P/B đang được chiết khấu rẻ hơn” ông Minh cho biết.

Doanh số bán hàng 2025-2026 sẽ tiếp tục cải thiện

Trong báo cáo gần đây, Chứng khoán Agriseco cho biết, các chủ đầu tư lớn có tiến độ bán hàng khả quan như VHM, NLG, KDH, TCH, DXG, PDR tiếp tục mở bán nhiều dự án mới/giai đoạn kế tiếp các dự án đầy đủ pháp lý.

Trong nửa đầu năm 2025, doanh thu toàn ngành đạt 114,000 tỷ đồng (+57% so với cùng kỳ), lợi nhuận sau thuế gần 32,000 tỷ đồng (+183%).

Trong đó, ba doanh nghiệp thuộc Tập đoàn Vingroup (VEF, VHM, VRE) chiếm hơn 84% lợi nhuận toàn ngành, đạt khoảng 28,630 tỷ đồng. Nếu loại trừ VHM, LNST toàn ngành đạt 21,000 tỷ đồng (cùng kỳ lỗ 363 tỷ), cho thấy các doanh nghiệp quy mô vừa và nhỏ đang bước vào giai đoạn bàn giao dự án, ghi nhận kết quả tích cực.

Agriseco dự báo rằng trong 2025–2026, doanh số bán hàng sẽ tiếp tục cải thiện, đặc biệt ở các doanh nghiệp uy tín, có quỹ đất sạch, pháp lý đầy đủ và đang triển khai dự án tại các khu vực có nhu cầu ở thực cao. Những cái tên nổi bật được kỳ vọng gồm VHM, KDH, NLG, DXG, HDG, TCH và HDC. Khi doanh số bán hàng cải thiện, lợi nhuận của chủ đầu tư cũng sẽ tăng tương ứng và tạo ra cơ sở cho sự phục hồi bền vững hơn của nhóm cổ phiếu bất động sản.

Ở khía cạnh rủi ro, thị trường vẫn đang chú ý đến câu chuyện trái phiếu doanh nghiệp. Giá trị đáo hạn trái phiếu giai đoạn còn lại 2025 đến 2026 ước khoảng trên 300 ngàn tỷ đồng (4 tháng cuối năm 2025 là khoảng 70,000 tỷ đồng và năm 2026 khoảng 240,000 tỷ đồng). Trong đó, nhóm BĐS nhà ở chiếm tỷ trọng lớn 49% với khoảng gần 30 nghìn tỷ đồng trái phiếu đáo hạn 4 tháng tới (theo VBMA).

Khả năng thanh toán theo dự báo của Agriseco cải thiện hơn trong năm 2025 sẽ giúp doanh nghiệp tránh khỏi tình trạng vỡ nợ, tuy nhiên vẫn tập trung ở các CĐT lớn, còn lại các doanh nghiệp vẫn chậm trả lãi dự kiến vẫn khó khăn, hồ sơ tín nhiệm kém sẽ khó tiếp cận vốn.

Báo cáo cũng lưu ý về mặt bằng định giá của nhóm bất động sản, đang ở ở mức P/B 2.2 lần, cao hơn mức bình quân 5 năm quá khứ (1.8 lần) và tiệm cận vùng +1 độ lệch chuẩn. Tuy nhiên, nếu loại trừ các cổ phiếu vốn hóa lớn (VIC, VHM, VRE), P/B ngành chỉ quanh 1.7 lần, tương đương mức trung bình dài hạn. Điều này cho thấy mặt bằng định giá chung của phần lớn doanh nghiệp bất động sản vẫn ở vùng hợp lý so với quá khứ.

Theo Agriseco, cơ hội đầu tư ở giai đoạn hiện nay sẽ tập trung vào các doanh nghiệp có quỹ đất sạch, năng lực triển khai dự án tốt và nằm trong những khu vực được hưởng lợi từ chính sách pháp lý và hạ tầng. Rủi ro ngắn hạn vẫn tồn tại, chủ yếu đến từ áp lực chốt lời và tiến độ giải ngân của dự án.

Quân Mai