Việt Nam trước làn sóng IPO kỷ lục và cơ hội trở thành trung tâm đầu tư mới nổi

- Mùa báo cáo thu nhập có thể giúp chỉ số S&P 500 phục hồi từ mức quá bán.

- Tuy nhiên, chính sách tiền tệ sẽ tiếp tục ảnh hưởng lớn đến thị trường chứng khoán.

- Chính sách tiền tệ thắt chặt hơn sẽ cản trở các đợt thị trường hồi phục trong dài hạn.

Bây giờ là quý thứ tư của 1 năm tồi tệ đối với chứng khoán, khi chỉ số S&P 500 giảm khoảng 25%. Khi thị trường lại đang ở mức quá bán như hiện nay, mùa báo cáo thu nhập sắp bắt đầu có thể mang lại sự phục hồi trong ngắn hạn nhưng khó có thể kéo dài lâu.

Vấn đề thách thức nhất mà thị trường phải đối mặt trong thời gian còn lại của năm và có thể trong nửa đầu năm sau vẫn là đường lối của chính sách tiền tệ. Báo cáo tình hình tài chính của Fed sụt giảm trong bối cảnh các điều kiện tài chính thắt chặt đã là câu chuyện của năm 2022 và có thể sẽ là câu chuyện trong ít nhất là quý đầu tiên của năm 2023.

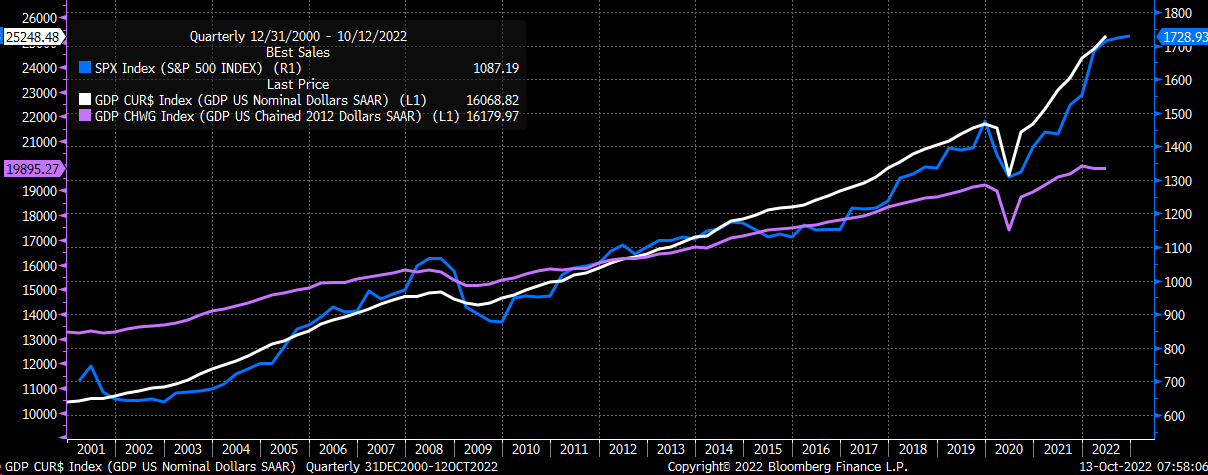

Doanh thu thúc đẩy tăng trưởng danh nghĩa

Thị trường có thể sẽ chứng kiến một sự phục hồi tốt trong những tuần tới khi mùa báo cáo thu nhập bắt đầu. Các ước tính thu nhập nói chung đang giảm, nhưng không nên ngạc nhiên nếu chúng có kết quả tốt hơn dự kiến.

Một lý do là doanh số ước tính đối với chỉ số S&P 500 vẫn mạnh và vẫn có xu hướng cao hơn. Ước tính doanh số bán hàng là một hàm của tăng trưởng kinh tế danh nghĩa, không phải tăng trưởng kinh tế thực, và nên được xem xét trên danh nghĩa.

Đó là lý do tại sao ước tính doanh số bán hàng không những giữ vững mà còn tăng sau hai quý liên tiếp GDP tăng trưởng âm. Bởi vì trong cùng thời gian, khi GDP thực tế giảm, GDP danh nghĩa tiếp tục tăng, và ước tính doanh số bán hàng theo GDP danh nghĩa cao hơn. Vì vậy, khi các công ty báo cáo kết quả trong quý này, sẽ không có gì ngạc nhiên khi thấy các con số tốt hơn ước tính, đặc biệt là về mặt doanh thu.

Điều này có thể mang lại cho các nhà đầu tư kỳ vọng rằng tất cả sẽ ổn, và thị trường chứng khoán có thể phục hồi trong một vài tuần. Nhưng điều đó sẽ thay đổi đường lối chính sách tiền tệ, đến lúc đó, Fed sẽ tăng lãi suất lên từ 4,25% đến 4,50% và có khả năng cao hơn sau ngày hôm nay khi báo cáo {{ecl-733||CPI} nóng hơn dự kiến } và giữ chúng ở đó một thời gian.

Giải pháp thay thế

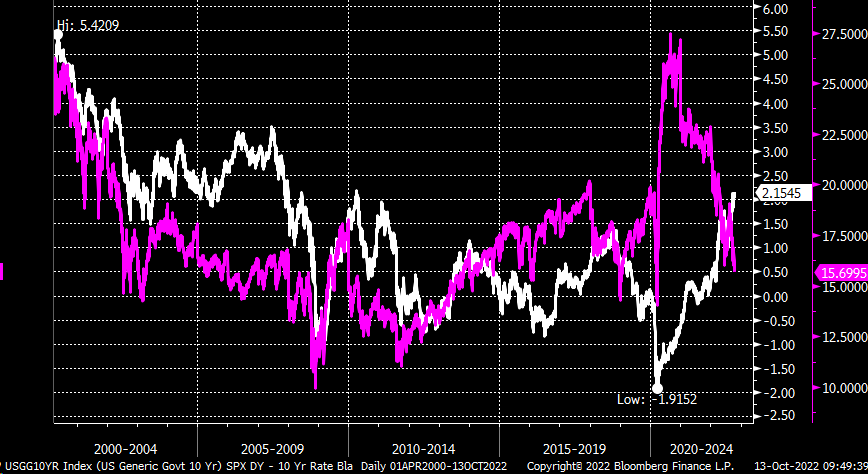

Ngoài ra, cổ phiếu vốn đã đắt so với trái phiếu, và bất kỳ đợt tăng giá cổ phiếu nào cũng sẽ khiến chúng trở nên đắt hơn. Thật không may, lần đầu tiên trong hơn một thập kỷ, có một giải pháp thay thế cho cổ phiếu, và điều đó khiến cổ phiếu kém hấp dẫn hơn.

Chênh lệch giữa lợi tức cổ tức của S&P 500 và trái phiếu Kho bạc 10 năm đã tăng lên hơn 2%. Đó là mức chênh lệch lớn nhất kể từ năm 2010 và tương đương với thời kỳ chưa từng thấy kể từ giữa những năm 2000.

PE của S&P 500 vẫn còn quá cao

Vấn đề là lần cuối cùng mức chênh lệch giữa lợi tức cổ tức và trái phiếu kỳ hạn 10 năm lớn như vậy là vào giữa những năm 2000 và tỷ lệ PE của S&P 500 được giao dịch ở mức định giá thấp hơn. Trong khoảng thời gian đó, tỷ lệ PE được giao dịch ở mức thấp nhất là 14, so với mức định giá ngày hôm nay là 15,7. Tuy không thấp hơn nhiều, nhưng nó cho thấy khả năng S&P 500 vẫn tiếp tục thấp hơn so với mức hiện tại.

Ngoài ra, nếu lãi suất trái phiếu kỳ hạn 10 năm tiếp tục tăng, nó chỉ có khả năng mở rộng mức chênh lệch đó hơn nữa, có nghĩa là lợi tức cổ tức của S&P 500 sẽ cần phải bắt kịp với mức tăng của lãi suất trái phiếu kỳ hạn 10 năm. Khi lợi tức cổ tức giảm, nó sẽ đẩy giá trị của S&P 500 xuống.

Tại thời điểm này, thị trường chứng khoán có thể nhận được sự phục hồi rất cần thiết trong ngắn hạn, nhưng có vẻ như xu hướng tăng dài hạn trên thị trường chứng khoán không có khả năng bắt đầu cho đến khi chu kỳ thắt chặt tiền tệ của Fed kết thúc.