Ngân hàng hút vốn mạnh bất chấp lãi suất thấp

Kỳ vọng của thị trường chắc chắn đằng sau đợt tăng lãi suất 75bp lần thứ tư liên tiếp từ Cục Dự trữ Liên bang vào tuần này. Câu chuyện quan trọng là liệu Fed có mở ra cánh cửa cho động thái giảm tốc độ tăng lãi suất sau đó hay không hay liệu sự tập trung một cách diều hâu vào động lực lạm phát cốt lõi báo hiệu một động thái tăng 75bp lần thứ năm trong tháng 12?

Thị trường đã chuẩn bị cho một lần tăng lãi suất 75bp nữa

Lần tăng lãi suất 75bp thứ tư liên tiếp từ Cục Dự trữ Liên bang có vẻ như là một thỏa thuận đã được định lượng cho cuộc họp của Ủy ban Thị trường Mở Liên bang (FOMC) vào tuần này. Xét cho cùng, chỉ số lạm phát cơ bản đang tăng cao hơn, nền kinh tế đã tăng trưởng trở lại sau hai quý liên tiếp GDP giảm, trong khi việc làm mới vẫn tiếp tục tăng với tỷ lệ thiếu việc làm vượt quá con số bốn triệu người Mỹ thất nghiệp. Fed tiếp tục tin rằng rủi ro lạm phát là “vẫn có khả năng tăng”, rằng việc tăng lãi suất liên tục là “phù hợp” và cần có một “thời gian duy trì tăng trưởng dưới xu hướng” để kiểm soát lạm phát. Không có gì ngạc nhiên khi 75bp được định giá đầy đủ bởi các thị trường tài chính.

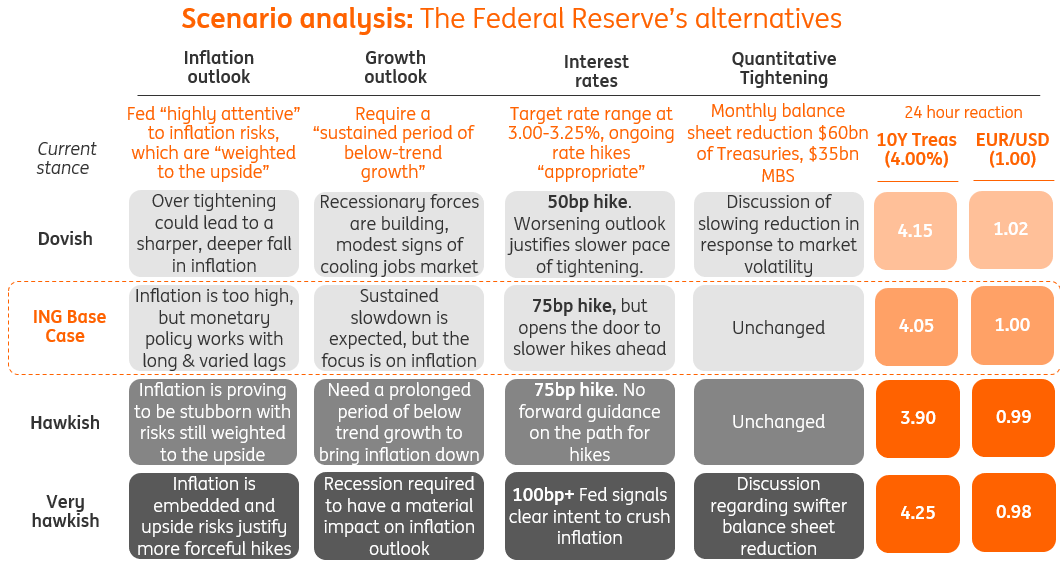

Các kịch bản có thể xảy ra và hàm ý thị trường

Nguồn: Macrobond, ING

Mức tăng 50bp được dự đoán bởi một số ít các nhà phân tích, một quan điểm đã nhận được một số sự ủng hộ sau những bình luận gần đây từ một vài quan chức có quan điểm bồ câu trong ủy ban về những rủi ro được nhận thức của chính sách thắt chặt quá mức và tạo ra một cuộc suy thoái sâu không cần thiết. Tuy nhiên, quan điểm chung cho rằng đây là câu chuyện liên quan đến quy mô của các đợt tăng lãi suất tại các cuộc họp tiếp theo. Tuy nhiên, nó chắc chắn làm giảm bớt bất kỳ một cuộc bàn tán nào về việc tăng tốc độ 100bp. Không có nhà phân tích nào dự báo kết quả như vậy dựa trên các câu trả lời khảo sát đồng thuận, không giống như tại các cuộc họp gần đây.

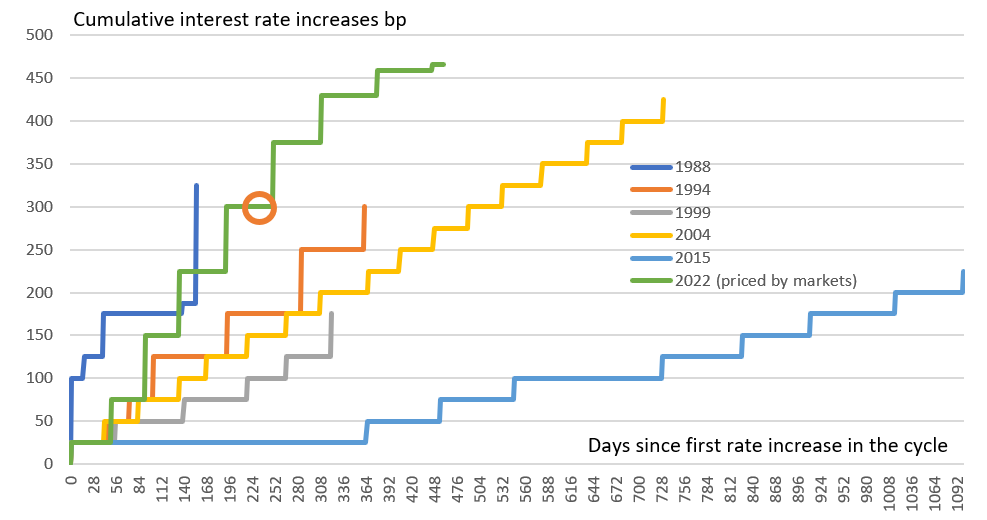

Chu kỳ tăng lãi suất hiện tại với chu kỳ trước

Nguồn: Macrobond, ING

Fed có thể gợi ý về một con đường chậm hơn phía trước

Thị trường đã ủng hộ mức tăng 75bp thứ năm liên tiếp tại cuộc họp FOMC tháng 12 cho đến cuối tuần trước. Tuy nhiên, một bài báo trên tờ Wall Street Journal vào thứ Sáu tuần trước của Nick Timiraos, người nổi tiếng hàng đầu của Fed và là "quản lý cấp cao" muốn hướng dẫn thị trường trực tiếp hơn, đã giúp thay đổi sự cân bằng trong suy nghĩ. Bài báo của ông gợi ý rằng một số quan chức lo ngại rằng mọi thứ diễn biến quá nhanh và họ cần phải kiềm chế thị trường trở lại một chút, điều này đã mở ra khả năng "chỉ" tăng 50bp trong tháng 12.

Tiếp theo là bình luận của Chủ tịch Fed San Francisco, Mary Daly, lặp lại quan điểm của thống đốc Fed Chris Waller rằng Fed đang "suy nghĩ về một bước đi xuống [trong tốc độ tăng], nhưng chúng tôi vẫn chưa bàn đến vấn đề đó". Các đợt tăng lãi suất nhỏ hơn từ Canada và Úc đã làm tăng thêm cảm giác rằng các chủ ngân hàng đang tìm cách giảm bớt sự diều hâu.

Như Chủ tịch Fed Jerome Powell đã nhiều lần thừa nhận, chính sách tiền tệ hoạt động với “độ trễ lâu dài và đa dạng” và sau khi tăng lãi suất lên 375bp, có lẽ đã đến lúc ngừng ‘đập phá’ nền kinh tế một cách mạnh mẽ như vậy. Tốc độ tăng lợi tức trái phiếu Kho bạc, lãi suất thế chấp và các chi phí đi vay khác trong nền kinh tế đang gây ra một số căng thẳng kinh tế, đáng chú ý nhất là trên thị trường nhà ở, nhưng cũng có lo ngại rằng căng thẳng tài chính có thể tiềm ẩn trong hệ thống. Do đó, chúng tôi thực sự mong đợi Fed sẽ mở ra cánh cửa với tốc độ chậm hơn thông qua hướng dẫn chính thức cho thời gian tới, nhưng có thể không nhất thiết phải thực hiện.

Lạm phát cần phải giảm bớt để ngăn chặn mức tăng 75bp lần thứ năm

Với lạm phát không diễn ra như Fed mong muốn, ngân hàng trung ương sẽ miễn cưỡng làm chậm tốc độ tăng cho đến khi có bằng chứng cho thấy áp lực giá đang được điều chỉnh. Chỉ số CPI cốt lõi và PCE giảm phát tiếp tục cho thấy giá cả tăng 0,5% hoặc 0,6% hàng tháng, nhưng để đưa lạm phát có xu hướng hướng tới mục tiêu 2% hàng năm, chúng ta cần xem sự thay đổi giá hàng tháng của gần 0,2%. Vì vậy, mặc dù bài bình luận gần đây đã đưa ra một số hỗ trợ cho quan điểm hiện tại của chúng tôi về việc tăng lãi suất 50bp vào tháng 12, nhưng dữ liệu thì chưa.

Do đó, chúng tôi phải giữ quyền chọn mở cho mức tăng 75bp vào tháng 12, ngay cả khi ngôn ngữ của Fed nhẹ nhàng hơn một chút vào tuần tới. Thật vậy, sự gia tăng của lạm phát cũng cho thấy rủi ro là việc chúng tôi kêu gọi tháng 12 để đánh dấu đỉnh (ở mức 4,25-4,5%) có lẽ là quá sớm và có thể chúng ta sẽ đạt được mức 50bp cuối cùng trong tháng 2 sau đó sẽ đánh dấu đỉnh. Điều này sẽ để lại một tỷ lệ cuối cùng là 4,75-5%.

Hiệu ứng 10 năm, tính thanh khoản của thị trường và quản lý chi phí của Fed

Chiết khấu thị trường đối với tỷ lệ vốn được cấp từ thiết bị đầu cuối là rất quan trọng đối với quỹ đạo của lợi tức trái phiếu Kho bạc 10 năm. Trong tuần qua, mức chiết khấu thị trường đã chuyển từ 5% xuống 4,8%. Và nếu Fed tăng 75 tỷ đồng vào ngày 2 tháng 11, lãi suất huy động hiệu quả sẽ tăng lên 3,83%. Con số đó vẫn thấp hơn khoảng 100bp mà thị trường kỳ vọng sẽ đạt được lãi suất quỹ hiệu quả. Vấn đề đối với trái phiếu Kho bạc 10 là liệu 100bp đó có được phân phối hay không. Và nếu không, cho dù nó vượt qua hay nhấn mạnh 100bp được chiết khấu. Đó là nơi xuất phát định hướng cho năng suất 10 năm.

Một vấn đề khác sẽ rất thú vị đối với Cục Dự trữ Liên bang là liệu họ có quyết định nói về các chỉ số kỹ thuật của thị trường hay không. Có một khoản 2,2 triệu đô la Mỹ đang chạy trở lại Fed trên cơ sở repo đảo ngược qua đêm, phản ánh tình trạng dư thừa thanh khoản đang diễn ra trong hệ thống. Đó là quy mô của sự vượt quá đó mà tỷ lệ SOFR, hiệu quả là tỷ lệ tài sản thế chấp chung, đã có lúc bị kéo xuống phạm vi 3%. Nó thậm chí còn dưới 3%, đây không phải là một cái nhìn tuyệt vời vì sàn được cấp vốn là 3%. Tỷ lệ Fed trả cho kỳ hạn repo đảo ngược là 3,05%.

Cho đến nay Fed đã nhìn nhận điều này qua lăng kính của một cơ sở tiếp tục thực hiện công việc của mình. Đó là công bằng ở một điểm. Nhưng trong những khoảnh khắc suy ngẫm sâu sắc hơn, hẳn có một cảm giác khó chịu ở Fed rằng đây không phải là một tập hợp với bối cảnh lý tưởng, và một phương tiện để khắc phục điều này là thông qua việc tháo gỡ bảng cân đối kế toán nhanh hơn. Ngoài ra, cuối cùng bảng cân đối kế toán sẽ tích lũy đến một điểm mà nó bắt đầu tác động nghiêm trọng đến tình trạng dư thừa thanh khoản. Nhưng điều đó sẽ mất một thời gian; có thể là một vài quý nữa.

Một điểm cuối cùng mà Fed có thể chọn hoặc không chọn là tài khoản lãi và lỗ của họ. Hai vấn đề ở đây. Đầu tiên là hiệu suất của danh mục đầu tư trái phiếu của Fed. Rõ ràng, nó đã chứng kiến một khoản lỗ vốn lớn cho đến nay trong năm nay, giống như thực tế tất cả các danh mục đầu tư trái phiếu khác. Lợi suất tăng hơn nữa làm tăng thêm hiệu suất tiêu cực này. Thứ hai, sẽ rất thú vị khi xem liệu Fed có giải quyết việc tăng giá phải trả cho các khoản dự trữ vượt mức hay không, vốn được bù với tỷ lệ 3,15% hiện tại, và điều đó có khả năng tăng 75bp theo các tỷ lệ khác. Cho đến nay, Fed đã có rất ít bình luận về vấn đề này, nhưng chắc chắn đó là điều có thể được bình luận, phù hợp với các cuộc thảo luận phân cấp ở những nơi khác.

Thị trường FX: Siêu nhạy cảm với các động thái diều hâu liên quan đến lãi suất

Đô la Mỹ đi vào FOMC tháng 10 giảm 3-4% so với mức cao nhất trong năm. Động thái này trùng hợp với động lực hướng tới ý tưởng rằng Fed có thể muốn làm chậm tốc độ tăng lãi suất – giống như những gì chúng ta đã thấy ở Úc và gần đây là ở Canada.

Câu hỏi lớn đối với thị trường là liệu Powell có muốn sử dụng cuộc họp báo để thảo luận về việc làm chậm chu kỳ thắt chặt hay không. Thành thật mà nói, điều đó rất không chắc chắn và tại sao chúng tôi sử dụng cách tiếp cận kịch bản ở trên.

Trường hợp đồng đô la tiếp tục được hỗ trợ sẽ là: i) thị trường đã định giá trục quay lên mức tăng 50bp vào tháng 12 và ii) Fed biết các thị trường ngoại hối nhạy cảm như thế nào đối với các bình luận, nơi mà Ngân hàng Trung ương Châu Âu nói rằng họ đã thực hiện "đáng kể tiến độ rút tiền lưu trú "đã chứng kiến 30bp xóa sạch giá của chu kỳ ECB. Fed có thực sự muốn gửi thông điệp đó?

Chừng nào các đợt tăng giá tiếp theo sắp diễn ra – điều này có vẻ có thể xảy ra trừ khi lạm phát cốt lõi hàng tháng bắt đầu giảm mạnh – chúng tôi sẽ kỳ vọng đồng đô la sẽ đáp ứng nhu cầu mạnh mẽ khi bất kỳ sự suy yếu nào. Xét cho cùng, Fed vẫn đang phải chiến đấu với lạm phát cơ bản đang rời xa các mục tiêu cuối năm. Và khi lãi suất thực tế của Hoa Kỳ tăng cao trở lại vào cuối năm, chúng tôi sẽ hỗ trợ đồng đô la quay trở lại mức cao.

Về cấp độ, chúng tôi nghi ngờ EUR/USD sẽ duy trì bất kỳ mức tăng nào trong phạm vi 1,01 / 1,02 và sẽ ưu tiên 0,95 – có lẽ thấp hơn vào cuối năm nay. Sự can thiệp lớn từ tỷ giá hối đoái từ Ngân hàng Trung ương Nhật Bản sẽ không cản trở việc USD/JPY quay trở lại mức 150. Và USD/CNY sẽ hướng tới phạm vi 7,40 bất chấp những nỗ lực nhỏ từ các nhà hoạch định chính sách nhằm làm chậm xu hướng.

Tuyên bố miễn trừ trách nhiệm: Ấn phẩm này được ING soạn thảo chỉ cho mục đích thông tin bất kể phương tiện, tình hình tài chính hoặc mục tiêu đầu tư của người dùng cụ thể. Thông tin này không phải là khuyến nghị đầu tư, và cũng không phải là tư vấn đầu tư, pháp lý hoặc thuế hoặc một lời đề nghị hoặc lời mời mua hoặc bán bất kỳ công cụ tài chính nào.