Dòng tiền chứng khoán dịch chuyển trước tác động thiên tai

• Dữ liệu lạm phát CPI và mùa thu nhập quý 2 được chú ý.

• Cổ phiếu Delta Air Lines nên được mua với thu nhập khả quan.

• Cổ phiếu của Citigroup sẽ gặp khó khăn trong bối cảnh triển vọng doanh thu và lợi nhuận yếu.

Các chỉ số chính của Phố Wall đã kết thúc ở mức thấp hơn vào thứ Sáu, kết thúc một tuần thua lỗ khi các nhà đầu tư xem xét báo cáo việc làm của Hoa Kỳ và không thể rũ bỏ lo ngại rằng Cục Dự trữ Liên bang có thể bắt đầu tăng lãi suất một lần nữa vào cuối tháng này.

Dữ liệu của chính phủ Hoa Kỳ cho thấy, Hoa Kỳ đã có thêm ít việc làm nhất trong hơn hai năm vào tháng 6, mặc dù mức tăng lương cao liên tục cho thấy điều kiện thị trường lao động vẫn còn thắt chặt.

Trong tuần, blue-chip Dow Jones Industrial Average đã giảm khoảng 2%, trong khi S&P 500 và Nasdaq Composite giảm khoảng 1,2% và 0,9% tương ứng. Cổ phiếu vốn hóa nhỏ Russell 2000 giảm 1,4%.

Tuần tới dự kiến sẽ là một tuần sôi động khác khi các nhà đầu tư tiếp tục đánh giá triển vọng về lạm phát, lãi suất và nền kinh tế.

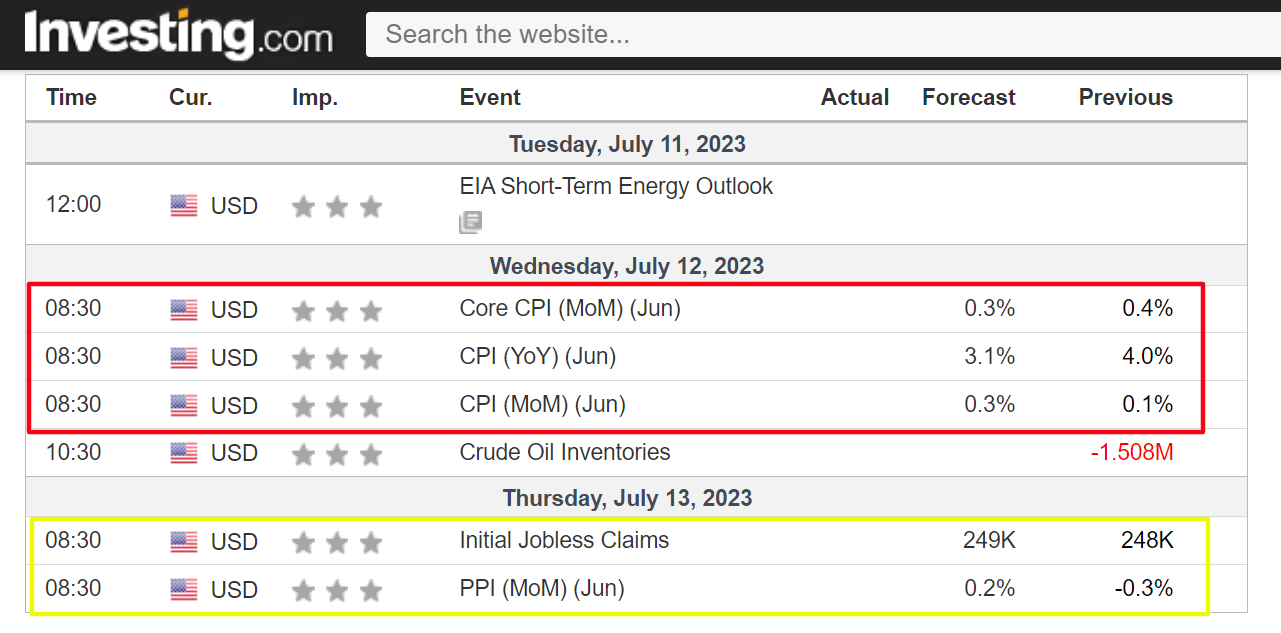

Trên lịch kinh tế, quan trọng nhất sẽ là báo cáo lạm phát giá tiêu dùng của Hoa Kỳ vào thứ Tư cho tháng 6, được dự báo sẽ cho thấy CPI hàng năm giảm xuống 3,1% từ mức tăng 4,0% trong tháng 5.

Dữ liệu CPI sẽ được đi kèm với một loạt các bình luận của các diễn giả Fed, điều này chắc chắn sẽ làm tăng thêm cuộc tranh luận về động thái tiếp theo của ngân hàng trung ương Hoa Kỳ.

Hiện tại, các thị trường tài chính đang định giá 93% khả năng lãi suất sẽ tăng 25 điểm cơ bản tại cuộc họp chính sách tiếp theo vào ngày 26 tháng 7, theo Công cụ theo dõi lãi suất của Fed. của Investing.com.

Trong khi đó, mùa thu nhập chính thức bắt đầu vào thứ Sáu với JPMorgan Chase (NYSE:JPM), Wells Fargo (NYSE:WFC) và UnitedHealth Group (NYSE:UNH ) tất cả đã lên lịch công bố kết quả hàng quý.

Bất kể thị trường đi theo hướng nào, dưới đây tôi nêu bật một cổ phiếu có khả năng được mua vào và một cổ phiếu khác có thể tiếp tục giảm giá.

Tuy nhiên, hãy nhớ rằng khung thời gian của tôi chỉ dành cho tuần tới, ngày 10-14 tháng 7.

Cổ phiếu nên mua: Delta Air Lines

Tôi kỳ vọng cổ phiếu của Delta Air Lines (NYSE:DAL) sẽ tăng cao hơn trong tuần tới, với tiềm năng bứt phá lên mức cao mới trong 52 tuần sắp tới, vì thu nhập quý hai của hãng hàng không truyền thống sẽ gây bất ngờ theo quan điểm của tôi là nhờ xu hướng nhu cầu tiêu dùng thuận lợi và triển vọng cơ bản được cải thiện.

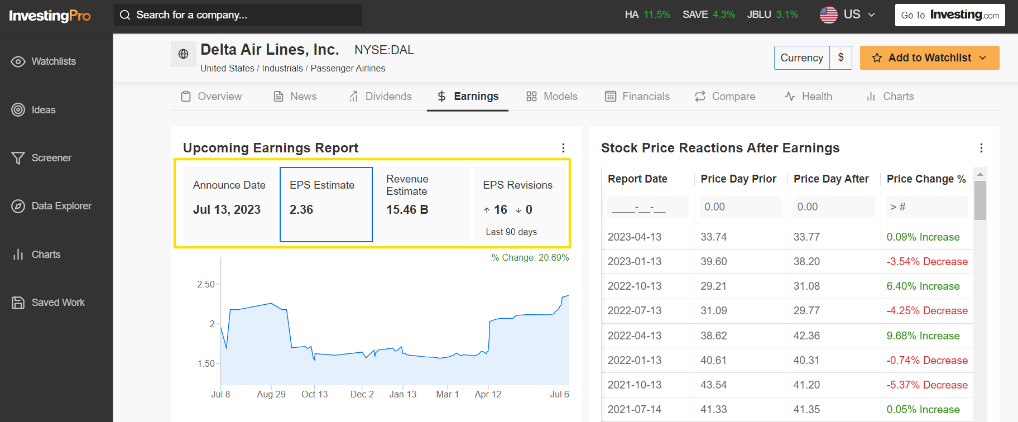

Delta dự kiến sẽ gửi báo cáo quý 2 trước khi thị trường Hoa Kỳ mở cửa vào thứ Năm, ngày 13 tháng 7, lúc 6:30 sáng theo giờ ET. Theo thị trường quyền chọn, các nhà giao dịch đang định giá cổ phiếu DAL dao động khoảng 6% theo bất kỳ hướng nào sau khi cập nhật.

Bất chấp môi trường hoạt động đầy thách thức, tôi tin rằng Delta sẵn sàng cung cấp một dữ liệu tốt hơn mong đợi vì nó tận dụng sự phục hồi đang diễn ra trong ngành du lịch bất chấp những lo ngại về suy thoái kinh tế đã làm dấy lên lo ngại về chi tiêu của người tiêu dùng.

Theo một cuộc khảo sát của InvestingPro, ước tính thu nhập của Delta đã được điều chỉnh tăng 16 lần trong 90 ngày qua, so với các lần điều chỉnh giảm bằng 0, khi các nhà phân tích Phố Wall ngày càng lạc quan về hãng hàng không này.

Phố Wall chứng kiến công ty có trụ sở tại Atlanta, Georgia kiếm được 2,36 đô la một cổ phiếu trong quý tháng 6, tăng 63,9% so với mức EPS 1,44 đô la trong cùng kỳ năm trước, trong khi doanh thu được dự báo sẽ tăng 25,6% hàng năm lên 15,46 tỷ đô la.

Nếu những con số đó được xác nhận, nó sẽ đánh dấu quý tốt nhất trong lịch sử 98 năm của Delta khi xu hướng lợi nhuận tiếp tục phục hồi sau đại dịch COVID-19 trong bối cảnh nhu cầu đi lại bằng đường hàng không liên tục cải thiện.

Do đó, tôi tin rằng ban lãnh đạo của Delta sẽ đưa ra định hướng bán hàng mạnh mẽ trong thời gian còn lại của năm vì hãng vận tải này vẫn có vị trí thuận lợi để phát triển nhờ nhu cầu nội địa mạnh mẽ cho cả du lịch giải trí và công ty đồng thời hưởng lợi từ việc tăng lưu lượng quốc tế.

Cổ phiếu DAL kết thúc ở mức 47,88 đô la vào thứ Sáu. Cổ phiếu - đã tăng 45,7% từ đầu năm đến nay - đã tăng lên 48,81 đô la vào thứ Tư, mức chưa từng thấy kể từ ngày 15 tháng 4 năm 2021.

Với mức định giá hiện tại, Delta có mức vốn hóa thị trường khoảng 31 tỷ USD, giúp hãng trở thành công ty hàng không giá trị nhất thế giới, vượt xa các công ty cùng ngành như Southwest Airlines (NYSE:LUV), Ryanair Holdings (NASDAQ) :RYAAY), United Airlines (NASDAQ:UAL) và American Airlines (NASDAQ:AAL).

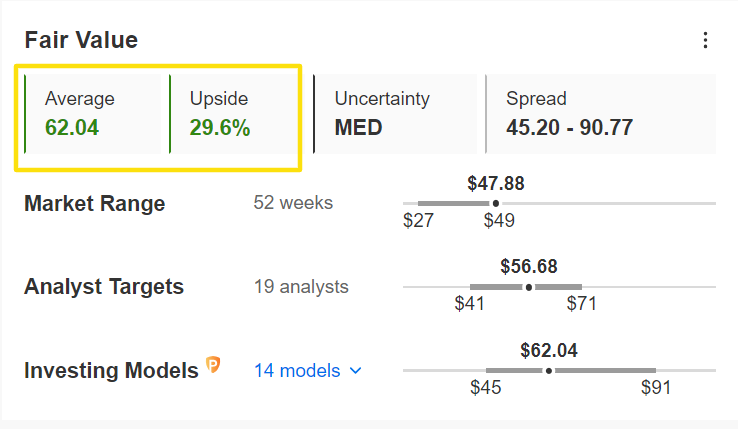

Mặc dù có mức tăng mạnh từ đầu năm đến nay, nhưng cần lưu ý rằng cổ phiếu của Delta dường như bị định giá thấp đáng kể trong báo cáo thu nhập, theo một số mô hình định giá trên InvestingPro.

Mục tiêu giá 'Giá trị hợp lý' trung bình cho DAL là 62,04 USD, tiềm năng tăng 29,6% so với giá trị thị trường hiện tại.

Cổ phiếu để bán: Citigroup

Tôi tin rằng cổ phiếu của Citigroup (NYSE:C) sẽ hoạt động kém hiệu quả trong tuần tới vì báo cáo thu nhập mới nhất của siêu ngân hàng này có thể sẽ cho thấy một sự sụt giảm mạnh khác về cả tốc độ tăng trưởng lợi nhuận và doanh thu do tình hình kinh tế khó khăn.

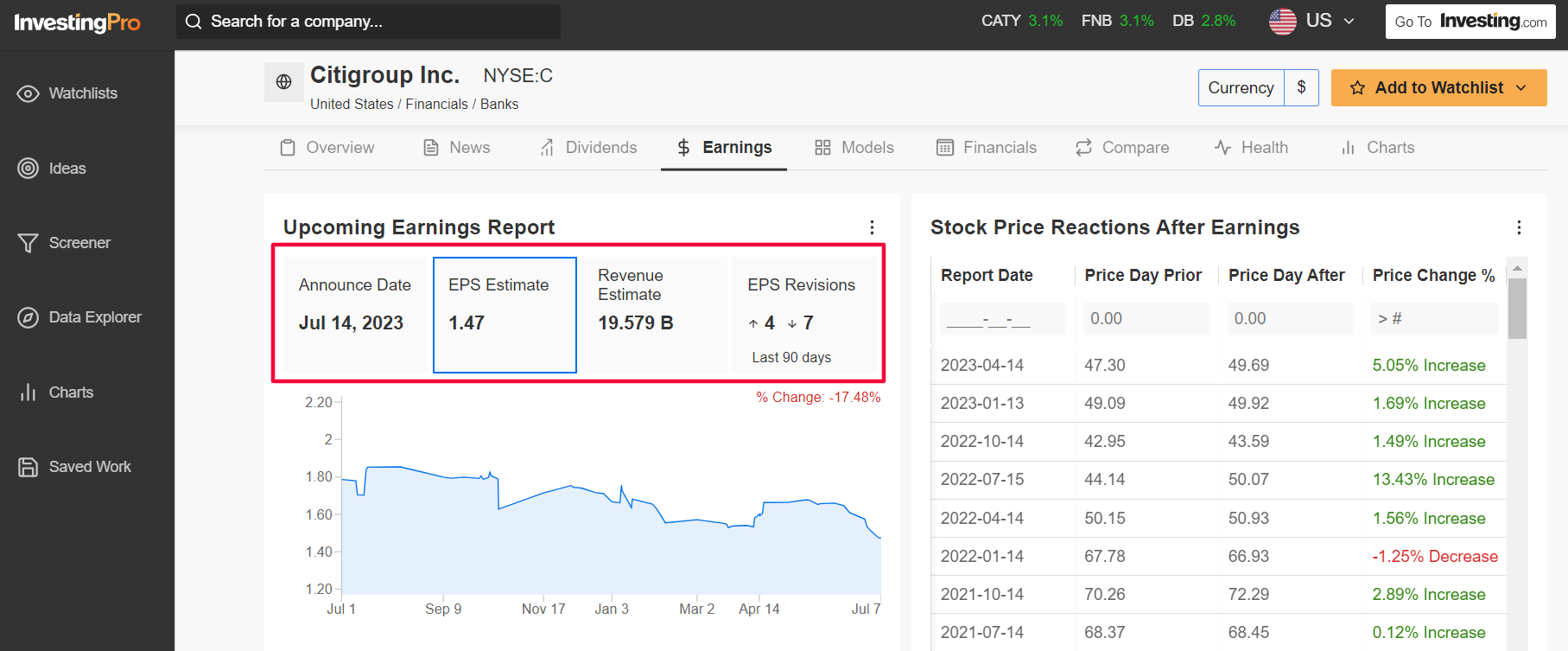

Kết quả tài chính của Citi trong quý thứ hai sẽ được công bố trước tiếng chuông khai mạc vào Thứ Sáu, ngày 14 tháng 7 lúc 8:00 AM ET và một lần nữa có khả năng bị ảnh hưởng do hoạt động kinh doanh ngân hàng tiêu dùng chậm lại.

Giao dịch quyền chọn ngụ ý mức dao động khoảng 5% đối với cổ phiếu C sau khi bản cập nhật giảm xuống.

Nhấn mạnh một số trở ngại mà Citigroup phải đối mặt trong bối cảnh hiện tại, một cuộc khảo sát của InvestingPro về các bản sửa đổi thu nhập của nhà phân tích chỉ ra sự bi quan gia tăng trước báo cáo, với việc các nhà phân tích cắt giảm ước tính EPS của họ bảy lần trong 90 ngày qua, so với bốn lần điều chỉnh tăng.

Thị trường dự báo công ty cho vay có trụ sở tại New York mang lại thu nhập trên mỗi cổ phiếu là 1,47 đô la, giảm 32,8% so với EPS là 2,19 đô la trong cùng kỳ năm trước.

Kỳ vọng về doanh thu cũng đáng lo ngại không kém, với mức tăng trưởng doanh thu được dự đoán sẽ giảm khoảng 1% so với cùng kỳ năm ngoái xuống còn 19,57 tỷ USD do bộ phận ngân hàng tiêu dùng của hãng giảm tốc mạnh.

Ngoài những con số này, nhận xét của Giám đốc điều hành Jane Fraser sẽ đưa ra hướng dẫn thêm về cách bà ấy kỳ vọng ngân hàng sẽ hoạt động trong suốt thời gian còn lại của năm trong bối cảnh những khó khăn kinh tế vĩ mô kéo dài và những lo ngại về sự ổn định của tiền gửi.

Cổ phiếu C kết thúc phiên giao dịch ngày thứ Sáu ở mức 45,74 đô la, mang lại cho công ty dịch vụ tài chính mức vốn hóa thị trường là 89 tỷ đô la. Với mức định giá hiện tại, Citigroup là tổ chức ngân hàng lớn thứ tư tại Hoa Kỳ, sau JPMorgan Chase, Bank of America (NYSE:BAC) và Wells Fargo.

Cổ phiếu của Citigroup hoạt động kém hiệu quả hơn so với cổ phiếu của các ngân hàng lớn khác trong năm nay, chỉ tăng 1,1% vào năm 2023, trong bối cảnh lo ngại kéo dài về sức khỏe của lĩnh vực tài chính do hậu quả của cuộc khủng hoảng ngân hàng khu vực.

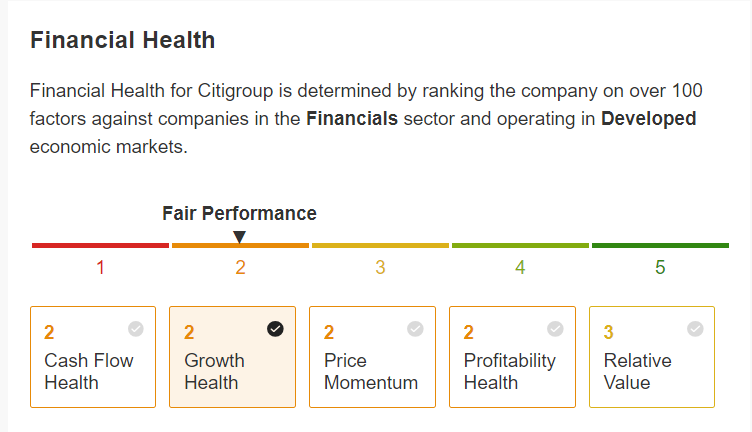

Không có gì ngạc nhiên khi Citi hiện có điểm 'Sức khỏe Tài chính' của InvestingPro dưới mức trung bình là 2,2 trên 5,0 do những lo ngại về khả năng sinh lời, tăng trưởng và dòng tiền tự do. Chỉ số sức khỏe Pro được xác định bằng cách xếp hạng công ty dựa trên hơn 100 yếu tố so với các công ty khác trong lĩnh vực Tài chính.

Mặc dù tăng cổ tức sau cuộc kiểm tra sức chịu đựng của Fed vào tháng trước, Citi cho biết yêu cầu về bộ đệm vốn (SCB) của họ sẽ tăng trong năm nay, trái ngược với các đối thủ trong ngành có SCB giảm.

Quy mô của SCB, đề cập đến một lớp vốn bổ sung được giới thiệu vào năm 2020, nằm trên các yêu cầu về vốn tối thiểu của ngân hàng, phản ánh mức độ hiệu quả của một ngân hàng trong bài kiểm tra.