Jefferies: Tether có thể trở thành lực đỡ dài hạn cho giá vàng

- ED đóng cửa ở mức cao nhất mọi thời đại vào ngày 27 tháng 5

- Cổ phiếu đã đạt tỉ suất lợi nhuận tổng cộng là 31% trong 12 tháng qua

- Xếp hạng đồng thuận của Phố Wall từ trung lập đến giảm

- Triển vọng thị trường đến tháng 1 năm 2023 là tăng

- Để có các công cụ, dữ liệu và nội dung giúp bạn đưa ra quyết định đầu tư tốt hơn, hãy dùng thử InvestingPro+

Consolidated Edison (NYSE: ED) là một trong những công ty năng lượng do nhà đầu tư sở hữu lớn nhất ở Hoa Kỳ. Cổ phiếu của công ty này đóng cửa ở mức cao nhất mọi thời đại là $ 100,58 vào ngày 27 tháng 5. Tổng lợi nhuận sau 12 tháng là 31,1 %, so với 17,6% của Quỹ Utilities Select Sector SPDR® Fund (NYSE:XLU). Ngay cả với mức tăng vượt trội gần đây của ED, lợi nhuận 6,2% hàng năm sau ba năm của ED vẫn thấp hơn nhiều so với XLU, ở mức 10,8% hàng năm.

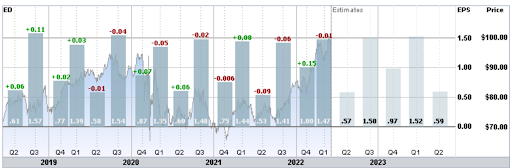

Nguồn: Investing.com

Lợi nhuận của ED thậm chí còn đáng chú ý hơn do thu nhập về cơ bản đã không đổi trong nhiều năm. Mức tăng trưởng EPS trong 3-5 năm tới nhất trí là 3% / năm. Thu nhập cho quý 4 năm 2021, được báo cáo vào ngày 17 tháng 2, cao hơn 17,4% so với giá trị dự kiến đồng thuận. Những kết quả này chắc chắn đã giúp thúc đẩy đà đi lên. Kết quả Q1 năm 2022 báo cáo ngày 5 tháng 5 không đạt được kỳ vọng.

Nguồn: E-Trade

Với việc giá cổ phiếu tăng đáng kể mà không thu được lợi nhuận, tỷ lệ P/E đã tăng lên đáng kể. P/E hiện tại là 22,7 là rất cao so với các giá trị lịch sử. Tính đến tháng 9 năm 2018, P / E là 13,25. Định giá cho các tiện ích lớn hiện đang ở mức cao và định giá của ED chắc chắn không phải là ngoại lệ.

Thu nhập từ cổ tức thường là một trong những điểm hấp dẫn chính của cổ phiếu tiện ích, nhưng sự tăng giá của ED có nghĩa là lợi suất hiện tại 3,22% là khá thấp theo tiêu chuẩn lịch sử. Với lợi tức kho bạc 10 năm đang tăng rất gần 3%, các nhà đầu tư e ngại rủi ro ngày càng có xu hướng ưa chuộng trái phiếu để có thu nhập.

Mức tăng giá cổ phiếu gần đây của Con Ed một phần là do công ty ngày càng tập trung vào năng lượng sạch. Các nhà đầu tư đã mua cổ phần của các công ty tiện ích có hướng phát triển năng lượng sạch một cách không cân đối, trong đó NextEra Energy Inc (NYSE: NEE) là trường hợp cho thấy sự yếu kém nhất (với P/E 12 tháng cuối năm trên 100). Tại cuộc họp thường niên vào tháng 5, Timothy Cawley, Giám đốc điều hành của Con Ed đã nhấn mạnh cam kết của công ty đối với lĩnh vực này. Con Ed đã cung cấp một bản mô tả chi tiết và tường tận về những nỗ lực của mình, cũng như sự cam kết với mảng năng lượng sạch của ED. Bản báo cáo thu nhập quý 1 cũng tập trung đáng kể vào năng lượng sạch. ED, cùng với các cổ phiếu tiện ích khác, đều nhận được lực đẩy bởi giá dầu và khí tự nhiên tăng, khuyến khích người tiêu dùng ủng hộ việc tăng cường điện khí hóa.

Lần cuối tôi viết về ED vào ngày 30 tháng 11 năm 2021, lúc đó tôi duy trì xếp hạng giữ / trung lập. Vào thời điểm đó, xếp hạng đồng thuận của Phố Wall có xu hướng giảm, với mục tiêu giá đồng thuận trong 12 tháng thấp hơn khoảng 10% so với giá cổ phiếu tại thời điểm đó. Cùng với việc xem xét các chỉ số cơ bản và sự đồng thuận của nhà phân tích, tôi cũng dựa vào triển vọng ngụ ý của thị trường, thể hiện quan điểm đồng thuận được ngụ ý bởi giá của các quyền chọn. Vào cuối tháng 11, triển vọng thị trường ám chỉ đến giữa tháng 1 năm 2022 là tăng và triển vọng đến tháng 1 năm 2023 là trung lập đến tăng khiêm tốn. Với sự bất đồng giữa triển vọng đồng thuận giảm giá của Phố Wall và triển vọng thị trường tăng giá, tôi đã kết luận với một đánh giá tổng thể trung lập. Cổ phiếu đã có lợi tức 27,9% kể từ khi đóng cửa vào ngày 30 tháng 11.

Đối với những độc giả không quen với quan điểm ngụ ý của thị trường, cần giải thích ngắn gọn. Giá của một quyền chọn mua cổ phiếu phần lớn được xác định bởi ước tính đồng thuận của thị trường về xác suất giá cổ phiếu sẽ tăng lên (quyền chọn mua) hoặc giảm xuống (quyền chọn bán) một mức cụ thể (giá thực hiện quyền chọn mua) kể từ bây giờ đến khi tùy chọn hết hạn. Bằng cách phân tích giá chào bán và đặt quyền chọn ở nhiều vùng giá tăng, với cùng ngày đáo hạn cho tất cả, có thể dễ dàng đưa ra dự báo giá tương thích với giá quyền chọn. Đây là triển vọng thị trường. Để có thể giải thích sâu hơn và khái quát hơn, tôi giới thiệu chuyên đề này do Viện CFA xuất bản.

Tôi đã tính toán triển vọng thị trường cho ED đến đầu năm 2023 và so sánh với quan điểm đồng thuận hiện tại của Phố Wall khi xem xét lại xếp hạng của tôi.

Quan điểm đồng thuận Phố Wall cho ED

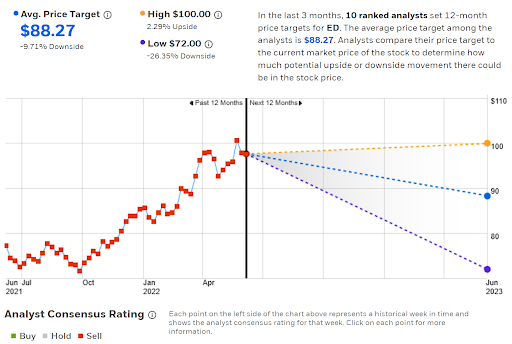

E-Trade tính toán triển vọng đồng thuận của Phố Wall bằng cách kết hợp quan điểm của 10 nhà phân tích được xếp hạng đã công bố đánh giá và mục tiêu giá cho ED trong ba tháng qua. Xếp hạng đồng thuận là giảm, như nó đã xảy ra trong cả năm qua. Mục tiêu giá đồng thuận trong 12 tháng là thấp hơn 9,7% so với giá cổ phiếu hiện tại. Trong số 10 nhà phân tích, sáu nhà phân tích đưa ra đánh giá bán, ba người có đánh giá nắm giữ và một người đưa ra đánh giá mua cho ED.

Nguồn: E-Trade

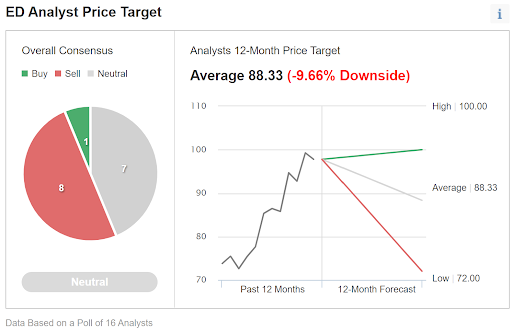

Investing.com tính toán triển vọng đồng thuận của Phố Wall đối với ED bằng cách sử dụng các đánh giá và mục tiêu giá từ 16 nhà phân tích. Đánh giá đồng thuận là trung lập, trong khi mục tiêu giá đồng thuận trong 12 tháng thấp hơn 9,7% so với giá cổ phiếu hiện tại.

Nguồn: Investing.com

Mục tiêu giá đồng thuận của Phố Wall vào cuối tháng 11 chỉ ra rằng cổ phiếu được định giá quá cao khoảng 10%, rất giống với kết quả hiện tại. Tổng lợi nhuận 27,9% cho ED kể từ ngày 30 tháng 11 hoàn toàn trái ngược với mục tiêu giá đồng thuận tại thời điểm đó. Tôi tin rằng điều mà các nhà phân tích không hề lường trước là mức giá bù mà thị trường sẽ hỗ trợ khi công ty đã công khai thể hiện cam kết ngày càng tăng của mình đối với năng lượng sạch.

Quan điểm thị trường ngụ ý cho ED

Tôi đã tính toán triển vọng thị trường cho ED trong chu kì 7,4 tháng kể từ hôm nay cho đến ngày 20 tháng 1 năm 2023, sử dụng giá của các quyền chọn mua và bán sẽ đáo hạn vào ngày này. Tôi đã chọn ngày hết hạn cụ thể này để đưa ra tầm nhìn về cuối năm và bởi vì các tùy chọn hết hạn vào tháng Giêng có xu hướng là một trong số những giao dịch tích cực nhất. Ngoài ra, phân tích của tôi vào tháng 11 có triển vọng thị trường được tính toán bằng cách sử dụng các tùy chọn tháng 1 năm 2023, có khả năng đưa ra yếu tố để so sánh.

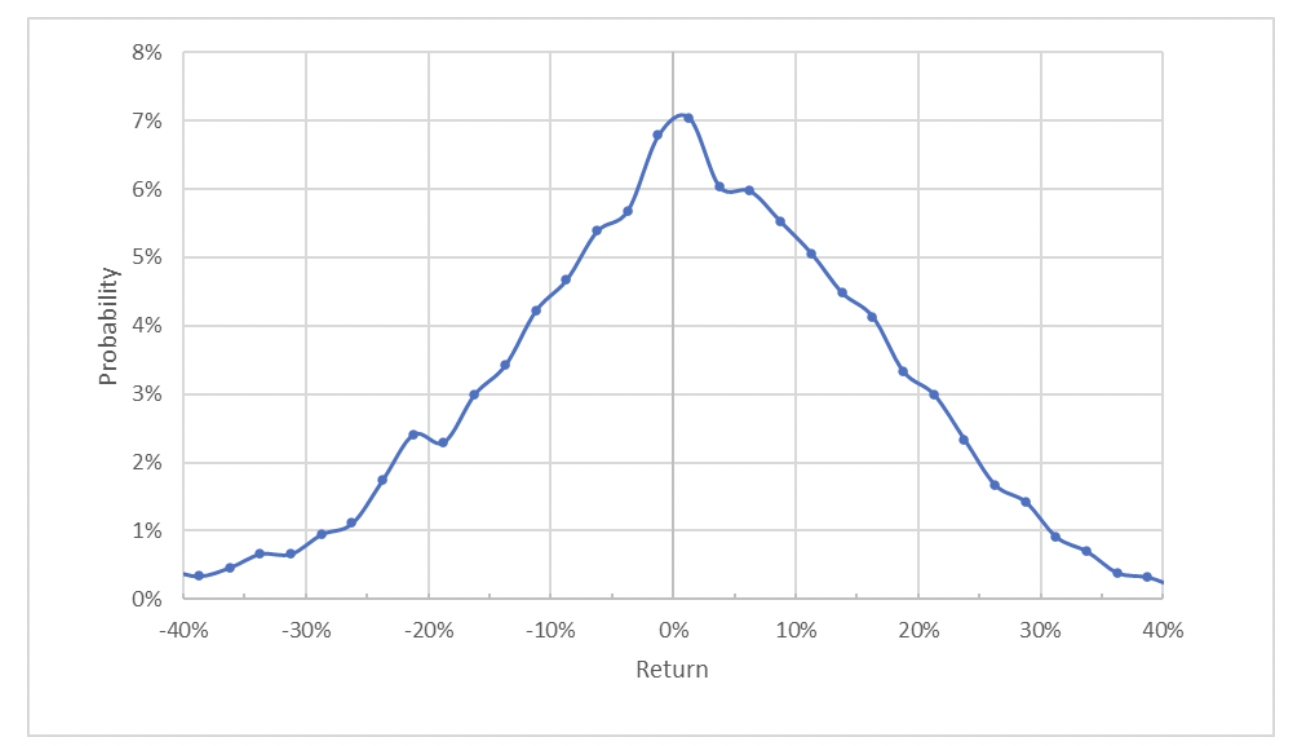

Cách trình bày tiêu chuẩn của quan điểm ngụ ý thị trường là một phân bổ xác suất của lợi nhuận giá, với xác suất trên trục tung và lợi nhuận theo trục ngang.

Nguồn: E-Trade

Quan điểm ngụ ý của thị trường nói chung là đối xứng, với đỉnh xác suất gần bằng không (khoảng + 1%). Mức biến động dự kiến được tính toán từ triển vọng này là 23% (hàng năm), khá thấp đối với một cổ phiếu có vốn hóa lớn, phù hợp với những gì mà thị trường kỳ vọng sẽ thấy ở một cổ phiếu tiện ích. Quan điểm cũng phần nào thể hiện độ lệch âm, một chỉ báo tăng giá.

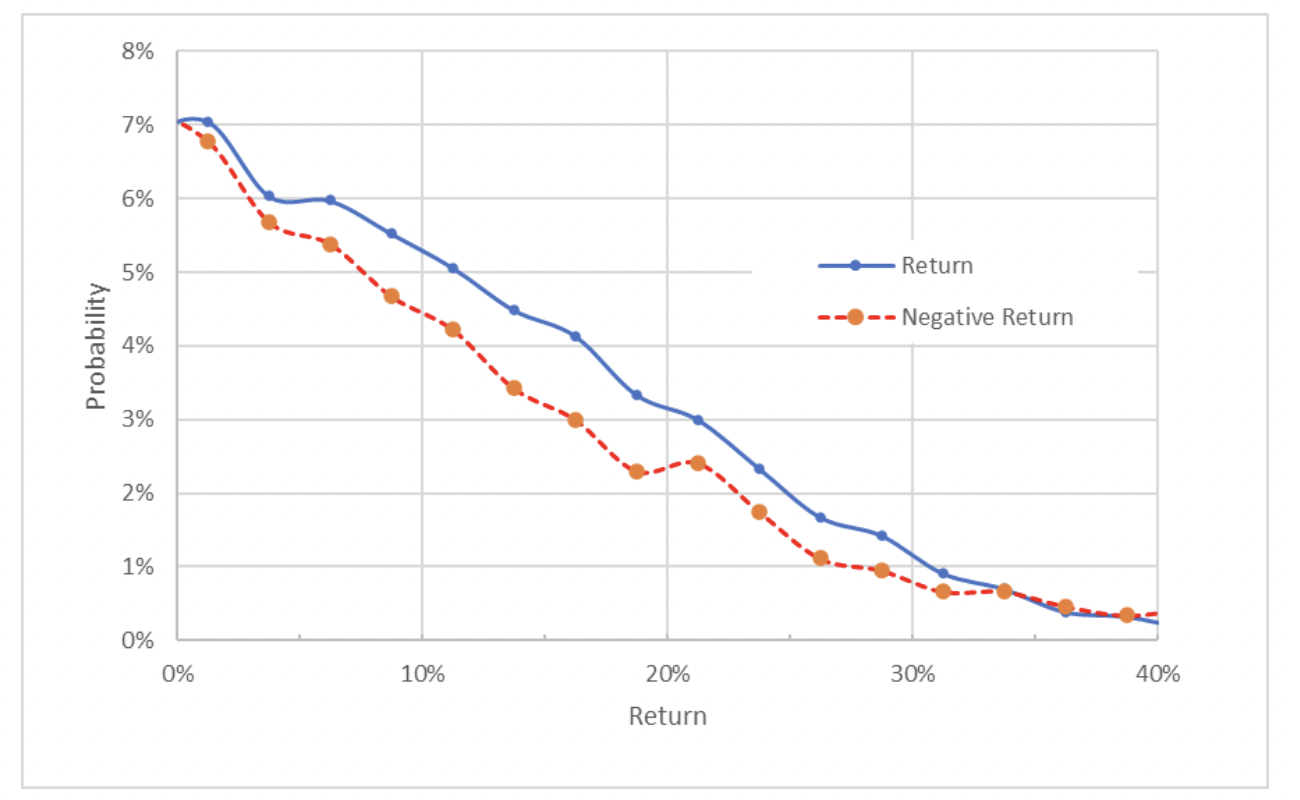

Để dễ dàng so sánh trực tiếp xác suất tương đối của lợi nhuận dương và âm, tôi xoay lợi phần nhuận âm của phân bổ theo trục tung (xem biểu đồ bên dưới).

Nguồn: Author’s calculations using options quotes from E-Trade

Mặt lợi nhuận âm của phân bổ đã được xoay theo trục tung.

Quan điểm này cho thấy rằng xác suất của lợi nhuận dương luôn cao hơn xác suất của lợi nhuận âm với cùng kích thước, dựa trên một loạt các kết quả khả thi nhất (đường liền màu xanh lam cao hơn đáng kể so với đường đứt đoạn màu đỏ nằm trên phần lớn ba-phần tư của biểu đồ trên). Đây là một triển vọng tăng giá đến ngày 20 tháng 1 năm 2023.

Lý thuyết chỉ ra rằng triển vọng thị trường dự kiến sẽ có xu hướng tiêu cực bởi vì các nhà đầu tư e ngại rủi ro có xu hướng trả nhiều hơn giá trị hợp lý để bảo vệ tụt giá, mặc dù không có cách nào để đo lường liệu hiệu ứng này có xuất hiện hay không. Việc xem xét xu hướng tiềm năng này cho thấy thậm chí việc tăng giá còn khả thi hơn hẳn so với dẫn chứng từ các xác suất thô.

Vào cuối tháng 11 năm 2021, quan điểm ngụ ý của thị trường đến ngày 20 tháng 1 năm 2023, chủ yếu là trung lập, với xu hướng tăng nhẹ, mặc dù quan điểm đến tháng 1 năm 2022 là khá lạc quan.

Kết luận

Cổ phiếu của Con Ed về cơ bản đã vượt lên đáng kể phần lớn thị trường và các chỉ số tiện ích trong năm qua. Thu nhập ổn định, nhưng không đặc biệt đáng chú ý và mức định giá khá cao. Xếp hạng đồng thuận của Phố Wall đối với ED là trung tính đến giảm, tùy thuộc vào nguồn tính toán đồng thuận và mục tiêu giá đồng thuận trong 12 tháng thấp hơn giá cổ phiếu hiện tại khoảng 10%. Quan điểm thị trường ngụ ý đến giữa tháng 1 năm 2023 là tăng gía, với mức biến động vừa phải. Giả thuyết của tôi là thị trường đang hỗ trợ giá cao hơn cho ED do công ty ngày càng chú trọng vào năng lượng sạch, trong khi ước tính của nhà phân tích dựa trên mức tăng trưởng thu nhập dự kiến trong vài năm tới. Với sự bất đồng đang diễn ra giữa quan điểm đồng thuận của nhà phân tích giảm và quan điểm ngụ ý thị trường tăng, cùng với mức định giá khá cao, tôi đang duy trì xếp hạng trung lập / giữ của mình cho ED.

***

Quan tâm đến việc tìm kiếm ý tưởng tuyệt vời tiếp theo của bạn? InvestingPro+ mang đến cho bạn cơ hội sàng lọc qua hơn 135 nghìn cổ phiếu để tìm ra những cổ phiếu tăng trưởng nhanh nhất hoặc bị định giá thấp nhất trên thế giới, với dữ liệu, công cụ và thông tin chi tiết chuyên nghiệp.