Giá vàng thế giới bật tăng mạnh nhờ kỳ vọng Fed sớm hạ lãi suất

Dự báo đỉnh và đáy trên thị trường chứng khoán là Chén Thánh cho việc phân tích đầu tư. Nhưng thành công trên mặt trận này gần như là không thể, ít nhất là về mặt độ chính xác kịp thời. Tuy nhiên, vài người trong chúng ta vẫn dấn thân vào con đường này.

Lời cảnh báo chính được tóm tắt trong cảnh báo rằng thị trường có thể duy trì trạng thái bất hợp lý lâu hơn thời gian bạn có thể duy trì tính thanh khoản. Xét cho cùng, lịch sử có rất nhiều ví dụ về các thị trường có vẻ “được định giá quá cao” và tiếp tục thiết lập các mức cao mới, đôi khi trong nhiều năm.

Vậy thì tại sao lại nỗ lực đánh giá các điều kiện thị trường để tìm kiếm manh mối về lợi nhuận trong tương lai?

Một lý do và một lý do mà tôi thấy thuyết phục: theo dõi chu kỳ thị trường là một lời nhắc nhở hữu ích rằng rủi ro là không cố định. Một khía cạnh khác của việc tham gia vào loại phân tích này là nó buộc bạn phải xem xét mức độ chấp nhận rủi ro và các quyết định liên quan đến lựa chọn đầu tư, phân bổ tài sản, v.v.

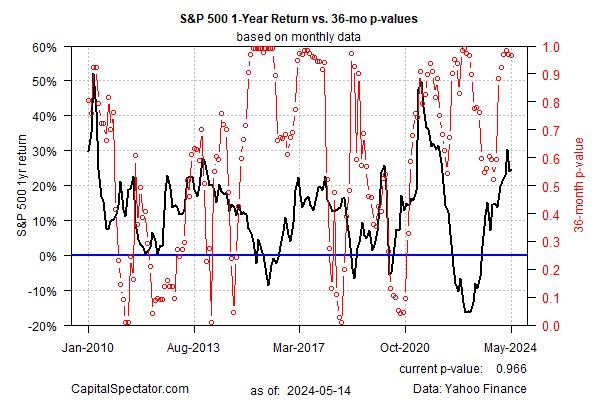

Với ý nghĩ đó, chúng ta hãy kiểm tra nỗ lực định lượng cái gọi là rủi ro bong bóng đối với S&P 500 (để biết chi tiết, xem bài đăng này). Có nhiều cách để tiếp cận nhiệm vụ này và biểu đồ dưới đây chỉ là một cách. Dữ liệu hiện tại cho thấy S&P 500 đã bị mở rộng quá mức.

Trên thực tế, đó cũng là thông báo vào đầu tháng 3, khi tôi chạy phân tích tương tự. Tín hiệu đó diễn ra như thế nào? Kết quả là hỗn hợp. Tháng tiếp theo, thị trường điều chỉnh mạnh nhưng sau đó lại tiếp tục xu hướng đi lên và hiện gần đạt mức cao mới.

Bức tranh được ghi chú trong biểu đồ trên cho thấy sự chứng thực ở các số liệu khác, chẳng hạn như tỷ lệ CAPE. Câu hỏi đặt ra là, nếu có, các nhà đầu tư nên làm gì dựa trên quan điểm chung rằng thị trường dường như được định giá đầy đủ, nếu không muốn nói là được định giá quá cao?

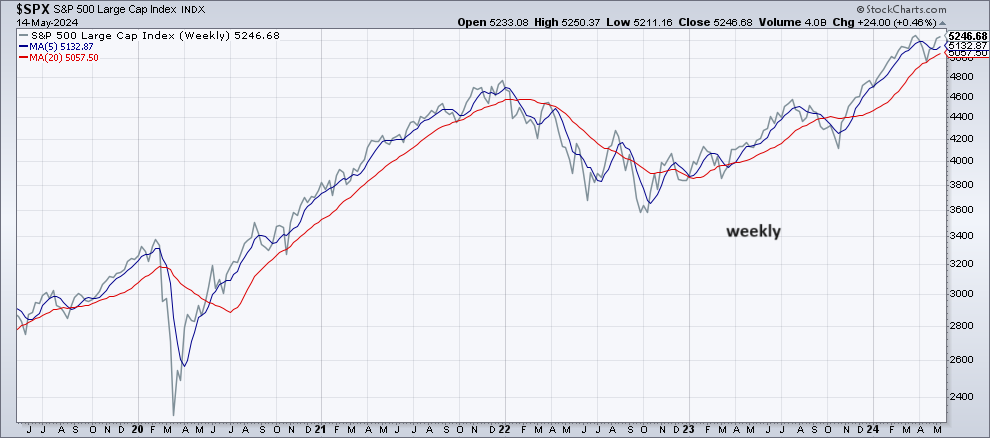

Một câu trả lời là kết hợp các ước tính định giá dài hạn với các xu hướng ngắn hạn. Mỗi cái đều có giá trị vì những lý do khác nhau trong những khoảng thời gian khác nhau. Không có gì lạ khi cái này mâu thuẫn với cái kia, điều này áp dụng cho các điều kiện hiện tại. Thật vậy, như biểu đồ bên dưới chỉ ra, xu hướng S&P 500 vẫn tăng.

Giá trị của việc theo dõi xu hướng và định giá/rủi ro bong bóng là khi cả hai đều thống nhất thì việc phân tích rủi ro liên quan được cho là thuyết phục hơn. Dựa trên giả định đó, được hỗ trợ bởi hồ sơ lịch sử ở một mức độ nào đó, tình trạng thị trường hiện tại vẫn còn chỗ để tranh luận về triển vọng ngắn hạn.

Khi xu hướng xấu đi, tại thời điểm rủi ro giá trị/bong bóng xuất hiện tăng cao, đó sẽ là trường hợp mạnh mẽ hơn nhiều để ủng hộ việc loại bỏ rủi ro. Nhưng hiện tại, chúng tôi vẫn chưa đạt được điều đó và không ai biết thời điểm điều đó sẽ thay đổi.

Từ góc độ rủi ro được tính toán, phe mua vẫn có lợi thế. Các phân tích dài hạn cho thấy tỷ lệ sai sót đang giảm dần, nhưng các phân tích xu hướng cho thấy đây chưa phải là một trở ngại lớn.