Giá vàng hôm nay, 26-10: Xuất hiện dự báo trái chiều

Lần đầu tiên tôi phát hiện ra Bitcoin khi nghiên cứu triết học vào năm 2015. Hồi đó, đồng tiền kỹ thuật số này phần lớn được coi là một ý tưởng mới cấp tiến với một tương lai và không chắc chắn.

Tôi đã chứng kiến BTC trải qua nhiều giai đoạn trong suốt 8 năm qua.

Một điều vẫn nhất quán trong suốt thời gian đó: Bitcoin bị ảnh hưởng nặng nề bởi các sự kiện liên quan đến 'tiền điện tử', nhưng không hẳn tất cả đều có nguồn gốc từ chính Bitcoin như:

- Vụ hack Mt.Gox vào tháng 2 năm 2014 đã làm mất hơn 744 nghìn bitcoin. Do đó, hiệu suất giá của BTC năm 2014 là -58%.

- Vào ngày 5 tháng 5 năm 2018, khi Warren Buffett nói rằng Bitcoin “có lẽ là loại thuốc diệt chuột độc hại”. Hiệu suất giá của BTC trong thời gian còn lại của tháng là -23%.

- Tháng 5 năm 2021 khi Musk thông báo Tesla sẽ không chấp nhận thanh toán bằng BTC nữa. Trong hai tuần tiếp theo, BTC đã giảm tới -43%.

Bây giờ, tất cả chúng ta đều biết điều gì đã xảy ra sau mỗi sự kiện - Bitcoin sau đó đã tăng trở lại. Nó đã thắng thế, bất chấp những lời cảnh báo gay gắt của những người phản đối. Nhưng không thể phủ nhận rằng Bitcoin có lịch sử phản ứng với các sự kiện thực sự không liên quan gì đến chính Bitcoin. Tuy nhiên, bây giờ chúng ta đang thấy một cái gì đó chưa từng có.

Trong bối cảnh quy định tăng cường giám sát nhắm mục tiêu vào tài sản kỹ thuật số và một số ngân hàng Hoa Kỳ đóng cửa, giá BTC thực sự đang tăng lên. Tài sản được biết là có lợi thế về mặt lý thuyết đối với ngân hàng truyền thống đang thực sự được các nhà đầu tư sử dụng trong thực tế cho mục đích sử dụng được chỉ định của nó.

Tôi tin tưởng chắc chắn rằng các sự kiện gần đây cho thấy nỗi sợ hãi, sự không chắc chắn và nghi ngờ bên ngoài (FUD) và thậm chí cả 'sự không chắc chắn' về quy định không còn là mối đe dọa đối với Bitcoin nữa. Hãy để tôi giải thích làm thế nào.

Tại sao Bitcoin thực sự đáng giá?

Khi đối mặt với câu hỏi này, mọi người thường trả lời theo lý thuyết. Bitcoin có giá trị vì nó tạo thành tiền tốt. Và đó là tiền tốt vì nguồn cung của Bitcoin bị hạn chế và chống giả mạo nhờ thuật toán bằng chứng công việc của nó.

Khung giá trị của Bitcoin này có thể là yếu tố kích hoạt động lực ban đầu, nhưng cơ chế mang lại giá trị của Bitcoin là gì? Nói cách khác, thành phần tạo ra nhận thức về Bitcoin được cụ thể hóa như thế nào?

Khi suy nghĩ theo những thuật ngữ này, chúng ta có thể nhận thấy được ý định ban đâu. Satoshi đã tạo ra Bitcoin như một giải pháp thay thế cho hệ thống tiền pháp định sau các gói cứu trợ của ngân hàng trong cuộc Đại khủng hoảng tài chính năm 2008, nhưng chúng tôi đánh giá giá trị của Bitcoin bằng cùng một hệ thống tiền pháp định. Vì lý do này, một động lực tư tưởng phải xuất hiện trong những ngày đầu của Bitcoin khi hầu hết mọi người kiếm được BTC không phải bằng cách mua nó mà bằng cách khai thác nó.

Chỉ trong năm 2010, các nền tảng đầu tiên bắt đầu xuất hiện, bắt đầu với Thị trường Bitcoin. Các giao dịch ban đầu trên thị trường này còn khá sơ khai - người dùng đã giao dịch bitcoin với nhau bằng cách gửi USD qua PayPal (NASDAQ:PYPL) tới Thị trường Bitcoin, nơi giữ BTC dưới dạng ký quỹ cho đến khi người bán nhận được đô la.

Ngay sau đó, sàn giao dịch thực sự đầu tiên xuất hiện, Mt. Gox, được hỗ trợ bởi Ngân hàng Mizuho của Nhật Bản để xử lý các yêu cầu chuyển đổi tiền pháp định thành Bitcoin và Bitcoin thành tiền pháp định. Khi nhiều sàn giao dịch xuất hiện trong những năm tiếp theo, chẳng hạn như Bitstamp và Bitfinex, giá Bitcoin đã tăng lên 1,1 nghìn đô la vào tháng 12 năm 2013.

Do đó, cơ chế mà giá trị lý thuyết của Bitcoin hiện thực hóa thành giá trị hữu hình là rõ ràng:

- Nếu lời chào hàng 'sound money' được thừa nhận, thì Bitcoin sẽ đóng vai trò là công cụ chuyển đổi fiat.

- Để chức năng này diễn ra trên quy mô lớn, việc chuyển đổi fiat sang Bitcoin phải thuận tiện.

- Trao đổi cung cấp sự tiện lợi trên quy mô lớn.

- Các ngân hàng cung cấp cho các sàn giao dịch các phương tiện để tạo ra sự thuận tiện.

- Để tạo ra sự thuận tiện hơn nữa, các ngân hàng giữ dự trữ cho các tổ chức phát hành stablecoin, vì những đô la được mã hóa này mang lại cơ hội giao dịch nhanh chóng và thanh khoản thị trường sâu hơn.

Do đó, tất cả các cuộc nói chuyện về giá trị Bitcoin và việc áp dụng hàng loạt đều dừng lại ở các ngân hàng truyền thống. Cụ thể, các quy tắc do chính phủ áp đặt đối với sự tương tác của các ngân hàng với tài sản kỹ thuật số. Trong thập kỷ qua, chúng ta đã chứng kiến quá trình chuyển đổi trao đổi tiền điện tử có hệ thống từ lỏng lẻo sang tuân thủ KYC/AML/CFT.

Và có lý do, như tình trạng buông lỏng thường đi liền với thiếu chuẩn mực. Xét cho cùng, mọi sàn giao dịch nói trên đều đã bị hack.

Tương tự như vậy, khi các chính phủ tạo ra các quy tắc để 'bảo vệ người tiêu dùng', họ cũng có thể sử dụng cơ hội này để ngăn chặn sự phát triển của các tài sản được thiết kế đặc biệt để phát triển bên ngoài (và do đó làm suy yếu) sự kiểm soát của chính phủ.

Điều này tạo ra một động lực mới:

- Các chính phủ đặt ra ngưỡng ngưỡng cao đối với dòng tài sản kỹ thuật số.

- Các tiêu chuẩn hạn chế hơn không chỉ tạo luồng tài sản kỹ thuật số theo kênh mà còn lọc chúng theo loại tài sản.

- Các công ty tiền điện tử cạnh tranh xem cổng nào được quản lý nhiều nhất, như một điểm bán hàng.

Nếu một động lực như vậy là hợp lý để mong đợi, thì người ta sẽ thấy cả các quy tắc chặt chẽ hơn và việc thực hiện chúng đều mang lại lợi ích cho một số người chơi hơn những người khác. Người ta cũng sẽ thấy một tài sản kỹ thuật số nhất định, Bitcoin, vượt lên trên đường cong altcoin.

Động lực này đã được thể hiện gần đây, bắt đầu với Binance nước ngoài so với Coinbase được giao dịch công khai (NASDAQ:COIN).

Chính xác thì chuyện gì đã xảy ra với BUSD của Paxos?

Có hiệu lực từ ngày 21 tháng 2 năm 2023, Paxos được lệnh chính thức ngừng phát hành các loại tiền ổn định BUSD mới theo sự thúc giục của Sở Dịch vụ Tài chính New York (NYDFS).

Đối với những người kỳ cựu trong không gian tiền điện tử, thật ngạc nhiên khi biết rằng Paxos sẽ phải chịu lệnh kiểm soát nghiêm ngặt. Paxos nổi tiếng là một trong những nhà phát hành stablecoin được quản lý chặt chẽ nhất trên thế giới. Vào năm 2015, Bộ Dịch vụ Tài chính của Tiểu bang New York (NYDFS) đã cấp cho Paxos Giấy phép BitLicense thứ hai, trước Circle, nhà phát hành stablecoin USDC cạnh tranh.

Theo BitLicense, cả Circle và Paxos đều được quy định bởi NYDFS, có nghĩa là chúng phải tuân theo các yêu cầu dự trữ stablecoin, các biện pháp an ninh mạng đầy đủ, ổn định tài chính và tuân thủ AML/KYC. Vậy điều gì đã khiến NYDFS đưa ra cảnh báo người tiêu dùng đối với stablecoin BUSD do Paxos phát hành?

Đầu tiên, cần lưu ý rằng Pax Standard (PAX), được đổi tên thành Pax Dollar (USDP) vào năm 2021, được phát hành bởi Công ty ủy thác Paxos do NYDFS điều lệ dưới dạng một đồng tiền ổn định có thể quy đổi theo tỷ lệ 1:1 USD. Tuy nhiên, nó được phát hành có điều kiện giống như Binance USD (BUSD).

Binance đã hợp tác với Paxos vào tháng 9 năm 2019 để phát hành BUSD, nhưng chỉ trên chuỗi khối Ethereum, không phải trên Chuỗi thông minh Binance Smart Chain (BSC) của riêng Binance, đây sẽ là mã thông báo BEP-20 trái ngược với mã thông báo ERC-20 của Ethereum tiêu chuẩn.

“Điều quan trọng cần lưu ý là Bộ đã ủy quyền cho Paxos phát hành BUSD trên chuỗi khối Ethereum. Bộ đã không cấp phép cho Binance-Peg BUSD trên bất kỳ chuỗi khối nào và Binance-Peg BUSD không phải do Paxos phát hành”.

Theo một báo cáo của Bloomberg, có vẻ như Circle, đối thủ cạnh tranh trực tiếp với stablecoin của Paxos, đã cảnh báo NYDFS về sự khác biệt kỹ thuật này vào năm 2022. Động cơ đằng sau lời khuyên dường như là chính sách của Binance nhằm tự động chuyển đổi các loại stablecoin khác, chẳng hạn như USDC, USDP và TUSD, sang BUSD.

Do đó, điều này đã góp phần khiến vốn hóa thị trường USDC giảm 25% trong nửa cuối năm 2022, từ 55,81 tỷ USD xuống 41,89 tỷ USD. Do đó, với tư cách là nhà phát hành USDC chung, cả Circle và Coinbase đều có thể hưởng lợi từ việc loại bỏ sàn giao dịch lớn nhất thế giới khỏi đấu trường stablecoin.

USDC sẽ theo cách xử lý của BUSD?

Sau tin tức về việc BUSD ngừng hoạt động vào ngày 13 tháng 2, vốn hóa thị trường của stablecoin đã giảm 18%, giảm từ 16,14 tỷ đô la xuống còn 13,24 tỷ đô la. Ngoài việc ngừng đúc tiền do NYDFS yêu cầu, Paxos còn phải đối mặt với thông báo Wells từ Ủy ban Chứng khoán và Giao dịch (SEC).

Với ý định thư chính thức này, SEC đang xem xét coi BUSD là chứng khoán. Paxos có kế hoạch khởi kiện vấn đề này, bác bỏ những tuyên bố đó là 'vô căn cứ'.

“Paxos hoàn toàn không đồng ý với SEC vì BUSD không phải là chứng khoán theo luật chứng khoán liên bang. Thông báo này của SEC Wells chỉ liên quan đến BUSD.”

Điều này tương tự như thông báo của SEC’s Wells mà Coinbase đã nhận được vào tháng 9 năm 2021 liên quan đến tính năng Lend của nó. Mặc dù lập luận rằng Lend của Coinbase không cấu thành một hợp đồng đầu tư, CEO Brian Armstrong cuối cùng đã quyết định chấm dứt nó.

Thật thú vị, SEC gần đây đã ban hành khoản tiền phạt 30 triệu đô la đối với một sàn giao dịch tiền điện tử khác, Kraken, vì đã cung cấp lợi tức khi đặt cược. Nói một cách đơn giản, SEC xem “staking-as-a-service” tuân theo các quy định về chứng khoán. Người dùng gửi tài sản của họ trên Kraken, sau đó sử dụng tiền để bảo đảm mạng bằng chứng cổ phần. Do đó, người dùng không phải chạy các nút của riêng họ để nhận phần thưởng đặt cược.

Là một bên trung gian, Kraken nhận được một khoản cắt giảm từ những phần thưởng đặt cược này. SEC coi đây là một hình thức cho vay tiền điện tử, vì vậy các khoản tiền (hợp đồng đầu tư) phải được đăng ký dưới dạng chứng khoán. Do SEC không phát hiện ra nhiều cờ đỏ FTX, Giám đốc điều hành Kraken Jesse Powell hiện đưa ra giả thuyết rằng tất cả điều này được lên kế hoạch để thống trị một cách không chính thức trong không gian tiền điện tử.

Nếu các cơ quan quản lý thực sự chọn những người chơi tiền điện tử được chọn, chẳng hạn như Coinbase và Circle làm tổ chức phát hành USDC, thì họ có khả năng rõ ràng. Xét cho cùng, cả hai đều được hỗ trợ bởi BlackRock (NYSE:BLK), công ty quản lý tài sản lớn nhất thế giới thường được gọi là Ngân hàng Bóng tối của Fed. Dành cho những ai chưa biết, BlackRock quản lý một phần dự trữ USDC.

Coinbase cũng đã được BlackRock khai thác để cung cấp dịch vụ lưu ký và giao dịch tiền điện tử cho các khách hàng Aladdin của mình. Aladdin là phần mềm tài chính độc quyền của BlackRock, xử lý việc quản lý rủi ro của khoảng 11 nghìn tỷ đô la tài sản. Hơn nữa, BNY Mellon (NYSE:BK) với tư cách là người giám sát USDC, một trong những tổ chức ngân hàng lâu đời nhất ở Hoa Kỳ, được thành lập vào năm 1784.

Cũng cần lưu ý rằng Visa (NYSE:V), bộ xử lý thanh toán lớn nhất, đã chọn USDC để giải quyết các giao dịch chuỗi khối giữa các đối tác của mình như Crypto.com và Wirex. Cuối cùng, USDC được kiểm toán bởi Deloitte, chịu sự giám sát của SEC bên cạnh Ban Giám sát Kế toán Công ty Đại chúng (PCAOB).

Tuy nhiên, Coinbase cung cấp dịch vụ đặt cược giống như Kraken, vì vậy nó có thể nhận được thông báo Wells tương tự. Tuy nhiên, hiện tại, tâm lý thị trường ủng hộ Coinbase, vì cổ phiếu COIN tăng +91% so với đầu năm.

Về mặt chính trị có phù hợp với yêu cầu của các cơ quan quản lý không?

Đối với bất kỳ ai theo dõi thị trường tiền điện tử, việc SEC điều chỉnh hiệu quả bằng cách thực thi đã trở thành một điệp khúc phổ biến. Trên giấy tờ, có các cơ quan quản lý và có các nhà lập pháp. Cái sau được cho là cung cấp cho các cơ quan quản lý khuôn khổ mà trong đó cơ quan được phép hoạt động.

Có hai ủy ban liên quan chịu trách nhiệm chính trong việc bảo vệ các nhà đầu tư ở Hoa Kỳ. Có SEC, được thành lập vào năm 1934, điều chỉnh các chứng khoán như cổ phiếu. Sau đó, có CFTC, được thành lập vào năm 1975, điều chỉnh các thị trường phái sinh. Các nhà môi giới cũng có thể chủ động đóng một vai trò ở đây và họ thường làm ở Mỹ bằng cách hạn chế quyền truy cập vào các giao dịch quyền chọn thông qua cấu trúc theo cấp bậc dựa trên kinh nghiệm của nhà đầu tư và khẩu vị rủi ro. Tất cả điều này nhằm mục đích tạo điều kiện cho một môi trường an toàn hơn cho các nhà đầu tư.

Có một khung pháp lý rõ ràng được các ủy ban này sử dụng trong sứ mệnh bảo vệ các nhà đầu tư. Tuy nhiên, vấn đề là nó đã lỗi thời và không tính đến năng lực công nghệ hiện đại.

Do tính mới của tài sản kỹ thuật số và thiếu luật pháp toàn diện về tiền điện tử, SEC đã tham gia vào việc giải thích sáng tạo các quy tắc tiền internet. Chủ tịch Hạ viện hiện tại, Tom Emmer, đã ghi nhận những khiếu nại như vậy đối với SEC trước đây.

Emmer cũng nhận thức được các cáo buộc, được chia sẻ với Giám đốc điều hành Kraken Jesse Powell, rằng SEC đang được vũ khí hóa để tạo ra bối cảnh tiền điện tử một cách giả tạo.

Trớ trêu thay, Chủ tịch SEC, Gary Gensler, dường như không coi FTX Token (FTT) là lừa đảo - ít nhất là không công khai. Nhưng ông ấy đã mô tả stablecoin là “chip poker” vào tháng 9 năm 2021. Đây là ám chỉ đến kỷ nguyên ngân hàng Wildcat nơi biên giới cung cấp các hình thức tiền tư nhân được hỗ trợ bởi các khoản dự trữ đáng ngờ.

Hơn một năm trước khi FTX sụp đổ, Gensler đã nói như sau, điều này có thể được coi là củng cố lý thuyết của Powell:

“Tôi nghĩ chỉ có rất nhiều biển cảnh báo và đèn nhấp nháy rằng chúng ta có thể làm đổ nước ở lối đi số ba và tôi muốn vượt qua nó hơn” -Gary Gensler phát biểu với Washington Post.

Là một đồng minh lập pháp theo hướng đó, Thượng nghị sĩ Elizabeth Warren tiếp tục xây dựng động lực chống tiền điện tử. Cụ thể, bằng cách giới thiệu lại Đạo luật chống rửa tiền đối với tài sản kỹ thuật số (DAAMLA), ban đầu được đưa ra vào tháng 12.

Warren xem bối cảnh tiền điện tử đầy gian lận. Bà nhận định, “Cấu trúc pháp lý hiện tại về cơ bản có tác động rất lớn đối với tiền điện tử nếu cho thấy có động thái rửa tiền”.

Do đó, thị trường tiền điện tử nên được đối xử bình đẳng với các thị trường vốn khác. Nhưng để chính phủ theo dõi tất cả các luồng tiền điện tử, cả nhà phát triển phần mềm nguồn mở và người dùng đều có thể được coi là tổ chức tài chính theo dự luật được đề xuất. Hơn nữa, các nhà phát triển có thể sẽ vi phạm Bản sửa đổi đầu tiên của họ vì họ sẽ bị buộc phải đăng ký mã phi thương mại.

Tuy nhiên, tác động từ vụ FTX đã đẩy những cơn gió lưỡng đảng vào cánh buồm của Warren. Thượng nghị sĩ Kansas Roger Marshall đã đồng tài trợ cho dự luật. Về khía cạnh vận động hành lang của phương trình, Paul Merski, người đứng đầu bộ phận quan hệ quốc hội tại Ngân hàng cộng đồng độc lập của Mỹ, coi tiền điện tử là có tội cho đến khi được chứng minh là vô tội.

“Tại thời điểm này, lĩnh vực tiền điện tử phải chứng minh rằng chúng an toàn, bảo mật và vượt trội, và tôi không nghĩ rằng họ đã làm được điều đó” - Paul Merski đến Politico

Cũng không thiếu các luận điểm học thuật để tiếp tục quan điểm đó. Lee Reiners, Giám đốc Chính sách tại Đại học Duke, đã làm chứng vào ngày 14 tháng 2 trước Ủy ban Thượng viện về Ngân hàng, Nhà ở và Đô thị. Reiners lập luận rằng các cổng ngân hàng đến đường ray tiền điện tử, chẳng hạn như stablecoin, nên vượt ra ngoài mức cơ bản.

“…các cơ quan quản lý ngân hàng có thẩm quyền áp đặt các yêu cầu bổ sung về an toàn đối với hoạt động đó…”

Reiner chỉ định thêm:

“Điều đó có thể yêu cầu các cơ quan ngân hàng thực hiện các tiêu chuẩn khắt khe hơn so với tiêu chuẩn thận trọng cuối cùng của Ủy ban Basel về Giám sát Ngân hàng đối với việc tiếp xúc với tài sản tiền điện tử, được ban hành vào tháng 12 năm 2022.98”

Nói một cách đơn giản, điều này có nghĩa là cắt tiền điện tử khỏi hệ thống ngân hàng Hoa Kỳ hoặc chuyển nó qua các công ty tiền điện tử được chọn trước.

Tại sao Bitcoin lại an toàn hơn?

Gensler đã nói rằng tiền điện tử là một trong những lĩnh vực trọng tâm chính của SEC vào năm 2023. Chính quyền Biden thậm chí đã đưa ra một lộ trình để 'giảm thiểu rủi ro tiền điện tử' vào tháng 1 năm 2023.

Môi trường pháp lý thù địch dường như nhắm mục tiêu vào tất cả các loại tiền điện tử đã có tác động lớn đến không gian tiền điện tử.

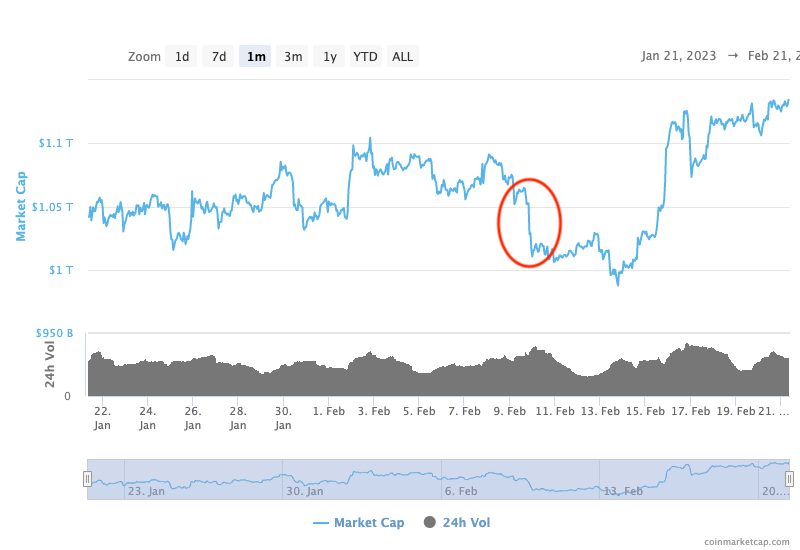

Chỉ cần nhìn vào hành động pháp lý của SEC nhắm vào Kraken, dẫn đến sự sụt giảm hơn 40 tỷ đô la trong tổng vốn hóa thị trường của tiền điện tử:

Nguồn: CoinMarketCap

Vậy tình huống này ảnh hưởng như thế nào đến Bitcoin, loại tiền điện tử ban đầu dẫn đầu toàn bộ không gian tiền điện tử với 42% tổng vốn hóa thị trường của tiền điện tử? Bitcoin có nguy cơ trở thành mục tiêu trong cuộc tấn công quy định đang diễn ra không?

Vì phần lớn là SEC đứng sau bất kỳ hành động thực thi quy định nào gần đây trong không gian tiền điện tử, trước tiên chúng ta hãy xem hai chủ tịch gần đây nhất của SEC đã nói gì.

Trong một cuộc phỏng vấn gần đây của CNBC với Jim Cramer, Gensler cho rằng Bitcoin là một loại hàng hóa, nghĩa là nó sẽ được CFTC quy định:

"...nhiều tài sản tài chính tiền điện tử này có các thuộc tính chính của chứng khoán. Vì vậy, một số trong số chúng - chúng thuộc Ủy ban Chứng khoán và Giao dịch. Một số, như bitcoin, và đó là tài sản duy nhất, Jim, tôi sẽ nói bởi vì tôi sẽ không nói về bất kỳ token nào [mà] những người tiền nhiệm của tôi và những người khác đã nói, [là] một loại hàng hóa” - Chủ tịch SEC Gary Gensler trong cuộc phỏng vấn của CNBC.

Quay trở lại năm 2018, chủ tịch của SEC khi đó là Jay Clayton đã nói:

"Tiền điện tử: Đây là những thay thế cho các loại tiền tệ có chủ quyền, thay thế đồng đô la, đồng euro, đồng yên bằng bitcoin. Loại tiền tệ đó không phải là chứng khoán."

Clayton nói thêm: “Nếu bạn muốn thực hiện bất kỳ IPO nào bằng loại tiền kỹ thuật số này, hãy đến gặp chúng tôi.”

Và gần đây hơn, sau sự cố FTX, chủ tịch hiện tại của CFTC, ông Rostin Behnam cho biết Bitcoin là loại tiền điện tử duy nhất nên được xem như một loại hàng hóa - trong số hơn 22.000 loại tiền điện tử đang lưu hành.

Bitcoin không phải là chứng khoán: Hệ lụy

Cuối cùng, chúng ta thấy lịch sử của Bitcoin:

- Liên tục phản ứng tiêu cực với các yếu tố FUD bên ngoài

- Bị bao phủ bởi 'sự không chắc chắn' về quy định và bóng tối lờ mờ của các quy định sắp xâm nhập vào không gian tiền điện tử

Hai yếu tố này có còn là mối đe dọa đối với Bitcoin không?

Nói một cách đơn giản, không.

Khi chúng tôi kiểm tra các hành động pháp lý gần đây đã diễn ra và các nhận xét từ các cơ quan quản lý cho đến nay, rõ ràng là BTC không phải là bảo mật. Sau đó, những gì chúng tôi có ở đây thực sự là các chỉ dẫn pháp lý khá rõ ràng liên quan đến trạng thái của BTC, giúp giảm thiểu mọi rủi ro pháp lý cho các nhà đầu tư Hoa Kỳ (bán lẻ và tổ chức) đầu tư vào BTC.

Và trong khi nhiều ngân hàng Hoa Kỳ gần đây đã đóng cửa - Ngân hàng Signature (OTC:SBNY) với 88,6 tỷ đô la tiền gửi của khách hàng và Ngân hàng Thung lũng Silicon (SVB) với 173 tỷ đô la tiền gửi - giá BTC vẫn ở mức tăng lên. Nhiều cổ phiếu ngân hàng lớn khác đã giảm giá - ngay cả đồng tiền ổn định được quản lý chặt chẽ nhất, USDC, đã giảm xuống dưới 0,88 đô la sau khi Circle tiết lộ rằng họ có 3,3 tỷ đô la được gắn với SVB.

Vào ngày 10 tháng 3, Bitcoin được giao dịch trong phạm vi từ trung bình đến cao là 19.000 đô la. Chỉ bốn ngày sau, BTC đã phá vỡ 26.000 đô la, tăng hơn 30%.

Hãy để tôi viết lại điều đó. Trong khi nhiều ngân hàng Hoa Kỳ thất bại, trong bối cảnh khó khăn về quy định đối với tiền điện tử, BTC đã tăng hơn 30%.

Đến ngày 12 tháng 4, BTC đã phá vỡ 30 nghìn đô la, mức giá cao nhất kể từ đó

Bitcoin đang đạt đến mức trưởng thành chưa từng có. Trong bối cảnh vĩ mô ảm đạm và ảm đạm, với lãi suất tăng, ngân hàng đổ vỡ và FUD cùng với ‘rủi ro hệ thống’ hơn nữa, giá BTC thực sự đang tăng lên. Điều này có nghĩa là ít nhất một số nhà đầu tư đang đổ xô đến BTC như một nơi trú ẩn an toàn trong bối cảnh viễn cảnh tồi tệ như vậy.

Bitcoin - tài sản được thiết kế như một giải pháp thay thế cho ngân hàng truyền thống trong cuộc Đại suy thoái năm 2008 - hiện đang được các nhà đầu tư sử dụng như một giải pháp thay thế cho ngân hàng truyền thống, một lần nữa, lại gặp thất bại.

Lịch sử đang mở ra. Chúng tôi hiện vẫn đang theo dõi các lập luận về Bitcoin trong giai đoan gần đây.

. . .

Shane Neagle là EIC của The Tokenist. Xem bản tin miễn phí của The Tokenist, Five Minute Finance, để biết phân tích hàng tuần về các xu hướng lớn nhất trong lĩnh vực tài chính và công nghệ.