Dòng tiền chứng khoán dịch chuyển trước tác động thiên tai

- Năm 2022 là một năm khó khăn khi S&P 500 giảm gần 20% từ đầu năm đến nay

- Các yếu tố như lãi suất tăng, lạm phát tăng cao và lo ngại suy thoái đã cản trở cổ phiếu tăng trưởng

- Nhà đầu tư nên tránh Snap và Peloton khi thị trường có thể tiếp tục sụt giảm trong năm 2023

Trái ngược với những nhận định trước, khi tôi nhấn mạnh Occidental Petroleum (NYSE:OXY) và Lockheed Martin (NYSE:LMT) là 2 cổ phiếu chiến thắng thị trường trong 2 năm vừa qua và là cổ phiếu ngừa rủi ro biến động rủi ro vào năm tới, thì trong bài viết này, tôi sẽ đề cập đến 2 trong số những cổ phiếu sụt giảm mạnh nhất trong năm 2022 mà bạn nên tránh nếu không muốn có thêm tổn thất vào năm sau.

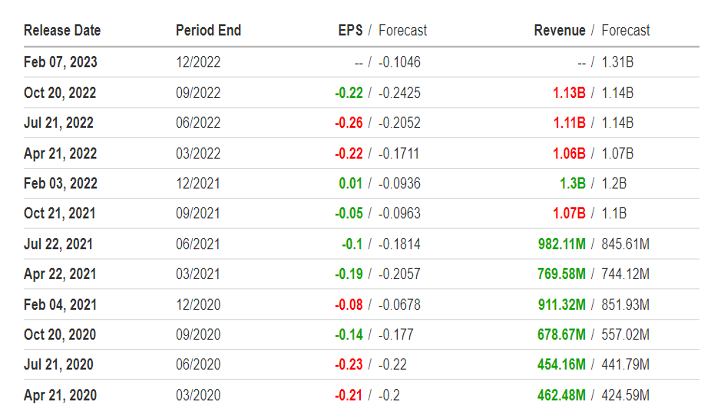

1. Snap

- Hiệu suất từ đầu năm đến nay: -81,5%

- Vốn hóa thị trường: 14 tỷ USD

Snap (NYSE:SNAP) đã chứng kiến sự sụt giảm giá trị vào năm 2022 do nhiều trở ngại khác nhau, chẳng hạn như chi tiêu cho quảng cáo kỹ thuật số chậm lại và sự cạnh tranh gia tăng từ các công ty như TikTok. Công ty truyền thông xã hội phụ thuộc vào quảng cáo cũng đã gặp khó khăn khi đối mặt với vấn đề quyền riêng tư đối với hệ điều hành iOS của Apple (NASDAQ:AAPL)

Ngoài việc nền tảng cơ bản ngày càng xấu, Snap còn bị ảnh hưởng tiêu cực bởi môi trường kinh tế khó khăn khi lãi suất tăng, lạm phát tăng và lo ngại về nguy cơ suy thoái.

Sau khi cổ phiếu đạt mức cao nhất trong lịch sử là $83,34 vào tháng 9 năm 2021, cổ phiếu SNAP, giảm 81,5% từ đầu năm đến nay, chạm đáy gần 4 năm là $7,33 vào ngày 21 tháng 10. Cổ phiếu đóng cửa ở mức $8,68 vào ngày Thứ năm, thấp hơn 90% so với mức đỉnh kỷ lục.

Với mức định giá hiện tại, Snap có vốn hóa thị trường là 14 tỷ USD, kém xa mức cao nhất là 136 tỷ USD.

Bất chấp thị trường suy giảm cả năm, cổ phiếu của Snap vẫn được định giá cao khi giao dịch ở mức cao hơn 25 lần doanh số bán hàng trong năm nay, khiến cổ phiếu công ty trở thành một lựa chọn kém hấp dẫn trong bối cảnh hiện tại.

Tôi dự đoán những khó khăn đối với ngành quảng cáo sẽ trở nên tồi tệ hơn vào năm 2023 khi các tập đoàn và doanh nghiệp nhỏ tiếp tục cắt giảm chi tiêu cho quảng cáo trong bối cảnh nền kinh tế đang chậm lại.

Điều đó không tốt cho các nỗ lực kiếm tiền của Snap, công ty sẽ gặp khó khăn trong việc tìm kiếm lợi nhuận và gia tăng rủi ro đạt được điều đó.

Công ty có trụ sở tại Santa Monica, California chỉ đạt được lợi nhuận một lần kể từ khi ra mắt công chúng vào năm 2017 - đang phải trải qua một năm đầy thách thức nữa với tốc độ tăng trưởng lợi nhuận và doanh số bán hàng chậm lại trong bối cảnh hoạt động kinh doanh quảng cáo cốt lõi của công ty hoạt động yếu kém.

SNAP dễ bị tổn thương vào năm tới khi đối mặt với triển vọng vĩ mô biến động và nền tảng cơ bản xấu đi do những thay đổi về quyền riêng tư đối với hệ điều hành iOS của Apple và sự cạnh tranh ngày càng tăng từ ứng dụng chia sẻ video TikTok của Trung Quốc.

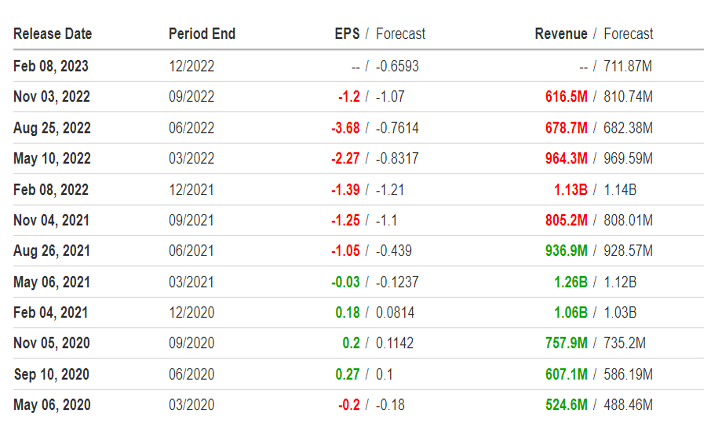

2. Peloton

- Hiệu suất đầu năm: -74,2%

- Vốn hóa thị trường: 3,1 tỷ USD

Được nhiều người xem là 1 trong những cổ phiếu tăng trưởng tốt nhất trong đợt bùng phát COVID năm 2020, Peloton (NASDAQ:PTON) sau đó đã không còn hấp dẫn do các yếu tố kết hợp như nhu cầu suy giảm đối với các sản phẩm thể dục tại nhà, các vấn đề về dây chuyền, lo ngại về nguy cơ suy thoái kinh tế có thể và vấn đề lãi suất tăng của Fed.

Nhìn chung, kỳ vọng về chính sách tiền tệ chặt chẽ hơn có xu hướng đè nặng lên các công ty phi lợi nhuận với mức định giá cao, vì lãi suất tăng có nguy cơ làm xói mòn giá trị của dòng tiền dài hạn của họ.

Từ đầu năm đến nay, cổ phiếu Peloton đã giảm khoảng 74% và thấp hơn khoảng 95% so với mức cao nhất đạt được trong lịch sử là $171,09 vào tháng 1 năm 2021. Cổ phiếu PTON, bắt đầu năm ở mức $35,26 trước khi giảm xuống mức thấp kỷ lục $6,66 vào ngày 3 tháng 10, kết thúc phiên giao dịch ngày thứ Năm ở mức $9,21.

Hiện tại, công ty thể dục tương tác có trụ sở tại New York có mức vốn hóa thị trường là 3,1 tỷ USD, so với mức định giá cao nhất gần 50 tỷ USD vào đầu năm 2021.

Theo tôi, cổ phiếu của Peloton sẽ còn gặp nhiều khó khăn trong năm 2023 khi nhà sản xuất thiết bị tập thể dục tại nhà phải đối mặt với một môi trường đầy thách thức khi chứng kiến lượng tiền mặt cao được sử dụng trong bối cảnh áp lực chi phí gia tăng và tỷ suất lợi nhuận hoạt động giảm.

Peloton đã không đạt ước tính doanh thu trong 6 quý liên tiếp, phản ánh tác động tiêu cực của các yếu tố vĩ mô đối với hoạt động kinh doanh của công ty, bao gồm việc tăng lãi suất, lạm phát tăng và tăng trưởng chậm lại.

Ban lãnh đạo của Peloton gần đây đã cảnh báo rằng môi trường vĩ mô đầy thách thức có thể cản trở mục tiêu đạt được dòng tiền hòa vốn của công ty trong nửa cuối năm tài khoá 2023.

Kế hoạch doanh thu đáng thất vọng cho thấy Peloton vẫn đang gặp khó khăn trong việc thay đổi của mình, làm tăng thêm lo ngại về triển vọng tăng trưởng dài hạn của công ty.

Nhìn chung, tôi vẫn tin rằng vẫn còn những rủi ro lớn đối với triển vọng của PTON, và điều này có thể đẩy cổ phiếu xuống mức thấp mới trong năm tới.

Tiết lộ: Các quan điểm được thảo luận trong bài viết này chỉ là ý kiến cá nhân của tác giả và không nên được xem là khuyến nghị đầu tư.