Theo Dong Hai

Investing.com - Giảm lãi suất cho vay là thông điệp được nhà điều hành phát đi từ đầu năm nay và vẫn tiếp tục cho tới thời điểm hiện tại khi tăng trưởng tín dụng của nền kinh tế vẫn tiếp tục duy trì ở mức thấp. Tính đến hết tháng 8, tăng trưởng tín dụng toàn hệ thống mới chỉ đạt 5,33%, mặc dù đã tăng trở lại sau khi giảm (so với tháng trước) trong tháng 7 nhưng vẫn thấp hơn nhiều so với cùng kỳ năm trước (9,87%).

Với nỗ lực của toàn ngành, đến cuối tháng 6/2023, lãi suất tiền gửi và cho vay bình quân của các giao dịch phát sinh mới bằng VND (HM:VND) của các ngân hàng đã giảm khoảng 1,0%/năm so với cuối năm 2022 và dự kiến sẽ tiếp tục giảm trong thời gian tới do độ trễ của chính sách.

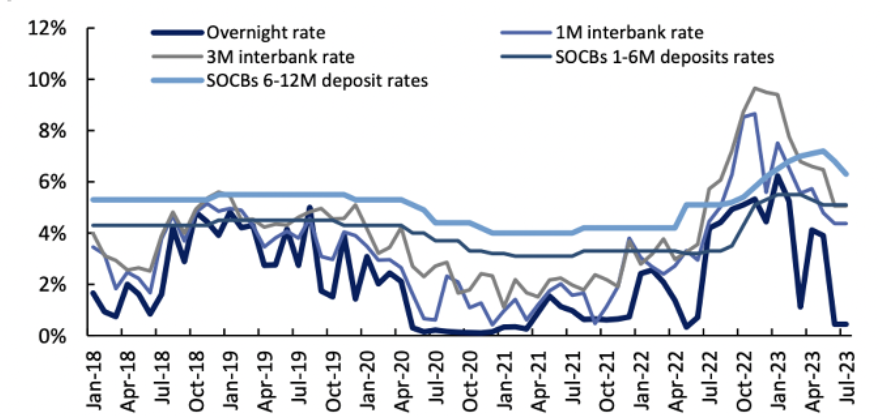

Lãi suất liên ngân hàng và lãi suất tiền gửi có kỳ hạn tại các NHTMCP nhà nước

Nguồn: FiinPro

Theo nhận định từ CTCP Chứng khoán MB (HN:MBS), kết hợp hai yếu tố lạm phát và tỷ giá hiện tại cho thấy Ngân hàng Nhà nước (NHNN) sẽ không có nhiều dư địa để hạ lãi suất trong thời gian tới. Tuy nhiên, vẫn có thể nhìn thấy được nỗ lực của cơ quan quản lý trong việc hạ lãi suất cho vay. Có thể lãi suất đầu vào chưa chắc hạ nhưng nỗ lực hạ lãi suất cho vay là có nhằm hỗ trợ doanh nghiệp phục hồi.

Tỷ lệ thu nhập lãi thuần (NIM) của các ngân hàng VIệt vẫn đủ để cho phép các cơ quan quản lý hạ thêm lãi suất cho vay. Biên lợi nhuận ròng của các ngân hàng Việt rơi vào 3 - 3,5% trong khi tại các thị trường mới nổi trong khu vực là Thái Lan hoặc Malaysia chỉ khoảng 2 - 2,5%. Mặc dù các thị trường này đã đi trước chúng ta, họ có nhiều biện pháp tăng thu nhập ngoài lãi, giảm phụ thuộc thu nhập từ lãi.

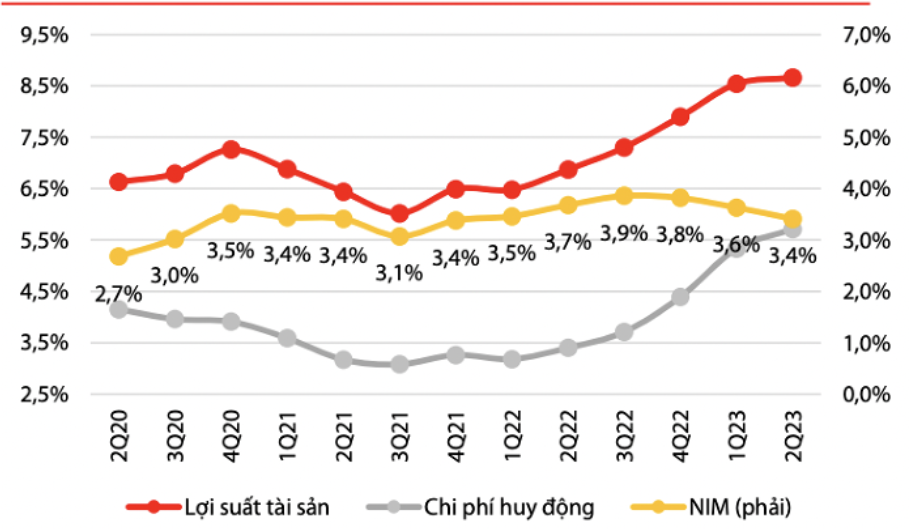

NIM kỳ vọng chấm dứt đà giảm từ quý 3

Nguồn: BCTC Ngân hàng

NIM sẽ phục hồi tích cực vào cuối năm nhưng vẫn thấp hơn năm 2022

Về xu hướng NIM của các ngân hàng, theo các chuyên gia phân tích của Chứng khoán Yuanta, chi phí huy động vốn của các ngân hàng sẽ giảm từ quý III trở đi sau 4 lần cắt giảm lãi suất điều hành của NHNN. Tuy nhiên, lãi suất cho vay cũng sẽ giảm theo và thậm chí còn giảm nhanh hơn lãi suất huy động theo chủ trương của NHNN để hỗ trợ nền kinh tế. Do đó, NIM toàn ngành sẽ giảm nhẹ trong năm 2023.

Nhiều chuyên gia chứng khoán cũng cho rằng mặc dù bức tranh lợi nhuận ngành ngân hàng không mấy tích cực trong nửa đầu năm 2023 nhưng sẽ cải thiện kể từ quý III nhờ lãi suất huy động giảm và CASA tăng trở lại khiến NIM phục hồi.

"NIM giảm nhẹ trong quý 2, khoảng 3,41% trên toàn ngành, do chi phí huy động vẫn còn tăng cao và áp lực từ nợ xấu hình thành mới tiếp tục đè nặng lên thu nhập lãi thuần. Tác động này sau đó sẽ dần được giảm thiểu trong những quý tiếp theo nhờ cải thiện mức chênh lệch lãi suất cho vay và tiền gửi do giảm chi phí huy động vốn như đã đề cập ở trên, kết hợp với nhu cầu tín dụng hồi phục và giảm áp lực nợ xấu", Chứng khoán Rồng Việt (HM:VDS) nhận định.

VDSC dự báo NIM sẽ phục hồi tích cực vào cuối năm 2023. Dự phóng NIM sẽ duy trì tương đối ổn định trong quý III so với mức quý II và sẽ chứng kiến sự phục hồi đáng kể hơn trong quý cuối năm 2023. Tuy vậy, kết quả cả năm vẫn ghi nhận sụt giảm so với mức nền cao hơn của năm 2022.

Diễn biến NIM trong nửa đầu năm cho thấy có sự phân hoá rõ nét giữa các ngân hàng. Trong khi các ngân hàng quốc doanh vẫn giữ được mức NIM ổn định và tăng trưởng nhẹ với lợi thế chi phí vốn rẻ thì phần lớn ngân hàng cổ phần lại ghi nhận NIM sụt giảm, đặc biệt những ngân hàng có tỷ trọng lớn cho vay tiêu dùng và cho vay bất động sản như VPBank (HM:VPB) và Techcombank (HM:TCB).

Mức độ thu hẹp của NIM thể hiện rõ ràng hơn ở nhóm ngân hàng quy mô nhỏ gặp khó khăn về thanh khoản, trong khi nhóm ngân hàng có lợi thế về CASA, tiếp cận được nguồn vốn offshore giá rẻ sẽ chịu ít áp lực hơn.