Tỷ giá USD/VND tăng kỷ lục, đâu là nguyên nhân chính?

Vietstock - Tác động nợ vay đến tăng trưởng kinh tế

Nợ vay là một công cụ quan trọng trong hệ thống tài chính hiện đại, không chỉ thúc đẩy tiêu dùng và đầu tư mà còn góp phần hỗ trợ tăng trưởng kinh tế. Khi được quản lý hợp lý, tín dụng giúp doanh nghiệp mở rộng quy mô sản xuất, nâng cao hiệu suất hoạt động và cải thiện thu nhập cho người lao động, từ đó tạo ra hiệu ứng lan tỏa tích cực đối với nền kinh tế. Tuy nhiên, tăng trưởng nợ vay không phải là cách tạo ra tăng trưởng mãi mãi khi gánh nặng lãi vay ngày càng lớn.

Trong điều kiện lý tưởng, nợ vay là nguồn hỗ trợ tài chính đóng vai trò quan trọng trong việc thúc đẩy tiêu dùng và đầu tư. Khi tín dụng trở nên dễ tiếp cận, người dân có xu hướng gia tăng chi tiêu, từ đó kích thích sản xuất và mở rộng cơ hội việc làm. Đồng thời, doanh nghiệp có thể tận dụng nguồn vốn vay để mở rộng quy mô, đầu tư vào công nghệ hiện đại và nâng cao năng lực cạnh tranh, tạo động lực cho tăng trưởng bền vững. Quan trọng hơn, hiệu ứng lan tỏa của tín dụng giúp dòng tiền luân chuyển hiệu quả hơn, thúc đẩy sự gia tăng trong GDP tạo điều kiện để các ngành nghề phát triển đồng đều. Nhờ đó, nhiều lĩnh vực quan trọng như bất động sản, công nghiệp, thương mại và dịch vụ có cơ hội tăng trưởng mạnh mẽ, đóng góp vào sự phát triển chung của nền kinh tế.

Trái lại, nếu lượng vốn vay gia tăng mà không tạo ra sự tăng trưởng tương ứng về thu nhập và sản lượng, điều này sẽ tạo áp lực lên lạm phát. Cụ thể, trong giai đoạn 2007-2009, mặc dù tăng trưởng tín dụng của Việt Nam luôn duy trì trên mức 30% trong nhiều năm, nhưng mức tăng trưởng kinh tế chỉ đạt 7%, trong khi lạm phát lại ở mức cao, cho thấy hiệu quả sử dụng vốn ở mức thấp. Ngược lại, từ năm 2012 đến nay, nhờ vào việc kiểm soát tín dụng chặt chẽ và chính sách tiền tệ linh hoạt, nền kinh tế đã duy trì mức tăng trưởng ổn định từ 6.5% đến 7%, với mức tăng trưởng tín dụng chỉ từ 14-15%, và lạm phát được giữ trong vùng kiểm soát. Với vai trò quan trọng của tín dụng trong tăng trưởng kinh tế Việt Nam thì câu hỏi lớn đặt ra là liệu việc kích thích tài chính để thúc đẩy tăng trưởng có phải là một con đường phát triển bền vững trong dài hạn?

Khi nợ vay trở thành gánh nặng toàn xã hội

Trong kinh tế học, một quốc gia muốn đạt được tăng trưởng GDP bền vững thường phụ thuộc vào ba yếu tố cơ bản: vốn, lao động và công nghệ. Nhưng đối với đặc thù các nền kinh tế châu Á, trong đó có Việt Nam, tăng trưởng kinh tế chủ yếu lại dựa vào việc gia tăng nợ vay thay vì nâng cao năng suất lao động. Trong giai đoạn đầu, việc sử dụng nợ vay đã chứng tỏ là công cụ hiệu quả để Chính phủ điều phối dòng vốn vào các lĩnh vực trọng điểm nhằm thúc đẩy tăng trưởng. Dòng vốn vay chảy vào các khu vực không chỉ khuyến khích người dân chi tiêu mạnh mẽ hơn cho hàng hóa, tạo động lực cho doanh nghiệp mở rộng sản xuất khi nhu cầu tiêu dùng gia tăng, qua đó hình thành một chu kỳ tăng trưởng bền vững.

Biểu đồ 1: Tỷ lệ thu nhập lãi vay trên GDP thực tế qua các năm

|

* Thu nhập lãi vay tính trên thu nhập lãi và các khoản thu nhập tương tự của 29 NHTM

|

Thế nhưng, theo dữ liệu từ 29 ngân hàng thương mại cho thấy, tỷ lệ thu nhập lãi vay/GDP của Việt Nam đã tăng đáng kể qua các năm, phản ánh sự gia tăng nhanh chóng của nợ vay so với mức tăng trưởng thu nhập bình quân và GDP. Cụ thể, vào năm 2023, tỷ lệ này đã đạt đỉnh ở mức 21.2% do lãi suất tăng mạnh, kéo theo sự gia tăng đáng kể thu nhập lãi của các ngân hàng. Dù vào năm 2024, đà tăng đã chững lại và giảm xuống còn 18.6% nhờ sự điều chỉnh giảm lãi suất trong nền kinh tế, nhưng nhìn vào xu hướng dài hạn suốt thập kỷ qua, đà tăng vẫn duy trì. Điều này dấy lên lo ngại về khả năng trả nợ trong dài hạn của nền kinh tế, đặc biệt khi việc gia tăng nợ vay có thể tạo ra áp lực tài chính lớn trong tương lai.

Thực tế, với tốc độ tăng trưởng nợ vay như hiện tại, gánh nặng lãi vay ngày càng lớn dường như không phải là một tín hiệu tích cực. Khi phần lớn thu nhập của người dân phải chi trả cho các khoản vay thay vì dành cho chi tiêu tiêu dùng như trước đây, các doanh nghiệp trở nên e ngại mở rộng sản xuất do nhu cầu tiêu dùng suy giảm, từ đó hình thành một chu kỳ suy thoái kéo dài và ảnh hưởng tiêu cực đến nền kinh tế. Càng trở nên rõ rệt hơn khi ba năm vừa qua đã chứng kiến xu hướng tín dụng tiêu dùng suy giảm, sau gần một thập kỷ hỗ trợ nền kinh tế tăng trưởng bền vững. Do đó, việc kích thích tăng trưởng thông qua gia tăng vay nợ vẫn là công cụ hữu hiệu nhưng cần có những biện pháp kiểm soát chặt chẽ hơn để dòng vốn này phát huy hiệu quả tốt nhất. Trong phần tiếp theo, chúng ta sẽ phân tích rõ hơn về tác động của nợ vay đến tăng trưởng kinh tế và tiêu dùng qua các giai đoạn.

Mô phỏng mối quan hệ phi tuyến giữa nợ vay và tăng trưởng kinh tế

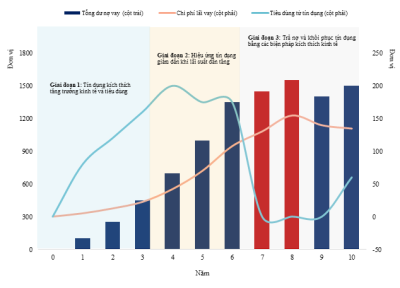

Để hiểu rõ hơn về tác động của nợ vay đối với tăng trưởng kinh tế và tiêu dùng, chúng ta có thể mô phỏng một kịch bản đơn giản qua các giai đoạn khác nhau. Ban đầu, khi tín dụng được bơm vào nền kinh tế với lãi suất thấp, người dân và doanh nghiệp có điều kiện tiếp cận nguồn vốn rẻ, từ đó gia tăng tiêu dùng và đầu tư. Sau đó, khi tổng nợ tăng lên nhanh chóng và chi phí lãi suất bắt đầu leo thang, hiệu quả của tín dụng giảm dần, kéo theo nhiều hệ lụy. Cuối cùng, khi gánh nặng nợ trở nên quá lớn, nền kinh tế bước vào giai đoạn điều chỉnh và trả nợ, dẫn đến suy giảm trong chi tiêu và đầu tư.

Bảng 1: Mô phỏng tác động của tín dụng đến tăng trưởng tiêu dùng qua các giai đoạn

|

Nguồn : Tổng hợp

|

Chẳng hạn, trong năm đầu tiên, nếu một ngân hàng cung cấp 100 đơn vị vốn vay với hệ số hấp thụ tín dụng là 0.8, nền kinh tế có thể ghi nhận mức tăng tiêu dùng lên đến 80 đơn vị. Khi tổng dư nợ tiếp tục mở rộng lên 150–200 đơn vị trong những năm tiếp theo, tiêu dùng cũng gia tăng tương ứng, tạo động lực thúc đẩy doanh thu doanh nghiệp, tạo ra việc làm và kích thích sản xuất. Đây là giai đoạn tín dụng phát huy hiệu quả cao nhất, khi dòng vốn được phân bổ hợp lý, hỗ trợ tăng trưởng kinh tế bền vững mà không gây ra những hệ lụy tiêu cực.

Thế nhưng, khi tổng nợ vay tăng nhanh hơn so với mức tăng thu nhập, áp lực tài chính bắt đầu xuất hiện. Lãi suất, yếu tố then chốt quyết định chi phí sử dụng vốn, dần tăng lên do cung tiền mở rộng quá mức. Chẳng hạn, nếu lãi suất tăng từ 6% lên 8% trong giai đoạn từ năm thứ 4 đến năm thứ 6, chi phí vay vốn trở nên đắt đỏ hơn, làm giảm khả năng tiếp cận vốn vay mới. Kết quả là cả doanh nghiệp lẫn người dân phải dành một phần lớn thu nhập để trả nợ cũ, khiến thu nhập khả dụng suy giảm đáng kể, từ đó kéo theo sự sụt giảm trong tiêu dùng và hoạt động kinh tế.

Biểu đồ 2: Mô phỏng các giai đoạn tín dụng ảnh hưởng đến tiêu dùng

|

*Biểu đồ vẽ dựa trên dữ liệu từ bảng số liệu công thức.

|

Giai đoạn từ năm thứ 7 đến năm thứ 8 là thời kỳ gánh nặng nợ trở nên rõ rệt nhất. Khi khả năng trả nợ của người dân suy giảm, họ buộc phải cắt giảm chi tiêu cá nhân, kéo theo tác động tiêu cực đến tốc độ tăng trưởng GDP. Đồng thời, doanh nghiệp cũng phải hạn chế mở rộng sản xuất do không thể tiếp tục vay vốn hoặc chi phí vay cao. Tình trạng này kéo dài có thể kéo theo một làn sóng sa thải lao động, khiến tỷ lệ thất nghiệp gia tăng và niềm tin vào nền kinh tế giảm sút. Nếu không có sự can thiệp kịp thời, rủi ro vỡ nợ có thể lan rộng, gây áp lực lên hệ thống ngân hàng và đẩy nền kinh tế vào nguy cơ khủng hoảng tài chính.

Sau khi vượt qua giai đoạn khó khăn của chu kỳ tín dụng suy giảm, nền kinh tế dần bước vào giai đoạn điều chỉnh, khi các khoản nợ cũ được xử lý và thanh khoản bắt đầu cải thiện. Sự phục hồi này thường đi kèm với những điều chỉnh trong chính sách tài chính và tiền tệ. Chính phủ và ngân hàng trung ương có xu hướng triển khai các biện pháp kích thích tăng trưởng, chẳng hạn như giảm lãi suất, hỗ trợ doanh nghiệp tiếp cận nguồn vốn giá rẻ, đẩy mạnh đầu tư công nhằm tạo động lực cho thị trường. Nhờ đó, GDP dần phục hồi, tỷ lệ thất nghiệp giảm, niềm tin vào nền kinh tế dần được cải thiện. Tuy nhiên, để tránh lặp lại chu kỳ tín dụng rủi ro, các cơ quan quản lý cần siết chặt kiểm soát tín dụng, đảm bảo dòng vốn được phân bổ hợp lý. Điều này bao gồm việc giới hạn mức vay nợ ở ngưỡng an toàn, giám sát chặt chẽ các lĩnh vực tiềm ẩn rủi ro như bất động sản và duy trì chính sách tiền tệ linh hoạt nhằm hỗ trợ tăng trưởng bền vững trong dài hạn.

Nợ vay là một công cụ tài chính mạnh mẽ, có thể trở thành động lực thúc đẩy tăng trưởng nếu được quản lý hợp lý, nhưng cũng tiềm ẩn nhiều rủi ro nếu bị lạm dụng quá mức. Khi tín dụng được kiểm soát chặt chẽ, nó không chỉ giúp mở rộng đầu tư và kích thích tiêu dùng mà còn tạo nền tảng cho sự phát triển bền vững. Ngược lại, khi tín dụng tăng trưởng quá mức mà không đi kèm với các biện pháp kiểm soát phù hợp, nền kinh tế có thể rơi vào vòng xoáy nợ nần, áp lực thanh khoản và đối mặt với nguy cơ suy thoái. Xét cho cùng việc tăng trưởng tiêu dùng xuất phát từ việc gia tăng thu nhập của người dân vẫn là giải pháp căn cơ bền vững, trong đó việc cải thiện năng suất lao động là trọng tâm của quá trình chuyển đổi bền vững trong thời gian tới mà Chính phủ đang định hướng với Nghị quyết 57 vừa rồi.

Lê Hoài Ân, CFA - Võ Nhật Anh, UEL