Giá vàng hôm nay 12-10: Xuất hiện dự báo bất ngờ cho tuần tới

- Thị trường dự kiến sẽ đi vào cuối năm trong bối cảnh giao dịch trong kỳ nghỉ lễ thưa thớt, nhưng rủi ro vẫn tồn tại

- Cổ phiếu phòng thủ hoạt động tốt hơn

- Khả năng cao cung cấp sự phân kỳ âm

- Đường cong lợi suất trái phiếu kho bạc đang phẳng

Sau khi các nhà đầu tư phản ứng tích cực với chương trình thắt chặt của Cục Dự trữ Liên bang, khi thị trường bắt đầu bước vào những tuần cuối cùng của giao dịch vào năm 2021, người ta có thể dự đoán biến động sẽ ổn định hoặc giảm xuống. Tuy nhiên, với việc Omicron tiếp tục gặp rủi ro, không có gì đáng ngạc nhiên đối với các nhà đầu tư khi thể hiện phản ứng chậm trễ đối với chính sách tiền tệ diều hâu hơn của ngân hàng trung ương Hoa Kỳ.

Sau cuộc biểu tình hôm thứ Tư - ngay sau cuộc họp FOMC, khi cổ phiếu bất ngờ tăng giá, các nhà phân tích cho rằng quyết định tăng tốc độ mua trái phiếu và tăng lãi suất ba lần trong năm 2022 đã được các nhà đầu tư quan tâm. Tuy nhiên, vào thứ Năm, tâm lý đã đảo ngược và cổ phiếu công nghệ dẫn đầu bị bán tháo.

Phản ứng chậm chạp hay tâm lý lo lắng kéo dài hơn?

Có thể nào nó chỉ đơn giản là cho các nhà đầu tư biết rằng việc định giá công ty công nghệ lớn nhất sẽ bị áp lực trong bối cảnh chi phí đi vay tăng? Kể từ khi đợt bán tháo cổ phiếu mở rộng vào thứ Sáu, rõ ràng đó không chỉ là do việc định giá quá cao trong lĩnh vực công nghệ. Cổ phiếu của lĩnh vực bất động sản giảm 0,34%, cổ phiếu của viễn thông mất 0,4% và cổ phiếu của công nghệ tiếp tục lao dốc, giảm 0,67% vào ngày cuối cùng của giao dịch tuần trước. Các ngành có tính chu kỳ giảm nhiều hơn: Năng lượng giảm 2% và Tài chính giảm 2,2% trong ngày.

Việc bán tháo hôm thứ Sáu chủ yếu là do các quyền chọn và hợp đồng tương lai hết hạn hàng quý. Vì vậy, có lẽ đợt bán tháo đã kết thúc và cổ phiếu giờ đây sẽ đi vào tuần giao dịch ngắn của mùa lễ cuối năm, hoặc thậm chí cung cấp cho các nhà giao dịch một cuộc biểu tình của ông già Noel vào dịp Giáng sinh.

Tuy nhiên, có một vài tín hiệu đáng lo ngại.

Đầu tiên, việc bán tháo vào thứ Sáu có thể do Thống đốc Cục Dự trữ Liên bang Christopher Waller kích động một phần, người cho biết lãi suất có thể tăng sớm nhất là vào tháng 3 vì Hoa Kỳ đang "đóng cửa" trên dữ liệu việc làm đạt mức tối đa. Nhận xét của ông đã thúc đẩy đồng đô la, vì vậy có lẽ, đồng thời, các bình luận này cũng ảnh hưởng đến cổ phiếu.

Vẫn còn một dấu hiệu đỏ khác: độ rộng thị trường ngày càng thu hẹp.

Trong khi cổ phiếu công nghệ là động lực chính cho một loạt các mức cao kỷ lục mà các chỉ số chính của Hoa Kỳ đạt được trong năm nay, chỉ 31% cổ phiếu được liệt kê trên NASDAQ Composite cao hơn 200 DMA tương ứng của chúng, ngay cả khi là tiêu chuẩn công nghệ tăng 18% trong năm. Mặt khác, 36% các công ty niêm yết có vốn hóa nhỏ Russell 2000 đang giao dịch trên 200 DMA tương ứng của họ.

S&P 500 đang cho thấy bề rộng tích cực hơn; 68% các thành phần của chỉ số đang giao dịch trên 200 DMA tương ứng của chúng. Tuy nhiên, SPX phải chịu thêm sự biến động vì chỉ có năm cổ phiếu niêm yết của nó – Apple (NASDAQ: AAPL), Microsoft (NASDAQ: MSFT), NVIDIA (NASDAQ: NVDA), Tesla (NASDAQ: TSLA) và Alphabet (NASDAQ: GOOGL) – tham gia vào khoảng 50% cuộc biểu tình của điểm chuẩn kể từ tháng 4.

Cho đến nay, S&P 500 cao hơn khoảng 24% so với đầu năm và tiếp tục dao động gần mức cao kỷ lục của nó. Tuy nhiên, rủi ro lớn hơn vẫn còn với các cổ phiếu công nghệ được niêm yết trên NASDAQ.

Thông qua biểu đồ hàng tháng, thật dễ dàng để thấy sự phân kỳ âm mạnh mẽ giữa giá của chỉ số công nghệ nặng và đường Tăng - Giảm từ tháng 1 năm 2018. Ngoài ra, chúng ta có thể chứng kiến một mô hình Evening Star hàng tháng được hình thành. Nếu giá giảm xuống mức thấp hàng tháng, nó sẽ thâm nhập nửa chừng vào thân nến của tháng 10, sau khi nến của tháng 11 tăng lên, tạo ra nến Gravestone Doji.

Có thêm các dấu hiệu cho thấy các nhà đầu tư đang né tránh rủi ro.

Trong tuần qua cũng như cả tháng trước, các cổ phiếu tăng giá tốt nhất đều thuộc nhóm phòng thủ. Trong hai khung thời gian, chỉ có bốn phân đoạn có màu xanh. Trên cơ sở hàng tuần, lĩnh vực Chăm sóc sức khỏe hoạt động tốt hơn, tăng 2,5%, theo sau là cổ phiếu bất động sản, tăng 1,75%; tiêu dùng thiết yếu đã tăng 1,35% trong khi tiện ích tăng 1,25%.

Trong tháng 12 cho đến nay, Tiện ích tăng 4,1%; Nhóm Hàng tiêu dùng tăng 3,6%, theo sau là Bất động sản tăng 3,25% trong khi Chăm sóc sức khỏe tăng 3,1%.

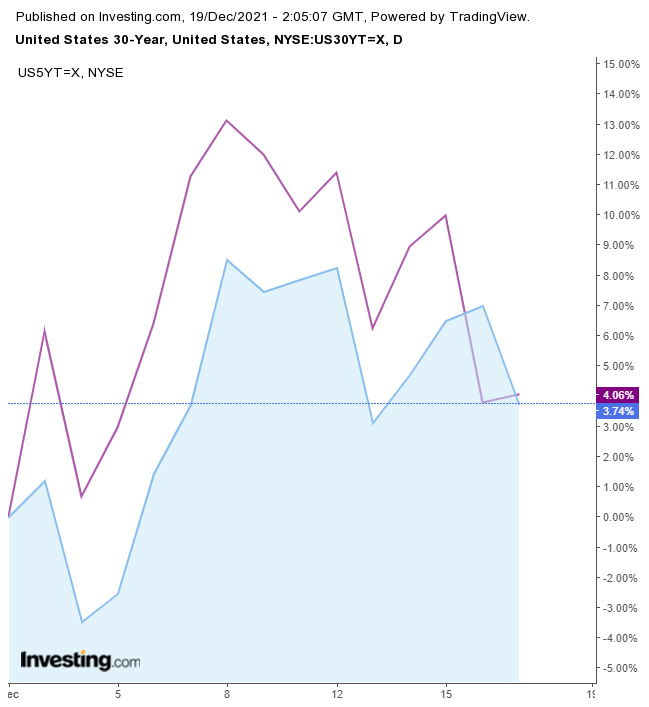

Đường cong lợi suất trái phiếu kho bạc bị cắt ngang, một dấu hiệu báo trước rủi ro khác, khi chênh lệch giữa trái phiếu 5 năm và 30 năm thu hẹp.

Khi nền kinh tế được coi là lành mạnh, các nhà đầu tư muốn có lợi tức cao hơn cho các khoản tiền đã cam kết trong khung thời gian dài hơn.

Khi đường cong đảo ngược, với các vấn đề của trái phiếu ngắn hạn vượt qua lợi suất của trái phiếu dài hạn, điều đó báo hiệu rằng chi phí đi vay ngắn hạn đắt hơn các khoản vay dài hạn. Sự đảo ngược lợi suất này là một dấu hiệu cho thấy có điều gì đó không ổn với nền kinh tế. Nó được coi là một chỉ báo suy thoái hàng đầu.

Bất chấp những lý do thận trọng khác nhau, động thái trên thị trường hiện tại dự đoán rằng cổ phiếu sẽ giữ được mức cao kỷ lục – ít nhất là trong tuần tới và thậm chí trong tuần sau đó, trong bối cảnh giao dịch bị rút ngắn. Tuy nhiên, mức độ biến động vẫn có thể leo thang.

Đồng đô la tăng mạnh vào thứ Sáu sau khi Thống đốc Fed Waller cho biết rằng lần tăng đầu tiên của Fed có thể đến vào tháng Ba.

Đồng bạc xanh có thể đang hình thành một tam giác tăng dần sẽ hoàn thành với một đột phá đi lên.

Vàng đã tăng vào thứ Sáu, kéo dài đà tăng thêm ngày thứ hai, bất chấp cây nến xanh bằng đồng đô la mạnh mẽ của ngày thứ Sáu trong bối cảnh đồng USD tăng mạnh nhất kể từ ngày 10 tháng 11.

Kim loại màu vàng được tìm thấy hỗ trợ phía trên đáy của một tam giác cân. Hướng của sự đột phá có thể sẽ xác định động thái tiếp theo.

Sự tăng giá của vàng, ngay cả trong bối cảnh đồng đô la mạnh lên, là một dấu hiệu khác mà các nhà đầu tư đang tăng cường định vị phòng thủ.

Bitcoin đang giảm tuần thứ sáu liên tiếp, chuỗi giảm giá hàng tuần dài nhất kể từ tháng 12 năm 2018.

Sau khi giảm xuống dưới đường xu hướng tăng kể từ mức đáy tháng 7, mức hỗ trợ tiếp theo của Bitcoin đang ở mức thấp 40.000 đô la, nơi mức thấp nhất của tháng 9 và tháng 11 gặp với đường xu hướng tăng kể từ mức thấp nhất của tháng 10 năm 2020.

Dầu đã sụt giảm vào thứ Sáu, kết thúc một cuộc biểu tình kéo dài hai ngày.

Chúng tôi đã đưa ra dự đoán về xu hướng giảm trên WTI vào thứ Tư tuần trước. Tuy nhiên, nếu dầu tăng cao hơn và phá vỡ mức 73 đô la, nó sẽ đảo ngược cờ giảm giá (hội tụ màu đỏ, đường tăng) thành cờ tăng (màu tím) khi nó phá vỡ đường xu hướng giảm (chấm) kể từ ngày 10 tháng 11 cao. Tất nhiên, tất cả có thể phụ thuộc vào sự phát triển của Omicron.

Lịch kinh tế

Tất cả thời gian được liệt kê là EST

Chủ Nhật

- 20:30: Trung Quốc - Lãi suất cho vay của PBoC : mức cố định trước đó là 3,85%.

Thứ Hai

- 19:30: Úc - Biên bản cuộc họp RBA

Thứ Ba

- 4:30: Vương quốc Anh - Doanh số bán lẻ: dự kiến sẽ tăng lên 1,0% từ 0,8% so với tháng trước.

- 8:30: Canada - Doanh số bán lẻ cốt lõi: có khả năng tăng từ -0,2% lên 1,6%.

- 18:50: Nhật Bản - Tuyên bố chính sách tiền tệ của BoJ

Thứ Tư

- 2:00: Vương quốc Anh - GDP: được cho là vẫn giữ nguyên ở mức 1,3% trong quý và 6,6% YoY.

- 8:30: Hoa Kỳ - GDP được dự đoán sẽ không thay đổi ở mức 2,1% theo quý.

- 10:00: Hoa Kỳ - Niềm tin người tiêu dùng của CB: dự báo sẽ tăng lên 110,2 từ 109,5.

- 10:00: Hoa Kỳ - Doanh số bán nhà hiện tại: dự kiến sẽ tăng lên 6,50 triệu từ 6,34 triệu.

- 10:30: Hoa Kỳ - Tồn kho dầu thô: có khả năng tăng từ -4,58 triệu lên -2,082 triệu.

Thứ Năm

- 8:30: Hoa Kỳ - Đơn đặt hàng hàng hóa bền vững: được cho là sẽ tăng lên 0,6% từ 0,5%.

- 8:30: Hoa Kỳ - Thông báo thất nghiệp ban đầu: dự kiến giảm từ 206 nghìn xuống 205 nghìn.

- 8:30: Canada - GDP: dự đoán sẽ giảm xuống 0,8% từ 0,1% so với tháng trước.

- 10:00: Hoa Kỳ - Doanh số bán nhà mới: dự kiến đã tăng từ 745 nghìn lên 770 nghìn.

Thứ Sáu

Một loạt thị trường toàn cầu sẽ đóng cửa trước kỳ nghỉ lễ Giáng sinh