Thị trường bất động sản 2025: Phục hồi bền vững thay cho tăng nóng

- Mỗi khi xu hướng ngắn hạn tăng lên, các nhà giao dịch tin rằng lãi suất sẽ giảm

- Trong khi một số ngân hàng trung ương bắt đầu tăng lãi suất chậm lại, ECB có động thái trái chiều

- Dữ liệu của Mỹ và các bài phát biểu từ Fed cho thấy Fed cũng sẽ tiếp tục thắt chặt chính sách

{{Ecl-168 ||Quyết định lãi suất}} của Ủy ban Thị trường Mở Liên bang sẽ kiểm định lại sự phục hồi hàng tuần kéo dài nhất kể từ tháng 8. Mức tăng trong hai tuần bất chấp thu nhập đáng thất vọng trong bối cảnh dấy lên các dự báo Fed sẽ giảm tốc độ tăng lãi suất. Có lẽ kỳ vọng của các nhà giao dịch sẽ phụ thuộc vào chủ đề này theo sự lên xuống của hành động giá trên thị trường.

Sau khi chỉ số S&P 500 đạt mức trần vào giữa tháng 8 ở đỉnh kênh giảm kể từ mức cao nhất đạt được vào tháng 1, các nhà đầu tư lo ngại rằng đường lối tăng lãi suất tích cực của Fed sẽ đẩy nền kinh tế vào suy thoái . Trước đó, khi giá phục hồi sau đợt kiểm định lại mức thấp nhất vào giữa tháng 6 của xu hướng giảm, các dữ liệu thị trường cho thấy lạm phát đang giảm bớt và Fed sẽ tiếp tục tăng lãi suất.

Hiện tại, đà tăng sau khi giá chạm đáy trong ngắn hạn, nằm trong xu hướng giảm trung hạn. Tôi đã đưa ra dự báo rằng cổ phiếu có thể tăng trong ngắn hạn nhưng đang trên quỹ đạo tiếp tục thấp hơn trong trung hạn.

Thị trường đã đặt cược nhiều lần vào một Fed ít diều hâu hơn, và cho đến nay, điều đó đã được chứng minh là sai với mỗi cuối xu hướng tăng ngắn hạn khi cổ phiếu có vẻ được giao dịch cùng với xu hướng giảm trung hạn.

Như tôi đã trình bày ở trên, các rủi ro có tương quan với những dao động ngắn hạn trong xu hướng giảm, cái gọi là "trục Fed" nổi lên kể từ mức thấp nhất trong mùa hè và lặp đi lặp lại với mỗi lần bật lên. Cho đến nay, dữ liệu tổng thể cho thấy lạm phát dai dẳng, và quan điểm của Fed diều hâu vẫn kiên định trong bối cảnh áp lực liên tục giảm bớt tại các đợt tăng lãi suất.

Các nhà đầu tư cũng kỳ vọng các ngân hàng trung ương trên thế giới sẽ giảm bớt việc thắt chặt. Ngân hàng Dự trữ Úc đã nâng lãi suất lên 25 điểm cơ bản thấp hơn dự kiến vào ngày 4 tháng 10. Ngân hàng Canada đã giảm tốc độ tăng lãi suất chỉ 0,5%, thấp hơn mức đồng thuận 0,75% vào ngày 26 tháng 10.

Mặt khác, Ngân hàng Trung ương Châu Âu duy trì tăng lãi suất thêm 0,75% , mức tăng lớn nhất trong lịch sử, thúc đẩy lo ngại suy thoái sau khi các nhà đầu tư dự kiến mức tăng 0,5% thấp hơn vào thứ Năm. Hơn nữa, Chủ tịch ECB Christine Lagarde cam kết sẽ duy trì lộ trình tăng lãi suất cho đến khi đạt được mục tiêu 2%.

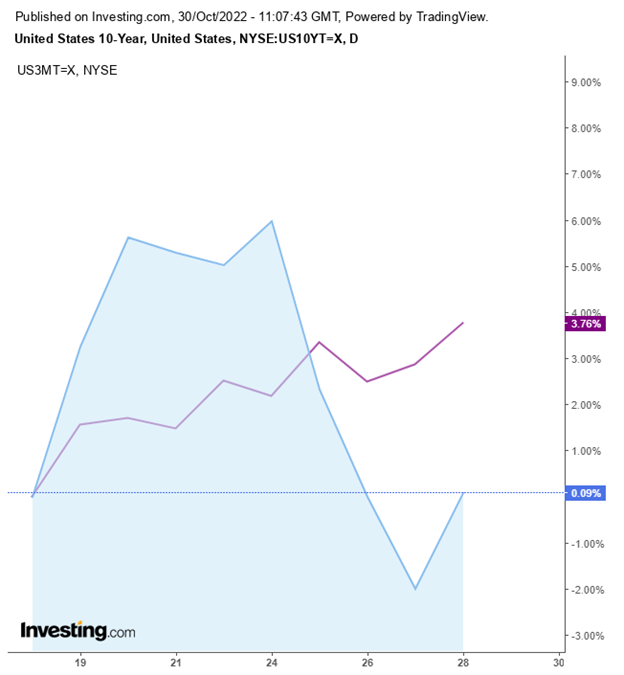

Trong khi đó, đường cong lợi suất giảm sâu, làm dấy lên một hồi chuông cảnh báo suy thoái khác.

Vào thứ Tư, lợi tức trái phiếu kỳ hạn 10 năm đã giảm thấp hơn so với lợi suất trái phiếu kỳ hạn 3 tháng. Sự đảo ngược cụ thể này là rất hiếm, chứng tỏ rằng các nhà đầu tư kỳ vọng rằng việc Fed thắt chặt dai dẳng và không kiên định sẽ đẩy nền kinh tế vào suy thoái.

Đô la Mỹ đã giảm trong tuần thứ hai liên tiếp.

Đồng đô la tăng trở lại vào cuối tuần, mở rộng trên xu hướng tăng trung hạn, sau khi đã giao dịch trong một xu hướng giảm ngắn hạn, cho thấy sự căng thẳng trước quyết định lãi suất của Hoa Kỳ.

Vàng giảm mặc dù đồng đô la suy yếu, do các nhà đầu tư bị hấp dẫn bởi cổ phiếu.

Vàng đang phát triển mô hình vai-đầu-vai, đã hoàn thành một đỉnh kép lớn kể từ tháng 8 năm 2020.

Bitcoin đã tăng vào tuần trước lên mức cao nhất trong sáu tuần sau một đợt siết chặt ngắn trong một tuần có rủi ro.

Tuy nhiên, về mặt kỹ thuật, xu hướng vẫn là giảm.

Các đỉnh và đáy đang giảm dần và tiền điện tử đã hoàn thành một đỉnh lớn, một sự phát triển mà tôi đã theo dõi kể từ tháng 1.

Tiết lộ: Tác giả không có vị thế nào trong bất kỳ công cụ nào được đề cập trong bài viết này.