Bộ trưởng Thương mại Trung Quốc đổ lỗi hành động của Mỹ gây căng thẳng thương mại

Bài viết này được viết dành riêng cho Investing.com

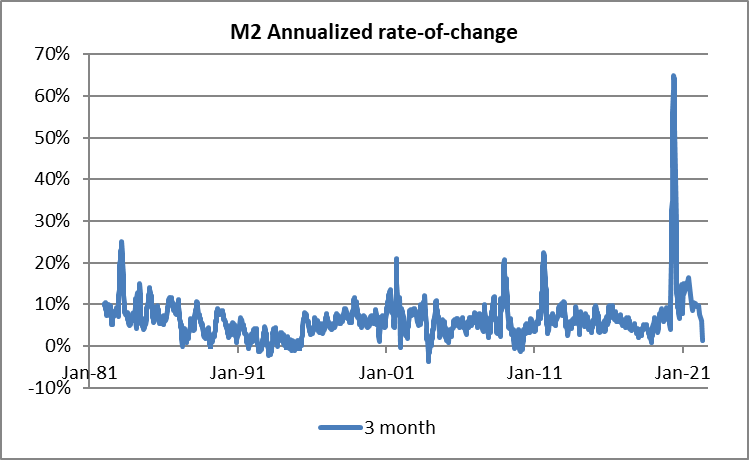

Cuối cùng, chúng tôi đã nhận được một số tin tốt về lạm phát trong tuần qua. Cung tiền M2 đã giảm trong tháng 4 so với tháng 3, xuống mức thấp nhất trong 3 tháng kể từ năm 2018. Trong khi mức trung bình trong 3 tháng dao động một chút – như tôi đã nói, nó thấp hơn mức này vào năm 2018— Đó vẫn là tin tốt hơn nhiều so với khi con số này ở mức 60% vào năm 2020.

Nếu chúng ta có thể tiếp tục thấy tiền tăng trưởng ở mức 2%, thì lạm phát cuối cùng sẽ giảm tốc khi chúng ta đã đạt được mức giá mà chúng ta đã định sẵn. Có lẽ không phải năm 2022 hay 2023, nhưng có thể xa hơn thế. Để chắc chắn, vẫn còn sớm để quá hào hứng với sự thay đổi kéo dài 3 tháng, nhưng ít nhất nó đang đi đúng hướng.

Fed đã báo cáo dữ liệu này hàng tuần, cho đến đầu năm 2021. Tại thời điểm đó, họ quyết định đưa ra dữ liệu hàng tháng, với độ trễ. Tôi không thể không tự hỏi liệu tốc độ tăng trưởng 26% hàng năm vào thời điểm đó có liên quan gì đến quyết định hay không, nhưng lập luận là tăng trưởng tiền khó có thể có khả năng tiên lượng trước được, vậy tại sao lại phải nhấn mạnh vào điều này như vậy? Rốt cuộc, tăng trưởng tiền tệ có khả năng tạo ra lạm phát hay không, và bên cạnh đó lạm phát chỉ là nhất thời và gây ra bởi những hạn chế về nguồn cung, không phải là điều gì đó dễ xảy ra như cách thị trường đã có quá nhiều tiền nhưng nguồn cung về hàng hóa lại quá hạn chế.

Ý tôi là thực sự, ai có thể biết trước rằng khi nào chúng ta sẽ rơi vào giai đoạn lạm phát? Nếu biết trước điều đó thì có lẽ các hệ thống chính phủ nên ngừng cung cấp dữ liệu cung tiền. Điều đó sẽ dạy cho những người theo chủ nghĩa tiền tệ ngớ ngẩn nhiều bài học!

Diễn viên hài Lily Tomlin từng dí dỏm nhận xét: “Dù tôi có hoài nghi đến đâu, tôi vẫn không thể bắt kịp tình huống đó”.

Vấn đề không hề dễ dàng như việc xem tăng trưởng cung tiền và trên thực tế, không phải vậy. Động lực của tốc độ tiền tệ rất khó được mô hình hóa chặt chẽ - mặc dù mọi người sẽ nói với bạn rằng vận tốc không phải là một số ngẫu nhiên và Milton Friedman chưa bao giờ nói rằng nó là không đổi.

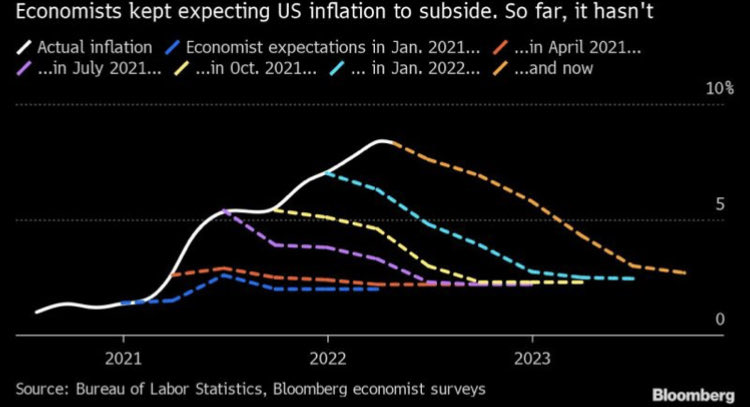

Nhưng khi tăng trưởng tiền ở mức 27%, bạn không cần phải rất giỏi trong việc lập mô hình tốc độ. Kết quả là rõ ràng. Mặc dù không quá rõ ràng đối với các nhà kinh tế họ kỳ cựu. Mẹo dành cho @MacroAlf đối với biểu đồ Bloomberg này:

‘Con tàu đang chạy nhanh xuống đường ray, thổi còi’. Các nhà kinh tế đã nghe thấy tiếng còi nhưng rõ ràng là không biết nó nghĩa là gì. Tôi sẽ nói "điều đó sẽ để lại dấu ấn", nhưng sự hoài nghi trong tôi nói rằng họ sẽ không học được gì từ hàng loạt lỗi sai khổng lồ này.

Lùi lại một bước…

Ngoài ra, hãy lưu ý trong biểu đồ ở trên rằng các dự báo cuối cùng luôn tập trung vào mức 2% hoặc quanh mức đó. Việc thiếu trí tưởng tượng đáng kinh ngạc có thể là một khó khăn trong dự đoán đối với một nhà kinh tế chuyên nghiệp. Thực tế là các chỉ số lạm phát hiện tại hoàn toàn không phù hợp với các mục tiêu đó có thể khiến một nhà dự báo đặt câu hỏi rằng liệu lạm phát có quay trở lại như mô hình biểu thị hay không.

Nhưng sự đảo ngược có nghĩa là một phần rất quan trọng của các mô hình kinh tế vĩ mô hiện đại về lạm phát; như tôi đã chỉ ra trước đây, điều này được định sẵn là do thành kiến của người đã từng trải qua giai đoạn này. Từ năm 1990 đến năm 2020, bất kỳ mô hình kinh tế nào không dự báo lạm phát có nghĩa là quay trở lại một mức cố định hoặc mục tiêu chậm dần đều bị loại bỏ. Toàn bộ vũ trụ của các mô hình được chấp nhận chung được cung cấp dựa trên dữ liệu đến từ thời kỳ lạm phát thấp và ổn định, và do đó chỉ có các mô hình dự đoán kết quả đó tồn tại.

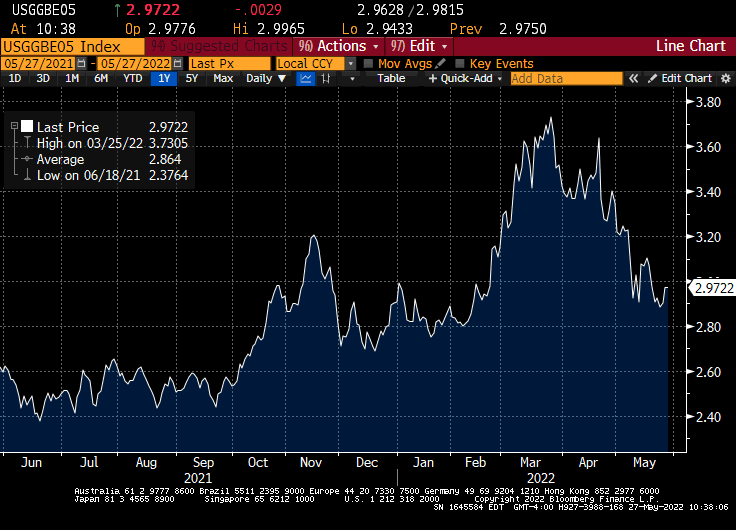

Đương nhiên, để sử dụng một mô hình hoàn nguyên trung bình, cần phải có một lý thuyết về lý do tại sao lạm phát nên hoàn nguyên. Câu trả lời được đưa ra là "kỳ vọng lạm phát được cố định". Việc làm phẳng trong các dự báo trên biểu đồ trước cho thấy ảnh hưởng của các động thái kiểm soát lạm phát cũng đóng vai trò đáng kể. Trong khi các nhà kinh tế kỳ cựu lại tỏ ra thờ ơ về sự sụt giảm tăng trưởng cung tiền cũng như không hiểu rõ về mức tăng đột biến của nó, họ lại tỏ ra hào hứng với mức giảm 50-60bp trong kỳ vọng lạm phát, ít nhất là theo đo lường của các trái phiếu hòa vốn TIPS. Biểu đồ dưới đây cho thấy mức hòa vốn lạm phát trong 5 năm do Bloomberg tính toán.

Hiện tại, cá nhân tôi không nghĩ kỳ vọng lạm phát quan trọng như cộng đồng các nhà kinh tế kỳ cựu. Tôi nghĩ rằng có khả năng một 'mỏ neo' như vậy làm giảm biến động lạm phát khi mức tổng thể khá thấp và ổn định vì các nhà cung cấp thích giữ giá không thay đổi hơn là thu hút sự chú ý của họ bằng cách di chuyển chúng mọi lúc.

Nhưng khi chi phí tăng nhanh và khách hàng có nhiều tiền mặt hơn 40% so với hai năm trước? Tôi nghĩ rằng "kỳ vọng" không quan trọng trong trường hợp đó.

Tuy nhiên, ngay cả khi tôi nghĩ rằng kỳ vọng quan trọng, tôi sẽ không hào hứng lắm về sự “giảm kỳ vọng” này vì ít nhất hai lý do. Đầu tiên, chúng tôi không có cách tốt để đo lường kỳ vọng. Các cuộc khảo sát là không tốt cho điều này vì có quá nhiều thành kiến nhận thức hoạt động trong lĩnh vực lạm phát — ví dụ: kỳ vọng lạm phát của mọi người bị ảnh hưởng một cách bất hợp lý bởi các mặt hàng được mua thường xuyên như xăng — và các biện pháp dựa trên thị trường như lò hòa vốn bị ảnh hưởng bởi các hành động của Fed trên thị trường trái phiếu.

Thứ hai, và quan trọng hơn trong trường hợp này, đó là sự sụt giảm của các lò hòa vốn cho đến nay hầu như hoàn toàn là do giá cổ phiếu. Nếu bạn nghĩ rằng giá trong 5 năm tới sẽ tăng với tốc độ 3,5% và sau đó trong ba tháng chúng thực sự tăng ở mức 9%, thì nếu kỳ vọng của bạn về mức giá kỳ hạn không thay đổi "4,75 - năm hòa vốn” sẽ thấp hơn nhiều. Vì vậy, nhìn vào các điểm hòa vốn là một cách đặc biệt tồi để xem xét kỳ vọng, khi mức lạm phát hàng tháng quá lớn.

Sự sụt giảm trong những “kỳ vọng” này trên thực tế không đáng kể chút nào. Trong nhiều năm, tôi đã ủng hộ một hợp đồng tương lai lạm phát cho phép chúng tôi xem và giao dịch mức giá kỳ hạn cho một ngày cụ thể.

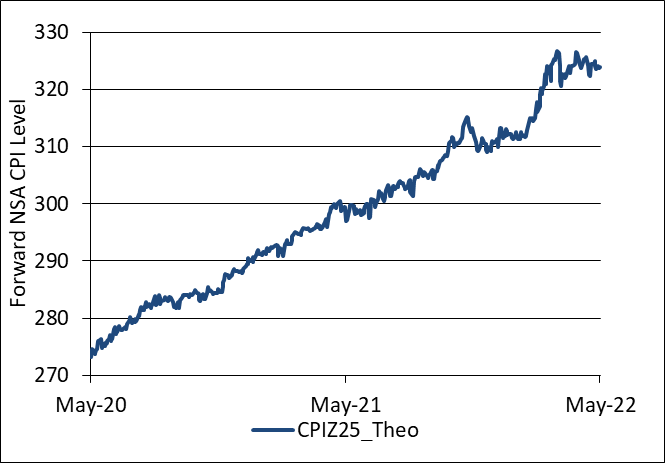

Công ty của tôi theo dõi nơi các hợp đồng tương lai sẽ giao dịch, nếu chúng tồn tại, dựa trên mức thị trường lạm phát hiện tại. Đây là một cách nhìn xa hơn vấn đề này. Câu hỏi mà hợp đồng tương lai trả lời là: tôi mong đợi mức giá kỳ hạn nào? Biểu đồ dưới đây cho thấy các tính toán của chúng tôi về mức giá mà hợp đồng tương lai tháng 12 năm 2025 sẽ giao dịch, nếu có hợp đồng tương lai.

Biểu đồ minh họa kỳ vọng về mức giá kỳ hạn đã tăng cùng với lạm phát thực tế đã trải qua trong vài năm. Gần đây, kỳ vọng về mức giá kỳ hạn đã ngừng trở nên tồi tệ hơn nhưng chúng cũng không tốt lên.

Nếu kỳ vọng đang ổn định, chúng đang ổn định ở mức cao. Về mặt bề ngoài, đó là những gì tôi dường như đang nghe từ mọi người nhưng tôi nhận thức rõ sự thiên lệch về lựa chọn (nếu bạn là Người theo dõi lạm phát, thì càng có nhiều người đồn thổi về lạm phát). “Lạc quan” về lạm phát, tại thời điểm này, không giống như kỳ vọng về mức lợi nhuận 2%. Lạc quan là tỷ lệ trở lại 4%.

Michael Ashton, đôi khi được gọi là Gã Lạm phát, là Giám đốc bộ phận chuyên Quản lý của Các khoản Đầu tư Bền vững, LLC. Ông ấy là người tiên phong trong thị trường lạm phát với chuyên môn trong việc bảo vệ sự giàu có trước sự tấn công của lạm phát kinh tế.