Giá Bitcoin hôm nay: ổn định trên 91.000 USD sau khi phục hồi nhờ kỳ vọng Fed hạ lãi suất

Bài báo này được viết dành riêng cho Investing.com

Vào thứ Ba tuần trước, Bộ trưởng Tài chính Janet Yellen đã thú nhận trên CNN rằng “Lúc đó tôi đã không hiểu rõ về nó” khi năm ngoái, bà đã nói rằng lạm phát mà nền kinh tế đang chứng kiến chỉ là tạm thời.

Chà, điều đó tuyệt thật.

Thực sự là một điều tuyệt vời khi biết rằng Bộ trưởng Tài chính của chúng ta, cựu Chủ tịch Cục Dự trữ Liên bang, khi đối mặt với các vấn đề về tình trạng giá cả tăng cao sau các khoảng chi tiêu khổng lồ của chính phủ và tăng trưởng tiền tệ ngày càng gia tăng – lại “không hoàn toàn hiểu rõ” tại sao điều đó lại có thể trở thành vấn đề. Dù sao nhiều người cũng ko hiểu vấn đề này.

Nhưng một người ở vị trí của bà ấy nên thực sự xấu hổ về điều đó. “Chi tiêu khổng lồ của chính phủ được tài trợ bởi việc in thêm tiền tại ngân hàng trung ương” chính là công thức dẫn đến lạm phát.

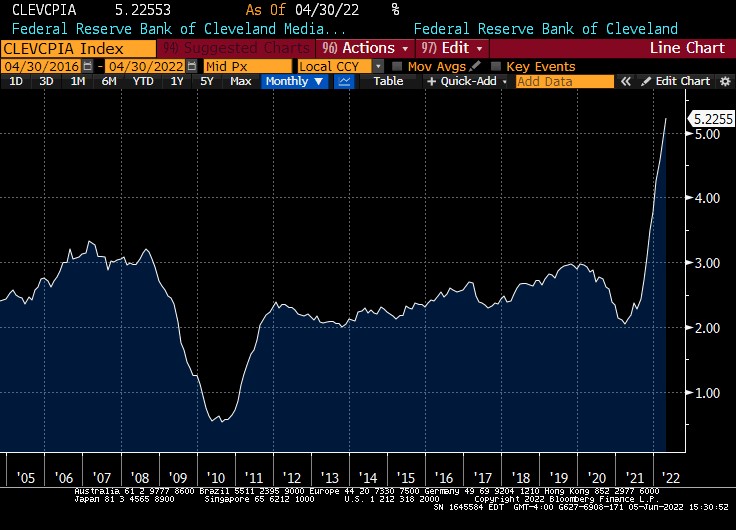

Thật khó tin vào thời điểm này rằng các nhà đầu tư có chút tin tưởng nào vào các ngân hàng trung ương; tuy nhiên, đây là một trong những giả định cơ bản đằng sau ý tưởng rằng lạm phát sẽ tiếp tục duy trì và có xu hướng quay trở lại. Tôi đã phân tích về biểu đồ bên dưới trong bài báo tuần trước , cho thấy rằng các nhà kinh tế nổi tiếng với tư cách là một nhóm dự kiến lạm phát trung bình sẽ quay trở lại phạm vi 2%. Tại sao? Vâng, bởi vì người tiêu dùng có kỳ vọng lạm phát ở mức 2%.

Và tại sao chúng lại được cố định ở mức 2%, khi mọi thứ đang sụp đổ quanh chúng ta? Chà, bởi vì người tiêu dùng tin tưởng vào Cục Dự trữ Liên bang.

Và tại sao chúng tôi nghĩ rằng người tiêu dùng vẫn tin tưởng vào Cục Dự trữ Liên bang? Bởi vì các nhà đầu tư đang giữ kỳ vọng lạm phát dài hạn quanh mức 2,5%, đây là mức mà đã có trong một thời gian dài.

Nguồn: Bloomberg

Tất nhiên, lý do để thị trường có thể giải quyết rủi ro lạm phát dài hạn một phần là do Fed đã cố gắng để loại bỏ trái phiếu khỏi thị trường và vẫn chưa đưa chúng trở lại. Hãy nhớ rằng, một trong những lý do chính để mua trái phiếu trong các cuộc khủng hoảng mà Fed đưa ra, kể từ đợt ban hành chính sách QE ban đầu vào tháng 11 năm 2008, đó là “phương pháp cân bằng danh mục đầu tư”: ý tưởng là nếu ngân hàng trung ương loại bỏ các tài sản an toàn thì các nhà đầu tư sẽ bị buộc để chuyển sang các tài sản rủi ro hơn.

Tôi không nghĩ rằng mọi người có thể hoàn toàn tin tưởng rằng lạm phát không còn tồn tại nữa, nhưng cũng đừng giả vờ rằng những chỉ số dài hạn này cho thấy rằng các nhà đầu tư và quan trọng hơn, là người tiêu dùng, tin tưởng vào quỹ đạo dài hạn của lạm phát.

Có thể họ tin là như vậy, nhưng đối với tôi thì nhận định này có vẻ phiêu lưu. Và không hiệu quả. Và, trong mọi trường hợp, tôi không chắc rằng niềm tin của người tiêu dùng vào cách con tàu đang được lái có được củng cố hay không khi Yellen thừa nhận rằng bà ấy không biết bánh lái dùng để làm gì.

Tất nhiên, tất cả chúng ta đều mắc sai lầm. Và tôi có thể đã sai khi tuyên bố rằng CPI tháng 3 sẽ là “CPI đỉnh” vì khó so sánh với năm ngoái. CPI sẽ được công bố vào thứ Sáu tuần này và vẫn có khả năng xảy ra trường hợp CPI cốt lõi sẽ giảm trên cơ sở hàng năm (Đồng thuận 5,9% từ 6,2%) mặc dù {{ecl- 56 || tháng / tháng kỳ vọng}} là + 0,5% (sẽ là 6% hàng năm) không hoàn toàn dễ chịu.

Tuy nhiên, CPI trung bình rất có khả năng tăng so với tốc độ hiện tại là 5,23%. Và, nhờ giá xăng tiếp tục tăng, thậm chí có khả năng CPI toàn phần (Đồng thuận: +0,7%, +8,3% so với cùng kỳ) có thể gây bất ngờ cao hơn và đánh bại mức cao 8,54% của tháng 3.

Thị trường liên ngân hàng vào thứ Sáu đã bỏ qua rủi ro đó với mức giá tương đương 8,48%.

Nguồn: Bloomberg

Nếu lãi suất cơ bản thiết lập một chu kỳ mới với mức cao hơn, bạn có thể đặt cược rằng sẽ có hàng loạt hỗn loạn xảy ra và tôi không nghĩ rằng đó sẽ là một điều tốt cho thị trường chứng khoán.

Lùi lại một bước…

Bảng cân đối kế toán của Fed hiện đã chính thức bắt đầu hoạt động vì tín phiếu đã bắt đầu đáo hạn mà Fed sẽ không đưa ra các đợt phát hành mới. Nhưng trò chơi thực sự bắt đầu với đợt đáo hạn vào ngày 15 tháng 6 của một trái phiếu cũ 3 năm. Fed sở hữu 15 tỷ đô la trong số 38 tỷ đô la đang đáo hạn. Kho bạc trong tuần này sẽ phát hành 44 tỷ đô la trái phiếu 3 năm mới có hạn thanh toán vào ngày 15 tháng 6. Vì vậy, nếu Fed tung ra các khoản nắm giữ của mình, sẽ có cuộc đấu giá 15 tỷ đô la và Bộ Tài chính sẽ chỉ cần tìm 29 tỷ đô la từ những người mua không chính thức. Và, với 23 tỷ đô la của các trái phiếu khác đáo hạn, đó sẽ chỉ là 6 tỷ đô la “tiền mới” và không có vấn đề gì lớn. Nhưng nếu FED từ chối thương vụ này, Kho bạc sẽ cần tìm 21 tỷ đô la tiền mới.

Khi Fed nói rằng họ sẽ cho phép trái phiếu đáo hạn thay vì bán chúng ra thị trường, như một cách để giảm bảng cân đối kế toán, điều đó nghe có vẻ rất nhẹ nhàng và dễ dàng. “Giống như nhìn sơn khô”, với tư cách là một cựu Chủ tịch Fed… Bà ấy là Yellen?... đã từng mô tả quá trình này. Và việc đáo hạn của trái phiếu chắc chắn là không thú vị. Phần thú vị tiềm ẩn là cố gắng tìm được 21 tỷ đô la trong những người mua mới cứ vài tuần một lần.

Tôi thực sự không mong đợi rằng chúng ta sẽ có được pháo hoa tại buổi đấu giá trong tuần này. Fed sẽ không đấu giá để chịu thiệt – họ sở hữu 132 tỷ đô la chứng khoán đáo hạn vào tháng 6 và họ chỉ cắt giảm 30 tỷ đô la mỗi tháng từ danh mục đầu tư, vì vậy giá đưa ra của họ có thể sẽ chỉ thấp hơn vài tỷ trong mỗi phiên đấu giá.

Việc cố gắng liên tục tìm kiếm nguồn tiền mới sẽ là thách thức. Lần gần đây nhất, nó giống như nhìn những thùng sơn phát nổ. Nhưng đây là cái giá phải trả của việc thắt chặt định lượng. Nếu nới lỏng là tốt, thì thắt chặt là xấu. Nó không thể khác: nếu việc thêm thanh khoản là tốt nhưng việc loại bỏ nó không có tác động gì, thì chúng ta có thể có một cỗ máy kiếm tiền vĩnh viễn bằng cách chuyển đổi giữa QE và QT. Điều đó rõ ràng là vô nghĩa.

Chúng ta hãy chỉ hy vọng rằng các nhà hoạch định chính sách có thể "hiểu đầy đủ" lần này.

***

Michael Ashton, đôi khi được biết đến với tên ‘Người đàn ông Lạm phát’, là Trưởng ban Quản lý của Các khoản Đầu tư Bền vững, LLC. Ông ấy là người đi tiên phong trong thị trường lạm phát với chuyên môn trong việc bảo vệ tài sản trước sự tấn công của lạm phát kinh tế, điều mà ông ấy thảo luận trên podcast Cents and Sensibility của mình.