Giá vàng lập kỷ lục mới khi căng thẳng thương mại Mỹ-Trung leo thang; giá bạc cũng đạt đỉnh mới

Thị trường toàn cầu đã có sự phục hồi mạnh mẽ trong năm nay sau sự tụt dốc của năm 2022, nhưng sự hỗn loạn gần đây cho thấy rằng những mức cao trước đó đạt được sẽ là khó đạt lại được trong thời gian tới.

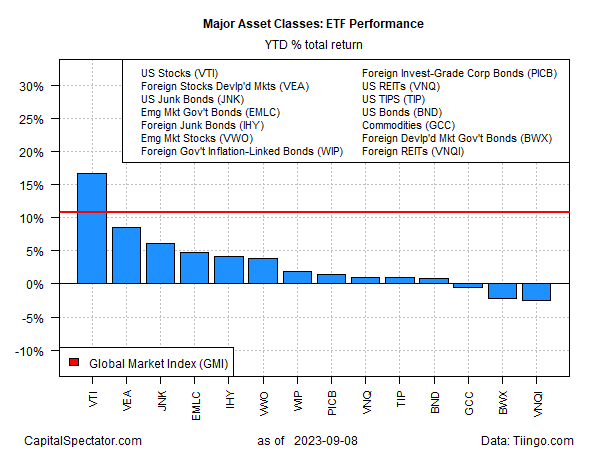

Tin tốt cho các nhà đầu tư là gần như tất cả các loại tài sản chính vẫn đang đạt mức tăng từ đầu năm đến nay, dẫn đầu là chứng khoán Mỹ, dựa trên một nhóm ETF cho đến hết ngày thứ Sáu (ngày 8 tháng 9). Ngay cả sau đợt thoái lui mới nhất, Vanguard Total Stock Market Index Fund ETF Shares (NYSE:VTI) vẫn tăng vọt 16,1% tính đến thời điểm hiện tại trong năm 2023.

Các thành phần duy nhất của các loại tài sản chính bị lỗ trong năm nay: hàng hóa (GCC), trái phiếu chính phủ tại các thị trường phát triển ngoài Hoa Kỳ (BWX) và bất động sản ngoài Hoa Kỳ Hoa Kỳ (VNQI).

Trong một dấu hiệu rõ ràng về xu hướng chung của giá tài sản, Chỉ số Thị trường Toàn cầu (GMI), do CapitalSpectator.com duy trì, đã tăng gần 11% vào năm 2023. Chỉ số không được quản lý này nắm giữ tất cả các loại tài sản chính (trừ tiền mặt) trên thị trường - giá trị trọng số thông qua ETF và thể hiện thước đo cạnh tranh cho các chiến lược danh mục đầu tư đa loại tài sản.

Các cuộc tăng giá đã bị đình trệ trong những tuần gần đây, điều này không có gì đáng ngạc nhiên khi xét đến sức mạnh và sự kiên trì mà cho đến gần đây vẫn chiếm ưu thế tại các thị trường trên toàn thế giới. Nhưng các nhà đầu tư hiện đang gặp khó khăn trong việc quyết định xem liệu những thất bại mới nhất có phải là manh mối cho sự phục hồi của thị trường giá xuống vào năm 2023 hay những sự tạm dừng để cuối cùng dẫn đến mức cao mới trong thời gian tới.

Từ quan điểm của Hoa Kỳ, một phần quan trọng của phân tích tập trung vào việc đánh giá sức mạnh của nền kinh tế và điều đó sẽ ảnh hưởng như thế nào đến các quyết định lãi suất sắp tới của Cục Dự trữ Liên bang.

Marija Veitmane, chiến lược gia cấp cao về đa tài sản tại State Street (NYSE:STT) Global Markets, cho biết: “Tôi lo ngại rằng dữ liệu kinh tế tốt hiện tại có khả năng khiến áp lực lạm phát bùng phát. Điều đó sẽ khiến Fed và các ngân hàng trung ương khác không thể cắt giảm lãi suất, điều này cuối cùng sẽ phá vỡ nền kinh tế.”

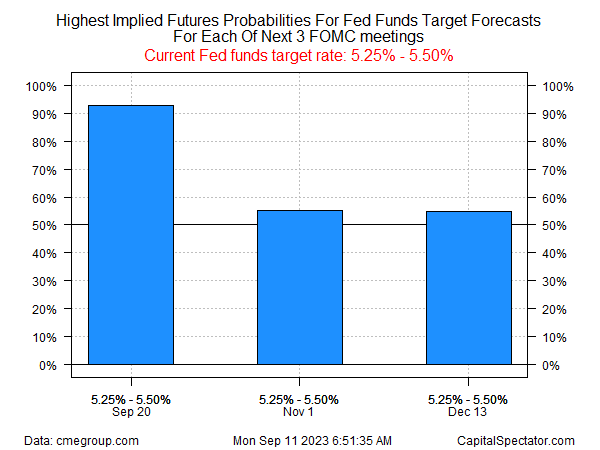

Hợp đồng tương lai của quỹ Fed hiện đang định giá với khả năng cao là ngân hàng trung ương sẽ giữ nguyên mục tiêu tại cuộc họp FOMC sắp tới vào ngày 20 tháng 9. Ngoài quyết định lãi suất tiếp theo.

Tim Duy, nhà kinh tế trưởng Hoa Kỳ tại SGH Macro Advisors, viết trong một báo cáo nghiên cứu gửi khách hàng hôm nay: “Dữ liệu mạnh hơn dự kiến và Fed đã nhấn mạnh rằng hoạt động mạnh hơn dự kiến có thể khiến Fed tăng lãi suất một lần nữa. Tuy nhiên, đồng thời, lạm phát thấp hơn làm giảm tính cấp thiết phải tăng lãi suất một lần nữa và Fed đang cân bằng chính sách với hai cân nhắc này.”

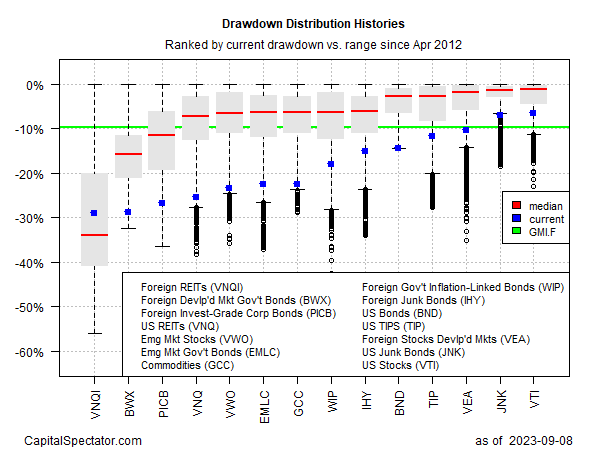

Điều rõ ràng là hầu hết các thị trường vẫn còn thấp hơn nhiều so với mức cao trước đó. Mức giảm hiện tại của gần như tất cả các loại tài sản chính đều dưới -10% và sâu hơn mức giảm từ đỉnh đến đáy của GMI.

Các yếu tố chính có khả năng xác định thời điểm đạt được các mức cao mới phụ thuộc vào mức độ trượt dốc của lạm phát diễn ra trong những tháng cuối năm 2023 và cách Fed phản ứng.

Nói cách khác, việc cân nhắc các khả năng ngày càng tăng cho viễn cảnh gọi là "hạ cánh mềm'' - giảm lạm phát với tác động tối thiểu đối với tăng trưởng kinh tế - sẽ là trọng tâm của thị trường trong những tuần tới.