Những đồng tiền mất giá mạnh nhất thế giới năm 2025

- Thị trường đầy biến động năm 2022 tiếp tục mang đến cơ hội

- Câu chuyện tăng trưởng của Spotify vẫn đang trên đà phát triển

- Câu chuyện đầu tư không còn hợp thời, điều này khiến nó trở nên thú vị hơn

Như thường xảy ra trong kinh doanh phân tích chứng khoán, tôi trông hơi ngớ ngẩn. Tiêu đề nhấn mạnh mức đáy của thị trường giá xuống xuất hiện trong tuần mà thị trường chạm đáy, ít nhất là cho đến nay trong năm nay. Như người ta nói, vào thời điểm nó được đưa vào tin tức, nó đã có giá.

Tuy nhiên, tôi đã nói rằng có nhiều cơ hội mua hàng thú vị hơn tôi đã thấy trong một thời gian. Tôi nghĩ rằng điều đó vẫn ổn, ngay cả khi S&P 500 tăng 5+% kể từ đó (sử dụng giá giữa ngày thứ Sáu) và các chỉ số khác tăng nhiều hơn. Tôi vẫn cho rằng nền kinh tế Hoa Kỳ sẽ không đi xuống vực, ngay cả khi châu Âu và các thị trường khác đang gặp nhiều thách thức hơn. Tôi không có một cái nhìn vĩ mô phức tạp hơn thế — liệu chúng ta có gặp phải suy thoái về mặt kỹ thuật hay sâu xa hơn, Fed sẽ xoay trục hay tiếp tục thắt chặt, liệu lạm phát có chậm lại không? Tôi không thể nói. Tuy nhiên, tôi nghĩ vẫn là thời điểm thích hợp để mua.

Tôi sắp xếp các cơ hội mua thành bốn nhóm:

- Các công ty chất lượng cao đã bán hết và hiện đang ở mức giá hợp lý. Giả sử, Google NASDAQ: GOOG) (NASDAQ: GOOGL) với dòng tiền tự do 21-22 lần.

- Các công ty vướng vào một ngành có suy thoái nghiêm trọng nhưng có khả năng tạm thời, tức là các công ty chán nản với COVID đã chứng kiến cổ phiếu của họ giảm trong năm nay. Google và các nhà quảng cáo có thể rơi vào tình trạng này, nhưng một công ty như Zoom Video Communications Inc (NASDAQ: ZM) là một ví dụ điển hình hơn.

- Các công ty có thu nhập cao hơn và thị trường đang định giá trong một đợt giảm giá có ý nghĩa - nhưng ở đó mức giảm có thể được đánh giá quá cao. Hầu hết những cái tên mà tôi đã đề cập trong bài viết trước — cổ phiếu liên quan đến nhà ở và cụ thể là Williams-Sonoma Inc (NYSE: WSM) tiêu biểu cho danh mục này.

- Các tình huống đặc biệt; căng thẳng thị trường có xu hướng mở rộng chênh lệch giá sáp nhập và tạo ra nhiều cơ hội hơn cho những người có thể tham gia.

Tất nhiên, có một số trùng lặp và bạn có thể thích các loại hình công ty khác, nhưng đó là những nhóm nổi bật của tôi.

Tôi sẽ viết về một cổ phiếu điển hình từ mỗi nhóm trong vài tuần tới. Tôi sở hữu cổ phiếu trong từng danh mục, tuy nhiên đối với những bài viết này, tôi sẽ phân tích các công ty mà tôi chưa mua vào, để xem liệu còn cơ hội hay không.

Hãy bắt đầu với một công ty giữa nhóm một (chất lượng cao) và nhóm hai (suy thoái cục bộ).

Spotify: Công ty hàng đầu trong lĩnh vực âm thanh, nhưng không phải là một khoản lợi nhuận

Công nghệ Spotify (NYSE: SPOT) giống như — và nghe giống — một công ty chất lượng cao. Đây là công ty dẫn đầu thị trường về phát nhạc trực tuyến, dẫn đầu về nghe podcast và là thương hiệu tiêu dùng hàng đầu. Spotify có người sáng lập kiêm Giám đốc điều hành (Daniel Ek), dòng tiền tự do dương trên cơ sở mười hai tháng qua kể từ giữa năm 2019 và chỉ huy động vốn kể từ khi ra công chúng (bao gồm cả đợt IPO của nó, là một niêm yết trực tiếp) bằng cách bán các ghi chú chuyển đổi với Lãi suất 0% vào thời điểm đỉnh điểm của bong bóng chứng khoán meme vào tháng 2 năm 2021 — đó chỉ là tài chính doanh nghiệp thông minh.

Mục tiêu đã nêu của công ty tại ngày hội nhà đầu tư gần đây của họ là trở thành ngôi nhà của mọi người để nghe và nghe. Sẽ không ngạc nhiên khi thấy công ty giành được vị trí dẫn đầu về sách nói ngay bây giờ khi họ đã mua Findaway. Bản trình bày để lại không gian cho các danh mục không xác định trong tương lai mà Spotify có thể thêm vào ‘nền tảng âm thanh’ của mình.

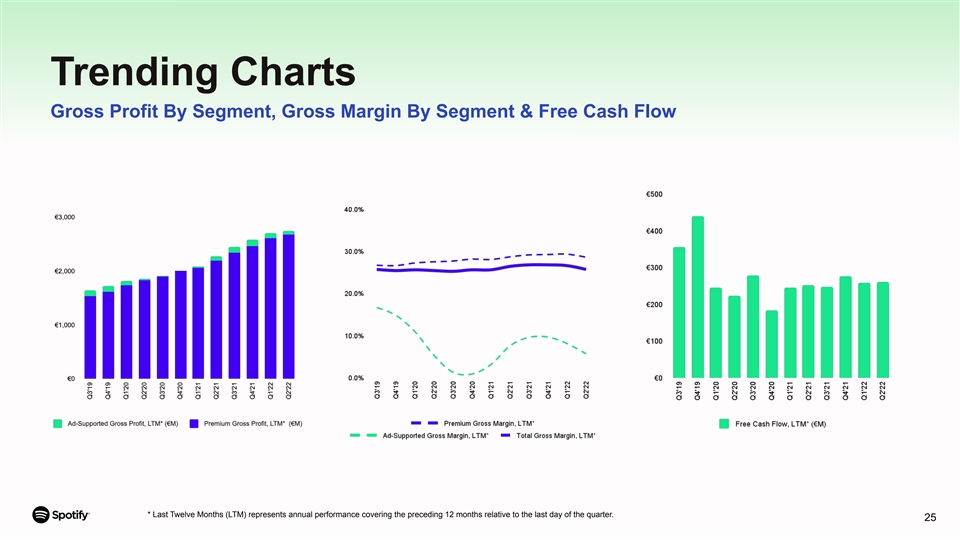

Nguồn: Bài thuyết trình quý 2 của Spotify

Đồng thời, Spotify không thực sự kiếm tiền. Tỷ suất lợi nhuận gộp bị mắc kẹt ở những năm 20, kết quả của việc công ty dựa vào sản phẩm âm nhạc được cấp phép hàng hóa – được kiểm soát bởi độc quyền của các hãng âm nhạc. Dòng tiền tự do là một hiện vật của việc bù đắp dựa trên cổ phần, vốn lưu động âm do thời gian thanh toán của họ và thực tế là chi phí mua lại cao hơn dòng tiền tự do.

Spotify lập luận rằng họ đang đầu tư vào tăng trưởng, đặc biệt là vào podcast và ngành dọc thị trường của nó – làm việc trực tiếp với các nghệ sĩ, một phần là tạo ra sự kết thúc từ các nhãn hàng hoặc ít nhất là một trung tâm lợi nhuận mới với họ – và lợi nhuận gộp cốt lõi đang tăng lên. Tuy nhiên, mảng kinh doanh âm nhạc cốt lõi sẽ không bao giờ là một mảng kinh doanh có tỷ suất lợi nhuận gộp lớn, và sẽ mất nhiều thời gian để mảng kinh doanh âm nhạc đó không phải là mảng cốt lõi.

Hơn nữa, gã khổng lồ có trụ sở tại Stockholm, Thụy Điển đang phải đối mặt với sự suy thoái tạm thời theo một số cách, mặc dù họ đang giữ vững tốt hơn so với nhiều công ty cùng ngành. Quảng cáo là một trong những lĩnh vực bị ảnh hưởng nặng nề nhất trên thị trường 2022; Spotify đã bán hết giá lần trong sự thông cảm. Tuy nhiên, theo chiều dọc này, Spotify không quá phụ thuộc vào quảng cáo — 13% tổng doanh thu trong quý 2, mức cao kỷ lục của công ty — và cũng là công ty tăng thị phần, đạt 31% trong quý trước. Sau đó, việc sử dụng các sản phẩm thúc đẩy đại dịch, như ứng dụng kỹ thuật số, đã chậm lại trong nhiều trường hợp.

Spotify cũng đang chứng kiến tốc độ tăng trưởng chậm lại, nhưng phù hợp với xu hướng lịch sử của nó và tuyên bố vào Ngày đầu tư rằng tỷ lệ giữ chân người dùng đang được cải thiện. Vì vậy, điều đó không thực sự ảnh hưởng đến Spotify.

Rủi ro suy thoái cục bộ đáng kể nhất mà Spotify đang đối mặt là sự nhiệt tình của nhà đầu tư đối với cổ phiếu tăng trưởng, và có lẽ trong câu chuyện podcast. Hiệu quả hoạt động của cổ phiếu Spotify bắt đầu đi vào nền tảng khi công ty công bố thỏa thuận phân phối độc quyền với Joe Rogan, một podcaster hàng đầu. Cổ phiếu đã tăng hơn gấp đôi trong tám tháng sau đó như một câu chuyện và chiến lược mới được kết tinh.

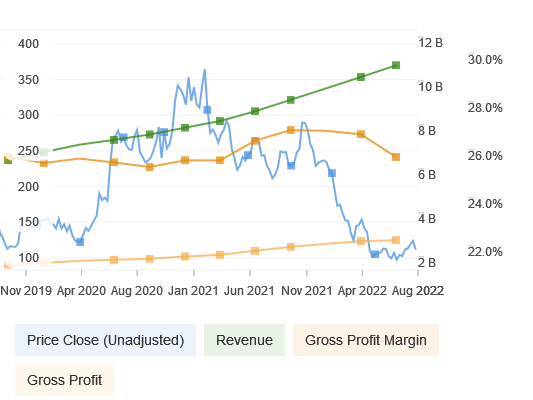

Kể từ đó, cổ phiếu đã giảm tới 70% so với mức cao nhất mọi thời đại và hiện đã quay trở lại phạm vi năm 2019. Khi công ty đã tăng trưởng doanh thu và lợi nhuận gộp, mức định giá chắc chắn hấp dẫn hơn bây giờ.

Câu hỏi nổi bật là nếu và khi nào sự tăng trưởng đó sẽ chuyển thành dòng tiền tự do thực sự, vì câu chuyện podcast đã được chứng minh không phải là một giải pháp khắc phục nhanh chóng hay một viên đạn thần kỳ.

Nguồn: InvestingPro+

Báo cáo kinh doanh đầy hứa hẹn

Quỹ đạo kinh doanh cốt lõi của Spotify không thay đổi nhiều, đây vừa là điểm cộng vừa là điểm trừ. Điều này rơi vào nhóm cổ phiếu tăng trưởng hấp dẫn và thường được so sánh với Netflix (NASDAQ: NFLX), nhưng nó sẽ không có khoảnh khắc House of Cards đột ngột như trải nghiệm Rogan đã chứng minh cho đến nay. Đồng thời, cảm giác nôn nao về COVID của nó cũng nhẹ hơn nhiều và trong khi tôi cũng không có specific trust thì họ sẽ đạt được mục tiêu 1 tỷ người dùng hoạt động hàng tháng vào năm 2030 (CAGR 9-10% trong khoảng thời gian đó), CAGR đó cũng không phải là điên rồ vì họ vẫn đang ở độ tuổi thanh thiếu niên so với năm trước.

Câu chuyện về lợi nhuận mà họ đã kể tại Ngày hội nhà đầu tư có ý nghĩa, ít nhất là trong ngành dọc podcast. Tôi không nghĩ podcast là một phương tiện mang tính cách mạng, nói với tư cách vừa là nhà sản xuất / người dẫn chương trình vừa là người nghe podcast. Tuy nhiên, chúng có thể là đài phát thanh hiện đại với hiệu quả tăng thêm từ việc hiểu rõ người nghe hơn.

Vị trí chiến lược mà Spotify đang xây dựng dường như sẽ mang lại cho họ nhiều cơ hội hơn. Tin tức gần đây họ đang thử nghiệm bán vé buổi hòa nhạc cho người nghe là điều không thể tránh khỏi và đầy hứa hẹn, vì đó là một Spotify dọc dường như sẽ có một chỗ đứng tự nhiên. Nếu Daniel Ek và đồng nghiệp không nhìn vào vốn hóa thị trường của Live Nation và nghĩ rằng họ không thể chiếm một phần của cách này hay cách khác, tôi sẽ rất ngạc nhiên.

Hoạt động kinh doanh của Spotify cũng có vẻ ít rủi ro. Spotify kiểm soát vận mệnh của chính mình về mặt tài chính với dòng tiền tự do dương. Việc giám sát chống độc quyền đối với Apple (NASDAQ: AAPL) và Google ít nhất nên giữ cho Spotify không bị các đối tác chính đó hạn chế thêm theo bất kỳ cách nào và Spotify dường như đã tìm ra mối quan hệ với các công ty âm nhạc. Và mặc dù Spotify không được yêu thích bởi các nhạc sĩ mà họ làm việc cùng, các hãng, Live Nation hay các tập đoàn khổng lồ như Apple và Amazon (NASDAQ: AMZN) cũng vậy.

Hai yếu tố thúc đẩy thành công trong kinh doanh của Spotify sẽ là duy trì tốc độ tăng trưởng ổn định trong vị trí dẫn đầu thị trường được đo lường bởi MAU và người đăng ký, củng cố vị trí dẫn đầu, cải thiện tỷ suất lợi nhuận và / hoặc mở rộng sang các ngành dọc mới.

Định giá hợp lý

Việc mua cổ phiếu Spotify ở đây đòi hỏi một hoặc hai điều ngoài niềm tin rằng Spotify có thể có được thành công kinh doanh đó. Đầu tiên, hãy tin rằng số tiền mà Spotify đang chơi đủ lớn để xứng đáng và thứ hai, chúng tôi hiện không phải trả quá nhiều để chờ đợi sự thành công của Spotify.

Điều tôi luôn gặp khó khăn trên Spotify là toàn bộ thị trường có thể địa chỉ của công ty phải dễ đo lường và nó không phải là tất cả thú vị. Spotify’s TAM = ngành công nghiệp âm nhạc được ghi lại + ngành quảng cáo trên radio (kỹ thuật số và đài kế thừa) + sách nói và cuối cùng đó vẫn là một bổ sung rất mới / chưa được chứng minh cho Spotify. Họ chỉ tham gia vào một tỷ lệ phần trăm nhất định của ngành công nghiệp âm nhạc được thu âm do vai trò của các hãng thu âm; thật khó để tưởng tượng ngành công nghiệp phát thanh toàn cầu sẽ sinh lợi đến thế đối với một công ty doanh nghiệp trị giá 19 tỷ đô la Mỹ, vốn được định giá cao hơn nhiều vài tháng trước. Spotify có lẽ đang mở rộng phạm vi tiếp cận của ngành công nghiệp âm nhạc được ghi âm tới những khán giả bình thường và toàn cầu hơn, nhưng vẫn có những giới hạn đối với nó.

Tuy nhiên, phần thay đổi nhiều nhất trong truyện là giá vào cửa hợp lý hơn. Với giá trị doanh nghiệp là 19 tỷ đô la, chúng tôi đang nhận được bội số doanh thu ước tính 1,6x năm 2022 hoặc bội số lợi nhuận gộp 6,6x năm 2022 (giả sử tỷ suất lợi nhuận gộp là 25%), điều này cho phép chúng tôi điều chỉnh suy nghĩ của mình để có tỷ suất lợi nhuận gộp thấp hơn về mặt cấu trúc của Spotify. Đó không phải là hành vi ăn cắp, nhưng đó là Spotify thấp nhất từng có.

Spotify có thể trái chiều

Nếu Spotify tiếp tục mở rộng quy mô như một mô hình tài chính và như một lực lượng kinh doanh, sử dụng khả năng lãnh đạo của mình với người tiêu dùng để tham gia vào các ngành kinh doanh song song, tôi không nghĩ sẽ khó để phác thảo một quỹ đạo tăng trưởng mạnh mẽ. Phong cách đầu tư đó không được ưa chuộng trong thị trường hậu đại dịch, vì các nhà đầu tư mong đợi khả năng sinh lời và hoàn vốn nhanh hơn, rõ ràng hơn, điều này khiến Spotify nghe có vẻ tốt hơn một chút như một trò chơi trái ngược.

Tôi không hoàn toàn mua nó ở đây, nhưng nếu nó lại giảm xuống thành hai chữ số, có thể khó để tắt bài hát đó.

Tiết lộ: Tôi đã từ lâu Spotify và không có vị thế nào trong bất kỳ cổ phiếu nào khác được đề cập, cũng như không có kế hoạch ngay lập tức để mở vị thế trong bất kỳ cổ phiếu nào khác được đề cập.