Sáng 29-11, giá vàng miếng SJC tăng lên mức cao chưa từng thấy

- Hiệu suất của AT&T trong 15 năm qua thật đáng thất vọng

- Việc chia tách hoàn toàn với WarnerMedia cho thấy nỗ lực tái tập trung vào lĩnh vực viễn thông

- Đánh giá đồng thuận của nhà phân tích Phố Wall là tăng

- Triển vọng thị trường là tăng vừa phải

- Để có các công cụ, dữ liệu và nội dung giúp bạn đưa ra quyết định đầu tư tốt hơn, hãy dùng thử InvestingPro+.

AT&T (NYSE: T) đã hoàn thành việc chia tách với WarnerMedia vào ngày 8 tháng 4. WarnerMedia và Discovery (NASDAQ: WBD) hiện là một công ty và kinh doanh theo mã WBD, với thị trường hiện tại đạt vốn hóa 34,5 tỷ USD. Vốn hóa thị trường của AT&T là 138,7 tỷ đô la. Cổ phiếu của AT&T đã tăng sau khi hoàn thành thương vụ chia tách, nhưng đã giảm 9,4% so với mức cao nhất đóng cửa năm 2022 là 21,30 đô la vào ngày 25 tháng 5. Việc chia tách cho phép AT&T tái tập trung vào hoạt động kinh doanh cốt lõi của mình là viễn thông, đồng thời tạo ra một gã khổng lồ truyền thông hợp nhất. AT&T đã mua lại Time Warner vào năm 2018, nhưng hoạt động kinh doanh hợp nhất không mang lại kết quả như mong đợi.

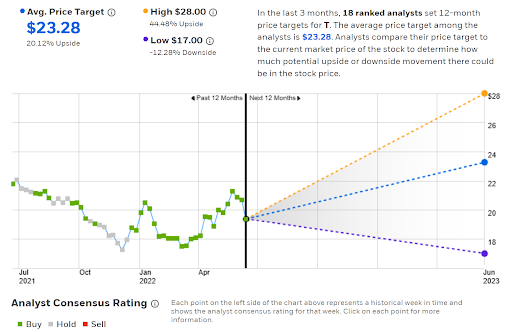

Nguồn: Investing.com

AT&T đã gặp khó khăn trong một số năm và tổng lợi nhuận hàng năm sau 3 năm và 10 năm sau đó lần lượt là -2,6%, -2,8% và 1,9% mỗi năm. Mức độ hoạt động kém hiệu quả này đặc biệt rõ rệt khi so sánh với lợi nhuận từ S&P 500 trong cùng thời kỳ (9,3%, 10,4% và 12,6% mỗi năm).

Sau khi chia tách, AT&T đang tập trung vào việc xây dựng mạng 5G và mạng cáp quang của mình, đồng thời củng cố bảng cân đối kế toán bằng cách sử dụng số tiền thu được từ giao dịch WarnerMedia. Ban lãnh đạo cũng đã chỉ ra cam kết về cổ tức (xem liên kết trước). Tỷ suất cổ tức kỳ hạn là 5,7%.

Thật khó để tin tưởng vào ban lãnh đạo của AT&T, do hiệu suất dài hạn kém của công ty và việc không cung cấp giá trị từ việc mua lại Time Warner bốn năm trước. Việc tách khỏi mảng truyền thông có lẽ là điều đúng đắn nên làm, trong bối cảnh hiệu suất kém kể từ khi mua lại, nhưng kết quả cuối cùng là một trong những điều làm giảm giá trị.

Cổ phiếu có vẻ rẻ với P / E là 8,2, nhưng triển vọng đồng thuận về tăng trưởng thu nhập trong 3-5 năm tới là -1,3% mỗi năm. Kỳ vọng về EPS cơ bản trì trệ cho thấy rằng cổ phiếu đang rẻ so với thu nhập hiện tại là có lý do chính đáng.

Lần cuối cùng tôi viết về AT&T vào ngày 6 tháng 12 năm 2021, trước khi việc tách rời diễn ra và tôi đã đi đến kết quả xếp hạng trung lập / nắm giữ. Vào thời điểm đó, triển vọng đồng thuận của nhà phân tích Phố Wall đối với T là tăng, với mục tiêu giá 12 tháng đồng thuận đạt mức tăng 30% trong năm tới. Ngược lại, quan điểm đồng thuận được tính toán từ giá quyền chọn, triển vọng ngụ ý thị trường, là trung lập vào T đến giữa năm 2022 và giảm vào đầu năm 2023. Cho đến nay vào năm 2022, T đã trả lại tổng cộng 0,36%.

Đối với những độc giả không quen với triển vọng ngụ ý của thị trường, cần giải thích ngắn gọn. Giá của một quyền chọn mua cổ phiếu phần lớn được xác định bởi ước tính đồng thuận của thị trường về xác suất giá cổ phiếu tăng lên trên (quyền chọn mua) hoặc giảm xuống dưới (quyền chọn bán) một mức cụ thể (giá thực hiện quyền chọn mua) từ bây giờ đến khi tùy chọn hết hạn. Bằng cách phân tích giá chào và đặt quyền chọn ở nhiều mức giá thực hiện, tất cả đều có cùng ngày hết hạn, có thể tính toán dự báo giá có thể xảy ra để điều chỉnh giá quyền chọn. Đây là triển vọng thị trường. Để có lời giải thích sâu hơn và cơ sở, tôi giới thiệu chuyên khảo này do Viện CFA xuất bản.

Tôi đã tính toán triển vọng thị trường cho T đến đầu năm 2023 và đến giữa năm 2023 và tôi đã so sánh những điều này với triển vọng đồng thuận hiện tại của Phố Wall khi xem xét lại xếp hạng của tôi đối với cổ phiếu.

Triển vọng đồng thuận của phố Wall cho T

E-Trade tính toán triển vọng đồng thuận của Phố Wall đối với T bằng cách sử dụng xếp hạng và mục tiêu giá từ 18 nhà phân tích được xếp hạng đã công bố quan điểm của họ trong ba tháng qua. Đánh giá đồng thuận là tăng và mục tiêu giá đồng thuận trong 12 tháng cao hơn 20,1% so với giá cổ phiếu hiện tại. Có sự phân tán khá cao giữa các mục tiêu giá riêng lẻ, làm giảm niềm tin vào giá trị dự đoán của sự đồng thuận.

Nguồn: E-Trade

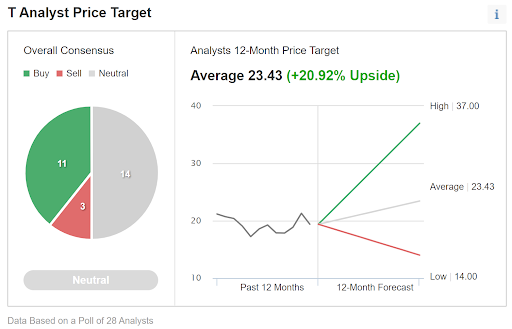

Phiên bản triển vọng đồng thuận của Phố Wall của Investing.com được tính toán bằng cách sử dụng xếp hạng và mục tiêu giá từ 28 nhà phân tích. Kết quả rất giống với kết quả từ E-Trade, với đánh giá tăng giá và mục tiêu giá 12 tháng cao hơn 20,9% so với giá cổ phiếu hiện tại.

Nguồn: Investing.com

Triển vọng đồng thuận của Phố Wall gợi ý quan điểm phổ biến rằng AT&T sẽ hoạt động tốt hơn đáng kể so với trước khi tách rời, với tổng lợi nhuận dự kiến (bao gồm cả cổ tức) là khoảng 26% trong năm tới. Đây là một quan điểm táo bạo khi xét về tình hình hoạt động kém hiệu quả trong hơn một thập kỷ qua, với tổng lợi nhuận hàng năm của 15 năm là 1,6% mỗi năm.

Triển vọng thị trường ngụ ý cho T

Tôi đã tính toán triển vọng thị trường cho T trong khoảng thời gian bảy tháng từ nay đến ngày 20 tháng 1 năm 2023 và trong khoảng thời gian 11,8 tháng từ nay đến ngày 16 tháng 6 năm 2023, sử dụng các tùy chọn hết hạn vào mỗi hai ngày này . Tôi đã chọn hai ngày hết hạn này để cung cấp một cái nhìn đến hết năm 2022 và trong khoảng 12 tháng tới.

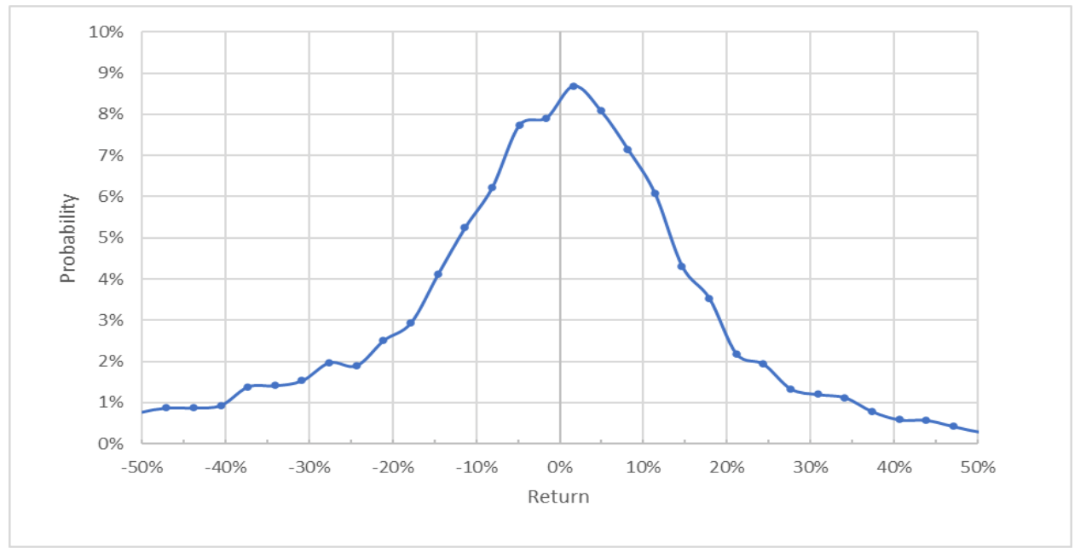

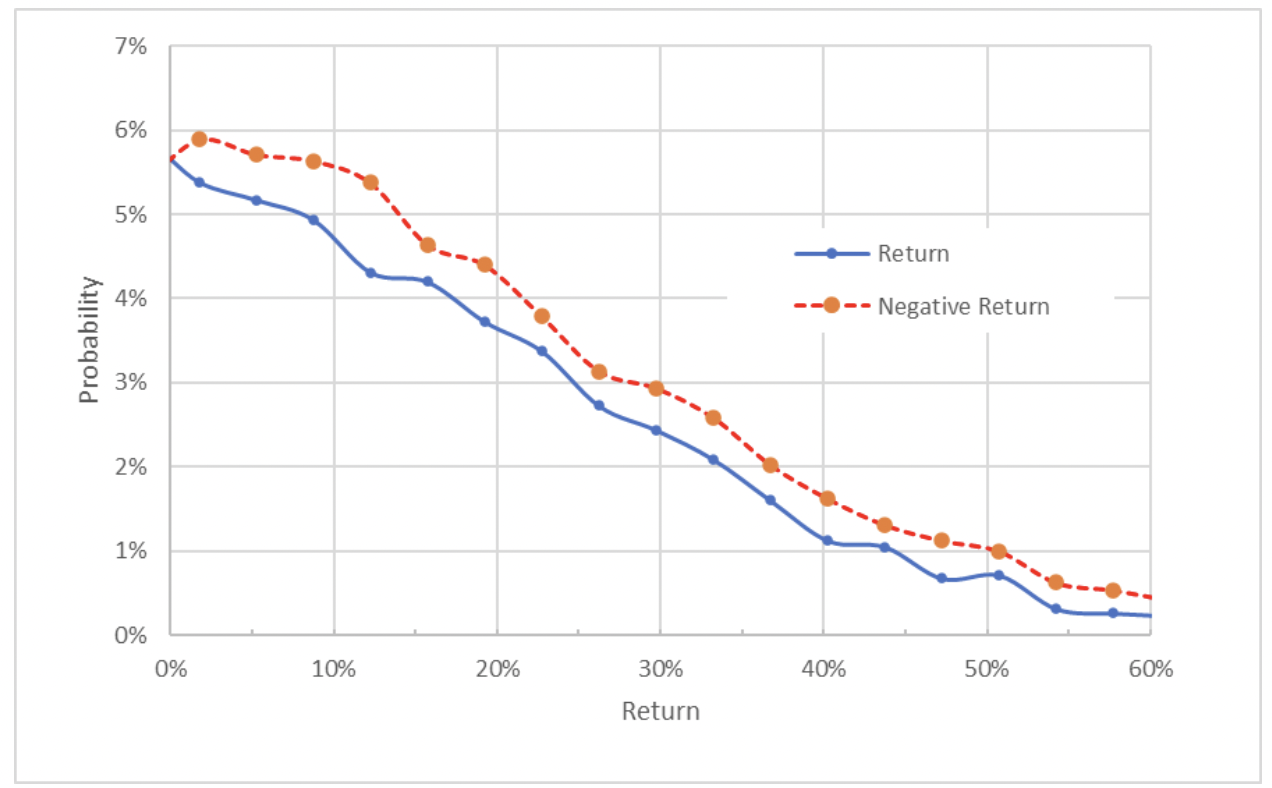

Cách trình bày tiêu chuẩn của triển vọng ngụ ý thị trường là một phân phối xác suất của lợi nhuận giá, với xác suất trên trục tung và lợi nhuận theo phương ngang.

Nguồn: Tính toán của tác giả sử dụng báo giá quyền chọn từ Thương mại điện tử

Triển vọng thị trường cho đến đầu năm 2023 nhìn chung là đối xứng, với các xác suất tương đương cho lợi nhuận dương và âm có cùng độ lớn, nhưng đỉnh của xác suất hơi nghiêng về lợi nhuận dương. Mức biến động dự kiến được tính toán từ triển vọng này là 28% (hàng năm).

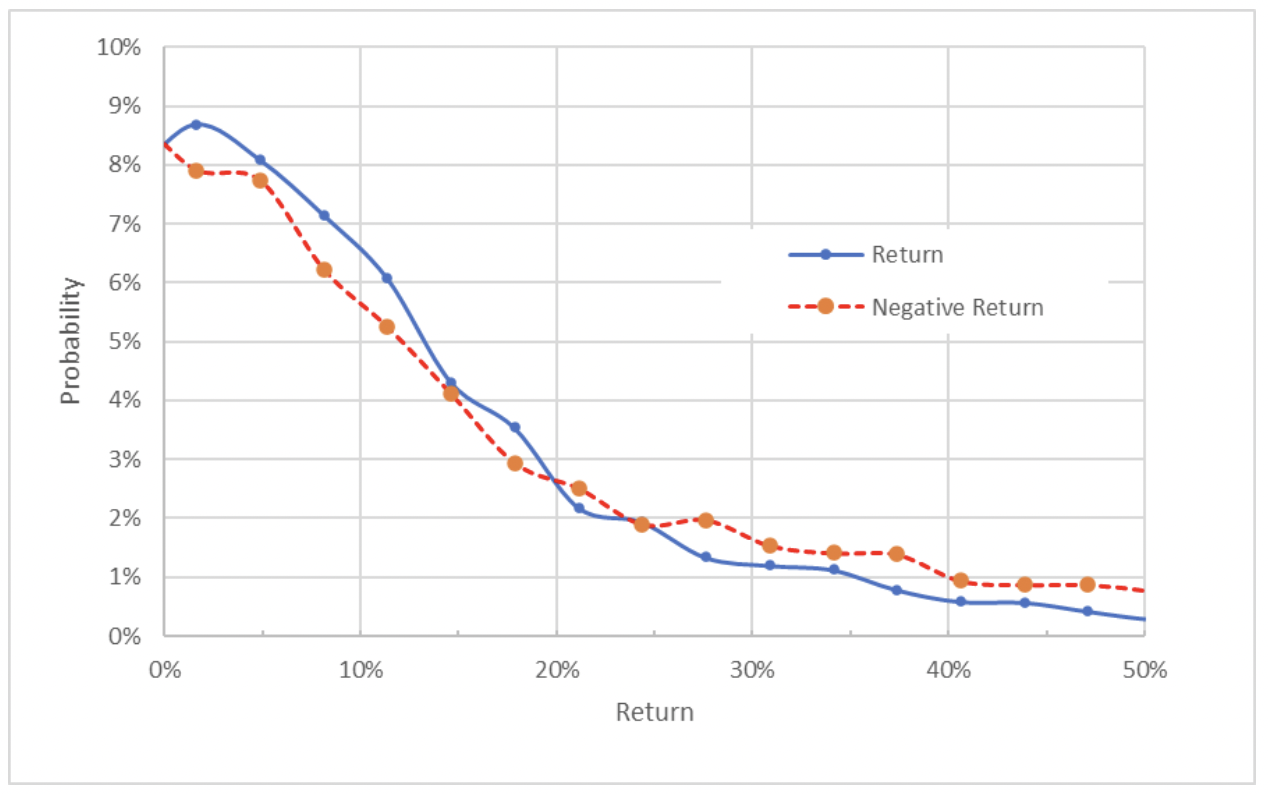

Để dễ dàng so sánh trực tiếp xác suất tương đối của lợi nhuận dương và âm, tôi xoay mặt trả về âm của phân phối theo trục tung (xem biểu đồ bên dưới).

Mặt trở lại âm của phân phối đã được xoay quanh trục tung.

Nguồn: E-Trade

Quan điểm này cho thấy xác suất của lợi nhuận dương cao hơn một chút so với lợi nhuận âm có cùng quy mô, trên một loạt các kết quả có thể xảy ra nhất. (Đường liền nét màu xanh lam phía trên đường đứt nét màu đỏ trên hai phần năm bên trái của biểu đồ ở trên). Xác suất của lợi nhuận âm lớn hơi cao so với xác suất của lợi nhuận dương (đường gạch ngang màu đỏ nằm trên đường liền nét màu xanh lam trong hai phần năm bên phải của biểu đồ), mặc dù những kết quả này được dự đoán sẽ xảy ra với xác suất tổng thể rất thấp.

Lý thuyết chỉ ra rằng triển vọng thị trường dự kiến sẽ có xu hướng tiêu cực bởi vì các nhà đầu tư, nói chung, không thích rủi ro và do đó, có xu hướng trả nhiều hơn giá trị hợp lý để bảo vệ giảm giá. Tuy nhiên, không có cách nào để đo mức độ của sự thiên lệch này, hoặc liệu nó có hiện hữu hay không. Xem xét kỳ vọng về xu hướng tiêu cực, cùng với xác suất cao của lợi nhuận dương đối với các kết quả có khả năng xảy ra nhất, triển vọng thị trường ngụ ý là tăng vừa phải cho đến đầu năm 2023.

Nhìn tới giữa năm 2023, một năm kể từ bây giờ, xác suất của lợi nhuận âm thường xuyên, mặc dù khiêm tốn, cao hơn so với lợi nhuận dương. Với xu hướng tiêu cực dự kiến trong triển vọng thị trường, kết quả này tốt nhất nên được hiểu là trung lập. Mức biến động dự kiến được tính toán từ phân phối này là 28% (hàng năm), phù hợp với triển vọng ngắn hạn.

Mặt trở lại âm của phân phối đã được xoay quanh trục tung.

Nguồn: E-Trade

Triển vọng thị trường cho T đã được cải thiện kể từ cuối năm 2021. Triển vọng đến tháng 1 năm 2023 hiện là hơi tăng, so với triển vọng giảm cho cùng ngày hết hạn này trong phân tích cuối cùng của tôi. Triển vọng cho năm tới là trung lập.

Kết luận

Khi AT&T tiếp tục cố gắng điều hướng những thay đổi trong lĩnh vực viễn thông và truyền thông kỹ thuật số, các nhà đầu tư đang phải đối mặt với tình thế khó xử. Ban lãnh đạo đã không thể mang lại bất cứ điều gì gần với lợi nhuận hợp lý của cổ đông trong một vài năm qua. Nếu ai đó tin rằng cuối cùng công ty đang đi đúng hướng, cổ phiếu có thể trông hấp dẫn. Định giá hiện tại là thấp và tỷ suất cổ tức kỳ hạn cao.

Mặt khác, có rất ít lý do để tin rằng công ty cuối cùng đã tìm ra con đường phát triển. Triển vọng đồng thuận là thu nhập trên mỗi cổ phiếu sẽ giảm nhẹ trong vòng 3-5 năm tới. Triển vọng đồng thuận của Phố Wall đối với T là tăng và mục tiêu giá đồng thuận trong 12 tháng ngụ ý tổng lợi nhuận 26% trong năm tới. Với lợi nhuận kỳ vọng cao, nhưng tăng trưởng thu nhập dự kiến âm, quan điểm đồng thuận chung cho thấy rằng cổ phiếu bị bán quá mức ngay cả khi triển vọng thu nhập bị giảm sút. Triển vọng thị trường ngụ ý là tăng vừa phải cho đến đầu năm 2023, nhưng trung tính trong khoảng thời gian 12 tháng từ nay đến giữa năm 2023. Điều này phù hợp với quan điểm rằng cổ phiếu đang bị bán quá mức, có khả năng thoát khỏi mức thấp hiện tại. Tuy nhiên, triển vọng dài hạn vẫn không khả quen. Tôi đang duy trì xếp hạng trung lập / giữ của mình.

***

Bạn đang tìm cách bắt kịp ý tưởng tiếp theo của mình? Với InvestingPro+, bạn có thể tìm thấy

- Tài chính của bất kỳ công ty nào trong 10 năm qua

- Điểm số sức khỏe tài chính cho khả năng sinh lời, tăng trưởng và hơn thế nữa

- Giá trị hợp lý được tính toán từ hàng chục mô hình tài chính

- So sánh nhanh với các đồng nghiệp của công ty

- Biểu đồ cơ bản và hiệu suất

Và còn nhiều nữa. Nhận tất cả các dữ liệu quan trọng một cách nhanh chóng để bạn có thể đưa ra quyết định sáng suốt với InvestingPro+.