Chuyên gia: Đợt tăng giá mạnh nhất của bạc vẫn chưa bắt đầu

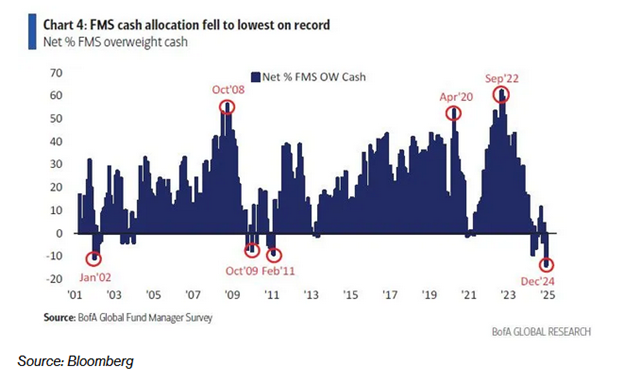

Investing.com -- Theo Bank of America, các nhà quản lý quỹ tổ chức đang có mức phân bổ tiền mặt thấp kỷ lục khi họ tăng nắm giữ cổ phiếu. Bank of America tin rằng đây là một chỉ báo trái ngược cảnh báo rằng sự sụt giảm có thể đang đến gần. Hơn nữa, họ báo cáo rằng 36% các nhà quản lý quỹ mà họ đánh giá là tăng tỷ trọng cổ phiếu.

Theo một bài báo của Bloomberg về những phát hiện của Bank of America:

Kể từ năm 2011, mỗi khi tín hiệu bán BofA được kích hoạt, chỉ số MSCI All-Country World Index đã khiến các nhà đầu tư thua lỗ 2,4% trong tháng tiếp theo.

Mặc dù dữ liệu và vị thế của các nhà đầu tư có vẻ đáng sợ, nhưng sự sụt giảm 2-3%, như đã nói ở trên, không phải là vấn đề lớn.

Hơn nữa, thời gian giảm như vậy là một thách thức. Ai dám chắc các nhà đầu tư sẽ không tiếp tục cắt giảm tiền mặt để đổ vào cổ phiếu trong sáu tháng nữa hoặc lâu hơn nữa?

Xem gì hôm nay

Báo cáo thu nhập

- Không có công bố thu nhập đáng chú ý nào hôm nay

Tiết kiệm

Cập nhật giao dịch thị trường

Tuần trước, chúng tôi đã ghi nhận sự biến động của thị trường đang diễn ra có thể kéo dài trong cuộc họp Fed tuần này. Để dí dỏm:

“Điều đó chắc chắn có vẻ đúng trong tuần qua, với việc giao dịch trên thị trường khá hỗn loạn. Những nỗ lực đẩy thị trường lên cao hơn đã nhiều lần gặp phải người bán và chúng tôi đã chứng kiến sự luân chuyển từ tài sản sở hữu quá mức sang tài sản thuộc sở hữu dưới mức. Đáng chú ý là áp lực bán đã đến như dự kiến và trong khi áp lực này có thể kéo dài cho đến đầu tuần tới, chúng ta sẽ gần đến giai đoạn cuối của quá trình phân phối và tái cân bằng. Tin tốt là sự hợp nhất gần đây mở đường cho 'Ông già Noel đến thăm Broad và Wall'”.

Quá trình đó tiếp tục như dự kiến trong tuần qua nhưng trở nên mãnh liệt vào thứ Tư sau cuộc họp của Cục Dự trữ Liên bang. Trong khi Fed cắt giảm lãi suất như dự kiến, cú sốc thị trường đến từ việc triển vọng lãi suất vào năm 2025 tăng nửa điểm phần trăm.

Thị trường đang giả định rằng Fed đang từ bỏ ý tưởng rằng lạm phát sẽ trở lại mục tiêu 2% vào năm tới, một ý tưởng mà họ đã tin tưởng vào tháng 9. Triển vọng diều hâu hơn đó đã làm suy yếu quan điểm cho rằng định giá cao được biện minh bởi các điều kiện tiền tệ dễ dàng hơn, hiện nay dường như đang đảo ngược. Chúng tôi nghi ngờ rằng quan điểm này khá thiển cận, và với động lực kinh tế cả ở nước ngoài và ở Mỹ, tăng trưởng kinh tế chậm hơn sẽ dẫn đến việc Fed xoay trục "ôn hòa" trong nửa đầu năm 2025.

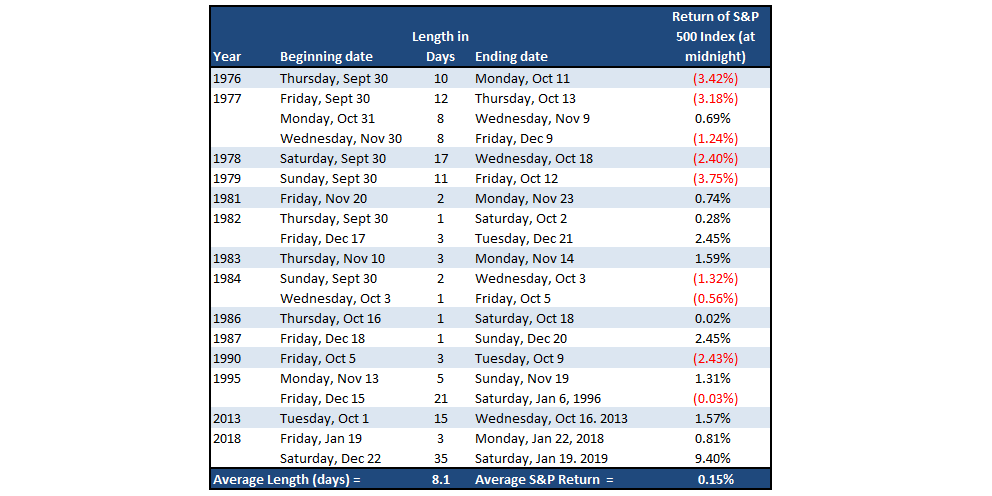

Vào thứ Sáu, thị trường lại bị ảnh hưởng bởi những lo ngại về việc Chính phủ đóng cửa. Như chúng ta đã thảo luận vào tháng 10 năm 2023, việc đóng cửa KHÔNG phải là mối đe dọa đối với thị trường trong dài hạn.

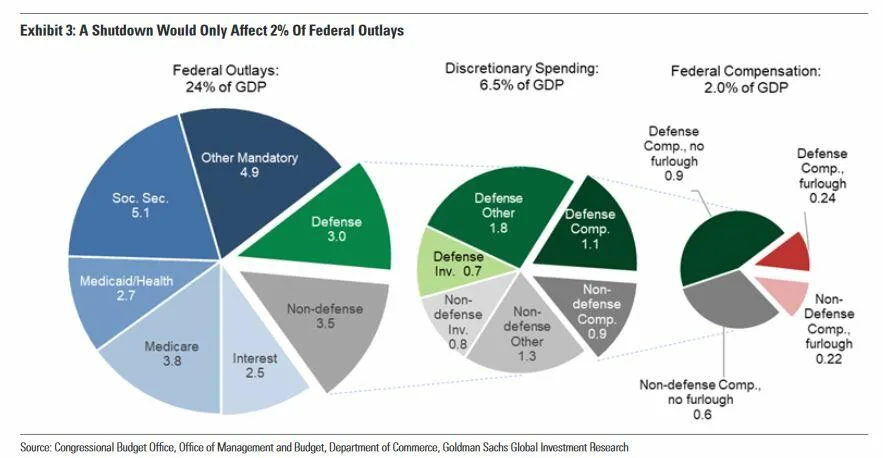

"Điều quan trọng cần hiểu về việc đóng cửa Chính phủ là chi tiêu bắt buộc (an sinh xã hội, phúc lợi, lãi suất nợ) vẫn tiếp tục khi cần thiết. Đóng cửa chủ yếu là về chi tiêu tùy ý. Đó là lý do tại sao nó chủ yếu liên quan đến việc làm của Chính phủ và việc đóng cửa các công viên và tượng đài quốc gia. Theo Goldman Sachs (NYSE:GS), việc đóng cửa sẽ chỉ ảnh hưởng đến khoảng 2% tổng chi tiêu của Liên bang. Lưu ý rằng phần lớn chi tiêu của Chính phủ là chức năng trực tiếp của hệ thống phúc lợi xã hội và lãi suất nợ.

Xin lưu ý rằng trong thời gian Chính phủ đóng cửa, tất cả các khoản chi tiêu BẮT BUỘC vẫn tiếp tục. Nói cách khác, chính phủ SẼ KHÔNG vỡ nợ và các khoản thanh toán an sinh xã hội sẽ tiếp tục, bất chấp những lời hùng biện ngược lại.

Hơn nữa, phản ứng của thị trường đối với việc chính phủ đóng cửa ngày càng trở nên trầm lắng. Lý do là thị trường đã biết rằng nguồn tài trợ thường đến vào giờ thứ 11 thông qua một 'nghị quyết liên tục' để cung cấp tài trợ tạm thời thông qua các sự kiện chính trị tiếp theo, chẳng hạn như bầu cử giữa kỳ, lễ nhậm chức, v.v. Trong khi các dự luật chi tiêu ngắn hạn này cuối cùng chuyển thành các hóa đơn chi tiêu dài hạn, vấn đề thực sự là các nghị quyết liên tục làm tăng chi tiêu lên 8% hàng năm.

Tuy nhiên, như đã thấy, việc chính phủ đóng cửa, nếu chúng xảy ra, có thể tạm thời ảnh hưởng đến thị trường, nhưng sự kiện này có xu hướng nhẹ và tồn tại trong thời gian ngắn.

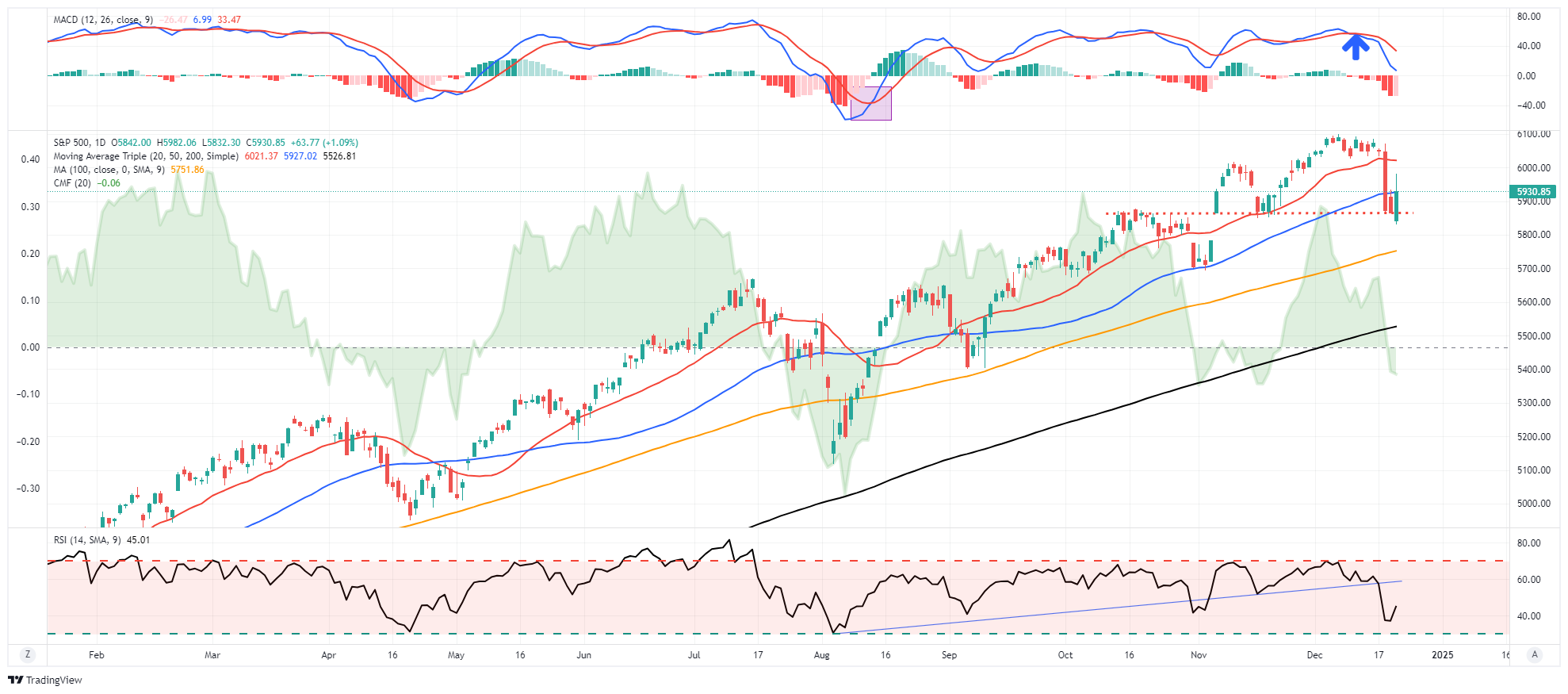

Về mặt kỹ thuật, S&P 500 đã ghi nhận tín hiệu bán MACD ngắn hạn vào tuần trước, cảnh báo các nhà đầu tư rằng một số "sự kiện" có thể gây áp lực giảm giá lên cổ phiếu. Sự kiện đó diễn ra gấp đôi trong tuần này khi Fed và kịch tính "Chính phủ đóng cửa" xảy ra sau đó. Tuy nhiên, đó chỉ là chất xúc tác đưa người bán ra thị trường. Tính đến thứ Sáu, với sức mạnh quá bán tương đối, việc thiết lập cho một đợt phục hồi có phản xạ vào cuối năm đã trở thành một sự kiện có xác suất cao hơn nhiều. Tuy nhiên, tín hiệu bán đó đủ sâu để cho thấy rằng bất kỳ đợt phục hồi phản xạ nào có thể bị hạn chế, đặc biệt là khi dòng tiền xấu đi trong vài tuần qua.

Mặc dù chúng ta vẫn mong đợi một đợt phục hồi vào cuối năm, nhưng như chúng ta sẽ thảo luận, có một khả năng không quá đáng kể về sự hỗn loạn hơn nữa. Chúng tôi khuyên bạn nên tiếp tục quản lý rủi ro và với mức tăng đáng kể đã được ghi nhận trong năm nay, không cần phải kéo dài để có thêm lợi nhuận vào thời điểm này.

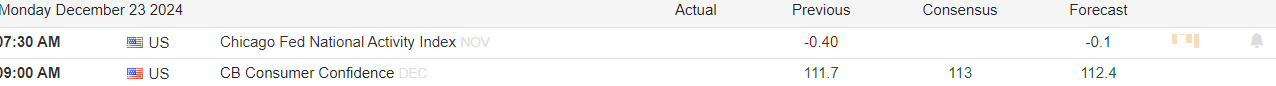

Tuần tới

Tuần này sẽ không có biến động về mặt dữ liệu kinh tế và thị trường cũng sẽ trầm lắng. Chúng tôi sẽ nhận được dữ liệu CB Niềm tin của người tiêu dùng tháng 12 hôm nay. Ước tính đồng thuận là tăng lên 113 từ 111,7 trong tháng 11. Dữ liệu về đơn đặt hàng Hàng hóa lâu bền và Doanh số bán nhà mới trong tháng 11 sẽ được công bố vào ngày mai. Tuần này sẽ kết thúc vào thứ Sáu với dữ liệu Hàng tồn kho Bán lẻ và Bán buôn cho tháng 11 và chỉ số Giá nhà S&P/Case Shiller cho tháng 10.

Các nhà quản lý danh mục đầu tư đã giảm phân bổ tiền mặt để thu hẹp khoảng cách hiệu suất so với tiêu chuẩn của họ, vì vậy không còn nhiều việc phải làm cho đến cuối năm. Hầu hết các thương nhân đang trong kỳ nghỉ Giáng sinh; Do đó, bất kỳ động thái đáng kể nào trên thị trường có thể sẽ dựa trên khối lượng thấp và có thể đảo chiều sau kỳ nghỉ lễ. Thị trường chứng khoán sẽ đóng cửa lúc 1:00 chiều ET vào ngày mai vào đêm Giáng sinh và vẫn đóng cửa vào ngày Giáng sinh.