Giá Bitcoin hôm nay: giảm xuống dưới 86.000 USD sau sự cố tại Yearn Finance

Investing.com - Gold – XAU/USD kết thúc tháng 5 với một đợt tích luỹ trong biên độ rộng. Biến động trung bình mỗi ngày vẫn ở ngưỡng cao nhất trong lịch sử loại tài sản này. Tuy nhiên, do đang trong ở đợt tích luỹ kéo dài khoảng 52 ngày nên biên độ đã giảm khoảng 35% so với giai đoạn trước đó.

Ở giai đoạn trước đó, Gold biến động từ $70 – $120/ngày nhưng cuối tháng 5, biên độ đã thu hẹp còn khoảng $67/ngày.

Một điểm đáng ngờ là quá trình tích luỹ này đã kéo dài gần bằng với hai đợt tích luỹ trước đó.

Tháng 06/2025, Tôi tiếp tục xem xét và đánh giá các yếu tố liên quan tới Rủi ro kinh tế, Chính trị, Quân sự, Cung – Cầu và Kỹ thuật để có chiến lược cho trung và dài hạn.

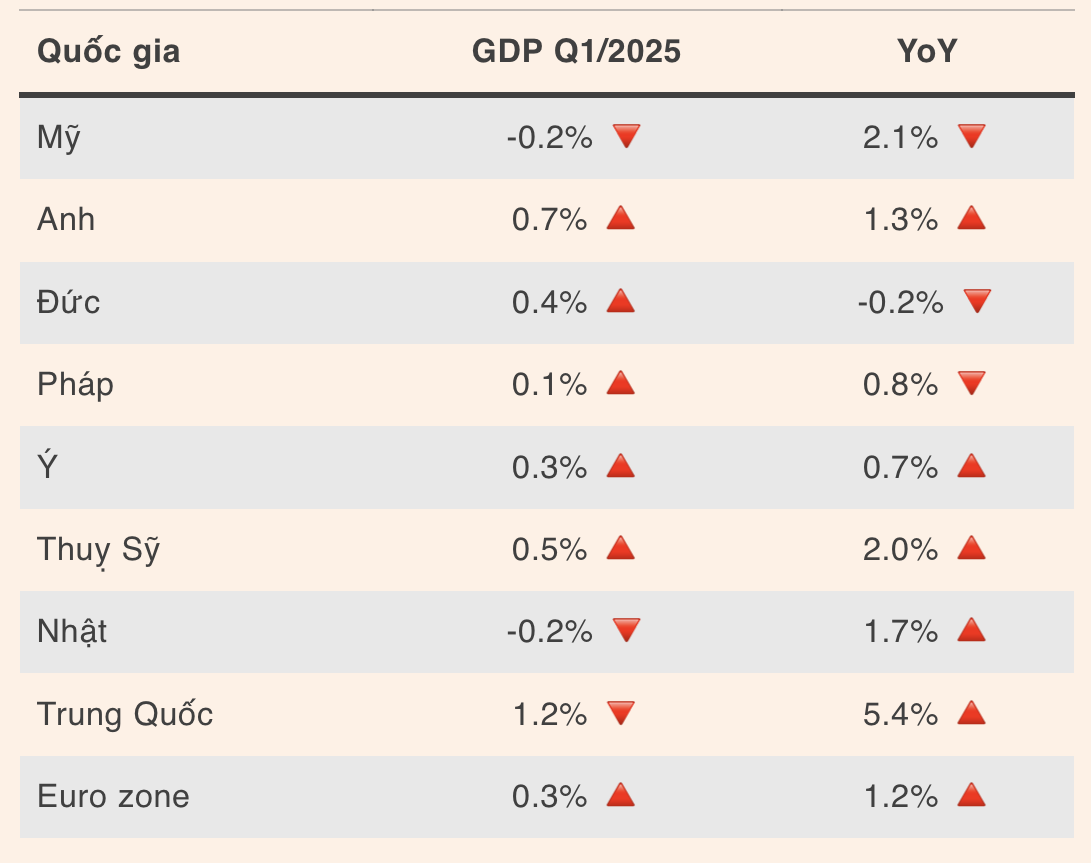

Tăng trưởng kinh tế

Mỹ – Trung Quốc – Nhật Bản có dấu hiệu tăng trưởng kinh tế chậm lại. Nhưng Châu Âu lại có dấu hiệu phục hồi. Hầu hết các quốc giá thuộc khối Châu Âu và ở khu vực Châu Âu lại đang có mức phục hồi và tăng trưởng kinh tế tốt theo số liệu thống kê Tôi thực hiện dưới đây:

Có lẽ quá trình phục hồi của Châu Âu một phần đến từ việc cắt giảm lãi suất đồng EUR nhanh và mạnh trong thời gian qua. Cùng với việc mở rộng hợp tác đa phương và giảm bớt phụ thuộc vào Mỹ. Điều này cho thấy bức tranh trái chiều về khẩu vị đầu tư. Và phần nào được thể hiện thông qua việc các Quỹ Gold ETFs ở Trung Quốc và Mỹ có xu hướng mua vàng nhiều, mạnh mẽ và hút được nhiều dòng tiền hơn so với khu vực Châu Âu.

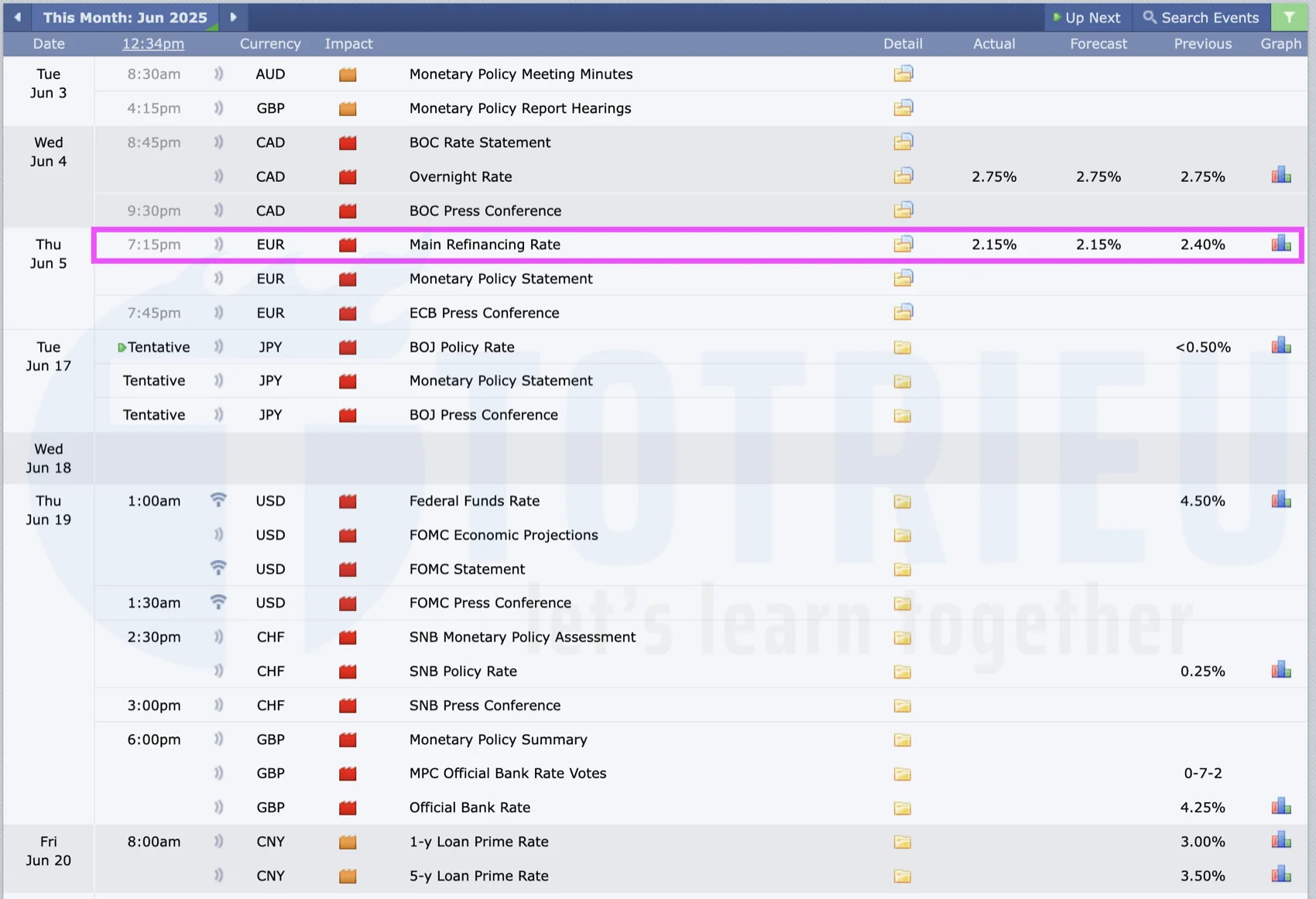

Lãi suất toàn cầu

Lãi suất toàn cầu đang có xu hướng tiếp tục giảm vì lo ngại suy thoái kinh tế. Quan trọng nhất là sự KHÔNG CHẮC CHẮN đến từ các chính sách thuế quan của Mỹ.

Riêng Nhật Bản vẫn đang cân nhắc việc gia tăng lãi suất và cắt giảm quy mô mua trái phiếu chính phủ (giảm bớt cung tiền).

Tháng 6 cũng là tháng mà hàng loạt quyết định lãi suất từ các ngân hàng trung ương lớn trên toàn cầu được đưa ra bao gồm BOC, ECB, FED, BOE, SNB. Trong đó, ECB được kỳ vọng tiếp tục cắt giảm lãi suất đồng EUR thêm 25bps về ngưỡng 2.15%.

Đối với FED, hiện FED đang ở trong một tình huống khó khăn khi dòng tiền bị rút khỏi đồng USD và tìm kiếm các loại tài sản dự trữ khác bao gồm EUR và Gold. Chủ tịch Powell cũng liên tục chịu áp lực từ phía Trump cho thấy rõ kỳ vọng của chính quyền Trump là một đồng USD yếu hơn như Tôi đã phân tích kỹ trong chiến lược EUR/USD tháng 05/2025.

Có một điểm chúng và là cơ hội cho Vàng có thể tiếp tục tăng giá là quá trình cắt giảm lãi suất này không đến từ lạm phát hạ nhiệt mà đến từ SỰ KHÔNG CHẮC CHẮN về chính sách cũng như LO NGẠI SUY THOÁI kinh tế. Là môi trường thuận lợi để Gold tìm kiếm các đỉnh cao mới trong năm 2025.

Cung – Cầu

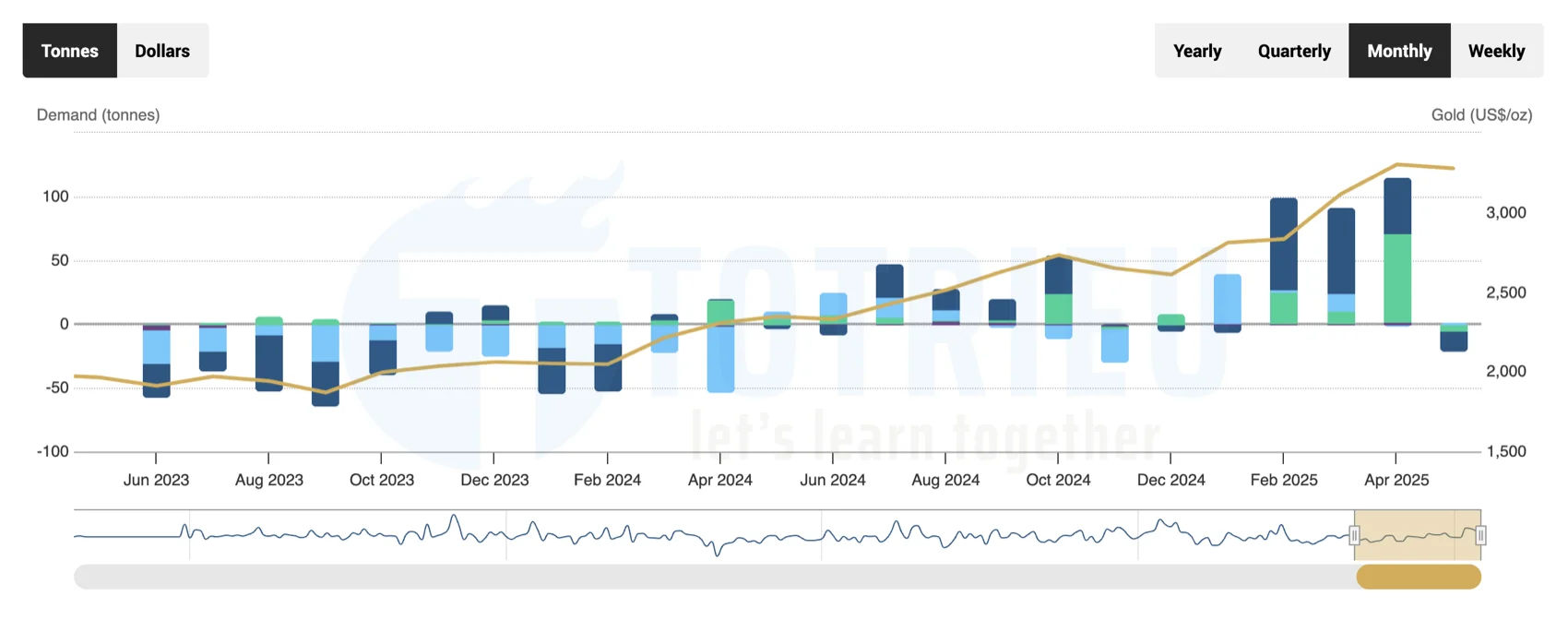

Quỹ Gold ETFs

Sau chu kỳ chốt lời ròng khoảng 30 ngày thì các Quỹ Gold ETFs có xu hướng mua ròng trở lại.

Tổng kết tháng 05/2025, các quỹ Gold ETFs đã bán ròng 19,1 tấn, Tôi cho rằng đây là khối lượng bán rất ít nếu so sánh với chu kỳ bán ròng từ tháng 06/2023 tới tháng 04/2024, mỗi tháng các Quỹ Gold ETFs bán trung bình khoảng 40 tấn vàng.

Để thấy mức độ bán này chưa thấm vào đâu so với mức trung bình và lượng mua vào, chúng ta thử đánh giá thêm theo một số dữ liệu sau:

- Tuần 22/2025: Mua ròng 12,7 tấn

- Tháng 05/2025: Bán ròng 19,1 tấn

- Quý 2/2025: Mua ròng 95,9 tấn

- 365 ngày: Mua ròng 322.5 tấn.

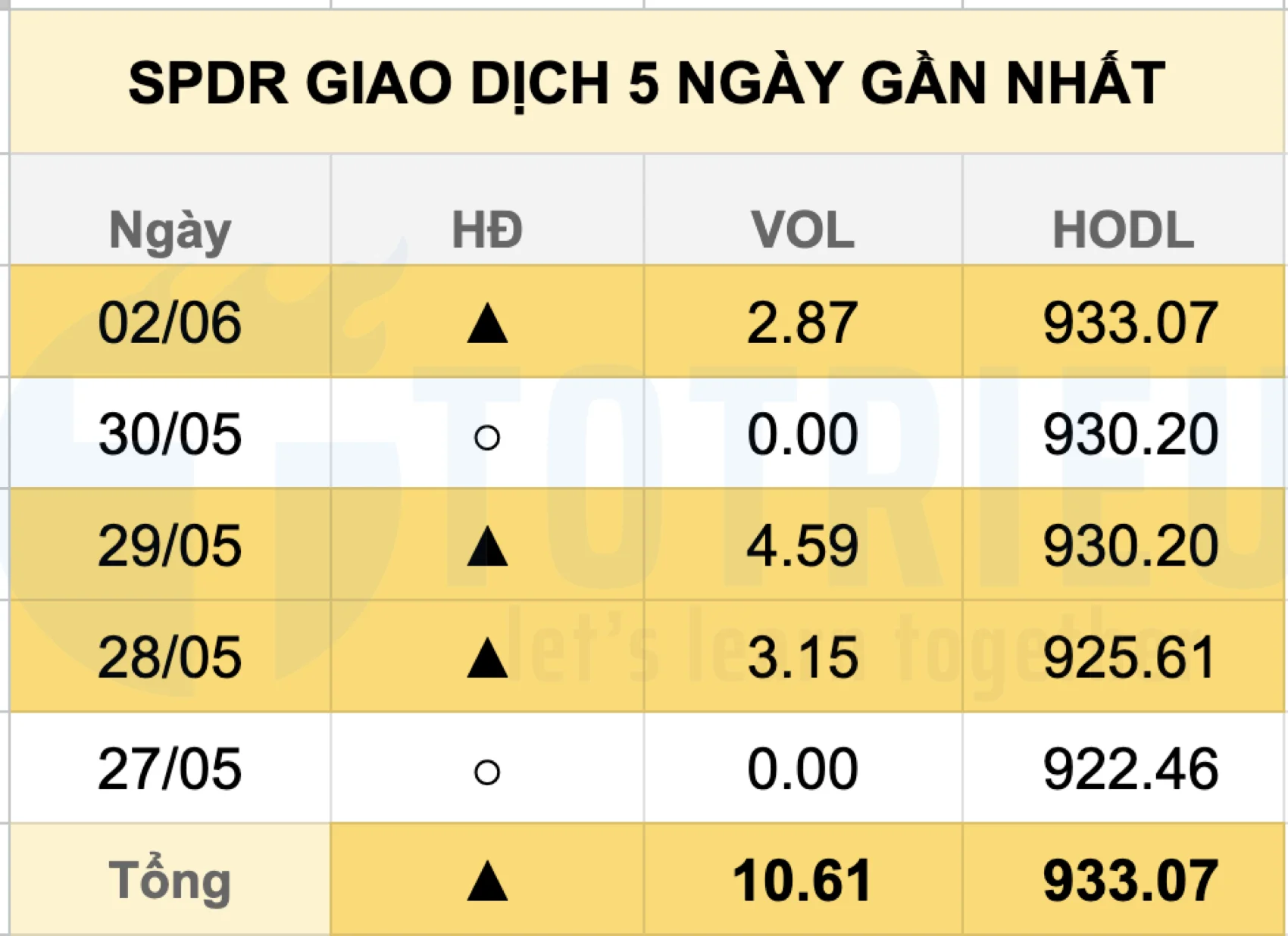

Và cũng cần phải lưu ý thêm trong khối lượng 19,1 tấn bán ròng trong tháng 05/2025 thì có tới 14,6 tấn đến từ ông lớn SPDR Gold Share.

Đối với SPDR Gold Share, quỹ này đã mua ròng 10,32 tấn trong tuần 22/2025. Ba ngày đầu tiên của tuần 23/205, SPDR tiếp tục mua thêm 5,44 tấn nâng tổng mức mua trong 2 tuần lên khoảng 15,76 tấn.

Một quỹ khác cũng do SPDR quản lý là SPDR Gold Share Mini cũng mua vào thêm 3,33 tấn từ ngày 22/05.

Như vậy, chúng ta có thể tạm kết luận là Quỹ Gold ETFs lớn nhất thế giới dường như đã kết thúc chu kỳ chốt lời của họ. SPDR Gold Share đang có xu hướng quay trở lại mua ròng trên thị trường.

Mức độ quan tâm

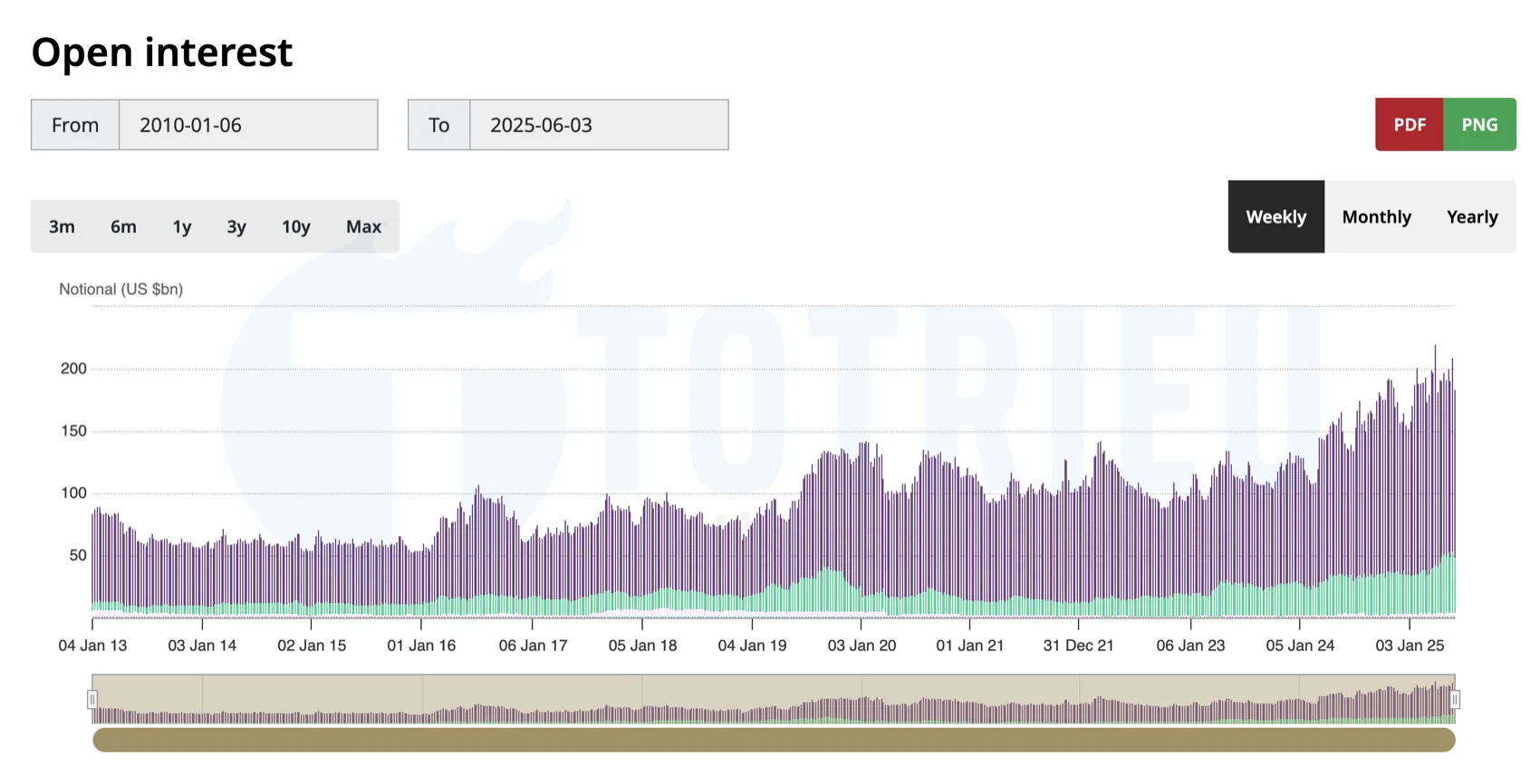

Open Interest cung cấp thông tin về sự quan tâm của nhà đầu tư và dòng tiền vào thị trường phái sinh.

Khi theo dõi OI của Gold, tôi nhận thấy mức độ quan tâm của nhà đầu tư với thị trường Vàng phái sinh tăng mạnh kể từ tháng 01/2024 và Giá Vàng thực tế cũng tăng rất mạnh từ thời điểm đó.

Open Interest (OI) hoặc Khối lượng mở là tổng số lượng hợp đồng phái sinh (hợp đồng tương lai, quyền chọn,…) đang được mở và chưa được thanh toán trên thị trường tại một thời điểm cụ thể. Nó cho thấy số lượng các vị thế giao dịch đang tồn tại, chưa đóng lại hoặc chưa thực hiện.

Biểu đồ OI của Gold cho thấy mức độ quan tâm đang ở ngưỡng cao nhất mọi thời đại.

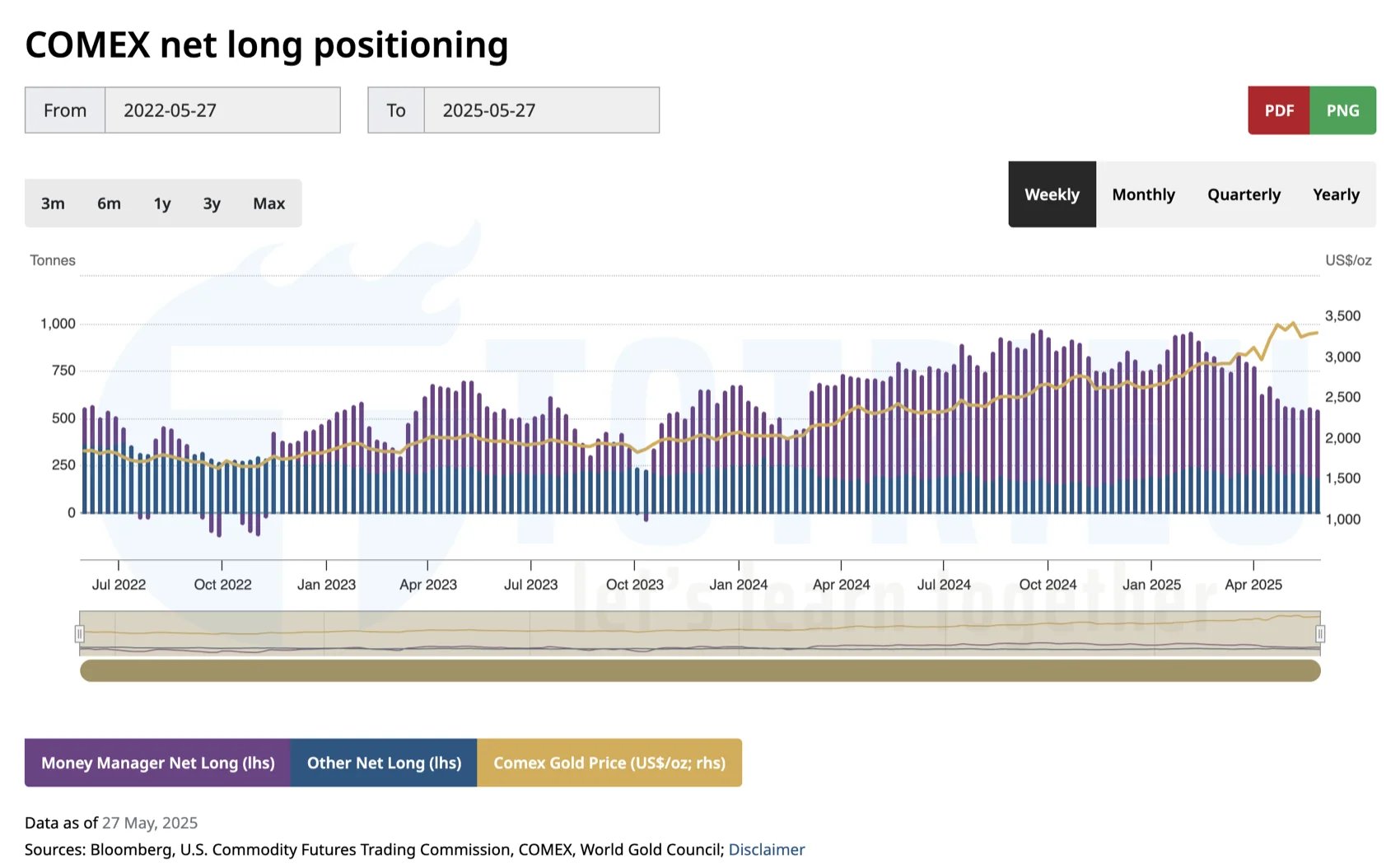

Điểm thứ hai mà Tôi quan tâm là Net Long Position:

Net Long Position có dấu hiệu sụt giảm vào đầu tháng 04/2025. Điều này cũng dễ hiểu vì đó là thời điểm Vàng tạo đỉnh cao nhất mọi thời đại. Việc giảm vị thế long và chuyển short để chốt lời là hợp lý. Nhưng chính việc Net Long Position giảm trong khi OI tăng sẽ mở ra một cơ hội nữa cho Gold vì chúng ta có thể tạm hiểu rằng có một dòng tiền lớn nào đó đang chờ vị thế tốt để… MÚC GOLD!

Các yếu tố rủi ro

Gold nhạy cảm với các xung đột và điều này trở nên nghiêm trọng hơn vào tháng 06 vì có hai điểm xung đột trong đó có một điểm cho thấy sự xung đột về biên giới đang có xu hướng lan rộng.

Thứ nhất: Xung đột Thái Lan – Campuchia

Mặc dù mọi việc đã được kìm chế và không diễn ra thương vong lớn nhưng điều này cho thấy các xung đột có tần suất xuất hiện nhiều hơn và ở khắp các quốc gia trên thế giới.

Thứ hai: Chiến dịch Pautina của Ukraine

Vào ngày 1-6, Ukraine đã gây bất ngờ khi triển khai một đợt tấn công quy mô lớn vào các căn cứ không quân chiến lược của Nga – chiến dịch mang mật danh Pautina (Spiderweb – Mạng nhện).

Không quân chiến lược – vốn là một phần trong bộ ba hạt nhân của Nga – từ trước đến nay vẫn được xem là bất khả xâm phạm, nhờ vị trí địa lý xa xôi và hệ thống phòng không dày đặc. Vì vậy chiến dịch lần này của Ukraine không chỉ là một đòn đánh chính xác về mặt quân sự, mà còn tạo ra chấn động về tâm lý và chính trị, khi phá vỡ thế cân bằng chiến lược mà Matxcơva cố gắng duy trì.

Điều này khiến xung đột Nga – Ukraine trở nên trầm trọng hơn và có thể thúc đẩy các rủi ro liên quan tới hạt nhân.

Trong cuộc điện đàm kéo dài 1 tiếng 15 phút giữa Trump – Putin, sau đó Trump đã cho báo giới biết Ông Putin đã cảnh báo sẽ trả đũa vụ Ukraine tấn công sân bay.

Như vậy, bất chấp các cuộc đàm phán đang được tiếp tục nhưng xung đột không có dấu hiệu hạ nhiệt mà còn trở nên nguy hiểm hơn.

Hai yếu tố này có thể lại trở thành một động lực để Gold có thể tiếp tục tăng giá trong trung và dài hạn.

Thứ ba: Quan điểm của các ngân hàng trung ương

Quan điểm của các ngân hàng trung ương, trong đó có FED là các yếu tố then chốt để nhà đầu tư tìm kiếm manh mối về các nguy cơ.

Gần nhất, FED đã thể hiện giọng điệu lo ngại cho nền kinh tế Mỹ. ECB, BOC, BOE cũng đã cho thấy quan điểm tương tự trong các báo cáo của họ.

Kết luận: Trong tháng 06/2025, khi việc cắt giảm lãi suất được công bố, Tôi cho rằng sẽ có một đợt sụt giảm của Gold để phân phối lại dòng tiền và sau đó Gold sẽ quay trở lại xu hướng tăng. Và đây sẽ là tiền đề để Tôi kỳ vọng Gold có thể vẫn còn một đợt chỉnh sâu theo phân tích kỹ thuật dưới đây.

Phân tích kỹ thuật

Vì là một phân tích trung hạn, Tôi tập trung vào khung D1 với hai cấu trúc chính nhưng bền vững dưới đây:

Cấu trúc xu hướng tăng khung D1

Đường xu hướng tăng từ T2/2024

Trước tiên, bạn hãy quan sát đường xu hướng tăng trên biểu đồ Gold Daily từ tháng 02/2024:

Đường xu hướng này được duy trì với mỗi đợt mở rộng đều đạt mức tăng từ $500 – $650/oz.

Các đợt tích luỹ quan trọng

Và hãy chú ý các vùng tam giác tích luỹ trong suốt chu kỳ tăng này. Mỗi lần tích luỹ đều kéo dài khoảng 3 tháng (50-60 phiên giao dịch).

Cấu trúc hiện tại giống hoàn toàn với tam giác tích luỹ trước đó và đã kéo dài 40 phiên giao dịch, khoảng 2 tháng. Như vậy, có thể Gold sẽ tích luỹ thêm trong tháng 6 trước khi giá tăng trở lại.

Vì đây là một xu hướng bền vững, Tôi cho rằng chúng ta chưa nên kỳ vọng cấu trúc này bị phá vỡ.

Phá tích luỹ và… Retest

Bây giờ, chúng ta sẽ zoom lớn biểu đồ để quan sát chi tiết hơn nhé:

Thứ nhất: Tôi nhận thấy một cú phá vỡ tích luỹ, nhưng hãy quan sát chỉ báo Stochastic, nó đã Overbought đồng nghĩa với nguy cơ có một pha Re-test tiêu chuẩn trước khi thực sự phục hồi lại xu hướng tăng.

Thứ hai: Fibo 50% tại vùng giá $3256/oz đang trùng với đường xu hướng tăng dài hạn, và điểm giao cắt của hỗ trợ ngang, đường xu hướng giảm trước đó.

Thứ ba: EMA50 đang tiến sát tới hỗ trợ này và có giá trị $3236. Chắc chắn khi giá vẫn neo cao thì giá trung bình 50 ngày cũng sẽ tiếp tục tăng. Mức tăng trung bình của EMA50 đang ở khoảng $5/ngày. Vậy chỉ sau khoảng 4-5 phiên giao dịch nữa giá trị EMA50 sẽ tăng tới $3254 tức là trùng với vùng hỗ trợ chúng ta xác định là hợp lưu phía trên.

Thứ tư: Vùng Support 1 của Fibonacci Pivot Points cũng đang trùng với $3254.

Thứ năm: Chỉ báo ATR(14) đang cho mức biến động $67/ngày và $131/tuần. So với giá $3370 hiện tại, thì chỉ cần 1 hoặc 2 phiên giảm đột ngột chúng ta sẽ có ngưỡng $3254. Xác suất này khá cao theo biến động hiện tại.

Như vậy, Tôi cho rằng trong tháng 06/2025 chúng ta cần bật chế độ theo dõi Gold ở ngưỡng $3254 để tìm kiếm cơ hội Go Long tiếp.

Dự báo xu hướng và kế hoạch giao dịch

Với các dữ liệu và phân tích bên trên, Tôi cho rằng động lực tăng trưởng của Gold trong Trung và Dài hạn vẫn lớn. Nhưng trong ngắn hạn, khi các ngân hàng có xu hướng điều chỉnh lãi suất, dòng tiền cũng sẽ được phân phối lại để phù hợp với các kỳ vọng lợi nhuận là yếu tố có thể làm Gold điều chỉnh trước khi thực sự bứt đỉnh tạo một ATH mới trong năm 2025.

Mời bạn quan sát biểu đồ dự báo xu hướng dưới đây:

Tôi kỳ vọng Gold sẽ có một đợt điều chỉnh về kiểm tra lại hỗ trợ xung quanh $3256 – $3262 sau đó tiếp đà phục hồi vì những khó khăn và bất ổn phía trước sẽ hút dòng tiền vào Quỹ và xu hướng đầu tư Vàng ngày càng nổi bật hơn.

Kế hoạch giao dịch trong tháng 06/2025, Tôi cho rằng chờ cơ hội mua ở $3256 – $3262 với mục tiêu $3467, $3500 và $3596 sẽ phù hợp trong trung và dài hạn.

Chúc bạn giao dịch thành công!