Giá vàng hôm nay 30-11: Tăng vọt, đồng loạt dự báo đi lên

Investing.com -- Chúng ta đã có một đợt cắt giảm lãi suất chính sách 25 điểm cơ bản khác từ Fed, nhưng các dự báo cập nhật và họp báo của Chủ tịch Powell xác nhận rằng Fed sẽ thận trọng hơn nhiều vào năm tới với các dữ liệu lạm phát cứng và hỗn hợp chính sách của Tổng thống Trump có nghĩa là cần phải có rào cản cao hơn để biện minh cho việc cắt giảm lãi suất vào năm 2025

4,25-4,50% - Phạm vi lãi suất mục tiêu của quỹ Fed

25 điểm cơ bản từ Fed, nhưng sẽ cắt giảm ít hơn vào năm 2025

Cục Dự trữ Liên bang đã cắt giảm lãi suất 25 điểm cơ bản, như dự kiến. Điều này đưa chúng ta đến mức cắt giảm tích lũy 100 điểm cơ bản kể từ tháng 9, nhưng Fed đang chỉ ra một loạt các đợt cắt giảm lãi suất chậm hơn, từng bước một trong tương lai. Mức cắt giảm 50 điểm cơ bản hiện là mức cơ sở của họ cho năm 2025 dựa trên mức trung bình của các đệ trình dự báo cá nhân của họ, so với 100 điểm cơ bản mà họ dự kiến vào tháng Chín.

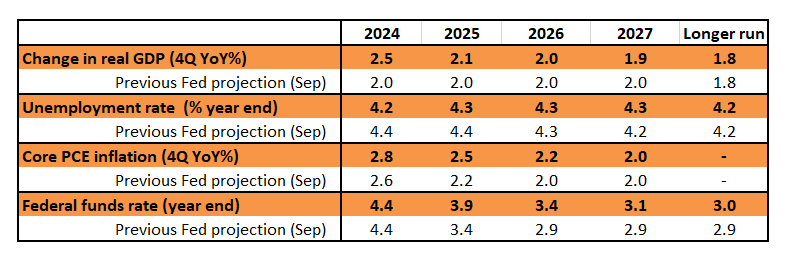

Sự thay đổi quan điểm là do dự báo lạm phát cao hơn chủ yếu - chỉ số giảm phát PCE lõi hiện dự kiến sẽ kết thúc năm 2025 ở mức 2,5% thay vì 2,2% như suy nghĩ trước đây và dự kiến sẽ không giảm xuống 2% cho đến năm 2027. Nó cũng phải được xem xét trong bối cảnh nền kinh tế vẫn đang tăng trưởng mạnh mẽ, thị trường việc làm hạ nhiệt, nhưng không sụp đổ và thị trường chứng khoán ở mức cao nhất mọi thời đại.

Dự báo của Cục Dự trữ Liên bang so với dự báo tháng 9

Nguồn: Cục Dự trữ Liên bang, ING

Kế hoạch của ông Trump cho năm 2025 để xác định Fed có thể cắt giảm bao xa

Mức cắt giảm lãi suất chính sách 50 điểm cơ bản cho năm 2025 là những gì thị trường đã định giá trước thời hạn, vì vậy phản ứng lẽ ra không quá lớn, nhưng ít tin tưởng hơn về lạm phát chậm lại đủ và thực tế là chúng ta có một thành viên FOMC bất đồng quan điểm - Chủ tịch Fed Cleveland Hammack không muốn thay đổi lãi suất - có nghĩa là thị trường không hoàn toàn định giá một đợt cắt giảm khác cho đến tháng 7 với tổng cộng chỉ 35 điểm cơ bản cho năm 2025. Cuộc họp FOMC vào tháng 1 gần như chắc chắn sẽ chứng kiến Fed giữ lãi suất ổn định, nhưng chúng ta sẽ hiểu rõ hơn về ý định thuế quan, thuế và chi tiêu của Tổng thống đắc cử Trump tại cuộc họp FOMC tháng 3.

Fed trước đây đã gợi ý rằng họ sẽ không ưu tiên những đề xuất đó và chỉ tính đến chúng khi chúng được thực hiện. Tuy nhiên, với chính sách kiểm soát nhập cư và thuế quan của ông Trump, có thể dẫn đến lạm phát cao hơn, cộng với việc cắt giảm quy định và cắt giảm thuế được thiết kế để thúc đẩy tăng trưởng, chúng tôi dự đoán Fed báo hiệu một con đường nới lỏng ít hơn, chậm hơn cho đến năm 2025. Trước đó, chúng tôi đã dự báo ba lần cắt giảm lãi suất 25 điểm cơ bản vào năm tới thay vì hai mức 25 điểm cơ bản mà Fed đề xuất, nhưng có một lượng lớn sự không chắc chắn do thiếu rõ ràng về việc Tổng thống Trump sẽ thực hiện chính sách bao xa và nhanh như thế nào, cộng với tốc độ của thị trường việc làm đang thực sự hạ nhiệt và điều này có ý nghĩa gì đối với lạm phát. Do đó, chúng tôi sẽ giữ nguyên dự báo của mình vào lúc này.

Chiết khấu thị trường được hiệu chỉnh lại cho thấy lãi suất 10 năm vẫn còn quá thấp

Bản thân việc cắt giảm 25 điểm cơ bản đã được mong đợi, nhưng tin tức đáng lưu ý là sự thay đổi tăng lớn hơn dự kiến trong biểu đồ chấm. Fed hiện đang đưa lãi suất quỹ ở mức 3,875% vào năm tới. Con số này tăng 50 điểm cơ bản so với những gì họ đã có trước đây. Tuy nhiên, công bằng mà nói, chiết khấu của thị trường cũng đã thay đổi đáng kể trong vài tháng qua. Nhìn vào lãi suất 2 năm hiện ở mức hơn 4,3%, có khả năng nó đã phản ứng thái quá với đà tăng. Trong khi lãi suất 10 năm trở lại mức 4,45%, trở lại mức chỉ sau khi ông Trump tái đắc cử. Rất ít lý do để điều này sụp đổ trở lại thấp hơn dựa trên những gì chúng ta biết.

Đáng chú ý ở đây là sự thay đổi tăng trong kỳ vọng của thị trường đối với lãi suất quỹ hiệu quả vào cuối năm 2025. Con số này hiện lên đến gần 4%. Nói cách khác, thị trường đang đặt câu hỏi liệu Fed có thực hiện mức cắt giảm 25 điểm cơ bản cuối cùng để đưa lãi suất quỹ xuống dưới 4% hay không. Điều đó đưa ra mức "sàn" ngụ ý cho tỷ lệ kỳ hạn dài hơn ở mức hoặc khoảng 4% (hoặc chỉ thấp hơn). Trái ngược với tỷ lệ SOFR 10 năm hiện tại, ở mức 3,95%.

Về cơ bản, con số này bằng với mức dự kiến cho lãi suất quỹ. Có điều gì đó không đúng ở đây. Hoặc là Fed sẽ cắt giảm nhiều hơn thế. Hoặc, và có nhiều khả năng hơn, lãi suất kỳ hạn dài hơn quá thấp. Đối với năm 2025, chúng tôi vẫn thấy 4,5% cho SOFR 10 năm và 5%+ cho lợi suất trái phiếu kho bạc 10 năm là mục tiêu khả thi.

Fed cũng đã thực hiện một điều chỉnh kỹ thuật quan trọng đối với lãi suất repo ngược qua đêm (giảm 30bp) và hiện bằng với mức sàn quỹ Fed mới là 4,25% (giảm 25bp). Điều này đã được dự đoán rộng rãi. Nó làm giảm mức bồi thường có thể đạt được tại ô repo ngược và sẽ thúc đẩy việc sử dụng ô đó ít hơn ở biên độ. Có một mức đệm 5bp là hợp lý khi mức sàn lãi suất quỹ là số không (để ngăn chặn việc in số không). Bây giờ không có mức đệm, nhưng cũng không cần thiết phải có. Lãi suất quỹ hiệu quả không nên bị ảnh hưởng theo nghĩa là nó sẽ duy trì cao hơn mức sàn khoảng 8bp. Mặc dù có thể có một độ lệch nhẹ thấp hơn nếu có.

Fed kích hoạt một đợt tăng giá khác của đồng đô la

Thay vì lặng lẽ lao dốc vào cuối năm, thị trường ngoại hối đã được cảnh tỉnh hôm nay rằng Fed đang xem xét lạm phát và lãi suất cao hơn trong một khoảng thời gian nhiều năm. Tỷ giá hoán đổi ngắn hạn của Mỹ đã tăng 8 điểm cơ bản sau tin tức và đẩy chênh lệch tỷ giá đô la gần mức rộng nhất trong năm.

Mặc dù đô la mạnh hơn là sự đồng thuận (và quan điểm của riêng chúng tôi) cho năm 2025, nhưng sự giảm giá của đường cong Mỹ ngày hôm nay - cho chúng ta biết Fed sẽ không cung cấp nhiều kích thích tiền tệ như suy nghĩ ban đầu - rõ ràng là một yếu tố tăng giá đối với đồng đô la. Đây cũng là một yếu tố giảm giá đối với các đồng tiền ủng hộ chu kỳ hơn ở châu Âu và châu Á và sẽ áp lực lên các loại tiền tệ hàng hóa - vốn đã chịu áp lực về tăng trưởng chững lại của Trung Quốc và triển vọng chương trình nghị sự thương mại của ông Donald Trump.

Dự kiến EUR/USD sẽ tiếp tục bất chấp áp lực mua theo mùa - và chúng tôi nghĩ rằng 1,02/1,03 có thể xảy ra trong những tuần tới. USD/JPY có nguy cơ tăng lên 155 - mặc dù sự kiện diều hâu của Fed hôm nay khiến Ngân hàng Trung ương Nhật Bản có nhiều khả năng tăng lãi suất vào ngày mai. Và như trên, tổ hợp hàng hóa sẽ tiếp tục chịu áp lực. Điều này đặc biệt đúng đối với đồng đô la Canada, hiện cũng có sự hỗn loạn trong nước cần giải quyết.

Rủi ro sự kiện ngày hôm nay sẽ chứng minh một vấn đề đau đầu hơn nữa đối với Ngân hàng Nhân dân Trung Quốc khi họ cố gắng giữ USD/CNY trong nước dưới 7,30 - mặc dù USD/CNH có thể đẩy cao hơn mức đó. Và việc giảm giá của đường cong Mỹ là giảm giá đối với hầu hết các đồng tiền mới nổi và đặc biệt là đồng real của Brazil - giảm thêm 2% trong ngày hôm nay. Điều này gây áp lực lên chính quyền Lula để cung cấp sự củng cố tài khóa rất cần thiết - nó không thể chỉ phụ thuộc vào ngân hàng trung ương địa phương để cứu thực tế.

Tuyên bố miễn trừ trách nhiệm: Ấn phẩm này được ING chuẩn bị chỉ cho mục đích thông tin bất kể phương tiện, tình hình tài chính hoặc mục tiêu đầu tư của người dùng cụ thể. Thông tin này không cấu thành khuyến nghị đầu tư, và cũng không phải là tư vấn đầu tư, pháp lý hoặc thuế hoặc đề nghị hoặc chào mời mua hoặc bán bất kỳ công cụ tài chính nào. Đọc thêm