Cuộc đua gom vàng: Kazakhstan vượt mặt Trung Quốc và Nga

Khi Fed thắt chặt chính sách tiền tệ, một cuộc khủng hoảng ngân hàng trong lịch sử là bằng chứng đầu tiên cho thấy điều gì đó đang có nguy cơ xảy ra.

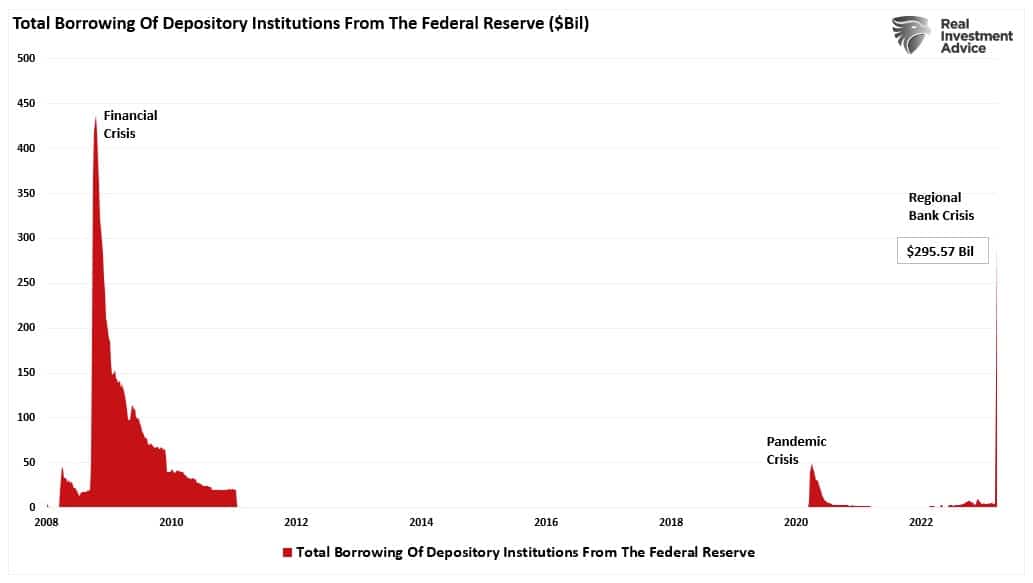

“Tuần trước, trong bối cảnh ngân hàng mất khả năng thanh toán, các cơ quan chính phủ đã hành động để ngăn chặn một cuộc khủng hoảng ngân hàng tiềm ẩn. FDIC, Bộ Tài chính và Fed đã ban hành Chương trình cho vay có kỳ hạn của ngân hàng với khoản vay dự phòng trị giá 25 tỷ đô la để bảo vệ những người gửi tiền trước sự cố của Ngân hàng Thung lũng Silicon. Sau đó là một khoản tiền gửi không có bảo hiểm trị giá 30 tỷ đô la được sắp xếp bởi mười một ngân hàng lớn vào Ngân hàng First Republic (NYSE:FRC). Các ngân hàng đã nhanh chóng khai thác chương trình này, thể hiện qua khoản vay tăng vọt 152 tỷ USD từ Cục Dự trữ Liên bang. Đây là khoản vay lớn nhất trong một tuần kể từ khi xảy ra khủng hoảng tài chính”.

Kể từ tuần trước, con số đó đã tăng lên gần 300 tỷ USD.

Cùng thời điểm, UBS đã tham gia vào một “cuộc thâu tóm” Credit Suisse và Cục Dự trữ Liên bang đã mở lại các đường dây hoán đổi đô la để cung cấp thanh khoản cho các ngân hàng nước ngoài.

“Ngân hàng Canada, Ngân hàng Anh, Ngân hàng Nhật Bản, Ngân hàng Trung ương Châu Âu, Cục Dự trữ Liên bang và Ngân hàng Quốc gia Thụy Sĩ hôm nay thông báo về một hành động phối hợp nhằm tăng cường cung cấp thanh khoản thông qua đường dây hoán đổi thanh khoản bằng đô la Mỹ thường trực”.

Để nâng cao hiệu quả của các đường hoán đổi trong việc cung cấp vốn bằng đô la Mỹ, các ngân hàng trung ương hiện đang cung cấp các nghiệp vụ bằng đô la Mỹ đã đồng ý tăng tần suất của các nghiệp vụ đáo hạn 7 ngày từ hàng tuần lên hàng ngày. Các hoạt động hàng ngày này sẽ bắt đầu vào Thứ Hai, ngày 20 tháng 3 năm 2023 và sẽ tiếp tục ít nhất đến cuối tháng Tư.

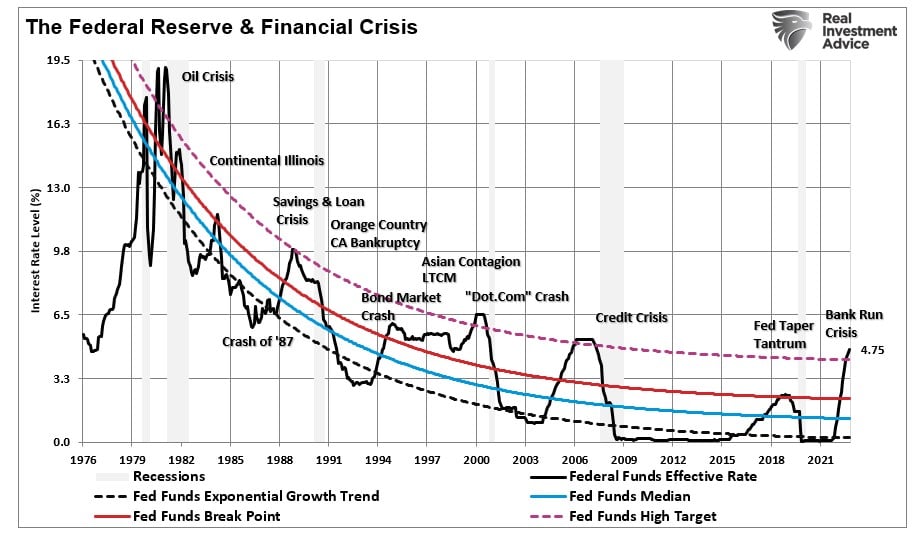

Trong lịch sử, một khi Fed mở các hạn mức hoán đổi đồng đô la, các biện pháp điều tiết tiền tệ tiếp theo sẽ được thực hiện từ việc cắt giảm lãi suất đến “nới lỏng định lượng” và các hoạt động thanh khoản khác. Tất nhiên, đó luôn là cách đối phó với khủng hoảng ngân hàng, sự kiện liên quan đến tín dụng, suy thoái hoặc kết hợp.

Trong khi “phản ứng của người pavlovian” đối với việc đảo chiều chính sách thắt chặt tiền tệ là mua tài sản rủi ro, các nhà đầu tư có thể muốn thận trọng vì suy thoái có xu hướng kéo theo khủng hoảng ngân hàng.

Khủng hoảng ngân hàng gây ra suy thoái

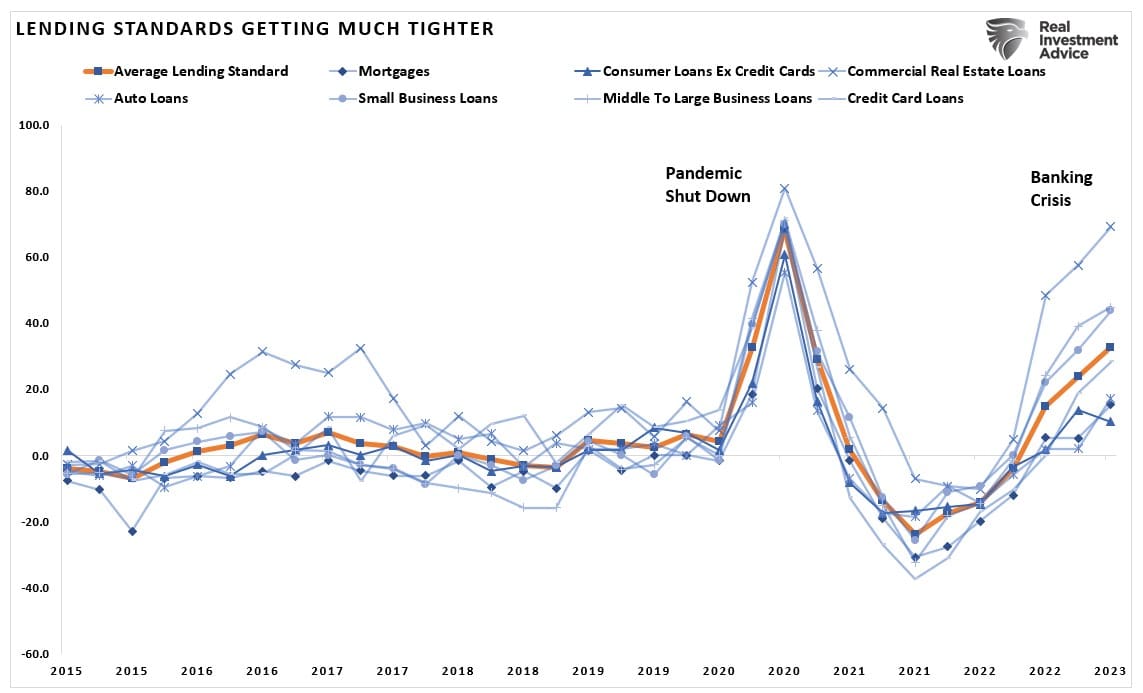

Một hậu quả rõ ràng của một cuộc khủng hoảng ngân hàng là việc thắt chặt các tiêu chuẩn cho vay. Với “mạch máu” của nền kinh tế là tín dụng, cả tiêu dùng và doanh nghiệp, việc thắt chặt các tiêu chuẩn cho vay sẽ làm giảm dòng chảy kinh tế đó.

Không có gì đáng ngạc nhiên, khi các ngân hàng thắt chặt các tiêu chuẩn cho vay đối với các khoản vay dành cho các doanh nghiệp nhỏ, vừa và lớn, sự hạn chế thanh khoản cuối cùng dẫn đến một cuộc suy thoái kéo dài. Nhiều doanh nghiệp dựa vào hạn mức tín dụng hoặc các phương tiện khác để thu hẹp khoảng cách giữa sản xuất sản phẩm hoặc dịch vụ và thu doanh thu.

Ví dụ: doanh nghiệp tư vấn đầu tư của tôi cung cấp dịch vụ cho khách hàng với mức phí mà chúng tôi thu một phần tư phí hàng năm trong mỗi chu kỳ thanh toán hàng quý. Tuy nhiên, chúng tôi phải đáp ứng tiền lương, tiền thuê nhà và tất cả các chi phí khác hàng ngày hoặc hàng tuần. Khi phát sinh chi phí bất ngờ, chúng tôi có thể cần khai thác hạn mức tín dụng cho đến chu kỳ thanh toán tiếp theo. Đó là trường hợp của nhiều công ty khi có sự chậm trễ giữa việc bán sản phẩm hoặc dịch vụ và chu kỳ thanh toán và thu tiền.

Nếu các hạn mức tín dụng bị rút lại, các doanh nghiệp phải sa thải công nhân, cắt giảm chi phí và thực hiện các hành động cần thiết khác. Lực cản kinh tế gia tăng khi người tiêu dùng cắt giảm chi tiêu, ảnh hưởng nhiều hơn đến các doanh nghiệp do nhu cầu giảm. Chu kỳ này lặp đi lặp lại cho đến khi nền kinh tế rơi vào suy thoái.

Hiện tại, thanh khoản đang được rút ra trên tất cả các hình thức tín dụng, từ thế chấp đến cho vay mua ô tô đến tín dụng tiêu dùng. Cuộc khủng hoảng ngân hàng hiện nay có thể là dấu hiệu cảnh báo đầu tiên về tình hình kinh tế đang xấu đi.

Lần cuối cùng chúng ta thấy các tiêu chuẩn cho vay hợp đồng nhiều như vậy là trong thời kỳ kinh tế ngừng hoạt động do đại dịch.

Nhiều nhà đầu tư hy vọng Fed “xoay trục” nới lỏng chính sách tiền tệ để chống lại rủi ro suy thoái sẽ giúp cổ phiếu tăng giá.

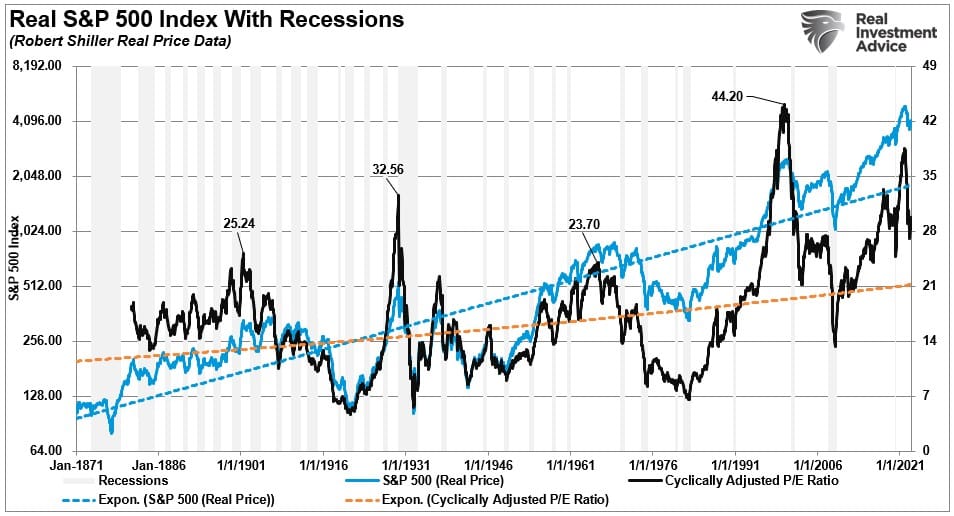

Những hy vọng đó có thể bị thất vọng vì suy thoái ban đầu gây ra “rủi ro định giá lại”.

Suy thoái gây ra rủi ro định giá lại

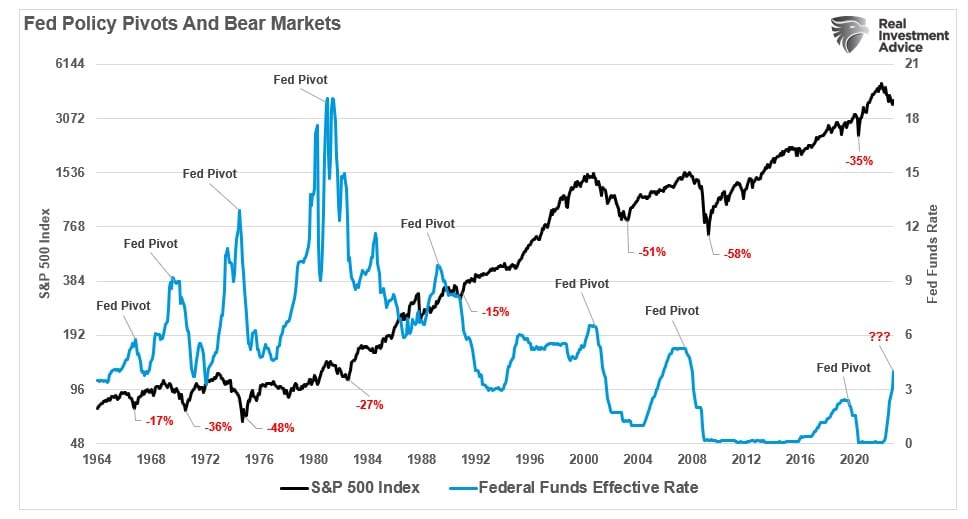

Như đã lưu ý, kỳ vọng tăng giá là khi Fed thực hiện “xoay trục chính sách”, điều đó sẽ chấm dứt thị trường giá xuống. Mặc dù kỳ vọng đó không sai, nhưng nó có thể không xảy ra nhanh như kỳ vọng của những người đầu cơ giá lên. Khi Fed cắt giảm lãi suất trong lịch sử, đó không phải là dấu chấm hết cho “thị trường giá xuống”, mà là bắt đầu.

Đáng chú ý, hầu hết “thị trường giá xuống” xảy ra SAU “chính sách xoay trục” của Fed.

Lý do là trục chính sách đi kèm với sự thừa nhận rằng có điều gì đó đã bị phá vỡ về mặt kinh tế (hay còn gọi là “suy thoái kinh tế”) hoặc tài chính (hay còn gọi là “sự kiện tín dụng”). Khi sự kiện đó xảy ra và Fed ban đầu hành động, thị trường sẽ định giá lại cho tốc độ tăng trưởng kinh tế và thu nhập thấp hơn.

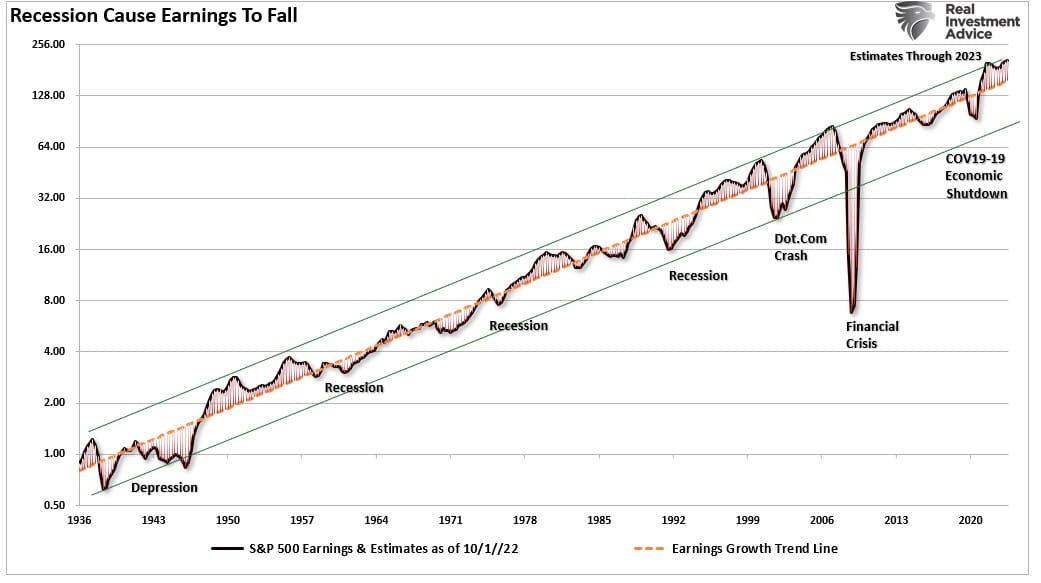

Các ước tính chuyển tiếp cho thu nhập vẫn cao hơn nhiều so với xu hướng tăng trưởng dài hạn. Trong thời kỳ suy thoái hoặc các sự kiện kinh tế hoặc tài chính khác, thu nhập thường trở lại dưới xu hướng tăng trưởng dài hạn.

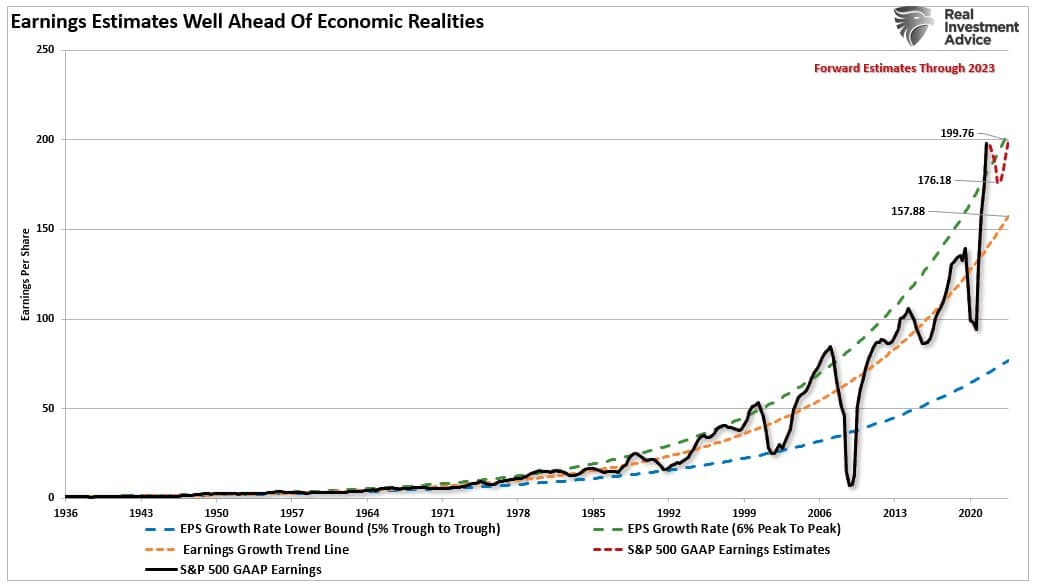

Một cách tốt hơn để hiểu điều này là xem xét xu hướng tăng trưởng theo cấp số nhân dài hạn của thu nhập. Trong lịch sử, thu nhập tăng khoảng 6% từ chu kỳ thu nhập cao nhất này sang chu kỳ tiếp theo. Những sai lệch so với xu hướng tăng trưởng theo cấp số nhân dài hạn được điều chỉnh trong thời kỳ suy thoái kinh tế. Tốc độ tăng trưởng từ đỉnh đến đỉnh 6% đó bắt nguồn từ tốc độ tăng trưởng kinh tế hàng năm khoảng 6%. Như chúng tôi đã chỉ ra gần đây, và không có gì ngạc nhiên, sự thay đổi thu nhập hàng năm có mối tương quan chặt chẽ với tăng trưởng kinh tế.

Cho rằng thu nhập là một chức năng của hoạt động kinh tế, ước tính hiện tại vào cuối năm là không bền vững nếu nền kinh tế co lại. Sự sai lệch so với xu hướng tăng trưởng dài hạn là không bền vững trong môi trường suy thoái.

Do đó, cho rằng thu nhập là một chức năng của hoạt động kinh tế, định giá là một giả định về thu nhập trong tương lai. Do đó, giá tài sản phải định giá lại thấp hơn đối với rủi ro thu nhập, đặc biệt là trong thời kỳ khủng hoảng ngân hàng.

Có hai điều chắc chắn mà các nhà đầu tư phải đối mặt.

- Việc Fed tăng lãi suất bắt đầu một cuộc khủng hoảng ngân hàng sẽ kết thúc bằng một cuộc suy thoái dưới dạng các hợp đồng cho vay.

- Điều đó sẽ buộc Fed cuối cùng phải cắt giảm lãi suất và khởi động lại chương trình “Nới lỏng định lượng” tiếp theo.

Như đã lưu ý, lần cắt giảm lãi suất đầu tiên sẽ là sự xác nhận cho một cuộc suy thoái kinh tế.

Lần cắt giảm lãi suất cuối cùng sẽ là lần mua.