Giá vàng hôm nay 16-11: Nhiều người vẫn lạc quan về triển vọng giá vàng

- Nasdaq đã có một khởi đầu mạnh mẽ trong năm 2023, vượt xa chỉ số Dow và S&P 500.

- Cổ phiếu công nghệ tăng trưởng cao được ưa chuộng trở lại nhờ giảm bớt lạm phát và nỗi lo tăng lãi suất.

- Do đó, tôi khuyên bạn nên thêm Okta và Workday vào danh mục đầu tư của mình trong bối cảnh các nền tảng cơ bản vững chắc và triển vọng tăng trưởng dài hạn.

Các cổ phiếu ở Phố Wall đã có một khởi đầu mạnh mẽ trong năm 2023, trong đó chỉ số Nasdaq Composite ghi nhận mức tăng lớn nhất trong tháng 1 kể từ năm 2001 khi các nhà đầu tư quay trở lại với các cổ phiếu tăng trưởng đã giảm trong năm qua.

Nasdaq tăng 10,3% từ đầu năm đến nay, so với mức tăng 6,2% của chỉ số chỉ số S&P 500 và mức tăng 2,6% của Chỉ số trung bình công nghiệp Dow Jones.

Đợt phục hồi gần đây được thúc đẩy bởi các dấu hiệu ngày càng tăng rằng lạm phát có thể đã đạt đến đỉnh điểm, làm dấy lên hy vọng Cục Dự trữ Liên bang sẽ ít quyết liệt hơn trong việc tăng lãi suất trong những tháng tới .

Chính điều đó đã thúc đẩy cổ phiếu của các công ty công nghệ vốn hóa lớn, như Tesla (NASDAQ:TSLA), Amazon (NASDAQ:AMZN), Netflix (NASDAQ:NFLX) ), Meta Platforms (NASDAQ:META), Nvidia (NASDAQ:NVDA), Alphabet (NASDAQ:GOOGL) và Apple (NASDAQ:AAPL), tất cả đều tăng tỷ lệ phần trăm ở mức hai chữ số cho đến nay.

Do đó, tôi khuyên bạn nên mua cổ phiếu của Okta (NASDAQ:OKTA) và Workday (NASDAQ:WDAY) khi các nhà đầu tư quay trở lại với những cổ phiếu tăng trưởng công nghệ bị giảm sút sau đợt bán tháo năm ngoái trong bối cảnh lo lắng về việc tăng lãi suất của Fed, lạm phát gia tăng và lo ngại về suy thoái kinh tế.

Okta

- Hiệu suất từ đầu năm đến nay : +7,7%

- Tỷ lệ phần trăm từ ATH: -75%

Okta, giúp các doanh nghiệp và tổ chức trên toàn thế giới quản lý và bảo mật xác thực người dùng, được coi là công ty hàng đầu trong lĩnh vực quản lý truy cập và nhận dạng đang phát triển nhanh chóng. Do đó, tôi tin rằng đầu tư vào cổ phiếu của nhà sản xuất phần mềm bảo mật là quyết định thông minh trong bối cảnh địa chính trị hiện tại, đặc biệt là ở mức định giá hiện tại.

Cổ phiếu OKTA chốt ở mức 73,61 đô la vào ngày hôm qua, mức đóng cửa cao nhất kể từ ngày 31 tháng 8 năm 2022. Cổ phiếu đã phục hồi đáng kể kể từ khi giảm xuống mức thấp nhất trong 4 năm là 44,12 đô la vào đầu tháng 11, tăng gần 67% trong ba tháng qua.

Tuy nhiên, OKTA vẫn còn cách rất xa so với mức cao kỷ lục 294 đô la đạt được vào tháng 2 năm 2021. Ở mức định giá hiện tại, công ty công nghệ có trụ sở tại San Francisco, California có vốn hóa thị trường là 11,8 tỷ đô la, thấp hơn nhiều so với mức định giá cao nhất là 42 tỷ đô la.

Công ty chuyên quản lý quyền truy cập và danh tính vẫn có vị thế tốt để hưởng lợi từ nhu cầu mạnh mẽ đối với các dịch vụ an ninh mạng dựa trên điện toán đám mây khi nền kinh tế trải qua quá trình thay đổi lớn về số hóa và các doanh nghiệp chi tiêu nhiều hơn cho việc di chuyển lên đám mây. Okta cung cấp phần mềm đám mây giúp các công ty quản lý và bảo mật xác thực người dùng trong các ứng dụng và để các nhà phát triển xây dựng các biện pháp kiểm soát danh tính trong các ứng dụng, dịch vụ web và thiết bị.

Tôi dự đoán Okta - công ty đã vượt qua cả kỳ vọng lợi nhuận cao nhất và thấp nhất của Phố Wall trong 24 quý liên tiếp kể từ quý 3 năm 2017 - sẽ mang lại thu nhập khả quan khi công bố kết quả tài chính mới nhất vào thứ Năm, ngày 2 tháng 3.

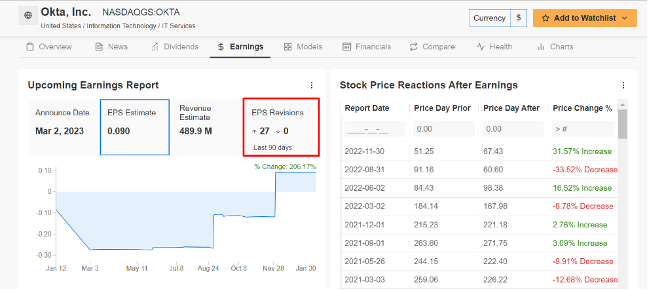

Thật vậy, dữ liệu từ InvestingPro cho thấy các nhà phân tích Phố Wall cực kỳ lạc quan trước báo cáo, với các nhà phân tích đã tăng ước tính EPS của họ 27 lần trong 90 ngày qua để phản ánh mức tăng hơn 200% so với kỳ vọng ban đầu của họ.

Nguồn: InvestingPro

Dự báo đồng thuận cho rằng thu nhập trên mỗi cổ phiếu là $0,09, so với -0,18 đô la trong cùng kỳ năm trước. Nếu đúng, điều này sẽ đánh dấu quý có lợi nhuận cao nhất trong lịch sử của Okta kể từ khi ra mắt công chúng vào tháng 4 năm 2017.

Doanh thu được dự báo sẽ tăng 27,9% so với cùng kỳ lên mức cao nhất trong lịch sử là 489,9 triệu USD, do công ty được hưởng lợi từ nhu cầu mạnh mẽ của các doanh nghiệp lớn đối với phần mềm quản lý truy cập và nhận dạng dựa trên đám mây, giúp doanh nghiệp kết nối an toàn với nhân viên và khách hàng của họ.

Trong một dấu hiệu đầy hứa hẹn, Okta ước tính có hơn 17.000 tổ chức trên khắp thế giới là khách hàng tính đến cuối quý 3, tăng 22% so với cùng kỳ năm trước. Ngoài ra, công ty cho biết họ có 3.740 khách hàng tạo ra doanh thu hàng năm là 100.000 USD, tăng 32% so với cùng kỳ năm ngoái.

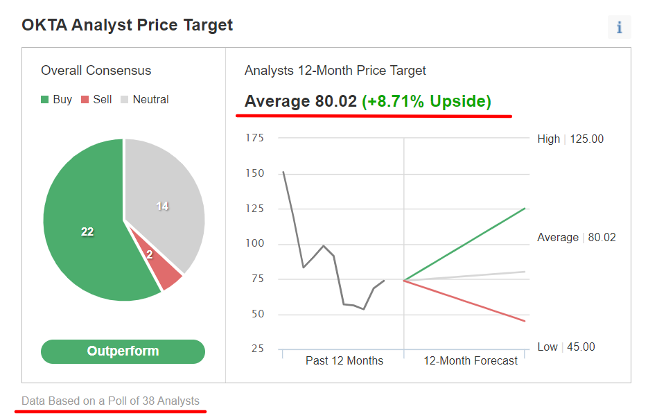

Nguồn: Investing.com

Đúng như dự đoán, 36 trong số 38 nhà phân tích được khảo sát bởi Investing.com đánh giá cổ phiếu OKTA là 'mua' hoặc 'giữ', phản ánh khuyến nghị tăng giá. Trong số những người được khảo sát, cổ phiếu có tiềm năng tăng giá khoảng 9% dựa trên giá đóng cửa hôm thứ Ba. Tương tự, các mô hình định lượng của InvestingPro chỉ ra mức tăng 22,7% của cổ phiếu OKTA trong 12 tháng tới, đưa cổ phiếu tiến gần hơn tới giá trị hợp lý trung bình là 90,34 đô la.

Workday

- Hiệu suất từ đầu năm đến nay: +8,4%

- Tỷ lệ phần trăm từ ATH: -41%

Workday — cung cấp các giải pháp phần mềm cấp doanh nghiệp để quản lý tài chính và nguồn nhân lực, chẳng hạn như các công cụ trả lương — đã phục hồi mạnh mẽ kể từ khi chứng kiến cổ phiếu của họ giảm xuống mức thấp nhất trong thị trường giá xuống khoảng 128 USD vào đầu tháng 11.

Cổ phiếu của nhà sản xuất phần mềm nhân sự đã tăng khoảng 41% trong ba tháng qua, vượt xa lợi nhuận tương đương của các công ty cùng ngành lớn, chẳng hạn như Automatic Data Processing (NASDAQ:ADP) (-4,7%) , Paycom (NYSE:PAYC) (-1,8%) và Paylocity (NASDAQ:PCTY) (-1,7%), trong cùng khoảng thời gian.

Bất chấp đợt phục hồi gần đây, cổ phiếu đóng cửa ở mức 181,43 đô la vào đêm qua, vẫn thấp hơn 41% so với mức cao nhất mọi thời đại vào tháng 11 năm 2021 là 307,81 đô la. Ở mức độ hiện tại, công ty có trụ sở tại Pleasanton, California, mà khách hàng bao gồm những tên tuổi lớn như Chevron (NYSE:CVX), Netflix, Salesforce (NYSE:CRM) và Morgan Stanley (NYSE :MS) , có vốn hóa thị trường là 46,6 tỷ đô la, so với mức định giá khoảng 75 tỷ đô la vào thời kỳ đỉnh cao.

Tôi tin rằng Workday vẫn có vị thế tốt để đạt được sự tăng trưởng liên tục trong dài hạn bất chấp môi trường hoạt động đầy thách thức vì Workday khẳng định vị thế là cái tên hàng đầu trong ngành quản lý nhân sự.

Chất xúc tác tăng giá lớn tiếp theo dự kiến sẽ đến khi Workday báo cáo kết quả tài chính quý IV sau khi thị trường Hoa Kỳ đóng cửa vào thứ Hai, ngày 27 tháng Hai.

Chuyên gia phần mềm tài chính/nhân sự đã đáp ứng hoặc vượt qua kỳ vọng về doanh số bán hàng của Phố Wall trong mỗi quý kể từ khi lên sàn vào quý 3 năm 2012 trong khi chỉ kém ước tính lợi nhuận hai lần trong khoảng thời gian đó, một minh chứng cho hiệu quả hoạt động mạnh mẽ của công ty trong những năm qua.

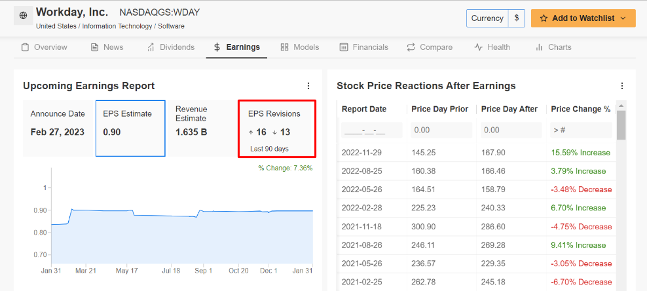

Một cuộc khảo sát của InvestingPro về các bản sửa đổi thu nhập của các nhà phân tích chỉ ra sự lạc quan ngày càng tăng trước khi công bố thu nhập, với việc các nhà phân tích nâng ước tính EPS của họ lên 16 lần trong 90 ngày qua, so với 13 lần điều chỉnh giảm. Các sửa đổi tăng theo kết quả thu nhập cao vào cuối tháng 11 đã khiến cổ phiếu tăng vọt.

Nguồn: InvestingPro

Các ước tính đồng thuận dự báo công ty phần mềm doanh nghiệp sẽ công bố thu nhập trên mỗi cổ phiếu là $0,90, theo Investing.com, tăng 15,4% so với EPS là 0,78 đô la trong cùng kỳ năm ngoái do tác động tích cực của các hoạt động tái cấu trúc hoạt động đang diễn ra và các biện pháp cắt giảm chi phí.

Doanh thu quý 4 được dự báo sẽ tăng 18,1% so với cùng kỳ năm ngoái lên 1,63 tỷ USD. Nếu điều đó thực sự diễn ra, điều đó sẽ đánh dấu tổng doanh số hàng quý cao nhất trong lịch sử của Workday, nhờ vào nhu cầu tăng lên đối với các giải pháp phần mềm quản lý tài chính và quản lý nguồn nhân lực dựa trên đám mây.

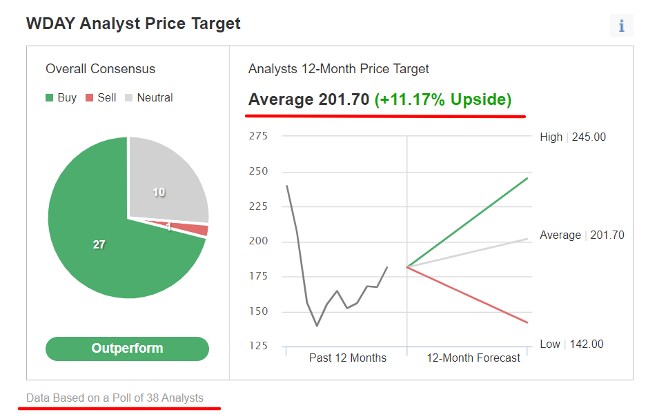

Nguồn: Investing.com

Không có gì ngạc nhiên khi Phố Wall có quan điểm tăng giá dài hạn đối với cổ phiếu WDAY, với 37 trong số 38 nhà phân tích được khảo sát bởi Investing.com xếp hạng cổ phiếu này là 'mua' hoặc 'giữ'. Cổ phiếu có mục tiêu giá trung bình của nhà phân tích là khoảng 202 đô la, thể hiện mức tăng khoảng 11% so với mức hiện tại. Tương tự như vậy, giá trị hợp lý trung bình cho cổ phiếu của Workday trên InvestingPro theo một số mô hình định giá — bao gồm bội số P/E — ngụ ý mức tăng khoảng 14% trong 12 tháng tới.

***

Tiết lộ: Các quan điểm được thảo luận trong bài viết này chỉ là quan điểm cá nhân của tác giả và không nên được xem là khuyến nghị đầu tư.