Dòng tiền chứng khoán dịch chuyển trước tác động thiên tai

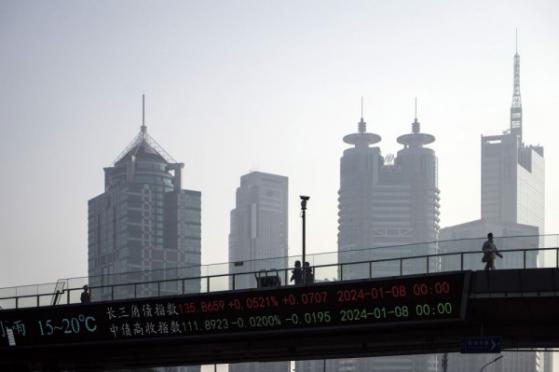

Việc Trung Quốc không sẵn lòng giải quyết cuộc khủng hoảng nợ đã đẩy nhanh quá trình bán tháo cổ phiếu và khiến thị trường lo ngại. Quốc tếChứng khoán Trung Quốc lao dốc không phanh, liệu có nguy cơ tái diễn Khủng hoảng tài chính châu Á năm 1998?Quỳnh Vân • 25/01/2024 08:30Việc Trung Quốc không sẵn lòng giải quyết cuộc khủng hoảng nợ đã đẩy nhanh quá trình bán tháo cổ phiếu và khiến thị trường lo ngại.

Một năm trước, ngành tài chính Hồng Kông (Trung Quốc) từng hy vọng rằng việc Trung Quốc mở cửa trở lại sẽ giải phóng nhu cầu tiêu dùng bị dồn nén và mang các thương vụ giao dịch cũng như sự thịnh vượng quay trở lại với thành phố.

Tuy nhiên, khi đợt bán tháo chỉ số Hang Seng ngày càng sâu sắc, các chủ ngân hàng và nhà giao dịch đang chuẩn bị cho điều tồi tệ nhất. Những thách thức này khiến nhiều người liên tưởng đến cuộc Khủng hoảng tài chính châu Á năm 1998.

Cuộc khủng hoảng cuối những năm 1990 này bắt đầu với Thái Lan. Nhưng nếu một đợt bùng phát khác xảy ra, Trung Quốc sẽ là nguyên nhân gốc rễ và Hồng Kông sẽ là tâm điểm.

Trong Khủng hoảng tài chính 2008 sau cú sụp đổ của Lehman Brothers Holdings, Hồng Kông vẫn giữ được sự ổn định nhờ nền kinh tế đang lên của Trung Quốc. Theo dữ liệu điều tra dân số, ngành tài chính chỉ mất 7,7% lực lượng lao động so với một thập kỷ trước, khi tỷ lệ mất việc làm lên tới hơn 13%.

Ở hiện tại, việc chỉ số Hang Seng sụt giảm hơn 10% đã biến nó trở thành chỉ số hoạt động kém nhất trong số các chỉ số lớn trên toàn cầu. Ngay cả sau những tin tức cho rằng Trung Quốc đang cân nhắc huy động 2 nghìn tỷ NDT (278 tỷ USD) để ổn định thị trường thì Hang Seng cũng chỉ tăng 2,6% vào hôm 23/1.

Hồng Kông chính là "cửa ngõ" vào Trung Quốc. Các công ty đại lục chiếm tới hơn 2/3 tổng giá trị vốn hóa của sàn chứng khoán Hồng Kông.

| Hang Seng hiện có hiệu suất tệ nhất trong số các chỉ số lớn toàn cầu năm 2024. Nguồn: Bloomberg |

Thêm vào đó, các tài sản thay thế đang dần được định giá lại. BlackRock, công ty quản lý hơn 10 nghìn tỷ USD trên toàn thế giới, đang tìm cách bán một khu phức hợp văn phòng ở Thượng Hải với mức chiết khấu 30% so với giá mua năm 2018. Một số người mua thứ cấp thậm chí yêu cầu giảm giá từ 30% đến 60%, so với mức cắt giảm 15% ở Mỹ và châu Âu.

Không chỉ vậy, Bắc Kinh phải đồng thời giải quyết 2 nguy cơ tiềm ẩn liên quan đến nợ nần, một phát sinh từ đòn bẩy tích lũy trong bất động sản nhà ở và một là từ các khoản vay của chính quyền địa phương.

Tính đến tháng 11/2023, nợ trong khu vực phi tài chính của Trung Quốc lên tới 294% tổng sản phẩm quốc nội (GDP), từ mức 160% một thập kỷ trước đó.

Theo Bloomberg, ngày càng có nhiều bằng chứng cho thấy Chính phủ hiện chưa có khả năng trả nợ. Vào giữa tháng 12/2023, Bắc Kinh công bố kế hoạch lớn cho năm 2024, ưu tiên nâng cấp công nghiệp hơn là thúc đẩy tiêu dùng nội địa. Điều này thể hiện thái độ thờ ơ đối với thị trường nhà đất đang gặp khó khăn.

| Thị trường bất động sản của Trung Quốc vẫn chưa ổn định. Nguồn: Bloomberg |

Đến giữa tháng 1/2024, PBOC đưa ra thông báo không cắt giảm lãi suất cho vay chuẩn trước sự ngạc nhiên và thất vọng của một số nhà phân tích.

| Khả năng tài chính của các ngân hàng Trung Quốc bị đặt dấu hỏi khi việc cắt giảm lãi suất của PBOC đã làm suy giảm thu nhập của họ. Nguồn: Bloomberg |

Ngay cả một số quyết định chính sách của Trung Quốc cũng có sự tương đồng một cách kỳ lạ.

Các quan chức được cho là đang xem xét phát hành trái phiếu đặc biệt lần thứ 4. Được biết đợt phát hành đầu tiên như vậy là vào năm 1998, khi Trung Quốc cấp vốn cho các ngân hàng lớn để bù đắp tổn thất từ những khoản nợ xấu.

Đây đều là những điểm tương đồng đáng ngạc nhiên đối với một thành phố tin vào phong thủy và sự tất yếu của số phận.

Nhiều chuyên gia lưu ý các nhà hoạch định chính sách ở Bắc Kinh cần chú ý hơn đến sự bi quan đang bao trùm thành phố và cần có những biện pháp chính sách mạnh mẽ mới có thể ổn định được thị trường.

>> Chứng khoán Trung Quốc tệ nhất thế giới: 6.300 tỷ USD vốn hóa bị thổi bay, đà bán tháo vẫn chưa dừng lại