Theo Dong Hai

Investing.com – Trong hội thảo “Thông báo Tập trung Kinh tế trong giao dịch M&A tại Việt Nam: Góc nhìn từ người trong cuộc” được tổ chức bởi FG, các chuyên gia đã cập nhật về hoạt động mua bán sáp nhập (M&A) doanh nghiệp tại Việt Nam, các phương pháp và nguồn số liệu để xác định yếu tố định lượng hoặc định tính để đánh giá tác động hạn chế cạnh tranh của giao dịch M&A trong các hồ sơ thông báo tập trung kinh tế; chia sẻ kinh nghiệm của quốc tế và khu vực về kiểm soát tập trung kinh tế và một số lưu ý khi chuẩn bị hồ sơ thông báo tập trung kinh tế. Từ đó, giúp các doanh nghiệp có thêm hiểu biết và tuân thủ đúng luật khi tiến hành thông báo tập trung kinh tế.

Nhiều điểm sáng đáng chú ý trong bối cảnh thị trường M&A giảm nhiệt?

Trong 4 năm thi hành Luật Cạnh tranh (sửa đổi) mang đến những thay đổi đáng kể trong các quy định về kiểm soát tập trung kinh tế trong các giao dịch M&A tại Việt Nam. Bên cạnh đó, ngày 29/3/2023, Ủy Ban Cạnh Tranh Quốc Gia (VCC), cơ quan đầu mối thực thi pháp luật cạnh tranh (trực thuộc Bộ Công Thương) cũng đã được chính thức thành lập.

Theo đánh giá của giới phân tích, ngày càng có nhiều doanh nghiệp trong nước và nước ngoài quan tâm đến vấn đề này, đặc biệt trong bối cảnh cộng đồng doanh nghiệp gặp nhiều khó khăn chồng chất sau nhiều năm diễn ra đại dịch Covid-19 nối tiếp những bất ổn, suy thoái kinh tế trên thế giới.

Khi đó, M&A là một trong các phương thức giúp doanh nghiệp đang gặp khó khăn về tài chính có thể tiếp cận nguồn vốn từ các quỹ đầu tư; từ đó giảm thiểu nguy cơ thua lỗ, phá sản. Bên cạnh đó, M&A cũng tạo điều kiện giúp doanh nghiệp tiếp cận, chuyển giao kinh nghiệm về quản trị điều hành, quản lý và tham gia sâu hơn vào chuỗi giá trị, cung ứng toàn cầu.

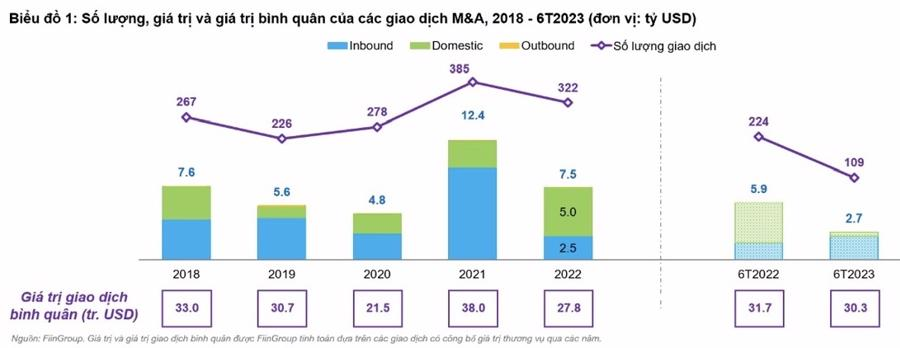

Trong 6 tháng đầu năm 2023, giá trị thị trường M&A tại Việt Nam đạt khoảng gần 2,7 tỷ USD, giảm 54% so với cùng kỳ năm ngoái, số lượng giao dịch thành công cũng giảm gần một nửa cùng kỳ.

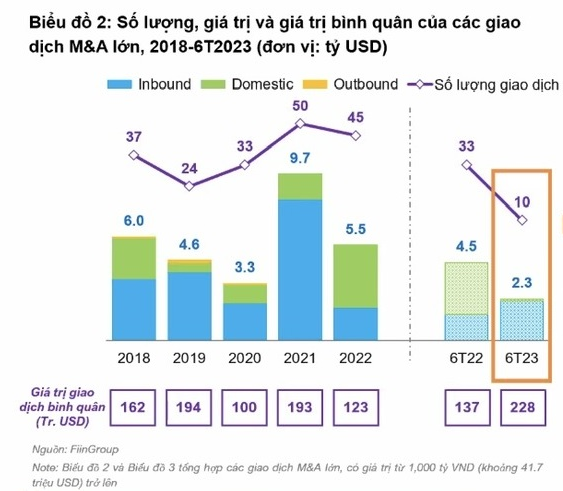

Theo nhận định từ các chuyên gia FG, trong năm 2022, các giao dịch M&A đến từ các tổ chức, doanh nghiệp Việt Nam chiếm tỷ lệ tương đối lớn, tuy nhiên bắt đầu sang năm 2023, do khó khăn của các doanh nghiệp Việt nên các doanh nghiệp nước ngoài vươn lên trong hoạt động M&A, đặc biệt những doanh nghiệp có tiềm lực kinh tế lớn. Giá trị các giao dịch M&A có giá trị lớn trên 1.000 tỷ đồng, một trong những ngưỡng phải thông báo tập trung kinh tế, có số lượng ít nhưng giá trị lớn.

Trong 6 tháng đầu năm 2023 chỉ có khoảng 10 giao dịch đạt ngưỡng trên 1.000 tỷ đồng trở lên nhưng tổng giá trị lên tới 2,3 tỷ USD. Trong đó, hai lĩnh vực "hút" giao dịch M&A lớn nhất tại Việt Nam là lĩnh vực bất động sản và ngân hàng.

Các nhà đầu tư nước ngoài từ Nhật Bản, Singapore, Hồng Kông và Thái Lan tương đối tích cực trên thị trường Việt Nam nửa đầu năm 2023.

Giao dịch M&A được kiểm soát tập trung

Dù phần lớn các thương vụ M&A đều mang lại hiệu ứng tích cực cho nền kinh tế nhưng cũng có những vụ mua bán, sáp nhập lại kiểm soát, chi phối doanh nghiệp khác, hay còn gọi là tập trung kinh tế. Điều này có thể làm thay đổi đáng kể cấu trúc thị trường của một hàng hóa, dịch vụ nhất định, dẫn đến hình thành các doanh nghiệp có vị trí thống lĩnh, gây nhiều nguy cơ tiềm ẩn làm hạn chế cạnh tranh, do đó, cần phải được kiểm soát.

Theo quy định của pháp luật cạnh tranh hiện hành, các doanh nghiệp tham gia tập trung kinh tế phải nộp hồ sơ thông báo tập trung kinh tế đến Ủy ban Cạnh tranh Quốc gia trước khi tiến hành tập trung kinh tế nếu thuộc ngưỡng thông báo tập trung kinh tế.

Đối với cơ quan cạnh tranh, việc xem xét, thẩm định hồ sơ thông báo tập trung kinh tế là một công cụ giúp sàng lọc những thương vụ tập trung kinh tế tiềm ẩn nguy cơ gây hạn chế cạnh tranh nhằm ngăn ngừa, kiểm soát. Đối với doanh nghiệp, đây là một thủ tục hành chính bắt buộc phải thực hiện khi thuộc ngưỡng thông báo tập trung kinh tế.

Cũng tại hội thảo các chuyên gia nêu rõ 7 yếu tố tiêu cực có khả năng gây ra hạn chế cạnh tranh đáng kể trên thị trường khi thẩm định chính thức; trong đó, 3 yếu tố định lượng đã được đánh giá ở bước thẩm định sơ bộ.

Còn lại 4 nội dung sẽ được đánh giá kỹ hơn ở bước thẩm định chính thức bao gồm: lợi thế cạnh tranh của các hoạt động tập trung kinh tế mang lại; đánh giá khả năng tăng giá hoặc tăng tỷ suất lợi nhuận; đánh giá khả năng doanh nghiệp hình thành sau tập trung kinh tế có khả năng loại bỏ hoặc ngăn ngăn cản các doanh nghiệp khác gia nhập hoặc mở rộng thị trường; các yếu tố đặc thù khác trong ngành… sẽ được cơ quan quản lý cạnh tranh đánh giá và xem xét.

Với số lượng các thương vụ phải thẩm định chính thức ở Việt Nam rất ít, chỉ dưới 3%, chuyên gia FG minh hoạ về thương vụ Grab mua lại Uber Đông Nam Á được xem xét bởi cơ quan quản lý cạnh tranh tại Singapore để thấy rõ các yếu tố này.

Theo đó, cơ quan chức năng đánh giá trên 4 yếu tố, xác định rằng giao dịch này có gây ra sự hạn chế cạnh tranh đáng kể trên thị trường. Bởi Grab và Uber là hai doanh nghiệp dẫn đầu ngành dịch vụ kết nối lái xe và người đi xe theo lộ trình nên sau khi giao dịch, Grav sẽ có lợi thế lớn để củng cố vị trí dẫn đầu, thu hút nhiều khách hàng và tài xế hơn. Bên cạnh đó, giao dịch này giúp Grab loại bỏ đối thủ cạnh tranh mạnh mẽ và trực tiếp nhất, do đó, hãng có thể tự mình tăng giá dịch vụ.

Grab cũng có khả năng ngăn cản các doanh nghiệp khác gia nhập hoặc mở rộng thị trường do hiệu ứng mạng lưới từ nền tảng đặt xe lớn của họ. Ngoài ra, một yếu tố đặc thù trong ngành taxi công nghệ cần lưu tâm đó là cần nguồn vốn lớn và thời gian dài xây dựng để có được mạng lưới khách hàng và tài xế đủ lớn.

Từ những phân tích kể trên, cơ quan quản lý cạnh tranh tại Singapore đưa ra những biện pháp yêu cầu Grab và Uber thực hiện các biện pháp nhằm giảm tác động hạn chế cạnh tranh.

Chẳng hạn, cơ quan này yêu cầu Grab phải hủy bỏ những cam kết độc quyền với các tài xế sử dụng nền tảng đặt xe của họ, để tài xế và người sử dụng có nhiều sự lựa chọn hơn hoặc yêu cầu Uber phải bán mảng kinh doanh về thuê xe cho đối thủ cạnh tranh khác để tăng thêm nhà cung cấp trên thị trường. Ngoài ra, cơ quan quản lý cạnh tranh tại Singapore có biện pháp xử lý rằng bằng yếu tố tài chính thông qua hình phạt bằng tiền các lỗi vi phạm do giao dịch gây ra hoặc có khả năng gây ra hạn chế cạnh tranh đáng kể.

Tại thị trường Việt Nam, nhiều quy định liên quan xử lý vi phạm về tập trung kinh tế được ban hành. Chẳng hạn, hành vi không thông báo khi tập trung kinh tế bị phạt tiền từ 1% đến 5% tổng doanh thu trên thị trường liên quan trong năm tài chính liền kề trước năm thực hiện hành vi vi phạm của từng doanh nghiệp tham gia tập trung kinh tế mà không thực hiện nghĩa vụ thông báo theo quy định tại Điều 33 của Luật Cạnh tranh.

Doanh nghiệp thực hiện tập trung kinh tế gây tác động hoặc có khả năng gây tác động hạn chế cạnh tranh một cách đáng kể trên thị trường Việt Nam ngoài bị phạt tiền như trên còn chịu hình phạt bổ sung và phải đưa ra biện pháp khắc phục hậu quả.