Theo Dong Hai

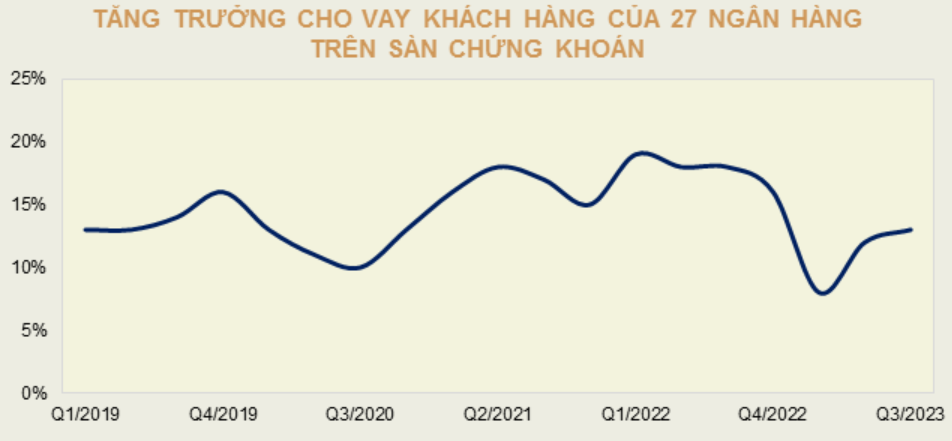

Investing.com - Từ đầu năm đến nay, Ngân hàng Nhà nước (NHNN) luôn bị Quốc hội và Chính phủ chất vấn về việc điều hành chính sách tiền tệ khi tăng trưởng tín dụng vẫn thấp trong bối cảnh kinh tế tăng trưởng thấp hơn kỳ vọng rất nhiều. Thực tế, NHNN đã giảm lãi suất điều hành 4 lần kể từ đầu năm nhưng tăng trưởng tín dụng tính đến cuối tháng 11 chỉ mới đạt 8.21%, còn cách xa mục tiêu 14%.

Năm 2023 được xem là năm đặc biệt trong việc điều hành chính sách tiền tệ (CSTT) ở Việt Nam khi NHNN phải điều hành trong bối cảnh áp lực từ cả các yếu tố quốc tế bên ngoài và cả những thay đổi lớn trong nội tại nền kinh tế, từ cả yếu tố cầu yếu và yếu tố tái cấu trúc.

Chính sách tiền tệ được linh hoạt điều chỉnh trong năm

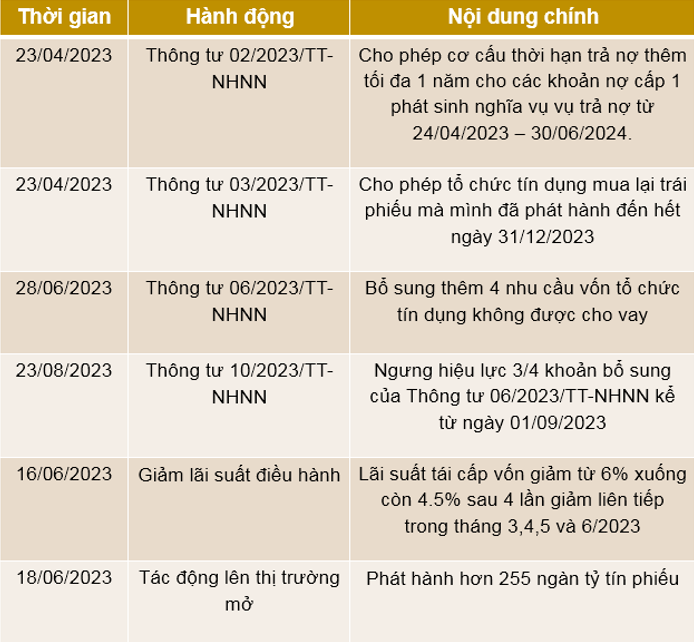

Có thể thấy, Thông tư 02 và 03 cùng với 4 lần giảm lãi suất điều hành là những hành động mang tính nới lỏng của NHNN. Thông tư 06 mang tính thắt chặt thị trường bất động sản hơn, điều này đã vấp phải khá nhiều phản ứng từ thị trường nên đã tạm ngưng hiệu lực, còn hành động phát hành hơn 255 ngàn tỷ tín phiếu mang tính điều tiết tỷ giá nhiều hơn là định hướng bơm hút tiền cụ thể cho nền kinh tế. Câu hỏi đặt ra là tại sao Thông tư 02 và 03 cùng 4 lần giảm lãi suất lại không có tác dụng như mong đợi khi không thể đẩy nhanh mức tăng trưởng tín dụng trong những tháng qua.

Về rủi ro thị trường đã tăng lên khi thị trường xuất khẩu yếu đi cùng với một thị trường bất động sản đóng băng đã khiến cho thu nhập của phần lớn lao động bị ảnh hưởng. Điều này đã lan ra toàn nền kinh tế, làm cho hoạt động kinh doanh của phần lớn các doanh nghiệp đều ghi nhận kết quả tiêu cực trong năm nay, dẫn đến khả năng trả nợ của toàn nền kinh tế giảm đi. Kết quả là các ngân hàng ngại cho vay hơn, nếu phải cho vay thì lãi suất sẽ phải cao hơn. Điều này được thể hiện rất rõ thông qua việc một số ngân hàng tập trung cho vay ngắn hạn lĩnh vực xuất nhập khẩu như Vietcombank (HM:VCB) đã chấp nhận mức tăng trưởng tín dụng thấp và không sử dụng hết mức room tín dụng được cấp, thay vì cố gắng tăng trưởng tín dụng bằng mọi giá. Sự sụt giảm trong nhu cầu tín dụng xuất khẩu, vốn là động lực tăng trưởng lớn hàng năm thực sự tạo một gánh nặng lớn cho mức tăng trưởng tín dụng. Kế đến, tín dụng cho vay mua nhà ở tăng trưởng âm đến thời điểm hiện tại cũng cho thấy lực cầu yếu từ người tiêu dùng, trong bối cảnh thu nhập sụt giảm và cả những khó lường về giá cả bất động sản trong giai đoạn tới.

Bên cạnh đó, các ngân hàng phải đảm bảo tỷ lệ vốn ngắn hạn cho vay trung và dài hạn về mức 30% bắt đầu từ ngày 01/10/2023. Cho đến hết tháng 9 thì tỷ lệ này của nhóm ngân hàng thương mại vẫn ở mức 39%. Từ đó khiến cho hơn nửa hệ thống ngân hàng phải giảm cho vay dài hạn (trên 1 năm) và cố gắng đẩy số tiền gửi kỳ hạn ngắn sang kỳ hạn dài. Nếu không thuyết phục được khách hàng để gửi tiết kiệm lâu hơn thì điều tất yếu là các ngân hàng sẽ phải giảm các khoản vay dài hạn. Điều này kết hợp với nhu cầu đầu tư giảm từ đầu năm làm cho tỷ lệ tăng trưởng nợ dài hạn nói riêng và cả thị trường tín dụng nói chung giảm mạnh.

Chính sách tiền tệ tháng 12 có cần nới lỏng hơn nữa?

Việc nới lỏng mạnh mẽ CSTT là khả thi, vì chỉ cần đưa ra Thông tư mới nhằm kéo dài thời gian hiệu lực của Thông tư 08 cũng như các chính sách cơ cấu nợ và giảm chuẩn cho vay thì tín dụng sẽ có thêm động lực để tăng trưởng, tiêu dùng cũng tăng trở lại để hỗ trợ nền kinh tế. Đồng thời, nếu có rủi ro về lạm phát và tỷ giá thì NHNN chỉ cần điều tiết thông qua việc bán dự trữ ngoại hối để điều tiết lượng cung tiền hoặc vay nợ nước ngoài thêm để ổn định.

Tuy nhiên, chi phí cho một loạt chính sách kích cầu tiền tệ để về đích này sẽ cực kỳ gây hại cho tương lai khi tiếp tục kéo dài việc thi hành Thông tư 22/2019 (Thông tư 08 đã kéo dài thêm 1 năm về việc thi hành tỷ lệ vốn ngắn hạn cho vay trung và dài hạn của Thông tư 22 vì đại dịch COVID-19). Nợ xấu có khả năng sẽ tăng mạnh và đè nặng lên báo cáo tài chính của ngân hàng cùng với chi phí nợ vay nước ngoài, tất cả sẽ gây áp lực lên ngân sách quốc gia. Hơn nữa, vay nợ nước ngoài nhiều còn làm giảm khả năng quản lý tiền tệ và ổn định lạm phát trong nước.

Lãi suất cho vay đã ở mức tốt hơn rất nhiều so với đầu năm, tuy nhiên, người vay không phải chỉ đi vay vì vấn đề lãi suất, mà nhu cầu mới là yếu tố quan trọng. Chúng ta cũng phải nhìn lại mức tăng trưởng tín dụng từ đầu năm đều chủ yếu đến từ phần tăng trưởng tín dụng cho nhóm doanh nghiệp, trong bối cảnh sức cầu của người dân trong nước thực sự vẫn rất ít. Xu hướng thắt lưng buộc bụng không phải chỉ ở Việt Nam mà ở toàn cầu. Tín dụng của Việt Nam từ 2014 - 2021 tăng trưởng ổn định và bền vững hơn khi lấy tăng trưởng tín dụng của cá nhân và hộ gia đình làm trọng tâm, giờ đây trong bối cảnh khó khăn thì tăng trưởng tín dụng doanh nghiệp lại bật lên làm cứu cánh. Điều đó có thể là giải pháp trong ngắn hạn, tuy nhiên sẽ tiềm ẩn rất nhiều rủi ro cho hệ thống ngân hàng, bởi hầu hết các doanh nghiệp sản xuất đều gặp khó khăn ở cả thị trường trong nước và xuất khẩu.