Bitcoin tăng lên 115.000 USD sau khi thuế quan của Trump khiến 19 tỷ USD bị xóa sổ khỏi thị trường tiền số

VN Index có pha phản ứng mạnh tại vùng hai đỉnh. Nhưng kháng cự thực sự VNINDEX vẫn chưa chạm tới. Động lực kinh tế vẫn tích cực trong trung và dài hạn, đây là yếu tố cốt lõi dẫn dắt VNINDEX trong tương lai.

Hãy quay trở lại một năm trước khi chúng ta đón nhận nhiều tin xấu về thị trường lao động và điều đó gây ra những lo ngại về nền kinh tế Việt Nam nói chung. Kết quả là kinh tế Việt Nam đã đứng vững và những tin tức về việc làm đang được cải thiện theo hướng tích cực. Những gì chúng ta đang được nghe, có vẻ chỉ là những tin đồn.

Số liệu kinh tế cho thấy chúng ta vẫn đang đi đúng hướng.

Dữ liệu kinh tế vĩ mô 2 tháng đầu năm 2024

Chỉ số sản xuất công nghiệp trong tháng 02-2024 giảm 6.8% nhưng hai tháng đầu năm tăng 5.7% so với năm trước. Sụt giảm mạnh mẽ ở mảng sản xuất linh kiện điện thoại theo xu hướng chung nhu cầu yếu đi.

Vốn đầu tư từ nguồn ngân sách nhà nước đạt 59.8 nghìn tỷ đồng, tăng 2.1% so với 2023.

Vốn đầu tư FDI vào Việt Nam từ 01/01 – 20/02 đạt 4.29 tỷ USD tăng 38.6%. Vốn FDI thực hiện đạt 2.8 tỷ USD, tăng 9.8%

Tổng mức bán lẻ hàng hoá và doanh thu dịch vụ tiêu dùng đạt 1.031,5 nghìn tỷ đồng tăng 8.1%.

Trong 2 tháng đầu năm 2024, Việt Nam cũng xuất siêu 4,82 tỷ USD: Xuất 59.34 tỷ USD, Nhập 54.62 tỷ USD.

Các dữ liệu thực tế từ kinh tế vĩ mô sẽ là động lực cho thấy tăng trưởng kinh tế chưa mất đà. Các mức giảm theo quan sát của Tôi đều do yếu tố chu kỳ thời vụ.

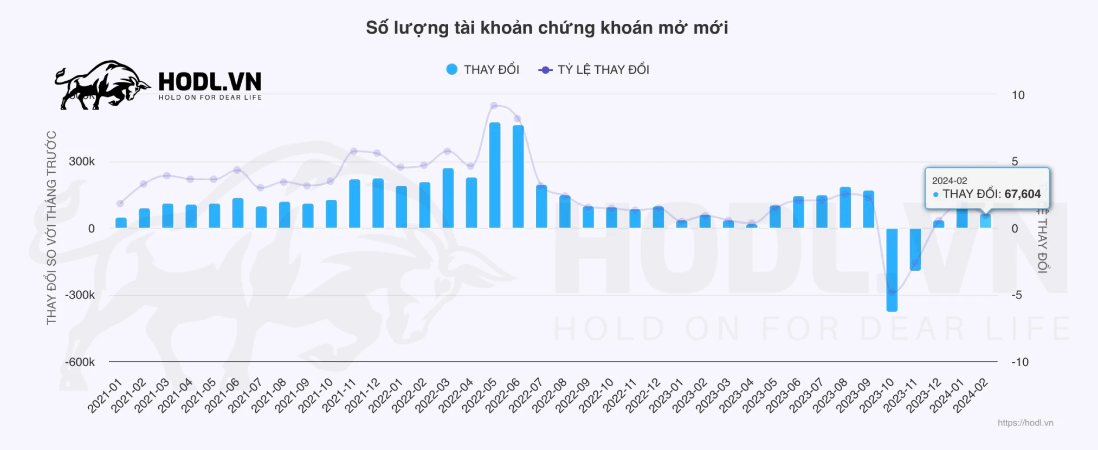

Số lượng mở tài khoản mới được duy trì

Số liệu từ VSD cho thấy lượng tài khoản mở mới tiếp tục được duy trì. Trong tháng 02-2024, có thêm 67.4k tài khoản chứng khoán sau khi đã bù trừ mức chênh lệch giữa các tài khoản bị đóng vì không hoạt động và tài khoản mở mới.

Con số này kéo theo tỷ lệ tăng thêm 0.91% số tài khoản trong tháng. Tổng hai tháng đầu năm 2024, thị trường có thêm 200k tài khoản chứng khoán.

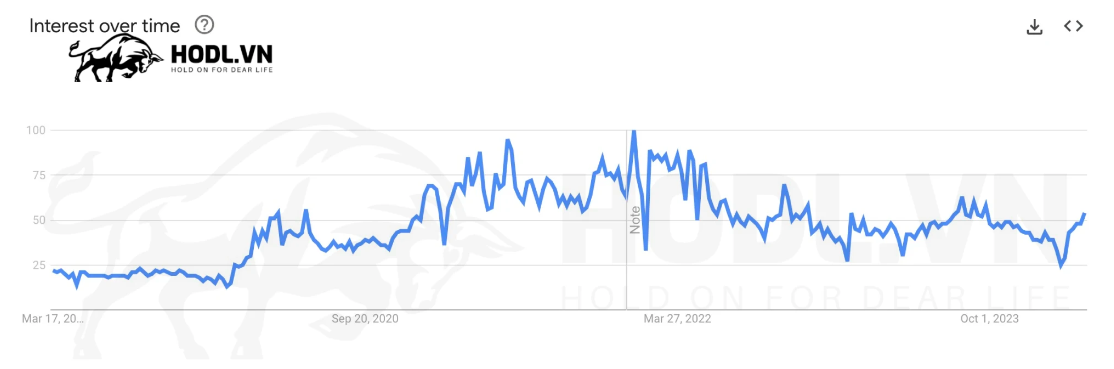

Khi các phương tiện truyền thông quan tâm hơn tới thị trường chứng khoán và các kênh đầu tư tài chính, Tôi cho rằng sẽ thu hút thêm được nhà đầu tư mới tham gia thị trường, đây là dòng tiền mới sẽ tiếp lực cho thị trường.

Dữ liệu từ Google (NASDAQ:GOOGL) Trend cho thấy sự quan tâm tới thị trường chứng khoán đã tăng trở lại trên ngưỡng 50. Sau kỳ nghỉ tết dài hạn và hưởng lợi từ việc lập đỉnh với nhiều mã tăng kịch trần, lòng tham của người mới tiếp cận đang được kích thích cao độ.

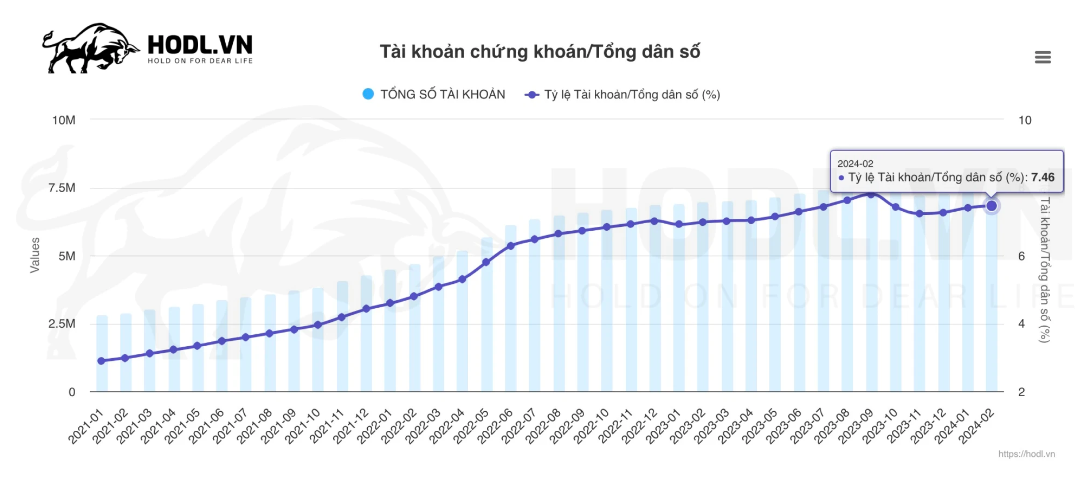

Chính việc này đã giúp thị trường chứng khoán có được sự bứt tốc trong việc mở mới tài khoản và tăng trưởng Tổng tài khoản so với tổng dân số:

Tính tới tháng 02-2024, tỷ lệ dân số có tài khoản giao dịch chứng khoán đang ở ngưỡng 7.46% (tổng dân số là 100.3 triệu dân). Đây là một con số còn rất khiêm tốn so với các thị trường chứng khoán trong khu vực và trên thế giới.

Một khảo sát thực hiện vào 24/05/2023 từ Gallup cho thấy Tỷ lệ dân số Hoa Kỳ có sở hữu chứng khoán là 61%. Trong đó tỷ lệ người trưởng thành có nắm giữ chứng khoán là 84%.

Như vậy, chúng ta hoàn toàn có thể kỳ vọng tỷ lệ dân số Việt Nam có sở hữu chứng khoán (Cổ phiếu, trái phiếu, chứng chỉ quỹ…) sẽ tăng và điều này đồng nghĩa với việc nhu cầu – dòng tiền mới sẽ gia tăng.

Lãi suất khó tăng trong trung hạn

Yếu tố tiếp theo sẽ hỗ trợ thị trường là Tiền rẻ. SBV hút ròng trong nhiều phiên với ngưỡng lãi suất thấp cho thấy sự dư thừa thanh khoản trong hệ thống.

Khi thanh khoản dư thừa, áp lực huy động tiền gửi từ các ngân hàng không cao và KHÔNG tạo áp lực gia tăng lãi suất huy động, đồng thời cũng KHÔNG tác động gián tiếp tới lãi suất cho vay.

Nhìn chung, mức lãi suất huy động tại Việt Nam hiện tại đang ở ngưỡng thấp. Vấn đề còn lại là tháo gỡ những khó khăn để khơi thông dòng vốn cho doanh nghiệp trong trung – dài hạn với mức lãi suất hấp dẫn để có thể đầu tư và mở rộng quy mô.

Margin ở đỉnh 2021 và cơ hội

Theo các báo cáo tổng hợp, dư nợ Margin tại các công ty chứng khoán vào cuối 2023 và đầu 2024 đạt ngưỡng 180.000 tỷ, gần tiệm cận đỉnh lịch sử 195.000 tỷ vào năm 2021. Việc này tạo ra các rủi ro điều chỉnh tại vùng đỉnh lịch sử, nhưng từ đó cũng tạo ra một CƠ HỘI LỚN trong trung và dài hạn.

Chốt lời giảm Margin

Khi VNINDEX lên tiệm cận kháng cự quan trọng và vùng tâm lý xung quanh 1300, chắc chắn sẽ xuất hiện các đợt chốt lời. Gần nhất trong phiên 18-03-2024 chúng ta có một phiên lịch sử với hơn 40 ngàn tỷ thanh khoản.

Việc này phần nào đó sẽ giúp giảm bới sức ép margin và mở ra một cơ hội mới để những cá nhân đã hoàn thành nghĩa vụ Margin trước đó sẽ quay trở lại vay margin trong cơ hội tiếp theo.

Lãi Margin có dấu hiệu giảm

Các công ty chứng khoán đang có dấu hiệu thúc đẩy margin với các chính sách kích thích vay Margin và giảm lãi Margin.

Các chính sách cho vay Margin với lãi suất chỉ hơn 7% dành cho nhà đầu tư mới thời hạn 180 ngày được tung ra phần nào kéo giảm lãi suất vay margin trung bình năm.

Theo quan sát của Tôi, lãi suất Margin từ các Brokers cũng đang giảm. TCBS giảm từ 13.5% chỉ còn khoảng 11.5% hoặc 12.5%.

Khi bong bóng Margin xì bớt hơi và lãi suất giảm, chúng ta sẽ chờ đợi thêm các tay chơi mới tham gia và bơm lại quả bóng này.

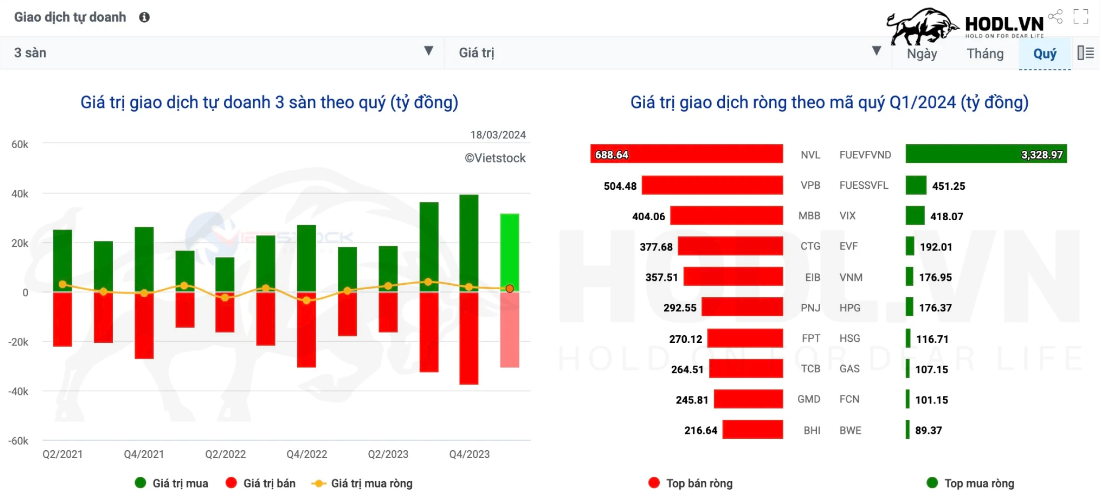

Khối ngoại và tự doanh đã chốt lời, rủi ro giảm

Điều Tôi lo ngại nhất là Khối ngoại và Tự doanh chưa chốt lời, nhưng chuyện này không đúng và nỗi lo đó có thể tạm gác qua một biên.

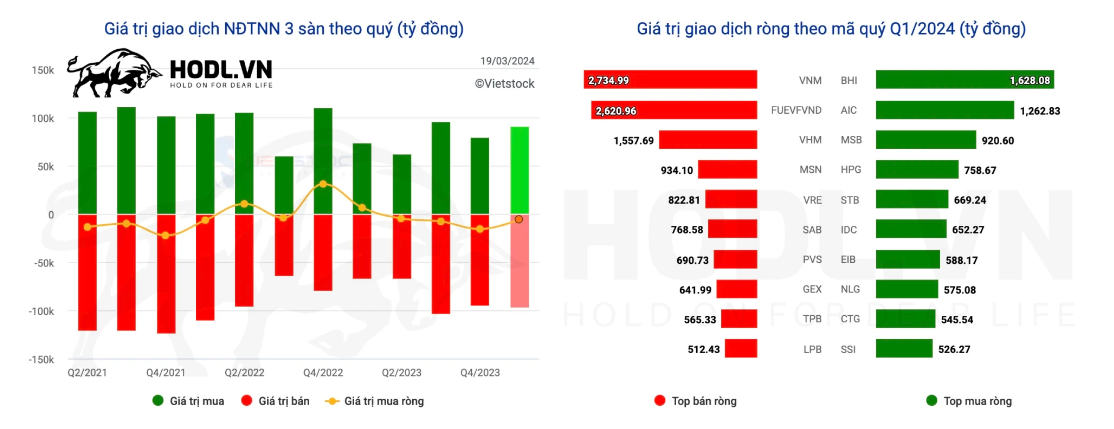

Khối ngoại

Khối ngoại thực tế đã bán ròng cổ phiếu Việt Nam từ Q2-2023 tới hiện tại với lượng rút ròng 33.9 ngàn tỷ và chưa có dấu hiệu dừng lại.

Tuy nhiên việc này đã không ảnh hưởng tới thị trường theo hướng tiêu cực. Quan sát diễn biến VNINDEX chúng ta thấy dường như khối ngoại đang chốt đáy chứ không phải chốt đỉnh.

Tự doanh

Ngược chiều với khối ngoại, Tự doanh lại mua ròng trong nhiều quý vừa qua. Tuy nhiên, họ chốt lời cũng… nhiều không kém.

Trong Q1-2024, tự doanh đang chốt lời ròng tập trung vào NVL (HM:NVL), VPB (HM:VPB), MBB (HM:MBB), CTG (HM:CTG),….

Đừng để con số Tổng mua ròng đánh lừa, mà hãy quan sát biểu đồ bên bán và bên mua. Chúng ta sẽ thấy bên mua nhiều là Quỹ ETF DCVFMVN DIAMOND.

Kết luận

Bất chấp Tự doanh và Khối ngoại bán ròng, VNINDEX vẫn vững và thậm chí liên tục tạo đỉnh.

Tín hiệu này cho thấy nhu cầu trong nước gia tăng và đủ lực đỡ cho thị trường. Đây là sự xác nhận cho nội lực của nhà đầu tư nội đến từ việc số lượng tài khoản mở mới tăng và tỷ lệ dân số Việt Nam có tài khoản chứng khoán tăng đều.

Việc Khối ngoại – Tự doanh chốt ròng không làm thị trường sụt giảm sâu giúp chúng ta có thể đưa ra kỳ vọng rằng đó sẽ là nguồn nhu cầu lớn sẽ trở lại khi thị trường có một đợt điều chỉnh phù hợp để họ kích hoạt lại nhu cầu mua!?

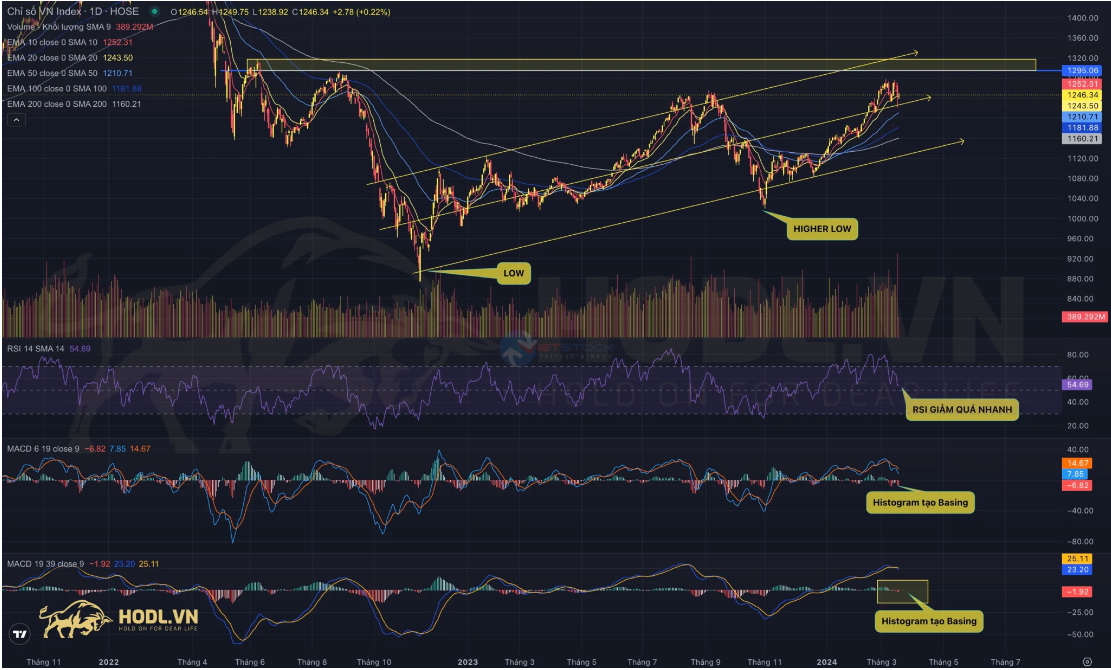

Kỹ thuật hoàn toàn ủng hộ tăng trung – dài hạn

Thanh khoản VINDEX đã khởi sắc hơn rất nhiều so với giai đoạn cuối năm 2023. Đây là tín hiệu tích cực, khi KRX trong thời gian gần dây cũng đang có những động thái tích cực để chuẩn bị triển khai.

Dưới góc độ kỹ thuật, Tôi sẽ quan sát các tín hiệu quan trọng sau:

Kênh giá tăng

Kênh giá tăng được duy trì từ đáy tháng 11-2023 tới hiện tại. Kháng cự kênh giá đã thể hiện rõ vai trò khi VNINDEX liên tục điều chỉnh tại thời điểm tiếp cận. Nhưng hãy chú ý là lần này VNINDEX chưa hề tiếp cận kháng cự kênh giá.

Hiện kháng cự kênh giá đang trùng với kháng cự quan trọng tại ngưỡng tâm lý 1300-1320. Tôi cho rằng VNINDEX sẽ thực sự điều chỉnh ở vùng giá này chứ không phải ở vùng hiện tại.

Hỗ trợ của kênh giá cũng thể hiện rõ vai trò với việc hình thành cấu trúc đáy cao dần. Vùng giữa kênh giá đã bị phá vỡ hoàn toàn. Cú sụt giảm ngày 18-03 với thanh khoản hơn 40k tỷ đã không thể chọc thủng được vùng giữa kênh giá này.

Giao điểm vàng – Golden Crossover

Tín hiệu thứ hai cần lưu tâm là giao điểm vàng trên hệ thống năm đường EMA chu kỳ 10-20-50-100-200. Các đường EMA đang phân kỳ mạnh cho thấy xu hướng tăng mạnh mẽ đã hình thành và chúng ta có lẽ nên đi theo xu hướng này bằng cách tìm cơ hội mua vào khi giá điều chỉnh.

Đừng quên tính chất cơ bản của xu hướng: TỰ BẢO TOÀN

RSI giảm quá nhanh

Cùng với pha giảm sâu thì RSI cũng giảm quá nhanh thể hiện đợt chốt lời chớp nhoáng có thể sẽ không làm thị trường giảm sâu. Điều Tôi lo sợ nhất là những cú giảm từ từ, mỗi ngày 7-15 điểm đó mới là các đợt giảm bền.

Trong xu hướng tăng, các đợt giảm mạnh thương sẽ phục hồi rất nhanh hoặc thúc đẩy thêm sự tham lam của nhà đầu tư.

Nếu RSI Oversold, Tôi cho rằng đây sẽ là đáy thứ ba cao dần so với hai đáy trước đó.

MACD Histogram tạo trạng thái BASE

Có bốn trạng thái của Histogram thể hiện rõ chu kỳ của thị trường: Basing – Rising – Topping – Declining

- Basing là giai đoạn Histogram biến động dưới ngưỡng Zero và tạo đáy. Giai đoạn này thường nhà đầu tư sẽ chốt lời nếu xu hướng trước đó là tăng.

- Rising là giai đoạn Histogram bắt đầu tăng trên ngưỡng Zero trước khi tạo đỉnh. Đây là giai đoạn nhà đầu tư liên tục mua vào và tích luỹ cổ phiếu.

- Topping là giai đoạn Histogram tạo đỉnh. Đây là giai đoạn bị chốt lời mạnh nhất.

- Declining là giai đoạn Histogram sẽ giảm và tiếp tục quá trình chốt lời. Không nên mua trong giai đoạn này.

Tôi thấy lạ khi MACD Line và MACD Signal đang nằm trên ngưỡng Zero nhưng Histogram lại cho thấy tín hiệu tạo cái BASING – Giai đoạn mà người ta chốt lời để chuẩn bị quay trở lại mua – tích luỹ trong giai đoạn Rising.

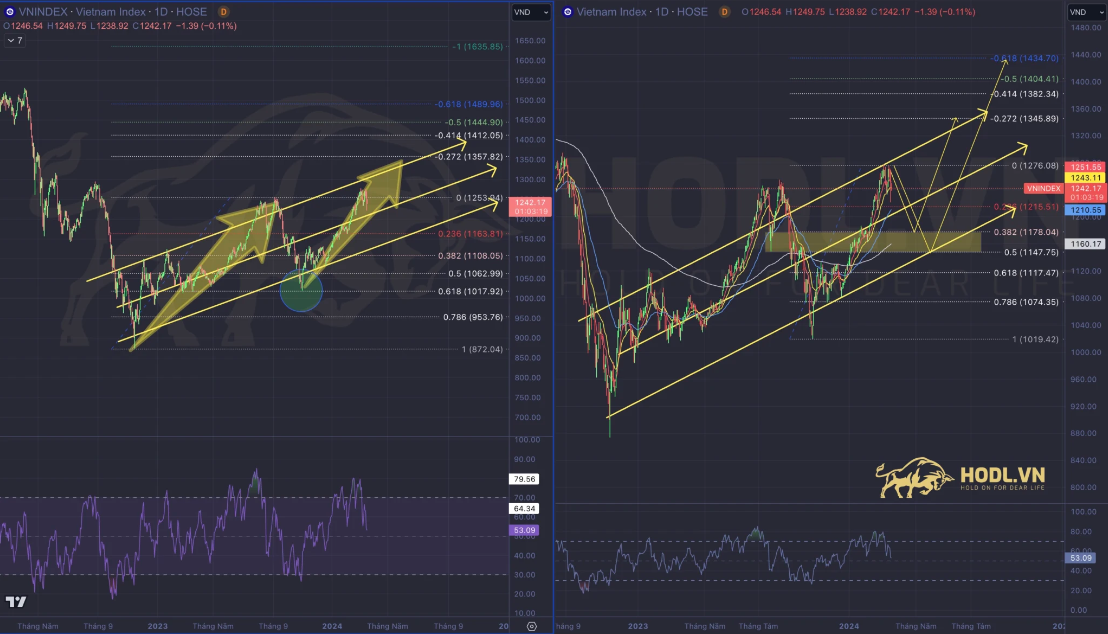

Vùng điều chỉnh và mục tiêu tiếp theo của VNINDEX là gì?

Nếu lo sợ VNINDEX sẽ điều chỉnh ở vùng kỹ thuật hiện tại, thì đâu sẽ là điểm có thể chờ đợi để giải ngân tiếp theo cho năm 2024!?

Trong kênh giá tăng được đề cập phía trên, Tôi nhận thấy VNINDEX tạo được hai đợt tăng. Đợt tăng thứ nhất, Tôi dùng Fibonacci Retracement để xem xét thì VNIDNEX điều chỉnh về Fib 61.8% sau đó tăng trở lại.

Tôi sẽ dùng Fibonacci cho đợt thứ hai:

Trong đợt tăng thứ hai, Tôi quan tâm tới 38.2% – 50% tại vùng 1178 – 1147. Và một vùng quan trọng khác là vùng tâm lý 1200.

1200 là vùng tâm lý theo quan điểm của Tôi sau khi bị phá vỡ theo hướng tăng thì giờ sẽ là điểm chờ mua khá tốt. Đây là đỉnh 2007, 2018 và gần nhất là 2023. Có điều gì lạ không khi Doanh thu – Lợi nhuận của Chứng khoán Việt Nam đã tăng gấp nhiều lần, lượng tài khoản chứng khoán tăng 4-5 lần so với các giai đoạn trước đó. Nhưng chỉ số chính của thị trường lại là đỉnh của 2007!?

Tôi cho rằng điểm giải ngân tiếp theo đáng chờ đợi cho năm 2024 là:

- 1200 – 25% vốn

- 1178 – 35% vốn

- 1147 – 30% vốn

Mục tiêu Tôi kỳ vọng cho năm 2024 là:

- Vùng tâm lý tiếp theo – 1300

- Vùng Fib mở rộng 127.2% tại 1345 điểm.

- Vùng Fib 161.8% tại 1434 điểm.