Trung Quốc “trải thảm đỏ” mời vốn tư nhân tham gia các siêu dự án quốc gia

- Apple, Microsoft, Alphabet, Amazon, Meta Platforms báo cáo thu nhập vào tuần này

- Các cập nhật hướng dẫn của FAAMG có khả năng quyết định hướng đi của thị trường đến cuối năm

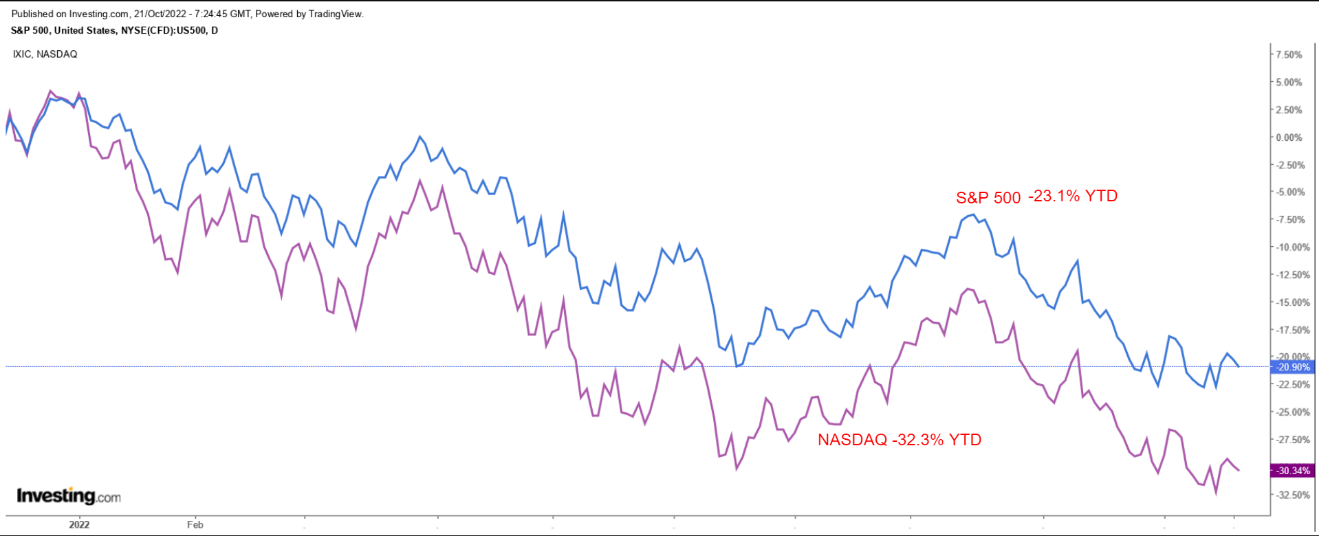

Với việc S&P 500 và Nasdaq Composite đang tiếp tục trong thị trường giá xuống trong bối cảnh bán tháo trên diện rộng trong không gian công nghệ, Phố Wall chuyển sang giai đoạn cao điểm của mùa thu nhập vào tuần này với một số tên tuổi lớn nhất trong thị trường sẽ công bố kết quả tài chính.

Như vậy, sẽ có rất nhiều điều cần chú ý khi nhóm ‘FAAMG’ của các công ty có vốn hóa lớn báo cáo kết quả tương ứng của họ.

Microsoft

- Ngày thu nhập: Thứ Ba, ngày 25 tháng 10 sau khi thị trường đóng cửa

- Ước tính tăng trưởng EPS: +2,2% yoy

- Ước tính tăng trưởng doanh thu: + 10% yoy

- Hiệu suất hàng năm: -29,8%

- Vốn hóa thị trường: 1,76 nghìn tỷ USD

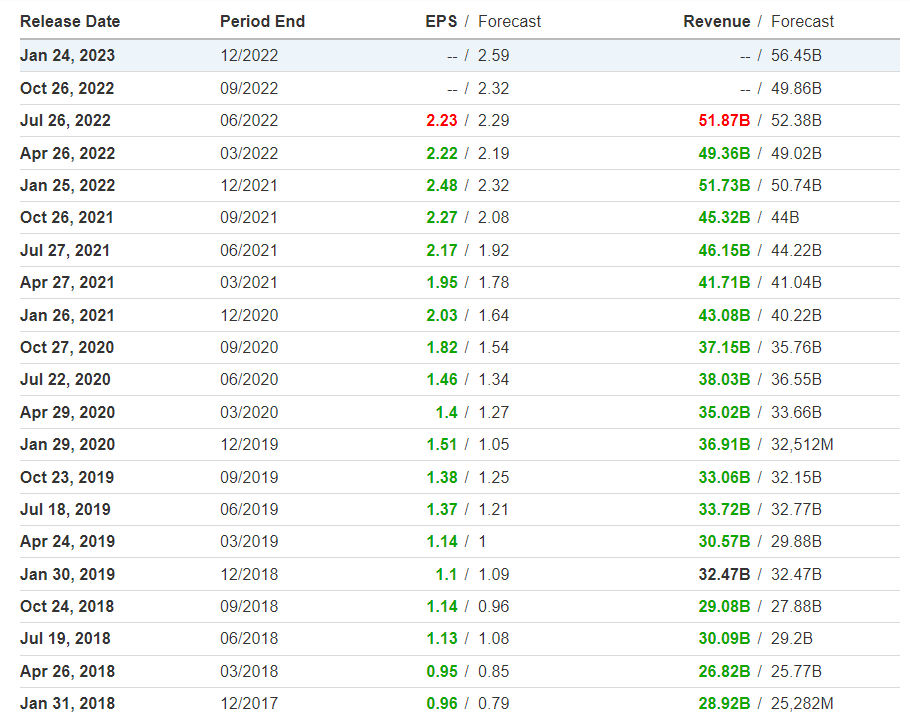

Microsoft (NASDAQ: MSFT) sẽ là công ty công nghệ lớn đầu tiên báo cáo thu nhập vào tuần này. Ước tính gã khổng lồ phần mềm và phần cứng có trụ sở tại Redmond, Washington, công bố EPS là 2,32 đô la cho quý đầu tiên tài chính của mình. Doanh thu được dự báo sẽ tăng lên 49,9 tỷ đô la, phản ánh nhu cầu mạnh mẽ đối với các sản phẩm điện toán đám mây của công ty.

Các nhà đầu tư sẽ tập trung vào tăng trưởng trong phân khúc Đám mây thông minh đang bùng nổ của Microsoft, bao gồm Azure, GitHub, SQL Server, Windows Server và các dịch vụ doanh nghiệp khác. Đơn vị chủ chốt đã chứng kiến mức tăng trưởng doanh số 20% trong quý vừa qua lên 20,9 tỷ đô la, trong khi doanh thu từ dịch vụ đám mây Azure tăng 40%.

Tăng trưởng doanh thu trong phân khúc Năng suất và Quy trình kinh doanh, bao gồm phần mềm năng suất đám mây Office 365, ứng dụng truyền thông Teams, LinkedIn và các sản phẩm Dynamics và dịch vụ đám mây, cũng sẽ được quan tâm sau khi tăng gần 13% lên 16,6 tỷ USD trong quý trước.

Microsoft lần đầu tiên đã gây thất vọng về lợi nhuận kể từ năm 2016 do tác động tiêu cực của lãi suất. Mặc dù đã gây thất vọng, nhưng gã khổng lồ phần mềm và phần cứng đã đưa ra hướng dẫn tích cực cho năm tới.

Cổ phiếu của công ty giá trị thứ hai thế giới, gần đây đã giảm xuống mức thấp nhất kể từ tháng 1 năm 2021, giảm 29,8% tính đến thời điểm hiện tại (ytd) và thấp hơn 32,4% so với mức đỉnh kỷ lục của họ. Bất chấp sự biến động gần đây, tôi vẫn lạc quan về MSFT và kỳ vọng cổ phiếu sẽ phục hồi trong những tháng tới do triển vọng nhu cầu dài hạn đầy hứa hẹn đối với mảng kinh doanh đám mây, công cụ phần mềm và thiết bị phần cứng.

48 trong số 51 nhà phân tích được khảo sát bởi Investing.com đánh giá cổ phiếu của Microsoft là "nên mua". Các mô hình định lượng trong InvestingPro cho thấy cổ phiếu MSFT tăng 22,2% trong 12 tháng tới lên 288,62 USD, đưa cổ phiếu về gần giá trị hợp lý của chúng.

- Ngày thu nhập: Thứ Ba, ngày 25 tháng 10 sau khi thị trường đóng cửa

- Ước tính tăng trưởng EPS: -7,9% yoy

- Ước tính tăng trưởng doanh thu: + 9,5% yoy

- Hiệu suất hàng năm: -31%

- Vốn hóa thị trường: 1,31 nghìn tỷ USD

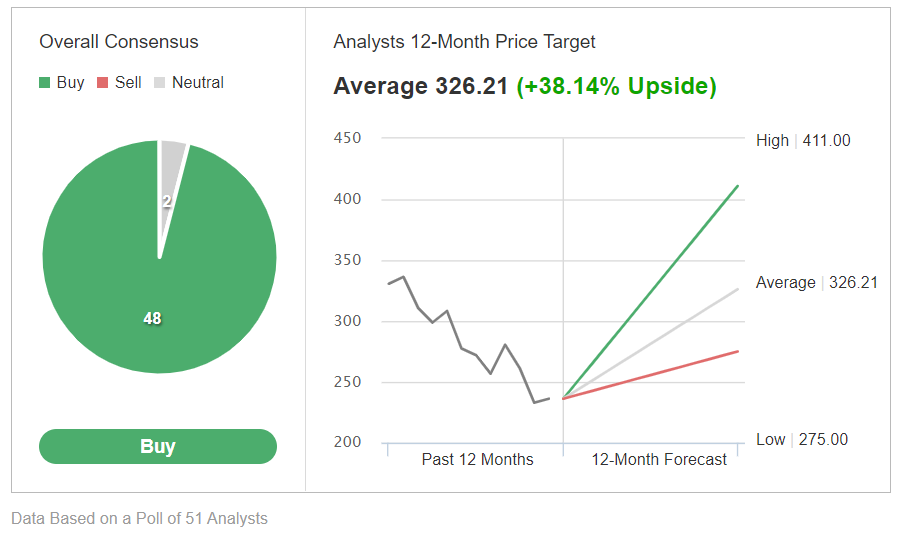

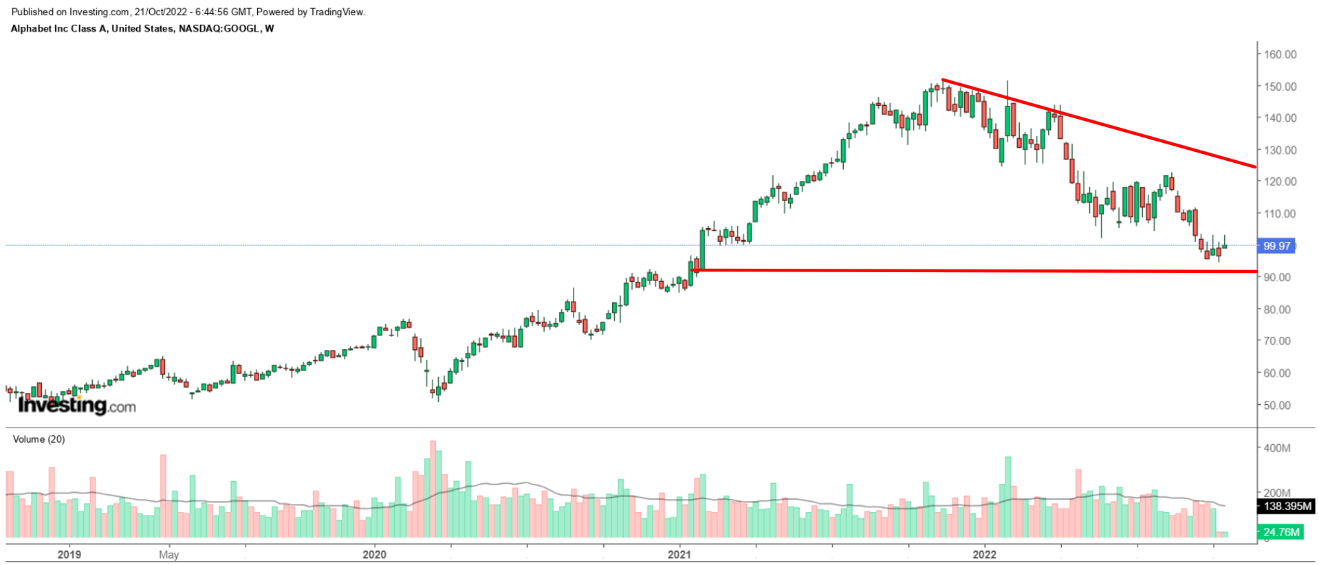

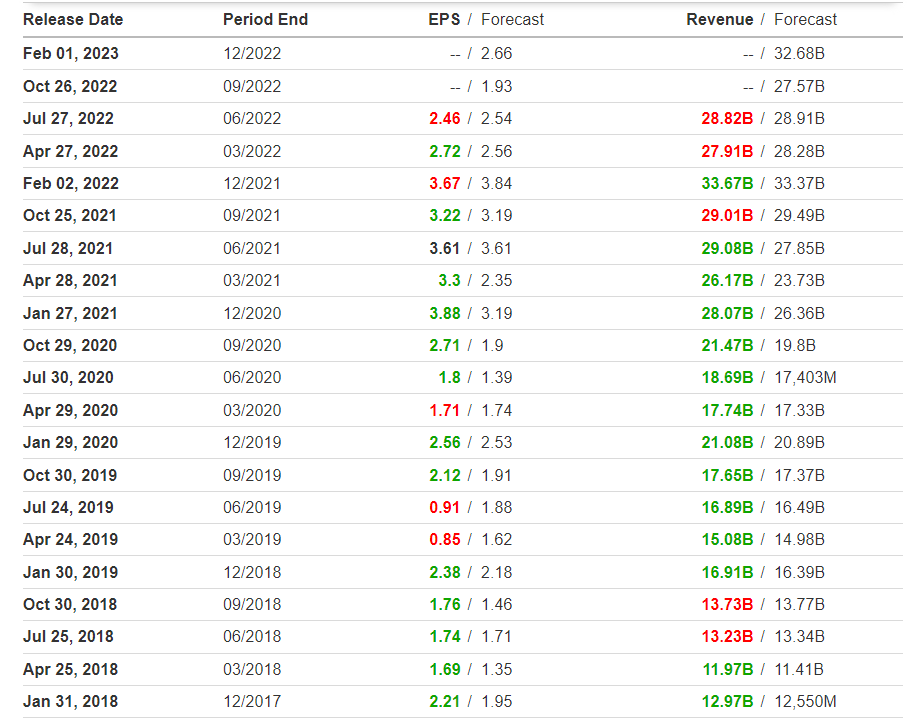

Theo Investing.com, Alphabet - công ty mẹ của Google (NASDAQ:GOOGL) (NASDAQ: GOOG) dự báo sẽ báo cáo EPS là 1,28 đô la cho quý thứ ba. Doanh thu dự kiến tăng 9,5% so với cùng kỳ lên 71,3 tỷ USD.

Các nhà đầu tư sẽ tập trung vào tốc độ tăng trưởng tại mảng kinh doanh quảng cáo cốt lõi của Google, lĩnh vực này đã chứng kiến mức tăng hàng năm chỉ từ 12% lên 56,3 tỷ đô la trong quý trước. Tăng trưởng doanh thu quảng cáo trên YouTube cũng sẽ được chú ý sau khi giảm đáng kể so với kỳ vọng trong quý trước trong bối cảnh cạnh tranh ngày càng cao từ ứng dụng chia sẻ video TikTok của Trung Quốc.

Bản cập nhật của Alphabet về hiệu suất của Nền tảng đám mây Google cũng sẽ rất quan trọng sau khi tốc độ tăng trưởng chậm lại đáng kể trong quý trước. Gã khổng lồ tìm kiếm đã đầu tư rất nhiều vào mảng kinh doanh đám mây của mình trong nỗ lực bắt kịp với Amazon Web Services và Microsoft Azure, hai công ty hàng đầu trên thị trường. Mảng kinh doanh đám mây này của công ty ghi nhận khoản lỗ 858 triệu USD trong quý 2.

Quý trước, Mountain View, gã khổng lồ công nghệ có trụ sở tại California, đã bỏ lỡ thu nhập và kỳ vọng về doanh thu trong quý thứ hai liên tiếp chủ yếu do thị trường quảng cáo trực tuyến chậm lại.

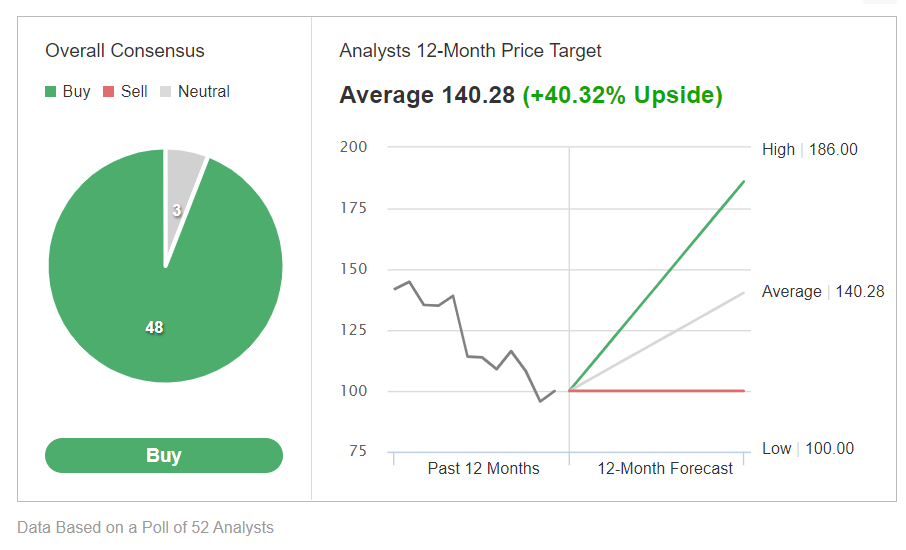

Cổ phiếu của GOOGL – chia tách 20:1 vào đầu năm nay – đã giảm 31% so với đầu năm và cách 34% so với mức cao kỷ lục vào tháng 2 năm 2022. Tôi tin rằng đợt bán tháo đã tạo ra một cơ hội mua hàng hấp dẫn dựa trên nhu cầu mạnh mẽ đối với các sản phẩm và dịch vụ sáng tạo của nó.

Trong số 52 nhà phân tích đề cập đến cổ phiếu, theo khảo sát của Investing.com, khuyến nghị đồng thuận là 'tốt hơn' với niềm tin khá cao vì 48 nhà phân tích đánh giá GOOGL ở mức 'nên mua'. Giá trị hợp lý trung bình của cổ phiếu trên InvestingPro là 135,70 USD, tiềm năng tăng 36%.

Meta Platforms

- Ngày thu nhập: Thứ Tư, ngày 26 tháng 10 sau khi thị trường đóng cửa

- Ước tính tăng trưởng EPS: -40,1% yoy

- Ước tính tăng trưởng doanh thu: -5% yoy

- Hiệu suất hàng năm: -60,9%

- Vốn hóa thị trường: 353,5 tỷ USD

Nền tảng Meta Platforms (NASDAQ: META) dự kiến sẽ mang lại EPS quý 3 là 1,93 đô la, giảm 40% do chi phí tăng và các khoản đầu tư liên quan đến việc đặt cược vào metaverse. Doanh thu được dự báo sẽ giảm trong bối cảnh nhu cầu của các nhà quảng cáo yếu và giá quảng cáo trên Facebook và Instagram giảm.

Thị trường sẽ chú ý đến bản cập nhật của Meta về hiệu suất của Phòng thí nghiệm thực tế (Reality Labs) của họ, nơi chịu trách nhiệm phát triển các công nghệ thực tế ảo và thực tế tăng cường metaverse và có liên quan. Đơn vị này đã tạo ra doanh thu 452 triệu đô la trong quý 2 nhưng ghi nhận khoản lỗ 2,8 tỷ đô la. Bất kỳ thông tin chi tiết nào từ CEO Mark Zuckerberg sẽ được hoan nghênh khi nền tảng truyền thông xã hội tiếp tục chi tiêu mạnh tay trong khi chuyển hướng khỏi hoạt động kinh doanh dựa trên quảng cáo và kỹ thuật số.

Quý trước Meta đã bỏ lỡ thu nhập và bị sụt giảm doanh thu lần đầu tiên do các nhà quảng cáo rút lại chi tiêu. Meta cũng đưa ra một dự báo yếu một cách đáng kinh ngạc, với lý do nhu cầu quảng cáo tiếp tục chậm lại.

Đó là một năm khó khăn đối với Meta, cổ phiếu của công ty gần đây đã giảm xuống mức thấp nhất kể từ tháng 1 năm 2017 trong bối cảnh hoạt động kinh doanh quảng cáo cốt lõi của công ty gặp khó khăn do việc Apple đàn áp theo dõi quảng cáo trên các ứng dụng iOS cũng như sự cạnh tranh ngày càng tăng từ các công ty như TikTok.

Cổ phiếu giảm 60,9% so với đầu năm, hơn gấp đôi mức giảm của Nasdaq và thấp hơn khoảng 66% so với mức cao kỷ lục 384,33 USD vào tháng 9/2021.

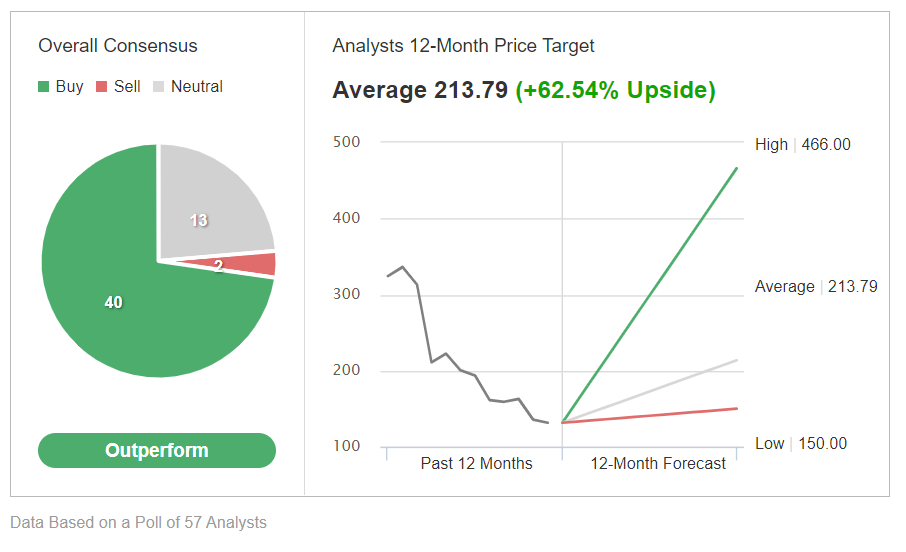

Theo quan điểm của tôi, cổ phiếu dễ rủi ro hơn nữa trong bối cảnh sự kết hợp của các yếu tố cơ bản đang xấu đi và bối cảnh vĩ mô không khả quan.

Bất chấp những khó khăn trong ngắn hạn, hầu hết các nhà phân tích nhìn chung vẫn lạc quan theo một cuộc khảo sát của trang Investing.com tiết lộ rằng 40 trong số 57 nhà phân tích đánh giá là 'mua'. Giá trị hợp lý trung bình của cổ phiếu Meta trên InvestingPro là $ 210,58, tiềm năng tăng 60%.

Apple

- Ngày thu nhập: Thứ Năm, ngày 27 tháng 10 sau khi thị trường đóng cửa

- Ước tính tăng trưởng EPS: + 1,6% yoy

- Ước tính tăng trưởng doanh thu: + 6,5% yoy

- Hiệu suất hàng năm: -19,2%

- Vốn hóa thị trường: 2,30 nghìn tỷ USD

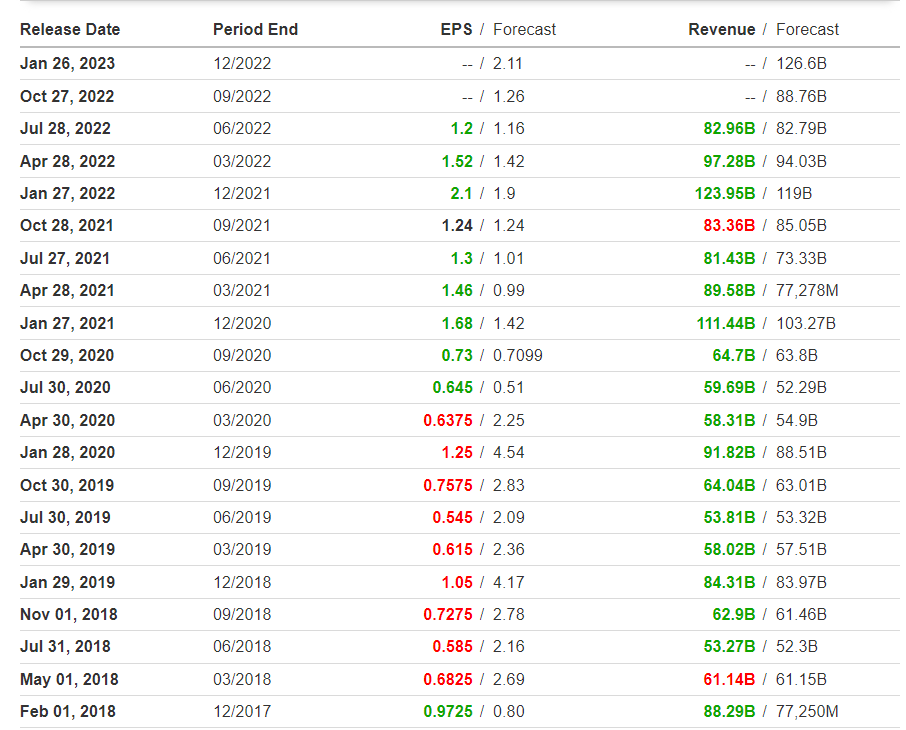

Theo Investing.com, Apple (NASDAQ: AAPL) dự kiến sẽ báo cáo EPS là 1,26 đô la cho quý tài chính thứ tư của mình. Doanh thu được dự báo sẽ tăng lên 88,7 tỷ USD nhờ nhu cầu mạnh mẽ đối với điện thoại thông minh của hãng.

Phố Wall sẽ chú ý đến hoạt động kinh doanh iPhone của Apple để xem liệu nó có thể duy trì được hiệu suất mạnh mẽ của mình hay không. Quý trước, doanh số bán iPhone tăng 3% lên 40,6 tỷ USD.

Mảng kinh doanh dịch vụ đang bùng nổ của Apple, là mảng phát triển mạnh nhất trong quý 3 với mức tăng trưởng doanh thu cả năm là 12%, cũng sẽ được chú ý. Nó bao gồm doanh số bán hàng từ App Store, đăng ký hàng tháng, phí thanh toán, bảo hành mở rộng, phí cấp phép và quảng cáo.

Một điểm yếu dự kiến sẽ là hoạt động kinh doanh iPad của công ty, nơi doanh số bán hàng giảm 2% trong quý trước, do nó phải vật lộn với nhiều ràng buộc khác nhau của chuỗi cung ứng. Doanh thu của Mac, giảm 10% so với cùng kỳ, cũng sẽ được quan tâm trong bối cảnh thị trường PC đang xấu đi.

Quan trọng hơn, các nhà đầu tư đang hy vọng Apple sẽ đưa ra hướng dẫn cho quý 1 năm tài chính 2023. Apple đã đưa ra doanh thu và lợi nhuận tốt hơn mong đợi trong quý trước nhưng không đưa ra được hướng dẫn chính thức trong bối cảnh môi trường hoạt động đầy thách thức.

Cổ phiếu của Apple đã giảm 19,2% so với đầu năm và thấp hơn 21,6% so với mức đỉnh mọi thời đại của nó vào tháng 1 năm 2022. Các nhà đầu tư đã bỏ lỡ những biến động mạnh của cổ phiếu lên cao hơn vào năm ngoái nên xem xét mua cổ phiếu ở các mức này, do mô hình kinh doanh có lợi nhuận đáng tin cậy, bảng cân đối kế toán lành mạnh, và một lượng tiền mặt khổng lồ.

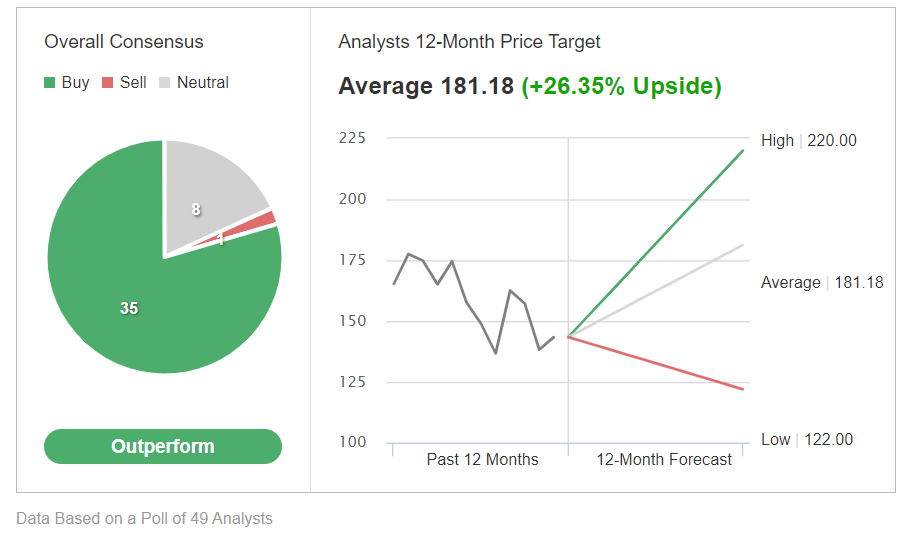

Thật vậy, 43 trong số 49 nhà phân tích được khảo sát bởi Investing.com đánh giá cổ phiếu của Apple là "mua" hoặc "trung lập".

Amazon

- Ngày thu nhập: Thứ Năm, ngày 27 tháng 10 sau khi thị trường đóng cửa

- Ước tính tăng trưởng EPS: -28,8% yoy

- Ước tính tăng trưởng doanh thu: + 15,3% yoy

- Hiệu suất hàng năm: -30,9%

- Vốn hóa thị trường: 1,17 nghìn tỷ USD

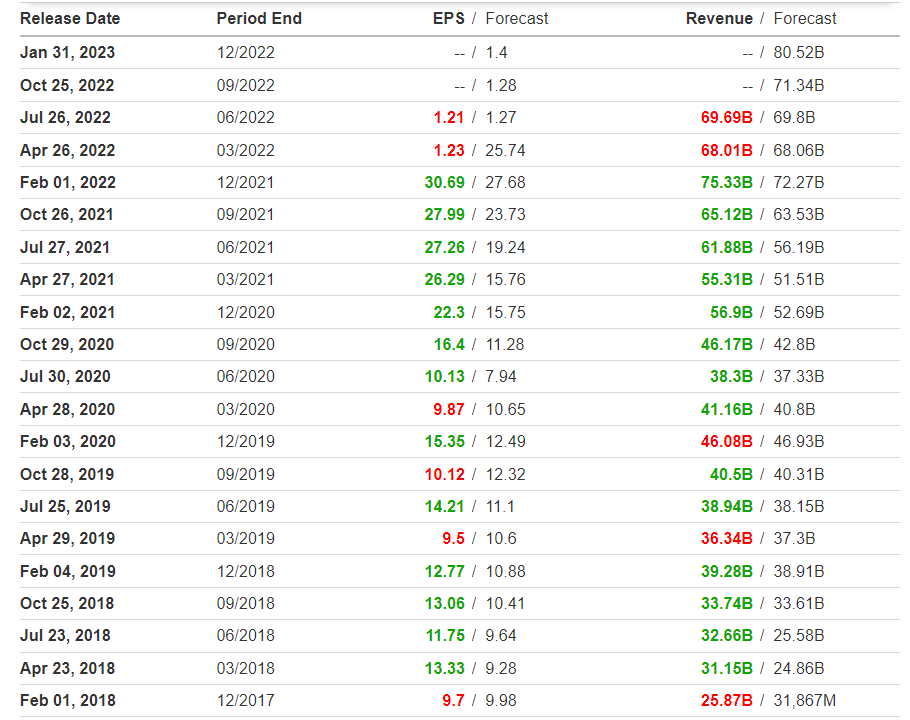

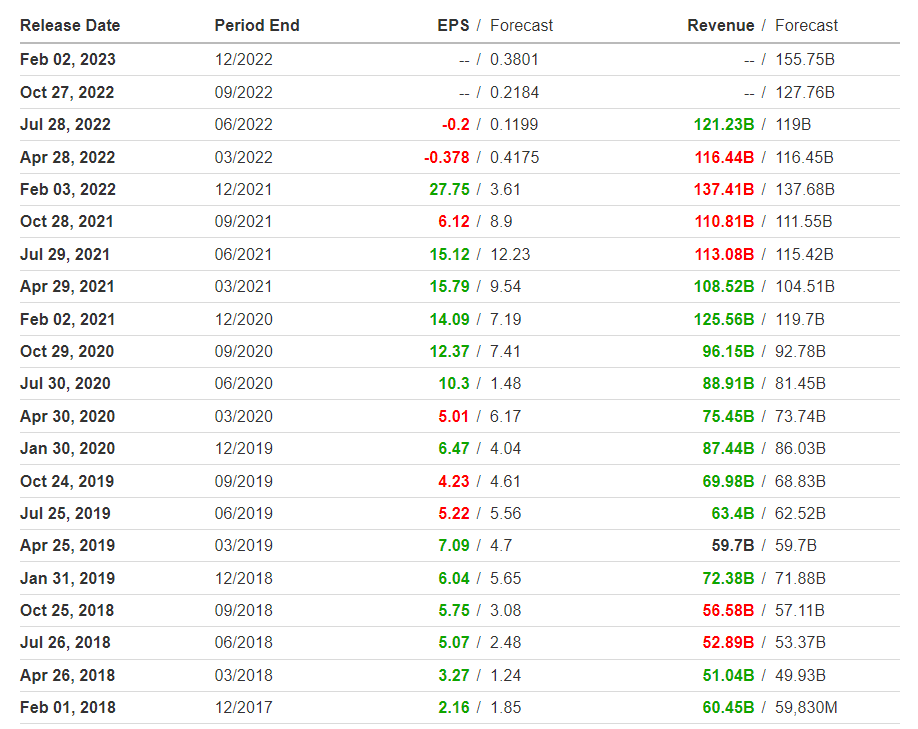

Dự đoán đồng thuận Amazon (NASDAQ: AMZN) báo cáo EPS quý 3 là 0,21 đô la, giảm 28,8% so với cùng kỳ do hãng này phải vật lộn để kiềm chế chi phí vận chuyển tăng cao và chi phí nhân công cao hơn. Doanh thu dự kiến sẽ tăng 15,3% so với cùng kỳ lên 127,7 tỷ USD, phản ánh sức mạnh không ngừng trong mảng điện toán đám mây và quảng cáo của công ty.

Các nhà đầu tư sẽ theo dõi đơn vị đám mây Amazon Web Services (AWS) đang phát triển mạnh của công ty, đã ghi nhận mức tăng 33% về doanh thu trong quý trước, để xem liệu nó có thể duy trì tốc độ tăng trưởng như vũ bão của mình hay không. Doanh thu quảng cáo, ngày càng trở thành một động lực tăng trưởng chính khác của Amazon, cũng sẽ được chú ý sau khi đạt mức tăng trưởng doanh số hàng năm là 18% trong quý 2.

Ngược lại, mảng kinh doanh thương mại điện tử cốt lõi của Amazon có thể sẽ bị tăng trưởng chậm lại sau khi phân khúc cửa hàng trực tuyến giảm 4% so với cùng kỳ trong quý trước.

Có lẽ tầm quan trọng lớn hơn sẽ là hướng dẫn thu nhập và doanh thu hoạt động của Amazon cho Q4, bao gồm cả mùa mua sắm nghỉ lễ, do áp lực vĩ mô bao gồm lạm phát tăng nhanh, chi tiêu tùy ý của người tiêu dùng chậm lại và tỷ giá hối đoái không thuận lợi.

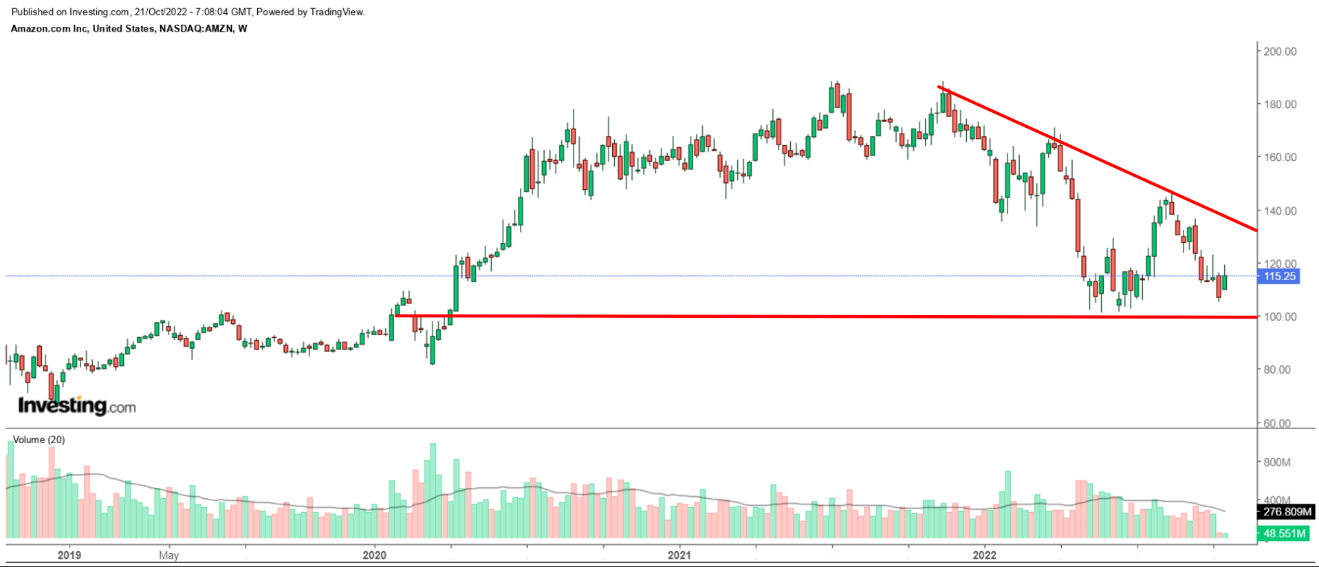

Cổ phiếu AMZN đã mất khoảng 31% so với đầu năm và cách khoảng 39% so với mức cao nhất mọi thời đại vào tháng 7 năm 2021. Bất chấp sự tăng trưởng lợi nhuận và doanh số dự đoán chậm lại, tôi tin rằng cổ phiếu đã sẵn sàng phục hồi trong những tháng tới, xem xét vị thế hàng đầu của nó trong không gian thương mại điện tử và điện toán đám mây.

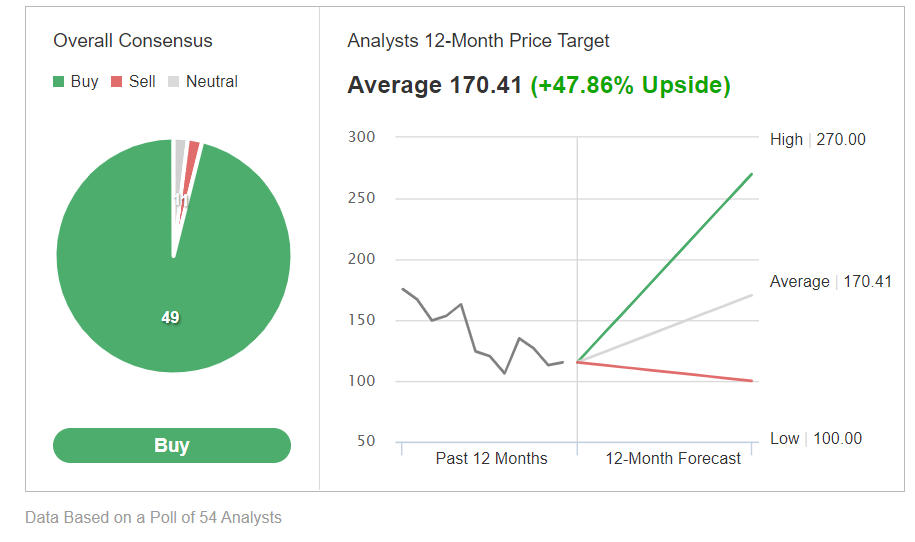

Các nhà phân tích cũng lạc quan về gã khổng lồ công nghệ có trụ sở tại Seattle, Washington: theo khảo sát của trang Investing.com, 49 trong số 54 nhà phân tích đánh giá cổ phiếu là 'mua' và theo mô hình Investing Pro, cổ phiếu có thể tăng 22,4% so với hiện tại, đưa nó đến gần giá trị hợp lý là $ 141,10 trên mỗi cổ phiếu.

Tiết lộ: Tại thời điểm viết bài, Jesse đã có vị thế trên S&P 500 và Nasdaq thông qua SPDR S&P 500 (NYSE:SPY) ETF và Invesco QQQ ETF. Anh ấy cũng tham gia Technology Select Sector SPDR ETF. Các quan điểm thảo luận trong bài viết này chỉ là quan điểm của tác giả và không nên được coi là lời khuyên đầu tư.