Bắc Kinh tái khẳng định “cấm tuyệt đối” crypto sau khi phát hiện giao dịch ngầm

- Tuần vừa qua là 1 tuần giao dịch khả quan đối với hầu hết các thị trường chứng khoán trên thế giới

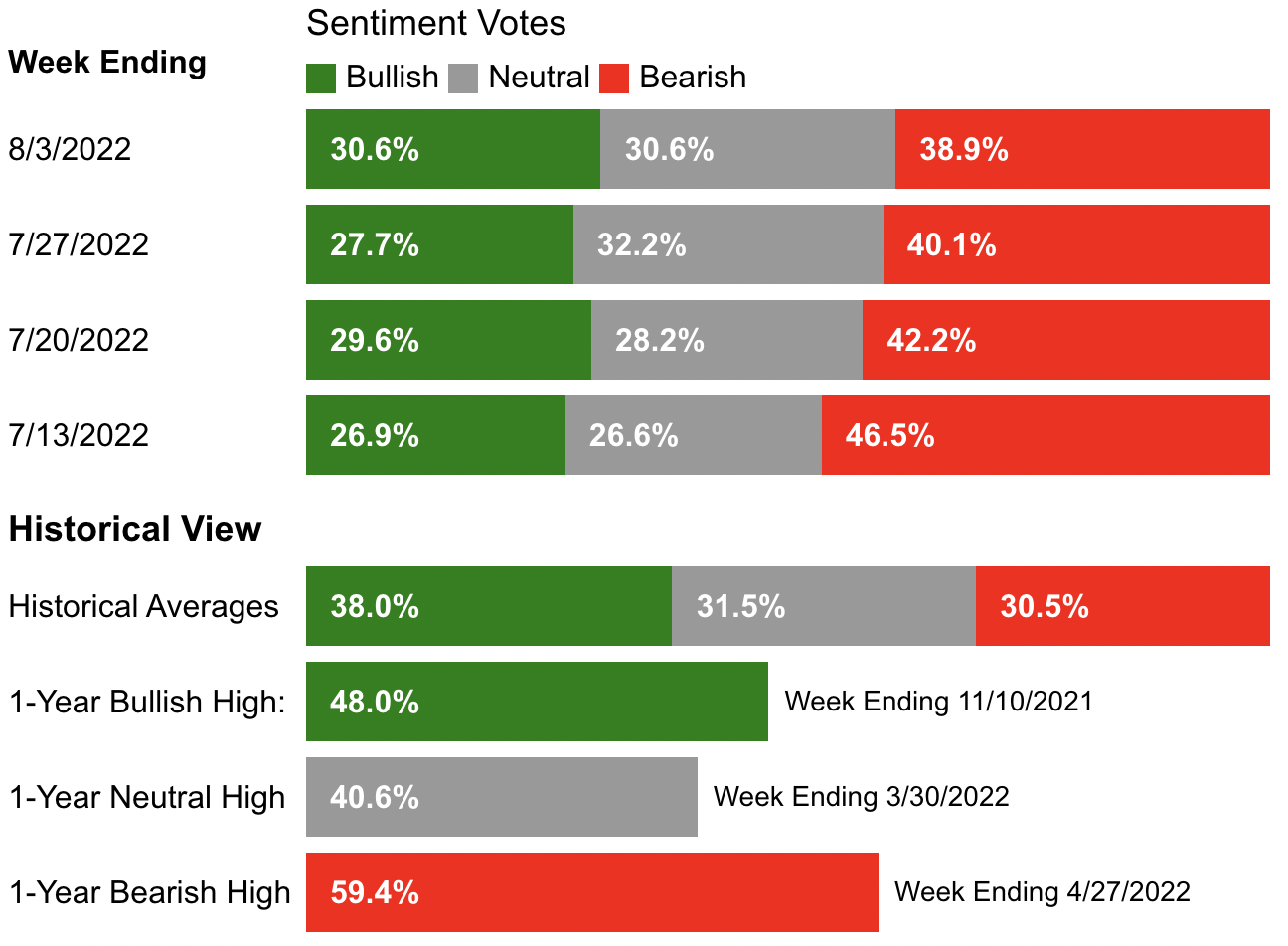

- Mức độ tâm lý lạc quan tăng 2,8 điểm lên 30,6%

- Thống kê số lượng việc làm tại Mỹ hôm thứ Sáu cho thấy mức độ rủi ro lớn xảy ra trong ngắn hạn.

Dẫn đầu là sự phục hồi +2,15% của NASDAQ Composite, S&P 500 +0,36%, Nikkei 225 +1,35%, FTSE 100 +0,22%, Euro Stoxx 50 +0,47%, CAC 40 +0,37%, FTSE MIB +0,81%, { {172 | DAX}} +0,67% và IBEX 35 +0,14%. Các chỉ số Dow Jones Industrial Average và CSI 1000, lần lượt giảm -0,13% và -0.32%.

Với những thông số trên, xếp hạng thị trường chứng khoán toàn cầu năm 2022 như sau:

- Ftse của Anh +0,75%

- Nikkei Nhật Bản -2,14%

- Ibex Tây Ban Nha -6,26%

- Cacbon Pháp -9,52%

- Dow Jones -9,73%

- S&P 500 -13,03%

- Euro Stoxx -13,33%

- Dax Đức -14,55%

- CSI của Trung Quốc -15,86%

- Mib Ý -17,41%

- NASDAQ -19,10%

Tâm lý của nhà đầu tư (AAII)

* Mức độ lạc quan (kỳ vọng rằng chứng khoán sẽ tăng trong sáu tháng tới) tăng 2,9 điểm lên 30,6% —đây là mức độ lạc quan cao nhất kể từ ngày 2 tháng 6. Tuy nhiên, mức độ tâm lý này vẫn ở dưới mức trung bình lịch sử là 38%.

* Tâm lý bi quan (tin rằng cổ phiếu sẽ giảm trong sáu tháng tới) giảm 1,2 điểm xuống 38,9%,tuy nhiên,vẫn cao hơn mức trung bình lịch sử là 30,5%.

Dòng tiền đang trở lại các quỹ đầu tư Hoa Kỳ

Về dài hạn, chúng ta đều biết rằng thị trường chứng khoán Hoa Kỳ luôn tăng trưởng tốt, đạt mức tăng trung bình hơn 10% mỗi năm trong gần một thế kỷ. Chúng ta đều biết rằng có những lúc các nhà đầu tư đã phải trải qua những đợt sụt giảm mạnh - chẳng hạn như mức giảm -20% trong nửa đầu năm nay. Tuy nhiên, tình hình thị trường đã ổn định trở lại ở thời điểm hiện tại.

Bằng chứng cho điều này là Nasdaq 100, đã có tuần tăng thứ ba liên tiếp, quãng thời gian dài nhất kể từ tháng 4 năm ngoái. Hơn nữa, trong 25 ngày giao dịch vừa qua, ghi nhận 13 lần mức tăng trong ngày hơn + 1%, một điều hiếm khi xảy ra.

Bối cảnh này khuyến khích các nhà đầu tư quay trở lại các quỹ tương hỗ Hoa Kỳ, với dòng tiền đổ vào hơn 3 tỷ USD năm 2022.

Dòng tiền cũng đang chảy vào đô la, theo khảo sát của Bank of America với các nhà quản lý quỹ tương hỗ. Các vị thế mua bằng đồng đô la ở mức cao chưa từng thấy trong 7 năm rưỡi trở lại đây, nhấn mạnh sức mạnh của đồng đô la so với các loại tiền tệ khác.

Số liệu thống kê hôm thứ 6 không như mong đợi

Thống kê số lượng việc làm tại Mỹ hôm thứ Sáu rất tốt và vượt xa mong đợi. Thực tế, thị trường việc làm đã hồi phục sau đại dịch.

Nhưng trái lại, những con số thống kê ảnh hưởng tiêu cực đến thị trường chứng khoán, đồng nghĩa với việc Cục Dự trữ Liên bang không có lý do gì để giảm tốc độ tăng lãi suất của mình.

Nếu dữ liệu thống kê tiêu cực, Fed có thể xem xét ngừng chu kỳ tăng lãi suất quyết liệt như vậy (thâm chí Chủ tịch Powell từng ám chỉ điều đó).

Với số liệu việc làm hiện tại,nhiều khả năng sẽ có một đợt tăng lãi suất 75 điểm cơ bản nữa tại cuộc họp tiếp theo của Fed vào tháng 9 tới đây.

Các ngân hàng Châu Âu hoạt động tốt

Các ngân hàng châu Âu đã có một trong những quý tốt nhất trong thập kỷ qua, khi lãi suất tăng thúc đẩy biên lãi ròng - tức là chênh lệch giữa lãi suất ngân hàng trả cho người đi vay và lãi suất phải trả cho người cho vay.

15 trong số 20 ngân hàng hàng đầu châu Âu đã vượt dự toán lợi nhuận nhờ khoản thu từ lãi và mua bán nợ cao hơn. Mười ngân hàng niêm yết lớn nhất ở Liên minh châu Âu đã công bố lợi nhuận gộp là 13,9 tỷ EUR, mức lợi nhuận tốt thứ ba trong mười năm qua.

Ngoài ra, dự phòng cho các khoản nợ xấu đã giảm trong quý vừa qua do các ngân hàng đã tích lũy dự phòng từ đầu năm.

Biểu đồ bên dưới cho thấy Stoxx 600 Banks cho thấy chỉ số năm 2020 đã đảo chiều khi chỉ số này giảm xuống mức năm 2009 và chạm ngưỡng hỗ trợ mạnh.

Diễn biến thị trường tháng 8

Thống kê chỉ số S&P 500 từ 1950 đến 2020, có 39 lần tháng 8 diễn biến tích cực và 32 lần diễn biến tiêu cực, với mức dao động trung bình +0,5%.

Tháng 8 được ghi nhận tốt nhất trong lịch sử là vào năm 1982, với chỉ số S&P 500 tăng + 11,6%. Ngược lại, tháng xấu nhất diễn ra năm 1998, khi chỉ số chung của Hoa Kỳ giảm -14,58%.

Báo cáo tài chính: tốt hơn kỳ vọng

Hơn 350 công ty thuộc S&P 500 đã báo cáo kết quả kinh doanh quý II với tổng dư khá tích cực. Tăng trưởng lợi nhuận trên 6%. Đúng, đây là mức lợi nhuận tăng trưởng thấp nhất so với 4% kể từ quý cuối năm 2020, nhưng xét về tình trạng và bối cảnh hiện tại, là không tệ.

Hai công ty tiêu biểu có mức tăng bất ngờ nhất về thu nhập trên mỗi cổ phiếu trong quý thứ hai: T-Mobile (NASDAQ: TMUS) với 424% và {{erl -8036 || American Tower}} (NYSE: AMT) với 103%

Ghi chú: Tác giả hiện không sở hữu bất kỳ vị thế giao dịch nào được đề cập trong bài viết này.