EU áp thuế chống bán phá giá 12,1% với thép cán nóng Việt Nam

Điều gì sẽ xảy ra nếu tôi nói với bạn rằng lợi nhuận trong tương lai có thể bằng không? Điều này có vẻ khó tin, khi các nhà đầu tư trẻ đổ xô trở lại thị trường kể từ đầu năm. Như tôi đã thảo luận trước đây, hành vi này xảy ra sau khi nhiều người nhận được lợi nhuận vào năm 2022.

“Một bài báo gần đây của Tạp chí Phố Wall đã thảo luận về cách các nhà giao dịch cá nhân đã kiếm được hàng triệu USD trong thời kỳ đại dịch giao dịch trên thị trường hiện hầu như bị xóa sổ”.

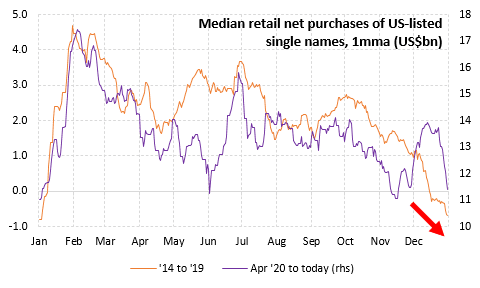

Vào cuối năm 2022, có vẻ như khá rõ ràng rằng các nhà đầu tư cá nhân đã hoàn thành công việc khi họ 'đặt giá thầu' để thanh lý cổ phiếu với tốc độ kỷ lục.

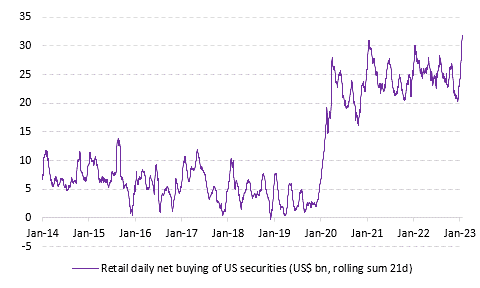

Tuy nhiên, đó là năm 2022. Kể từ tháng 1, các nhà đầu tư nhỏ lẻ đã quay trở lại săn đuổi cổ phiếu vào năm 2023, rót 1,5 tỷ USD mỗi ngày vào thị trường Hoa Kỳ, mức cao nhất từng được ghi nhận.

Cuộc rượt đuổi rủi ro vốn chủ sở hữu này kể từ đầu năm được xây dựng dựa trên tiền đề là kịch bản “xoay trục của Fed” và kịch bản “không suy thoái”. Trong kịch bản này, tăng trưởng kinh tế tiếp tục khi lạm phát giảm và Cục Dự trữ Liên bang quay trở lại chu kỳ cắt giảm lãi suất. Tuy nhiên, như đã thảo luận tại đây, quan điểm đó có một lỗ hổng chết người.

“Điều gì sẽ khiến Fed cắt giảm lãi suất?

- Nếu thị trường tiếp tục tăng và nền kinh tế tránh được suy thoái, Fed không cần phải giảm lãi suất.

- Quan trọng hơn, cũng không có lý do gì để Fed ngừng giảm thanh khoản (QT) qua bảng cân đối kế toán.

- Ngoài ra, kịch bản “không hạ cánh” khiến Quốc hội không có lý do gì để cung cấp hỗ trợ tài chính mà không thúc đẩy cung tiền.

Nói cách khác, nếu hy vọng về lãi suất bằng 0 và việc quay trở lại QE đang kích thích sự thèm muốn của các nhà đầu tư bán lẻ, thì kịch bản “không hạ cánh” là có vấn đề.

Đó cũng là lý do tại sao lợi nhuận trong tương lai có thể gần bằng không.

Tại sao lợi nhuận trong tương lai có thể gần bằng không

Không có gì đáng ngạc nhiên khi các nhà đầu tư đầu cơ cá nhân vượt trội, vì hầu hết họ chưa bao giờ chứng kiến một thị trường giá xuống thực sự. Nhiều nhà đầu tư ngày nay đã không thực hiện những khoản đầu tư đầu tiên của họ cho đến sau cuộc khủng hoảng tài chính và kể từ đó, họ chỉ thấy các thị trường có thanh khoản được hỗ trợ bởi lãi suất bằng không.

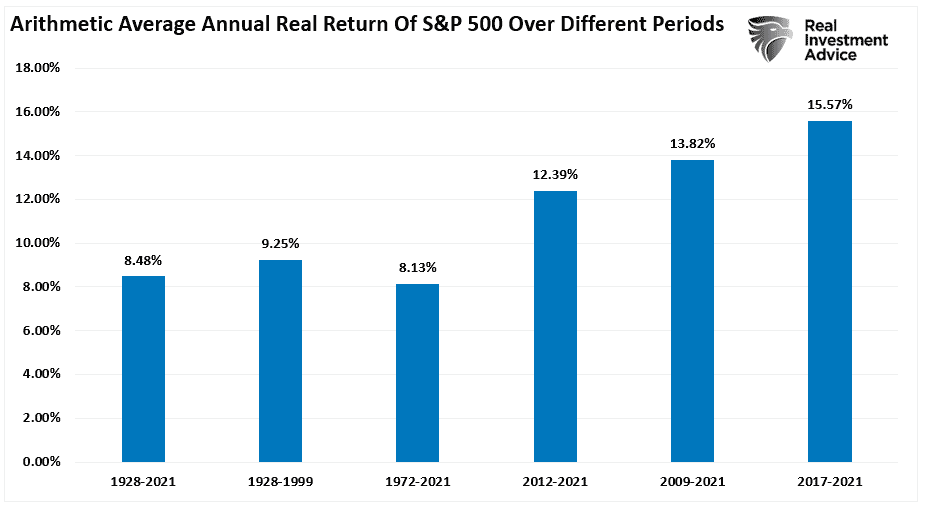

“Biểu đồ dưới đây cho thấy tổng lợi nhuận trung bình hàng năm được điều chỉnh theo lạm phát (bao gồm cả cổ tức) kể từ năm 1928. Tôi đã sử dụng dữ liệu tổng lợi nhuận từ Aswath Damodaran, giáo sư Trường Kinh doanh Stern tại Đại học New York. Biểu đồ cho thấy từ năm 1928 đến năm 2021, thị trường đã phục hồi 8,48% sau lạm phát. Tuy nhiên, hãy lưu ý rằng sau cuộc khủng hoảng tài chính năm 2008, lợi nhuận đã tăng trung bình 4 điểm phần trăm trong các giai đoạn khác nhau. Sau hơn một thập kỷ, nhiều nhà đầu tư đã trở nên tự mãn khi mong đợi tỷ suất sinh lợi cao từ thị trường tài chính. Tuy nhiên, những kỳ vọng đó có thể tiếp tục được đáp ứng trong tương lai không?”

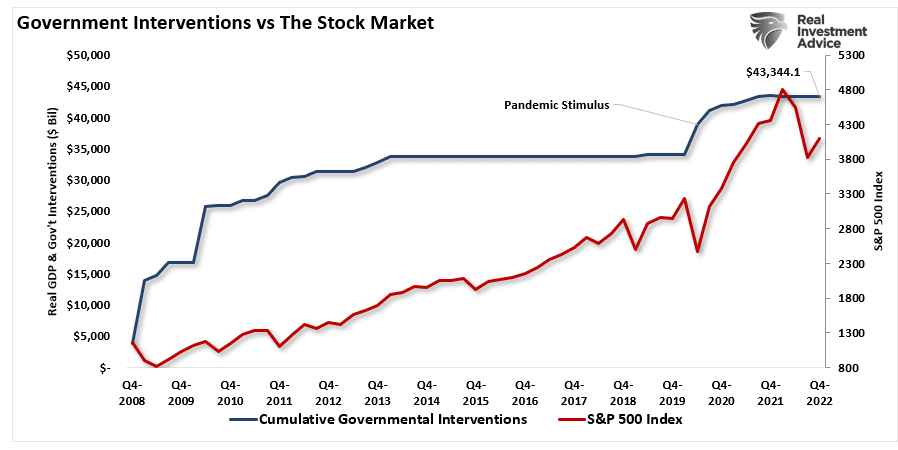

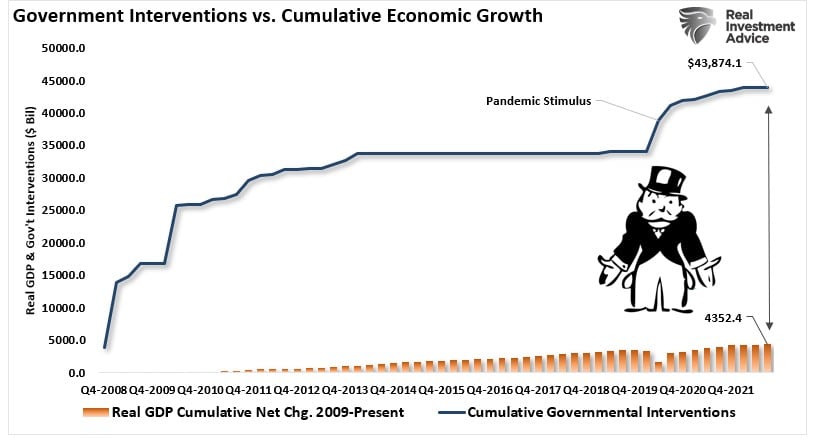

Tất nhiên, những lợi nhuận vượt mức đó được thúc đẩy bởi dòng chảy thanh khoản khổng lồ từ Chính phủ và Cục Dự trữ Liên bang, bao gồm hàng nghìn tỷ đô la mua lại cổ phần của công ty và lãi suất bằng không. Kể từ năm 2009, đã có hơn 43 nghìn tỷ đô la hỗ trợ thanh khoản khác nhau. Đặt điều đó vào viễn cảnh, các yếu tố đầu vào vượt quá tốc độ tăng trưởng kinh tế cơ bản hơn 10 lần.

Tuy nhiên, sau một thập kỷ, nhiều nhà đầu tư đã trở nên tự mãn khi mong đợi tỷ suất sinh lợi cao từ thị trường tài chính. Nói cách khác, lợi nhuận cao bất thường được tạo ra bởi lượng lớn thanh khoản dường như trở nên bình thường. Như vậy, không có gì ngạc nhiên khi các nhà đầu tư đưa ra nhiều lý do hợp lý hóa để biện minh cho việc trả quá nhiều cho tài sản.

Cam kết tăng trưởng

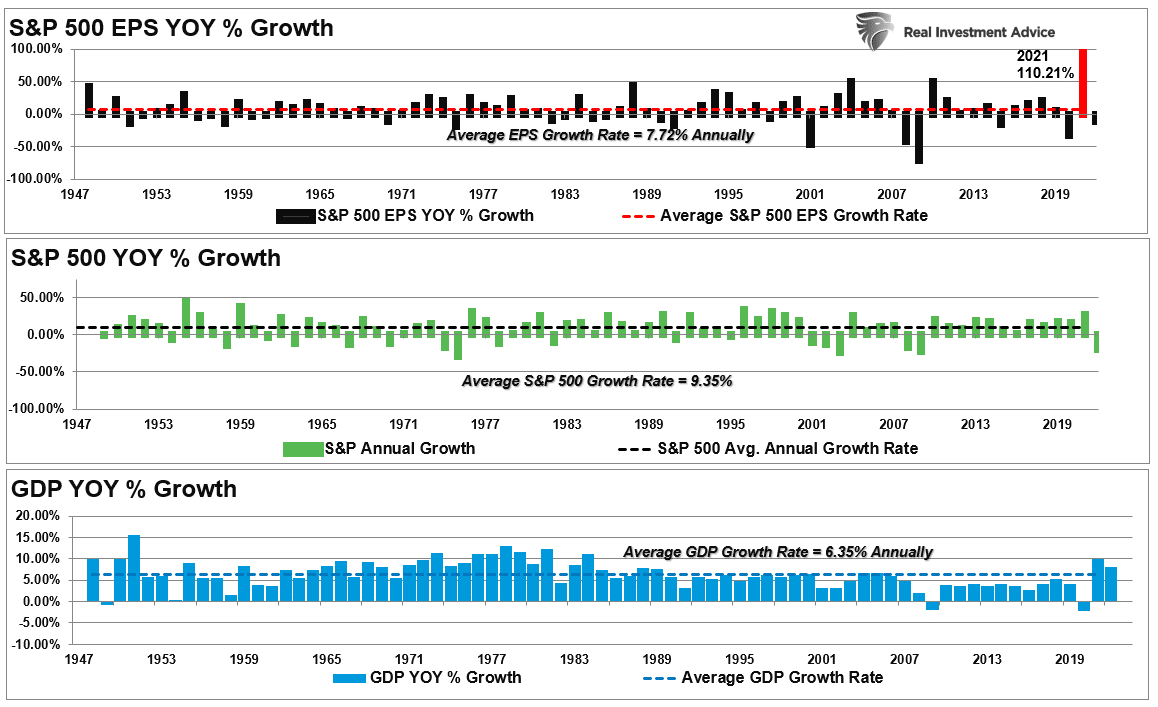

Vấn đề là việc tiếp tục duy trì và gia tăng khoản lợi nhuận đó trở nên rất khó xảy ra trừ khi Cục Dự trữ Liên bang và Chính phủ cam kết thực hiện các biện pháp can thiệp tài chính và tiền tệ đang diễn ra. Biểu đồ dưới đây về mức tăng trưởng hàng năm của cổ phiếu, GDP và thu nhập cho thấy sự bất thường quá lớn của năm 2021.

Kể từ năm 1947, thu nhập trên mỗi cổ phiếu đã tăng trưởng ở mức 7,72%, trong khi nền kinh tế đã mở rộng 6,35% hàng năm. Mối quan hệ chặt chẽ đó trong tốc độ tăng trưởng là hợp lý, do chi tiêu của người tiêu dùng có vai trò quan trọng quyết định GDP.

Thị trường mất kết nối với hoạt động kinh tế cơ bản trong thập kỷ qua hầu như chỉ do các biện pháp can thiệp tiền tệ liên tiếp khiến các nhà đầu tư tin rằng “lần này sẽ khác”. Biểu đồ dưới đây cho thấy tổng số tích lũy của những can thiệp đã tạo ra ảo tưởng về tăng trưởng kinh tế hữu cơ.

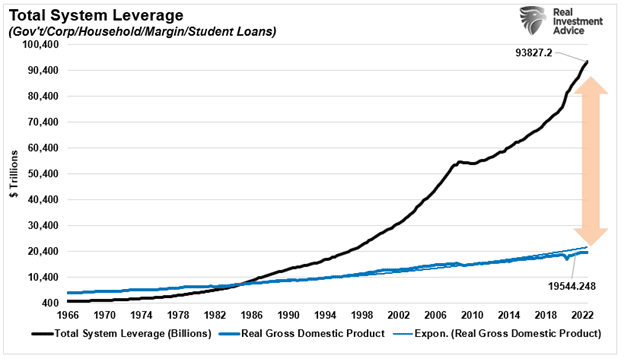

Trong thập kỷ tới, khả năng tái tạo 10 đô la can thiệp cho mỗi 1 đô la kinh tế dường như khó xảy ra hơn nhiều. Tất nhiên, người ta cũng phải xem xét lực cản đối với lợi nhuận trong tương lai từ khoản nợ quá lớn tích lũy kể từ cuộc khủng hoảng tài chính.

Tính bền vững của khoản nợ đó phụ thuộc vào lãi suất thấp, vốn chỉ có thể tồn tại trong môi trường tăng trưởng thấp, lạm phát thấp. Lạm phát thấp và nền kinh tế tăng trưởng chậm không hỗ trợ tỷ lệ hoàn vốn vượt mức.

Thật khó để hiểu được tỷ suất sinh lợi kỳ hạn sẽ không gây thất vọng như thế nào so với thập kỷ trước. Tuy nhiên, những lợi nhuận vượt trội đó là kết quả của một ảo ảnh tiền tệ. Hệ quả của việc xua tan ảo tưởng đó sẽ là thách thức đối với các nhà đầu tư.

Điều này có nghĩa là các nhà đầu tư KHÔNG kiếm được tiền trong thập kỷ? Không. Điều đó có nghĩa là lợi nhuận có thể sẽ thấp hơn đáng kể so với mức mà các nhà đầu tư đã chứng kiến trong thập kỷ qua.

Nhưng một lần nữa, việc nhận được lợi nhuận trung bình có thể khiến nhiều người “cảm thấy” rất thất vọng.

Ở mức 4%, tiền mặt là vua

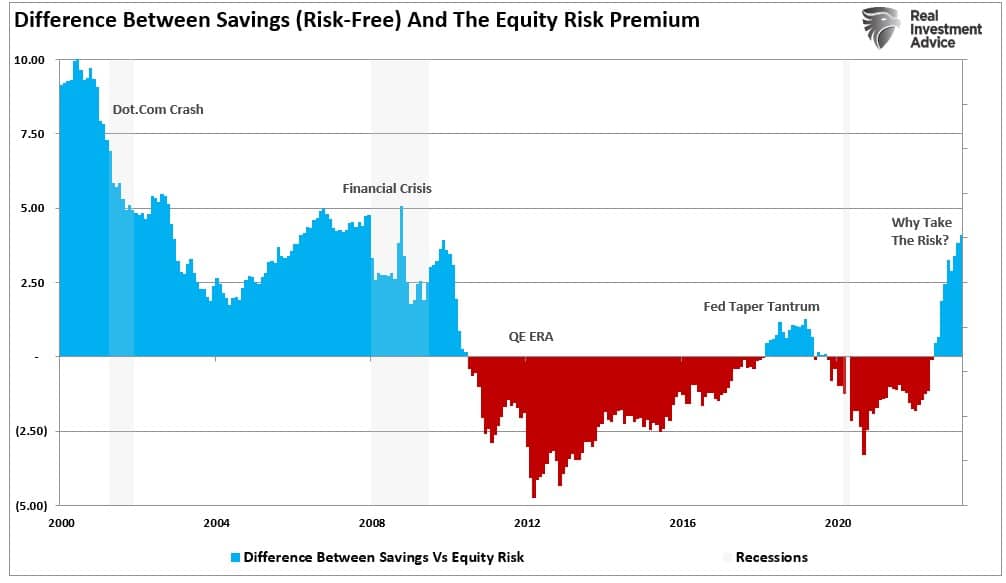

Một vấn đề khác ảnh hưởng đến lợi nhuận tiềm năng trong tương lai là lợi nhuận từ việc nắm giữ tiền mặt. Lần đầu tiên kể từ năm 2009, giải pháp thay thế cho việc chấp nhận rủi ro trên thị trường chứng khoán chỉ là “tiết kiệm tiền”. Rõ ràng, “sự an toàn” đi kèm với chi phí hoàn vốn, nhưng ở mức 4% trở lên, những người tiết kiệm hiện có một giải pháp thay thế cho việc đầu tư. Tuy nhiên, điều này đi ngược lại mục tiêu của Fed là tăng hiệu ứng của cải trên thị trường tài chính.

Sau cuộc khủng hoảng tài chính, Ben Bernanke đã hạ lãi suất Quỹ của Fed xuống 0 và làm ngập hệ thống bằng thanh khoản thông qua “nới lỏng định lượng”. Như ông đã lưu ý vào năm 2010, những hành động đó sẽ thúc đẩy giá tài sản, nâng cao niềm tin của người tiêu dùng và tạo ra tăng trưởng kinh tế. Bằng cách giảm lãi suất xuống 0, lãi suất “không rủi ro” cũng giảm xuống 0, khiến các nhà đầu tư có ít lựa chọn để thu được tiền lãi từ tiền mặt của họ.

Ngày nay, câu chuyện đó đã thay đổi với lợi suất “không rủi ro” hiện tại trên 4%. Nói cách khác, bạn có thể “tiết kiệm” để nghỉ hưu. Biểu đồ dưới đây cho thấy tỷ lệ tiết kiệm đối với tiền gửi ngắn hạn so với phần bù rủi ro vốn cổ phần của thị trường.

Một trong những vấn đề với “tích trữ tiền mặt” vào năm 2023 là không có động cơ chuyển tiền tiết kiệm thành “tài sản rủi ro” trừ khi Fed giảm lãi suất và áp dụng lại “nới lỏng định lượng”. Tuy nhiên, nếu Fed đảo ngược các chính sách hỗ trợ, thì đó là do “có điều gì đó đã xảy ra”.

Đó sẽ không phải là lúc để chấp nhận rủi ro nhiều hơn, nhưng ít hơn.

Khi bạn bắt đầu xem xét tác động của một thị trường bị cản trở bởi định giá cao, tăng trưởng chậm và khả năng thanh khoản kém hơn, bạn sẽ dễ dàng đưa ra trường hợp lợi nhuận trong tương lai thấp hơn.

Mặc dù điều đó không có nghĩa là lợi nhuận sẽ bằng không mỗi năm, nhưng vào cuối thập kỷ này, chúng ta có thể nhìn lại và tự hỏi mục đích của việc “đầu tư” là gì.