Ngân hàng trung ương lo nguy cơ đổ vỡ tài chính toàn cầu

- Tình hình bất ổn chính trị ở Châu Âu khiến trái phiếu Chính phủ và euro biến động mạnh

- Chính sách tiền tệ quyết liệt ở thị trường mới nổi đang nỗ lực giảm bớt ảnh hwongr đến các loại tiền tệ của nước đó và mối lo ngại về lạm phát

- Khả năng cứu trợ của Fed là mong manh

Lãi suất thấp trong nhiều năm, lãi suất trái phiếu ở mức tồi tệ, khủng hoảng chính trị và cả chính sách thắt chặt tiền tệ đang trở thành điểm nóng trong thị trường tài chính. Trong đó, yếu tố nào sẽ khiến cho diễn biến thị trường trở nên căng thẳng hơn vẫn chưa thể khẳng định rõ ràng.

Bất ổn chính trị tại Italy và Tây Ban Nha đẩy lãi suất trái phiếu lên cao, Đồng Euro lại giảm giá

Trên chính trường, điểm nóng vẫn là khủng hoảng chính trị tại Italy. Lo ngại về việc hình thành một chính phủ phản đối Châu u đẩy lãi suất trái phiếu lên mức đỉnh trong 4 năm. Đợt bán tháo trái phiếu 10 năm khiến cho giá trái phiếu tỷ lệ nghịch với lãi suất. Lãi suất trên nợ công tăng vọt lên 3,388%. Khi liên minh Đảng 5 sao và Liên đoàn thành lập một chính phủ phản đối Châu u, nhà đầu tư lo ngại rằng nguy cơ tan vỡ khu vực Châu Âu lại một lần nữa quay trở lại bàn đàm phán.

Mặc dù lãi suất vẫn còn xa sơ với mức đỉnh trên 7% khi xảy ra khủng hoảng Châu u vào năm 2011, thị trường Italy vẫn chịu ảnh hưởng nặng nề từ bê bối chính trị. Một tia hy vọng đã đến đầu tuần này khi Tân Bộ trưởng Kinh tế Italy Giovanni Tria tuyên bố rằng không một bên nào tại quốc gia này muốn rời EU, đưa lãi suất trái phiếu Italy quay lại dưới mức 2,6%.

Tuy nhiên, 2 ngày qua chứng kiến một sự gia tăng đột biến về rủi ro khi Thủ tướng Italy Giuseppe Conte tuyên bố sẽ tăng ngân sách nợ quốc gia để phục vụ cho việc mở rộng phát triển kinh tế. Lo ngại về trong kế hoạch này của Thủ tướng, hệ thống thuế suất thống nhất cũng như là hàng loạt ưu đãi khác mang tính dân túy sẽ được áp dụng. Những thông tin này đã cảnh báo thị trường, đưa lãi suất trái phiếu trở lại mức 3%, và trong ngày thứ 4, giao dịch cao nhất trong ngày đạt 2,975%..

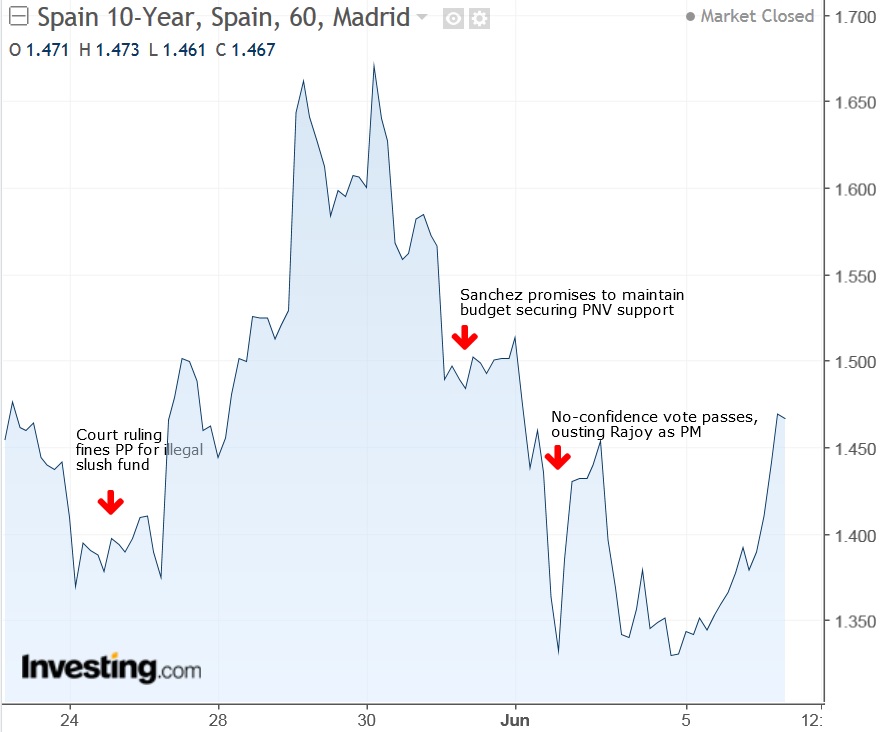

Ngoài những ảnh hưởng tiêu cực đang lan truyền trong khu vực Châu u, Tây Ban Nha cũng có những bất ổn chính trị riêng của họ trong tuần qua. Thủ tướng Mariano Rajoy trải qua một vòng bầu cử không mấy sáng xủa sau khi toàn án quyến định tuyên phạt Đảng nhân dân về tội tham nhũng. Chính quyền hiện tại cũng đang bị thanh trừ do gian lận, trốn thuế và rửa tiền.

Bất ổn chính trị có thể dễ dàng nhận thấy khi lãi suất trái phiếu Tây Ban Nha tăng cao hơn đạt đỉnh 1,6% mức cao nhất kể từ tháng 10/2017. Phí rủi ro Tây Ban Nha - mức chênh lệch giữa lãi suất trái phiếu 10 năm của chính phủ Tây Ban Nha và lãi suất trái phiếu 10 năm chuẩn của Đức đã vượt qua mức 140 điểm cơ bản.

Sự mơ hồ nhanh chóng biến mất khi người được cho là Tân Thủ tướng, Pedro Sanchez tuyên bố sẽ tiếp tục ngân sách đã được thông qua, đảm bảo sự hỗ trợ của Đảng Xã hội từ vùng Basque bắc Tây Ban Nha. Mặc dù những lo ngại vẫn còn nhưng biến động xảy ra với lãi suất trái phiếu Tây Ban Nha chỉ diễn ra trong khoảng thời gian ngắn và nhanh chóng biến mất.

Tại thời điểm viết, lãi suất trái phiếu 10 năm Tây Ban Nha quay lại mức 1,5% trong khi phí rủi ro cũng giảm xuống chỉ vừa trên 100 điểm cơ bản.

Sự bất ổn chính trị trong khu vực Châu Âu, đặc biệt quan trọng trường hợp Ý có thoát ra khỏi khối này hay không cũng đã khiến euro giảm mạnh, xuống gần mức $1,15 vào ngày 29/5, mức thấp nhất kể từ tháng 7/2017.

Ngân hàng trung ương Thổ Nhĩ Kỳ và Ác-hen-ti-na đang đấu tranh hỗ trợ tiền tệ

Tuy nhiên, chính trị không phải là nguyên nhân duy nhất ảnh hưởng đến thị trường. Chính sách tiền tệ quyết liệt đã khiến thị trường tài chính biến động mạnh,

Trong một cuộc họp khẩn cấp ngày 23/5, Ngân hàng trung ương Thổ Nhĩ Kỳ (TCMB) đã tăng lãi suất khoảng 300 điểm cơ bản lên mức 16,5%, một động thái cực đoan nhằm ngăn đồng lira giảm thêm sau khi đã giảm 20% so với USD trong năm nay.

Với mức lạm phát hàng năm của Thổ Nhĩ Kỳ ở mức báo động 12,15%, TCMB được kỳ vọng sẽ thực hiện một động thái khác khi công bố quyết định sắp tới của họ ngày hôm nay, thứ 5.

Không chịu thua kém, Ngân hàng trung ương Ác-hen-ti-na (BCRA) đã thực hiện một giai đoạn tăng lãi suất nhanh – chỉ 3 trong 8 ngày. Từ cuối tháng 4, lãi suất ở Ác-hen-ti-na tăng từ 27,5% lên 40%, mức cao nhất trên thế giới nhằm hỗ trợ đồng nội tệ ở nước này và giúp lạm phát hàng năm giảm xuống mức mục tiêu mới là 15%.

BCRA đã để lãi suất ở mức 40% ngày 22/5, giải thích rằng lãi suất cao là cần thiết để tạo áp lực lên đồng peso đang suy yếu của nước này. Đồng peso của Ác-hen-ti-na đạt mức thấp kỷ lục $25,0655 vào ngày 3/6, giảm 35% trong năm nay so với USD.

Liệu Fed có đến giải cứu không?

Trong khi những bất ổn chính trị ở Châu Âu gần đây đã giảm bớt, các thị trường mới nổi – đặc biệt là những nước đang chịu áp lực kinh tế như Thổ Nhĩ Kỳ và Ác-hen-ti-na – phải đối mặt với mối đe doạ ngày càng tăng từ quan điểm cố chấp của Cục dự trữ liên bang Mỹ (Fed) trong việc tiến hành tháo gỡ từ từ chính sách tiền tệ.

Thật vậy, Thống đốc Ngân hàng trung ương Ấn Độ Urjit Patel cho biết hôm thứ 2 rằng Fed nên giảm tốc độ giải quyết bảng cân đối kế toán của họ để hạn chế chế ảnh hưởng của việc thiếu hụt USD tại các thị trường mới nổi.

“Ảnh hưởng lan toả khắp toàn cầu không thể hiện cho đến tháng 10 năm ngoái. Nhưng chúng đã liên tục ảnh hưởng do Fed đã bắt đầu thu hẹp bảng cân đối kế toán”. Patel đã viết trong một bài bình luận cho Financial Times. “Điều này là do Fed đã không điều chỉnh, hoặc công nhận việc các khoản nợ Chính phủ Mỹ bất ngờ gia tăng trước đây. Họ phải làm vậy bây giờ”. Bộ trưởng chính sách tiền tệ của Ấn Độ nhấn mạnh.

Patel đã đề xuất Fed có thể hiệu chuẩn lại việc bình thường hoá chính sách tiền tệ để bù đắp việc thiếu hụt USD do phát hành Trái phiếu kho bạc Mỹ để thanh toán cho việc cắt giảm thuế của nước này. Nhưng yêu cầu của Patel chỉ là mong ước của bản thân ông. Gần 1 tháng trước, Chủ tịch Fed Jerome Powell nói rằng “vai trò của chính sách tiền tệ Mỹ thường bị phóng đại”.

Trong bài phát biểu ngày 8/5, Powell nói:

“Có lý do chính đáng để nghĩ rằng việc bình thường hoá chính sách tiền tệ trong các nền kinh tế tiên tế sẽ tiếp tục chứng tỏ khả năng quản lý đối với (các thị trường mới nổi). Việc bình thường hoá chính sách của Fed đã được tiến hành mà không làm gián đoạn thị trường tài chính, và kỳ vọng của những người tham gia thị trường có vẻ tương đối phù hợp với kỳ vọng của các nhà hoạch định chính sách trong Tóm tắt các dự báo kinh tế, cho thấy thị trường không nên quá ngạc nhiên với những hành động của chúng tôi nếu nền kinh tế vận hành phù hợp với kỳ vọng”.

Với việc kỳ vọng mạnh mẽ về việc Fed sẽ tăng thêm lãi suất trong tháng 6 và tháng 9, và với việc các thị trường đang lo lắng dự đoán rằng cuộc họp chính sách ngày 12-13/6 để theo dõi động thái của Ngân hàng trung ương Mỹ về khả năng tăng lãi suất tiếp trong tháng 12, những quốc gia khác sẽ cố gắng hết sức để trụ vững hơn là mong đợi một pha giải cứu từ Cục dữ trữ liên bang Mỹ.