Elon Musk: Cần 1.000 tỷ USD để kiểm soát đội quân robot Tesla

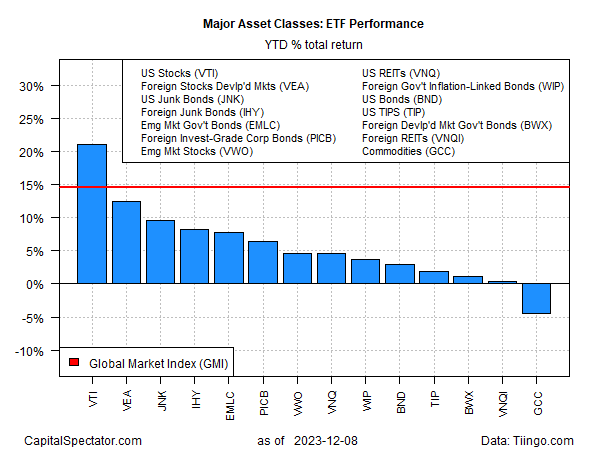

Chỉ còn ba tuần nữa là hết năm, gần như tất cả các ngóc ngách của thị trường toàn cầu đều đang trên đà đạt được mức tăng trưởng cho năm 2023, dựa trên một tập hợp các chỉ số ETF. Thị trường chứng khoán Mỹ vẫn đang dẫn đầu với biên độ rộng. Trong khi đó, hàng hóa là ngoại lệ giảm điểm.

Vanguard Total US Stock Market (NYSE:VTI) đóng cửa vào thứ Sáu (ngày 8 tháng 12) với mức tăng 21,1% từ đầu năm đến nay. Điều đó vượt xa các thị trường khác. Cổ phiếu hoạt động tốt thứ hai trong năm nay – cổ phiếu của các thị trường phát triển ngoài Hoa Kỳ (VEA) – tăng 12,5%.

Nhìn chung, hàng hóa đang gặp khó khăn trong năm nay, một phần không nhỏ là do giá năng lượng trượt dốc. Chỉ số dầu thô của Hoa Kỳ (Trung cấp West Texas) giảm hơn 11% từ đầu năm đến nay.

Nhìn chung, nhiều loại hàng hóa đang hoạt động tốt hơn, nhưng khoản lỗ 4,5% trong năm nay đối với Quỹ Chiến lược Hàng hóa Nâng cao WisdomTree (NYSE:GCC) là một lời nhắc nhở rằng loại tài sản này vẫn ở trạng thái phòng thủ.

Sự đi lên chung ở hầu hết các thị trường đã nâng Chỉ số thị trường toàn cầu (GMI) trong năm nay. GMI nắm giữ tất cả các loại tài sản chính (trừ tiền mặt) theo tỷ trọng giá trị thị trường và đại diện cho một chuẩn mực cạnh tranh cho danh mục đầu tư nhiều loại tài sản.

Mức tăng 14,5% từ đầu năm đến nay của GMI không chỉ đánh dấu sự phục hồi mạnh mẽ của chỉ số chuẩn mà còn là lời nhắc nhở rằng việc đánh bại một chiến lược thụ động, đa loại tài sản là một điều khó khăn vào năm 2023.

Câu hỏi đặt ra là liệu sự tăng trưởng rộng rãi trong hầu hết mọi lĩnh vực trong năm nay có phải là dấu hiệu của những điều sẽ xảy ra trong năm mới hay không? Như tờ Wall Street Journal nhận xét ngày hôm nay:

“Sự gia tăng đồng thời của các tài sản đã làm dấy lên cuộc tranh luận về việc liệu ‘sự phục hồi của mọi thứ’ có đánh dấu sự xuất hiện của một thị trường giá lên kéo dài hay chỉ là một mức cao nhất thời vào cuối chu kỳ thắt chặt của Cục Dự trữ Liên bang.”

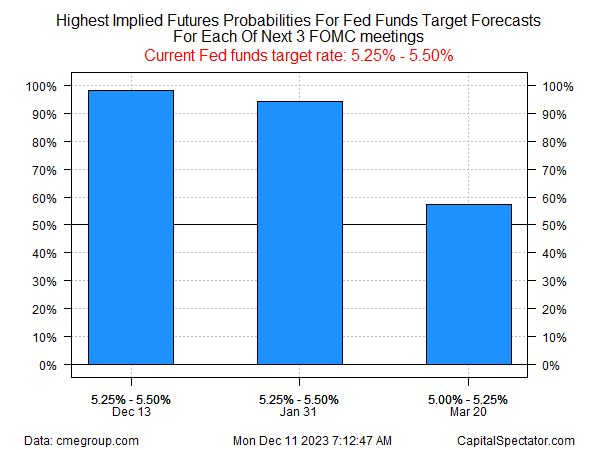

Câu trả lời gần như chắc chắn có liên quan đến các quyết định sắp tới của các ngân hàng trung ương, bao gồm cả cuộc họp chính sách tuần này (Thứ Tư, ngày 13 tháng 12) tại Cục Dự trữ Liên bang. Kỳ vọng rằng việc tăng lãi suất đã là lịch sử và việc cắt giảm lãi suất có thể xảy ra vào năm 2024 là yếu tố quan trọng giúp thị trường tăng điểm gần đây.

Financial Times lưu ý: “Các nhà đầu tư đang đặt cược rằng các nhà hoạch định chính sách ở Mỹ, khu vực đồng euro và Vương quốc Anh sẽ bắt đầu nới lỏng chính sách tiền tệ vào đầu năm mới, thúc đẩy việc nới lỏng các điều kiện tài chính cho các doanh nghiệp khi họ tập trung vào việc giảm chỉ số lạm phát tiêu đề”.

Nhưng những kỳ vọng đó sẽ được kiểm chứng trong những ngày tới tại cuộc họp của Cục Dự trữ Liên bang Hoa Kỳ, Ngân hàng Trung ương Châu Âu và Ngân hàng Anh, cả ba ngân hàng này đều phát tín hiệu rằng họ muốn có bằng chứng rõ ràng hơn về việc thị trường lao động đang suy yếu trước khi cắt giảm lãi suất.”

Mọi người kỳ vọng rằng Fed sẽ giữ nguyên lãi suất mục tiêu trong hai cuộc họp tiếp theo, nhưng khả năng cắt giảm lãi suất sẽ diễn ra vào tháng 3, dựa trên hợp đồng tương lai của quỹ Fed.

Nhà kinh tế Kathy Bostjancic của Nationwide viết: “Chúng tôi vẫn kêu gọi Fed bắt đầu cắt giảm lãi suất vào giữa năm nay, nhưng điều đó phụ thuộc vào lạm phát tiếp tục có xu hướng giảm và hoạt động kinh tế ngày càng suy yếu”.

Giảm phát đang diễn ra và tăng trưởng kinh tế yếu hơn có thể sẽ tạo điều kiện thuận lợi cho việc cắt giảm lãi suất vào một thời điểm nào đó trong năm 2024. Câu hỏi lớn hơn: Liệu các thị trường rủi ro có tiếp tục tăng trưởng với những điều kiện đó không?

Đối với trái phiếu, có thể. Ngược lại, triển vọng của cổ phiếu lại phức tạp hơn. Nếu sản lượng kinh tế trượt quá nhanh và quá nhanh, cổ phiếu có thể sẽ phải đối mặt với những cơn gió ngược mạnh hơn.

Mặt khác, theo một số nhà phân tích, các dự báo về cái gọi là kịch bản hạ cánh mềm sẽ ủng hộ giá cổ phiếu cao hơn trong năm mới. Nếu lạm phát tiếp tục chậm lại và tăng trưởng kinh tế ở mức vừa phải và tránh được suy thoái kinh tế thì đó có thể là điểm hấp dẫn đối với chứng khoán.