Khối ngoại bán ròng 23.400 tỷ đồng trong nửa đầu tháng 8

- Mức cắt giảm lớn trong quý 4 của Micron phản ánh sự sụt giảm mạnh về nhu cầu điện thoại thông minh và PC

- Cổ phiếu đạt mức thấp nhất trong 52 tuần vào thứ Sáu

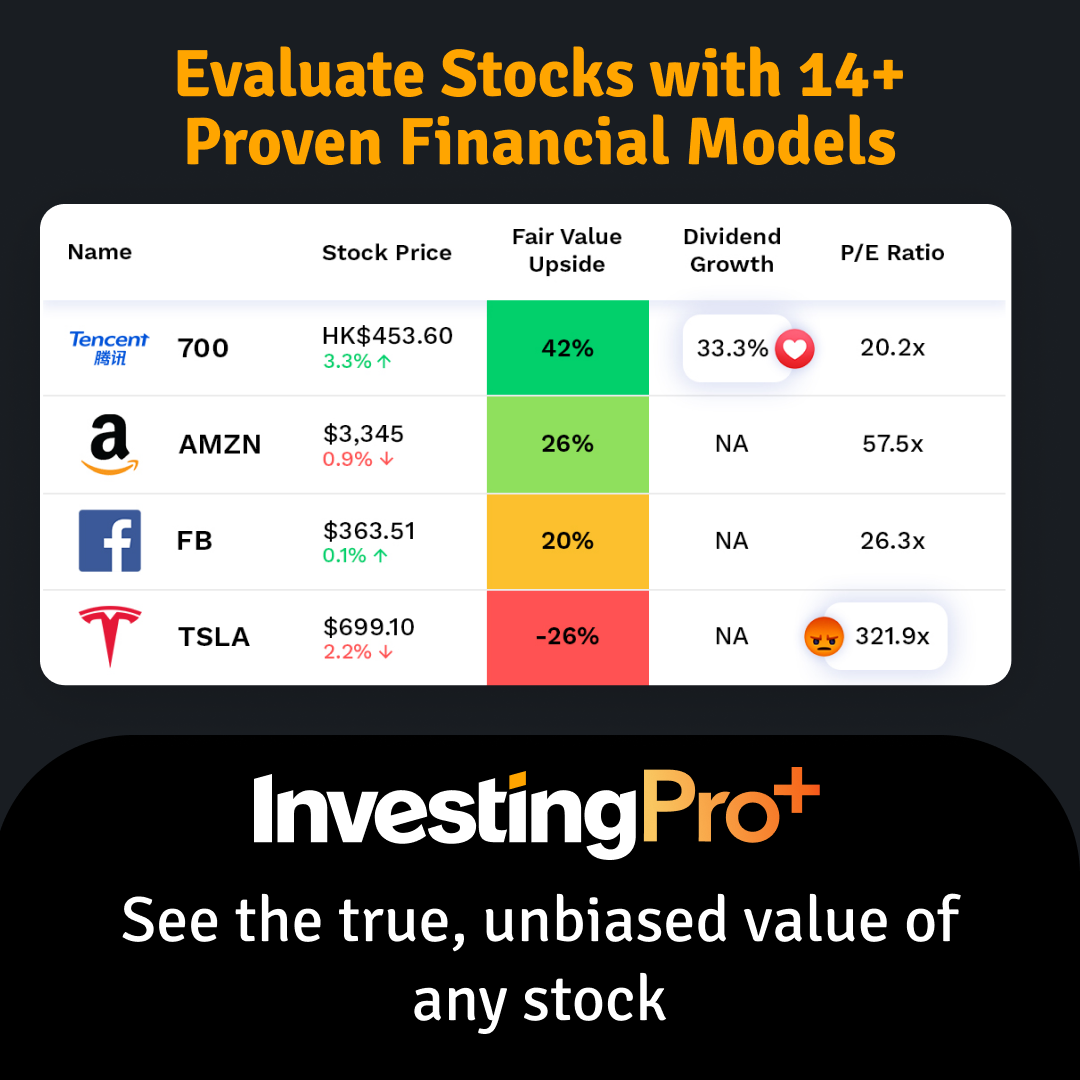

- Hiện tại có phải là thời điểm thích hợp để mua cổ phiếu theo mô hình InvestingPro+ không?

Sự bùng nổ đối với các nhà sản xuất chất bán dẫn dường như đã kết thúc khi nhu cầu của người tiêu dùng suy yếu mạnh mẽ và những khó khăn liên quan đến hàng tồn kho gây ra nhiều hậu quả.

Vào thứ Sáu, giá cổ phiếu của Micron Technology (NASDAQ: MU) đã giảm xuống mức thấp nhất trong 52 tuần sau khi công bố thu nhập quý 3. Mặc dù kết quả đạt được vượt qua dự báo của Phố Wall, nhưng hướng dẫn Q4 đã bị thiếu hụt đáng kể do nhu cầu cuối cùng ở các thị trường tiêu dùng, bao gồm cả PC và điện thoại thông minh yếu đi.

Thu nhập sau sụt giảm có phải là phản ứng thái quá hay là dấu hiệu của những điều sắp xảy ra?

Giá trị cốt lõi của Micron

Micron là một công ty bán dẫn chuyên thiết kế, sản xuất và bán các giải pháp bộ nhớ và lưu trữ. Nó hoạt động dựa trên bốn phân khúc: Đơn vị Kinh doanh Máy tính và Mạng, Đơn vị Kinh doanh Di động, Đơn vị Kinh doanh Lưu trữ và Đơn vị Kinh doanh Nhúng. Đây là công ty hàng đầu trong ngành công nghệ DRAM và NAND.

- Phạm vi 52 tuần: $ 51,40 - $ 98,45

- Vốn hóa thị trường: 59,18 tỷ USD

- Tỷ lệ P / E dự phóng: 6,12 lần

- Doanh thu gộp tăng trưởng hàng năm trong 5 năm qua: 17,4%

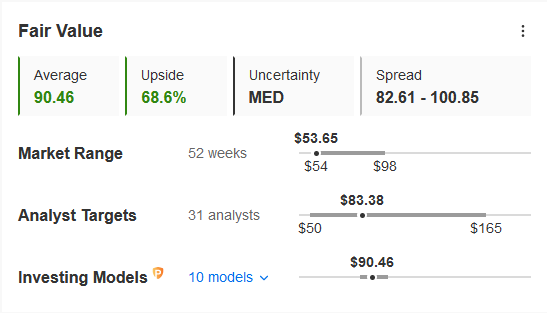

InvestingPro+ cho thấy mục tiêu giá trung bình cho 31 nhà phân tích theo dõi cổ phiếu là $ 83,38 (tăng hơn 55%), trong khi giá trị hợp lý dựa trên giá trị hợp lý là $ 90,46 (tăng hơn 68%).

Nguồn: InvestingPro+

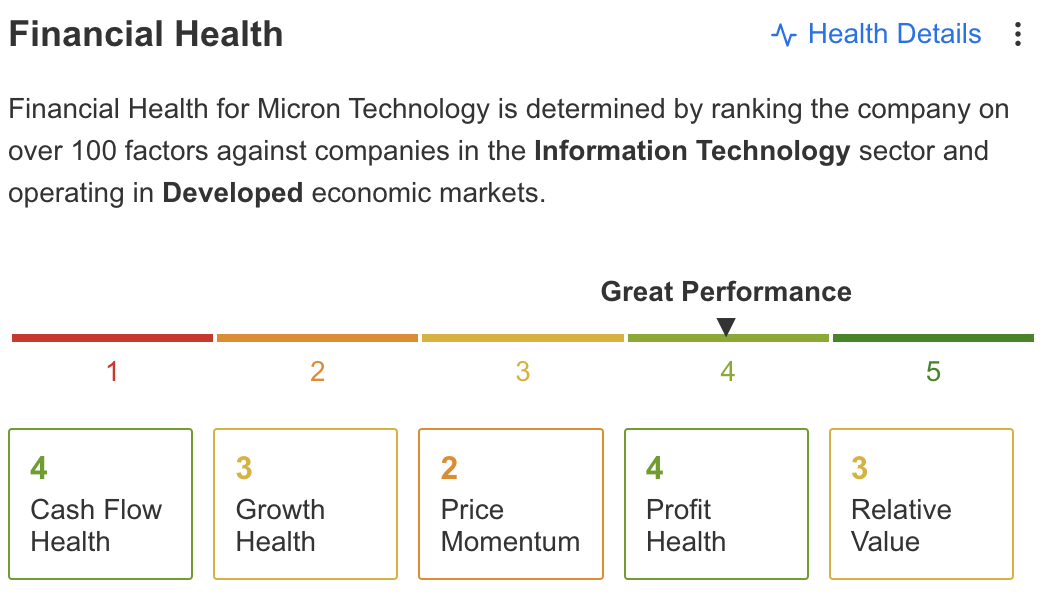

InvestingPro+ cũng đánh giá sức khỏe tài chính của công ty là 4 trên 5.

Nguồn: InvestingPro+

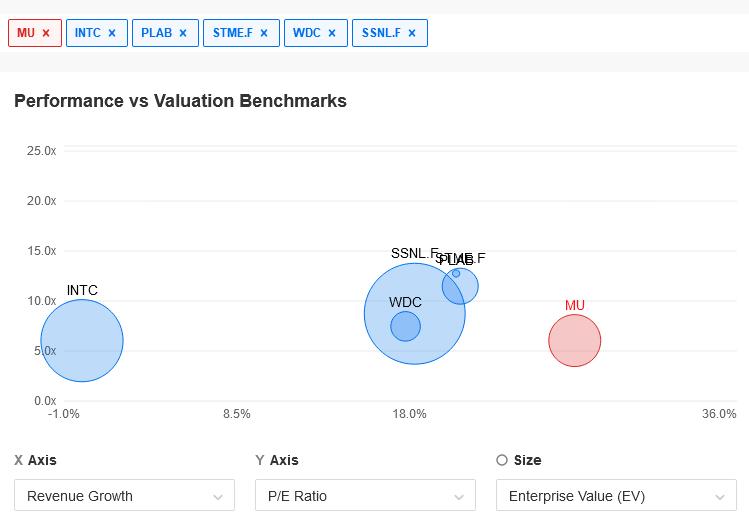

Ngoài điểm số sức khỏe tài chính mạnh mẽ, biểu đồ Điểm chuẩn Hiệu suất so với Định giá cho thấy công ty có một trong những tỷ lệ PE thấp nhất trong số các công ty cùng ngành.

Nguồn: InvestingPro+

Thách thức cắt giảm hướng dẫn và thu nhập hàng loạt

Điểm nổi bật của quý là sự cắt giảm đáng kể so với dự kiến của quý 4 do nhu cầu thấp hơn. Các lô hàng PC hiện dự kiến sẽ giảm 10% so với cùng kỳ năm trước (so với ước tính cố định ban đầu) và các lô hàng thiết bị cầm tay dự kiến sẽ giảm ở mức trung bình một con số theo năm (so với mức tăng trưởng giữa một con số ban đầu ước tính).

Hơn nữa, theo báo cáo thu nhập của công ty, một số khách hàng, chủ yếu là PC và điện thoại thông minh, đang điều chỉnh lượng hàng tồn kho của họ, vì các biện pháp kiểm soát COVID-19 ở Trung Quốc đã làm trầm trọng thêm các thách thức trong chuỗi cung ứng và môi trường kinh tế vĩ mô cũng đang tạo ra một số sự thận trọng cho khách hàng.

Công ty dự kiến EPS quý 4 sẽ nằm trong khoảng $ 1,43- $ 1,83, so với ước tính của Phố Wall là $ 2,62 và doanh thu trong khoảng $ 6,8 tỷ - $ 7,6 tỷ, so với ước tính là $ 9,05 tỷ. Cả lô hàng bit và ASP dự kiến sẽ giảm trong Q4.

Trước những thách thức này, Micron quyết định giảm quỹ đạo tăng trưởng nguồn cung của mình, lên kế hoạch giảm thiểu tăng trưởng nguồn cung bit trong năm tài chính 2023 và sử dụng hàng tồn kho hiện có để cung cấp một phần nhu cầu thị trường vào năm tới. Do đó, nó sẽ giảm CAPEX của thiết bị wafer fab cho năm tài chính 2023, hiện dự kiến sẽ giảm so với cùng kỳ năm trước.

Triển vọng dài hạn của Micron

Các thị trường đám mây, mạng, ô tô và công nghiệp tiếp tục cho thấy khả năng phục hồi.

Với kỳ vọng nhu cầu yếu hơn cho H2 / 22, công ty dự đoán tăng trưởng nhu cầu bit trong ngành so với cùng kỳ năm 2022 sẽ thấp hơn tốc độ CAGR trong dài hạn của thanh thiếu niên từ trung bình đến cao đối với DRAM và độ tuổi 20 cao đối với NAND.

Tuy nhiên, xu hướng nhu cầu cơ bản (trung tâm dữ liệu, ô tô và các lĩnh vực khác) vẫn mạnh mẽ và công ty duy trì ước tính CAGR nhu cầu DRAM và bit NAND trong dài hạn.

Điều này cho thấy rằng chúng ta có thể đang thấy một sự thay đổi mang tính chu kỳ điển hình hơn là một điều gì đó thực sự gây tổn hại đến triển vọng của MU. Và do MU chỉ đóng cửa giảm 3% sau khi cắt giảm hướng dẫn, điều đó cho thấy thị trường đã định giá trong một đợt suy thoái.

Kết luận: Khi nhu cầu Chips giảm, giá trị chiến thắng

Với sự sụt giảm hơn 40% trong MU YTD cũng như ước tính giá trị hợp lý của InvestingPro+ ngụ ý mức tăng đáng kể, chúng tôi cho rằng những thách thức ngắn hạn mà công ty phải đối mặt đã được định giá.

Ngoài ra, ban lãnh đạo vẫn duy trì triển vọng CAGR trong dài hạn, có bảng cân đối kế toán mạnh mẽ, có kế hoạch mua lại cổ phần tích cực hơn trong Q4 và vị trí cạnh tranh được cải thiện đáng kể trên thị trường DRAM và NAND, do đó, cổ phiếu bị định giá thấp hơn.

Tuyên bố miễn trừ trách nhiệm: Tác giả không có vị thế nào trong MU hoặc bất kỳ cổ phiếu nào được đề cập.