VN-Index điều chỉnh kỹ thuật, chuyên gia khuyến nghị thận trọng khi mua mới

Bài viết này được viết dành riêng cho Investing.com

Nhiều thị trường hiện đang chú ý vào áp lực lạm phát gia tăng được tạo ra bởi việc bơm tiền của ngân hàng trung ương và các chương trình kích thích của chính phủ. Sự kiện quan trọng tiếp theo sẽ là cuộc họp hàng năm vào tháng 8 hàng năm của Cục Dự trữ Liên bang tại Jackson Hole, Wyoming. Đây đã trở thành thời điểm mà ngân hàng trung ương Hoa Kỳ đưa ra kế hoạch cho năm tới.

Hàng hóa đang là tâm điểm chú ý vì chúng dễ bị tác động bởi áp lực lạm phát. Các loại tài sản hàng hóa đã công bố mức tăng hơn 10% trong quý thứ hai và cao hơn 20% trong sáu tháng đầu năm 2021. Khi Fed chuẩn bị đi đến Jackson Hole, thị trường dự đoán Fed sẽ thay đổi theo hướng tiếp cận bảo thủ hơn với chính sách tiền tệ.

Dữ liệu CPI tháng 6 rất nóng và thậm chí còn thể hiện mức lạm phát nhiều hơn so với dự đoán của thị trường. Mức tăng 5,4% trong chỉ số chung và 4,5% trong chỉ số cốt lõi không bao gồm lương thực và năng lượng đã đẩy lạm phát lên mức cao nhất kể từ tháng 10 năm 1991.

Giá cao hơn là hậu quả mức độ bơm tiền chưa từng có của ngân hàng trung ương và sự kích thích của chính phủ. Năm 2008, sau cuộc khủng hoảng tài chính toàn cầu, việc bơm tiền của Fed và kích thích của chính phủ đã ổn định nền kinh tế. Vào năm 2020, ngân hàng trung ương và chính phủ sử dụng cùng một công thức. Sự khác biệt duy nhất là mức độ cao hơn nhiều so với năm 2008 và những năm tiếp theo. Khi nói đến lạm phát, theo cùng một lộ trình vào năm 2020 như hàng chục năm trước, chúng ta có thể sẽ thấy những hậu quả tương tự. Giá hàng hóa giảm trong năm 2008 và chạm đáy. Đến năm 2011 và 2012, giá cả tăng cao trong nhiều năm, và trong một số loại hàng hoá đã tăng lên mức cao nhất mọi thời đại do lạm phát.

Thị trường trái phiếu đã báo hiệu rằng áp lực lạm phát đang gia tăng kể từ tháng 8 năm 2020.

Biểu đồ hàng tuần của hợp đồng tương lai trái phiếu kho bạc Mỹ 30 năm cho thấy hợp đồng tương lai trái phiếu dài hạn đã giảm từ mức 183-06 vào tháng 8 năm 2020 xuống mức thấp nhất là 153-29 vào cuối tháng 3 năm 2021.

Các trái phiếu đã ổn định vào tháng 4 đến tháng 5 và tăng điểm khi Fed bắt đầu phát đi tín hiệu rằng họ có thể đang tạo tiền đề cho việc giảm bớt QE và lên lịch nâng lãi suất từ 0%. Vào thứ Hai, ngày 19 tháng 7, thị trường chứng khoán gặp một cú sốc, giá hàng hóa giảm và trái phiếu dài hạn đã tăng lên mức cao nhất kể từ tháng 2 năm 2021. Hành động giá của thị trường đã đồng ý cho Fed và Kho bạc tiếp tục kích thích do số lượng các ca lây nhiễm COVID mới do biến thể Delta bắt đầu gia tăng ở Mỹ và trên toàn thế giới. Thị trường hoảng sợ trước triển vọng của một nền kinh tế tăng trưởng chậm lại.

Khi Fed tiếp tục cân nhắc về đường lối chính sách tiền tệ của mình, dữ liệu lạm phát gần đây đã khiến các thành viên FOMC chuyển sang một giọng điệu bảo thủ hơn. Việc bán cổ phiếu, hàng hóa và tiền điện tử trong tuần này có thể là khởi đầu của một đợt điều chỉnh đáng kể hơn. Nếu điều ngược lại xảy ra, nó không hơn gì một cú tăng tốc lên các cấp độ cao hơn. Sự điều chỉnh của thị trường tăng giá có thể rất dữ dội. Trong những tuần qua, các mặt hàng tăng cao đạt mức cao nhất mọi thời đại trong tháng 5 đã trở thành các con dao rơi.

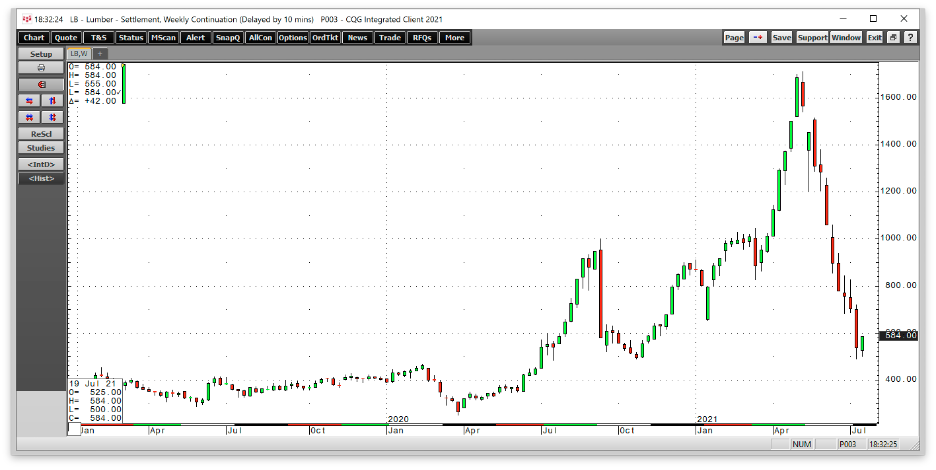

Ở mức 584 đô la cho mỗi 1.000 feet vào ngày 21 tháng 7, gỗ xẻ gần một phần ba giá ở mức cao nhất giữa tháng 5 là 1711,20 đô la.

Đồng ở mức 4,2975 USD/pound thấp hơn 12,3% so với mức đỉnh vào giữa tháng 5.

Palladium thấp hơn 11,5% so với mức cao nhất tháng 5 là 3019 USD, giao dịch ở mức 2670,50USD/ounce vào ngày 21 tháng 7. Dầu thô giảm từ hơn 76 USD/thùng vào đầu tháng 7 xuống mức 65 USD, hơn 15,5 % giảm trước khi phục hồi xuống chỉ còn hơn 70 đô la vào ngày 21 tháng 7. Hầu hết các thị trường nguyên liệu thô đều điều chỉnh theo triển vọng lãi suất cao hơn, đồng đô la Mỹ tăng và lo ngại về sự trở lại của COVID-19 sẽ làm gián đoạn sự phục hồi nền kinh tế.

Trong khi đó, ngay cả khi Fed thắt chặt tín dụng, Quốc hội Mỹ và chính quyền Biden vẫn tiếp tục theo đuổi các chính sách tài khóa gây lạm phát cao, ngay cả khi lãi suất tăng cao hơn. Hơn nữa, phản ứng thị trường gần đây cho thấy rằng nó đang nghiêng về việc tăng lãi suất. Nếu Fed quyết định rằng còn quá sớm để thảo luận về việc tăng lãi suất, giá hàng hóa có thể bùng nổ theo chiều ngược lại sau cuộc họp ở Jackson Hole.

Tôi tin rằng các thị trường đã giải thích lời hùng biện gần đây của Fed là một dấu hiệu cho thấy QE giảm dần và việc tăng lãi suất đang đến gần. Chính quyền Biden sắp hết thời gian để tăng thuế và các sáng kiến tài khóa khi cuộc bầu cử giữa kỳ năm 2022 đang cận kề.

Dự kiến sẽ có nhiều biến động trên thị trường trên tất cả các loại tài sản trong những tuần và tháng tới. Cái giá phải trả cho hàng nghìn tỷ đô la các gói kích thích của chính phủ là lạm phát. Tôi tin rằng giai đoạn từ 2008 đến 2012 là hình mẫu cho năm 2020 và những năm tiếp theo. Việc bơm tiền và kích thích liên tục là động lực tăng giá cho nguyên liệu. Việc Mỹ thay đổi chính sách năng lượng và đang muốn đầu tư xây dựng lại cơ sở hạ tầng cũng sẽ hỗ trợ việc hàng hoá tăng giá hàng hoá. Sự tắc nghẽn nguồn cung do đại dịch cũng làm tăng khả năng giá nguyên liệu thô tăng cao hơn. Nói tóm lại là sự điều chỉnh hiện tại có thể là sự chuẩn bị cho một đợt tăng giá rất lớn đối với loại tài sản hàng hóa.