Vàng vượt mốc 4.300 USD/ounce, nhà đầu tư ồ ạt tìm nơi trú ẩn

- Có suy thoái không, và chính trị gây ảnh hưởng đến mức độ nào?

- Tuần trước có phải là một tuần may mắn không?

- Tại sao tôi cho rằng hiện tại đang có hoặc sẽ có dấu hiệu về suy thoái.

Chỉ số Dow Jones Industrial Average, đại diện cho các cổ phiếu blue-chip, đã giảm và S&P 500, được nhiều người coi là thước đo tốt nhất của thị trường, chủ yếu đi ngang. Ngược lại, hai điểm chuẩn duy nhất là Nasdaq 100 đại diện cho nhóm ngành công nghệ lớn, và Russell 2000 đại diện cho các cổ phiếu trong nhóm ngành nhỏ.

Đây là những nhận định của tôi:

Liệu các cổ phiếu trong chỉ số công nghệ lớn và các cổ phiếu nhóm nhỏ có thể tiếp cận thị trường không?

Các cổ phiếu nhóm công nghệ lớn và các công ty vốn hóa nhỏ không đủ để thúc đẩy toàn bộ thị trường. Chắc chắn, họ có thể hoạt động tốt hơn và đi lên vào những ngày nhất định khi phần còn lại của thị trường thì không, nhưng họ không thể đi theo con đường riêng của mình về lâu dài.

Liệu công nghệ lớn và các công ty vốn hóa nhỏ có thể điều hướng thị trường trong thời kỳ lạm phát cao nhất và chính sách thắt chặt nhanh nhất trong nhiều thập kỷ?

Càng không thể. Các công ty công nghệ lớn và vốn hóa nhỏ là những cổ phiếu giảm giá nhiều nhất trong giai đoạn lãi suất tăng. Định giá của nhóm công ty công nghệ lớn không thể che lấp cho việc chi phí đi vay cao hơn, tương tự các doanh nghiệp của các công ty nhỏ không có cơ hội và nguồn lực để tận dụng lợi thế của xu hướng khi các chỉ số lớn sụt giảm.

Có thể tuần trước là một sự may mắn, và chỉ số S&P 500 và Dow sẽ quay trở lại đà phục hồi?

Đó là khả năng duy nhất và tôi sẽ thử theo dõi xem liệu thị trường có tiếp tục phục hồi hay không.

Có một cuộc tranh luận sôi nổi trên thị trường về việc liệu mức tăng gần đây là đáy hay là một đợt tăng thực sự. Trọng tâm của cuộc thảo luận là câu hỏi này: Liệu Fed đã chạm đến mức tăng lãi suất cao nhất chưa? Sau khi đưa ra mức tăng ba phần tư phần trăm trong hai lần liên tiếp, Chủ tịch Cục Dự trữ Liên bang Jerome Powell gợi ý rằng ngân hàng trung ương có thể giảm tốc độ tăng lãi suất trong những tháng tới nếu lạm phát cho thấy có dấu hiệu đạt đỉnh sau khi đạt mức cao nhất trong hơn bốn thập kỷ.

Những nhà đầu cơ giá lên đang tin tưởng vào những lời của Powell về việc giảm tốc độ nếu lạm phát lên đến đỉnh điểm, nhưng tại sao họ lại phớt lờ tất cả những nhận định khác của ông ấy? Powell đã có một bài phát biểu mà lời hùng biện có thể được lấy từ bối cảnh chiến tranh ở Hollywood. Cục Dự trữ Liên bang sẽ không nao núng trong cuộc chiến chống lại đợt lạm phát bùng phát dữ dội nhất ở Hoa Kỳ kể từ những năm 1980, ngay cả khi điều đó có nghĩa là "thời kỳ kinh tế suy yếu kéo dài" và thị trường việc làm chậm lại.

Và đã có nhiều lời hùng biện hơn. Powell nói, "Tôi không nghĩ rằng Hoa Kỳ hiện đang suy thoái", cùng với lập luận thuyết phục: "Không có nghĩa là Hoa Kỳ sẽ suy thoái".

Chính quyền Biden đã nhấn mạnh rằng hai quý liên tiếp sụt giảm trong tổng sản phẩm quốc nội không phải là suy thoái. Tại sao? Đưa ra nhiều biện pháp khác nhau, nhưng chủ yếu là do thị trường lao động vẫn tiếp tục tăng mạnh mẽ.

Tôi không nhớ lại một chính quyền khác nói rằng hai quý giảm tốc tăng trưởng không phải là suy thoái. Bởi vì tôi lo ngại rằng chính trị đang làm lu mờ tài chính. Đây là định nghĩa của suy thoái: "suy thoái hoạt động kinh tế, được nhiều nhà kinh tế định nghĩa là ít nhất trong hai tháng liên tiếp, tổng sản phẩm quốc nội của một quốc gia suy giảm".

Nếu chính quyền Biden thừa nhận rằng nhiều người cho rằng GDP giảm trong 2 quý liên tiếp đã xác nhận cho một cuộc suy thoái, thì tôi có thể chấp nhận điều đó. Tuy nhiên, việc bác bỏ khái niệm trên đã khiến tôi tin rằng đây hoan toàn liên quan đến vấn đề chính trị, không phải kinh tế.

Tuy nhiên, hãy nhìn nhận khẳng định của Biden: Một thị trường việc làm mạnh mẽ có nghĩa là chúng ta không ở trong hoặc đang tiến tới suy thoái. Đây là cách Michael Kantrowitz, chiến lược gia đầu tư chính tại Piper Sandler, lập luận về quan điểm đó.

1. Đã có bốn lần khi chu kỳ thắt chặt không đẩy nền kinh tế vào suy thoái.

2. Kỳ vọng trong thời gian này về thu nhập và việc làm.

3. Bỏ qua vấn đề lạm phát; đã đến lúc xem con số về yêu cầu thất nghiệp.

Đối với lập luận rằng nền kinh tế bây giờ có thể khác, sau khi đại dịch toàn cầu được kiểm soát, đồng thời chúng ta có một bức tranh về tỷ lệ thất nghiệp tương đối mạnh mẽ, Kantrowitz trả lời rằng có một hiện tượng đó là không bao giờ khác. Sau mỗi chu kỳ thắt chặt này, thị trường nhà ở đã chạm đáy. Tuy nhiên, còn lâu mới chạm đáy, giá nhà ở Hoa Kỳ vừa mới tăng lại. Hơn nữa, nhà ở luôn là thị trường đầu tiên phản hồi về giá và việc làm. Nói cách khác, đó là vấn đề thời gian.

Sau khi nói tất cả những điều đó, tôi muốn chỉ ra một điều cần lưu ý trong luận điểm hấp dẫn của Kantrowitz. Ông ấy nói đúng rằng một điều chưa bao giờ xảy ra – một nền kinh tế thoát khỏi suy thoái mà không chạm mức đáy của thị trường nhà ở – nhưng có một điều khác biệt chưa từng xảy ra trong lịch sử rằng suy thoái không theo sau thắt chặt: đó là việc chính sách tiền tệ quá nới lỏng. Tôi thực sự không biết điều đó có thể ảnh hưởng như thế nào đến những gì xảy ra tiếp theo nếu Fed quay trở lại một nền kinh tế tương tự.

Xu hướng hiện tại?

Sau một báo cáo việc làm bất ngờ – mà ông Biden đang sử dụng để đưa ra quan điểm của mình, ngay cả khi nó mâu thuẫn với câu chuyện của ông về một nền kinh tế đang ổn định để duy trì tăng trưởng – tuần này sẽ có rất nhiều dữ liệu lạm phát chắc chắn sẽ tạo ra biến động: CPI, PPI, đơn vị chi phí lao động. Ngoài ra, Fed theo dõi chặt chẽ chỉ số tâm lý người tiêu dùng của ngày thứ Sáu, bao gồm kỳ vọng lạm phát của người tiêu dùng. Dự báo cuối năm của Fed là 3,25% -3,5% có thể tăng cao hơn nếu lạm phát vẫn ở mức cao.

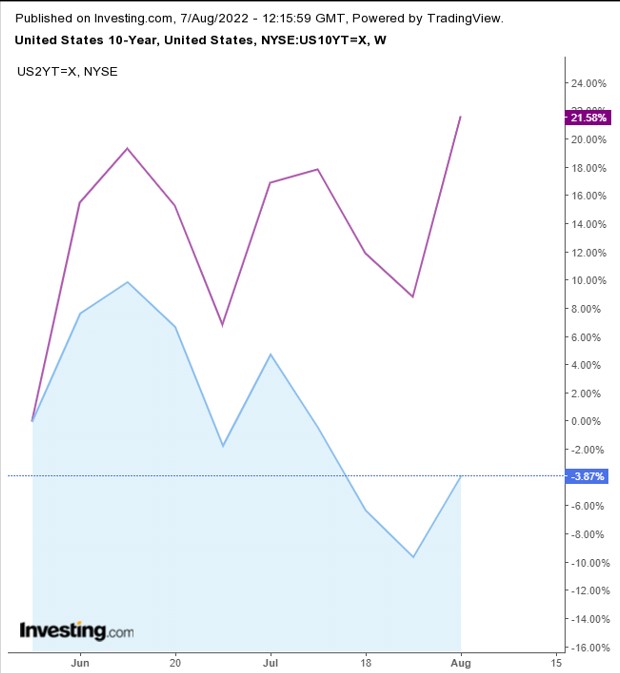

Lợi suất trái phiếu kho bạc 10 năm vẫn đảo chiều, một chỉ báo hàng đầu về suy thoái.

Ba chỉ số chính – S&P 500, Dow Jones và Nasdaq 100 – vẫn nằm trong xu hướng giảm.

Tuy nhiên, ngay cả Russell 2000, đã phá vỡ đỉnh của nó, vẫn nằm dưới đáy từ tháng 1 đến tháng 3 trong xu hướng giảm dần.

Lĩnh vực công nghệ vượt trội có thể được định giá quá cao và có vẻ vẫn trong xu hướng bị bán tháo.

Nasdaq 100 chạm mức cao nhất của xu hướng giảm và cho tín hiệu giảm trở lại.

Chỉ số đô la Mỹ lần đầu tiên tăng trở lại.

Đồng bạc xanh bật ra khỏi đáy kênh tăng dài hạn, đóng cửa trên kênh giảm ngắn hạn. Điều này có thể có nghĩa là các nhà đầu tư đã chuyển sang triển vọng Fed tiếp tục tăng lãi suất?

Hợp đồng tương lai vàng tiếp tục tăng. Kim loại quý thậm chí đã phá vỡ kênh giảm giá, phá vỡ đường trung bình động 50 ngày. Tuy nhiên, kim loại quý đóng cửa thấp hơn MA một chút. Các nhà giao dịch vàng, giống như những người theo dõi đồng đô la, đang chờ đợi rất nhiều dữ liệu lạm phát được công bố trong tuần này.

Bitcoin đã giảm trong tuần nhưng không có tác động đáng kể nào.

Hợp đồng tương lai dầu thô WTI đã giảm xuống còn 89 đô la vào thứ Sáu do lo ngại suy thoái, một chỉ báo hàng đầu khác về suy thoái.

Dầu đã hoàn thành một tam giác giảm dần, ngụ ý mục tiêu 58 đô la.

Kết luận

Không, tôi không thể dự đoán chính xác hoàn toàn về tương lai. Tôi không biết chắc chắn rằng hiện tại đang có hoặc sẽ có một cuộc suy thoái và tôi không biết rằng chứng khoán, dầu và Bitcoin sẽ sụp đổ. Tôi chỉ tin như vậy dựa trên các bằng chứng thực tế.

Tiết lộ: Tác giả hiện không sở hữu bất kỳ loại chứng khoán nào được đề cập trong bài viết này.

***

Bạn đang tìm cách bắt kịp ý tưởng tiếp theo của mình? Với InvestingPro+, bạn có thể tìm thấy

- Tài chính của bất kỳ công ty nào trong 10 năm qua

- Điểm sức khỏe tài chính cho khả năng sinh lời, tăng trưởng và hơn thế nữa

- Giá trị hợp lý được tính toán từ hàng chục mô hình tài chính

- So sánh nhanh với các công ty cùng ngành của công ty

- Biểu đồ cơ bản và hiệu suất

Và còn nhiều nữa. Nhận tất cả các dữ liệu quan trọng một cách nhanh chóng để bạn có thể đưa ra quyết định sáng suốt với InvestingPro +.