Huy động 1 triệu tỉ đồng từ trái phiếu trong năm 2025 để hỗ trợ nền kinh tế

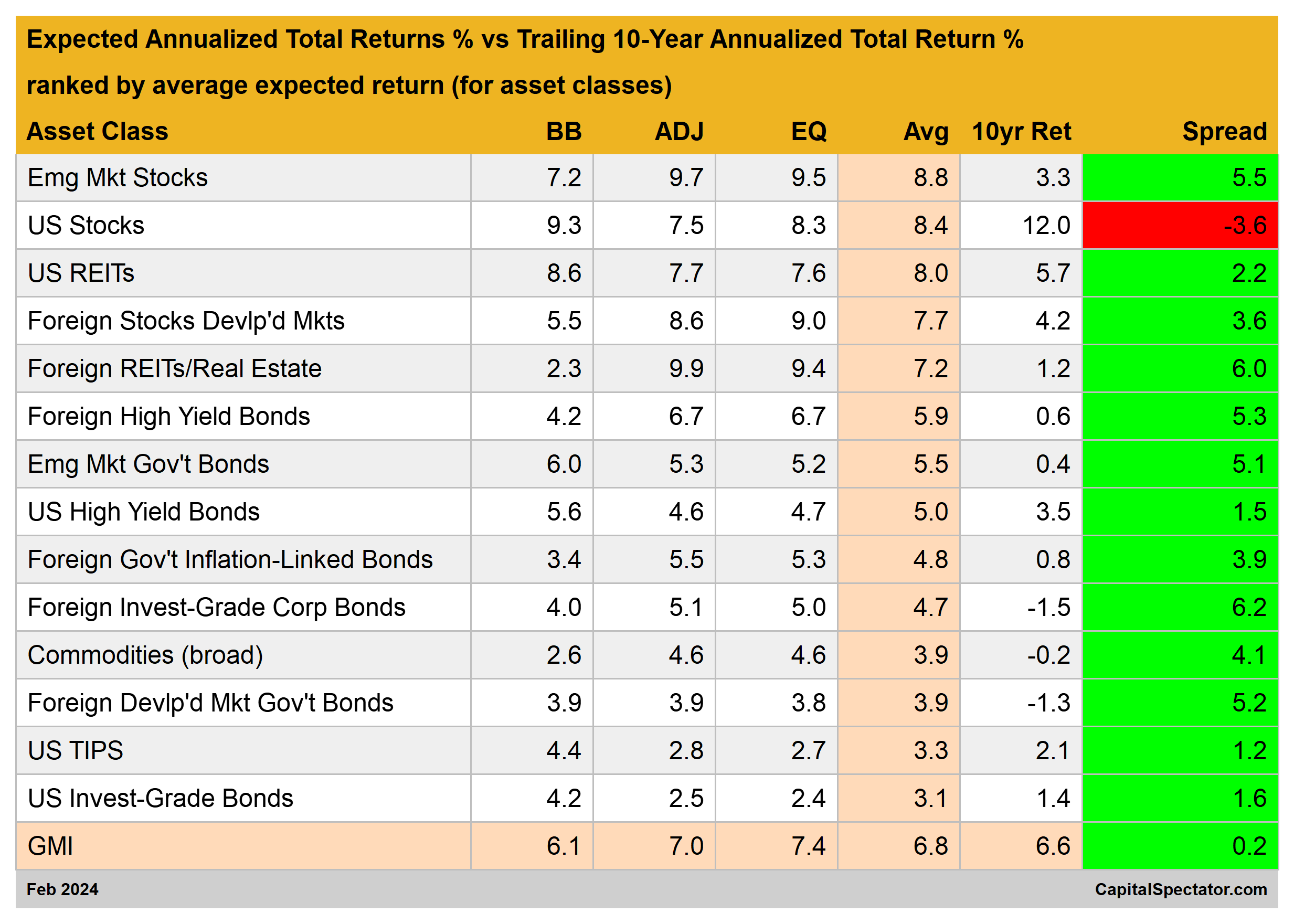

Ước tính lợi nhuận dài hạn của Chỉ số Thị trường Toàn cầu (GMI) đã tăng trong tháng 2, tăng so với ước tính của tháng 1 - mức tăng đầu tiên trong ba tháng. Dự báo sửa đổi hôm nay (dựa trên ba mô hình được xác định bên dưới) chỉ ra mức lợi nhuận hàng năm là 6,8% cho tiêu chuẩn không được quản lý, bao gồm tất cả các loại tài sản chính (trừ tiền mặt) dựa trên trọng số thị trường thông qua một tập hợp các ủy quyền ETF.

Chứng khoán Mỹ vẫn là ngoại lệ về lợi nhuận kỳ vọng: dự báo trung bình thấp hơn nhiều so với hiệu suất trong 10 năm qua. Nói tóm lại, chứng khoán Mỹ được kỳ vọng sẽ mang lại kết quả nhẹ nhàng hơn về mặt vật chất so với thập kỷ trước. Ngược lại, phần còn lại của các loại tài sản chính phản ánh dự báo hiệu suất cao hơn kết quả 10 năm tương ứng của chúng. Trong khi đó, GMI hiện được dự đoán sẽ tạo ra lợi nhuận tương đương với hiệu suất 6,6% trong 10 năm qua.

GMI đại diện cho một chuẩn mực lý thuyết về danh mục đầu tư tối ưu cho nhà đầu tư trung bình với khoảng thời gian vô hạn. Trên cơ sở đó, GMI hữu ích như một điểm khởi đầu để tùy chỉnh phân bổ tài sản và thiết kế danh mục đầu tư để phù hợp với kỳ vọng, mục tiêu, khả năng chấp nhận rủi ro của nhà đầu tư, v.v. Lịch sử của GMI cho thấy rằng hiệu suất của tiêu chuẩn thụ động này có khả năng cạnh tranh với hầu hết các chiến lược phân bổ tài sản tích cực, đặc biệt là sau khi điều chỉnh rủi ro, chi phí giao dịch và thuế.

Có khả năng là một số các dự báo trên sẽ sai lệch ở một mức độ nào đó. Tuy nhiên, các dự báo của GMI được cho là sẽ đáng tin cậy hơn một chút so với các ước tính cho các thành phần của nó. Dự đoán cho các thị trường cụ thể (chứng khoán, hàng hóa Hoa Kỳ, v.v.) có thể biến động và sai sót theo dõi lớn hơn so với việc tổng hợp các dự báo vào ước tính GMI, một quá trình có thể giảm một số sai sót theo thời gian.

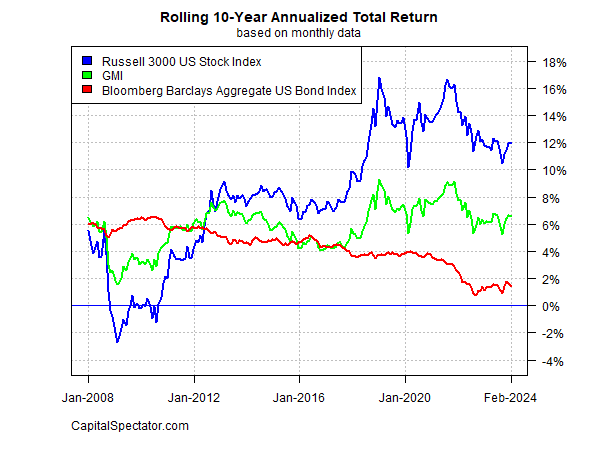

Để biết bối cảnh về tổng lợi nhuận thực hiện của GMI đã phát triển như thế nào theo thời gian, hãy xem xét thành tích của điểm chuẩn trên cơ sở luân phiên hàng năm trong 10 năm. Biểu đồ bên dưới so sánh hiệu suất của GMI với hiệu suất tương đương của cổ phiếu và trái phiếu Mỹ trong tháng trước. Tỷ suất lợi nhuận hiện tại của GMI trong 10 năm qua là 6,6%, cao hơn một chút so với mức thấp gần đây trong khoảng thời gian này.

Dưới đây là bản tóm tắt ngắn gọn về cách tạo dự báo và định nghĩa về các số liệu khác trong bảng trên:

BB: Mô hình Building Block sử dụng lợi nhuận lịch sử làm đại diện để ước tính tương lai. Khoảng thời gian mẫu được sử dụng bắt đầu vào tháng 1 năm 1998 (ngày có sẵn sớm nhất cho tất cả các loại tài sản được liệt kê ở trên). Quy trình này là tính toán phần bù rủi ro cho từng loại tài sản, tính lợi nhuận hàng năm và sau đó cộng lãi suất phi rủi ro dự kiến để tạo ra tổng lợi nhuận dự báo. Đối với lãi suất phi rủi ro dự kiến, chúng tôi đang sử dụng lợi suất mới nhất của Trái phiếu Bảo đảm Bảo vệ Lạm phát Kho bạc kỳ hạn 10 năm (TIPS). Lợi tức này được coi là ước tính thị trường về lợi nhuận thực (được điều chỉnh theo lạm phát) không rủi ro đối với một tài sản “an toàn” - tỷ lệ “không rủi ro” này cũng được sử dụng cho tất cả các mô hình được nêu dưới đây.

EQ: Các kỹ sư đảo ngược mô hình Cân bằng mong đợi lợi nhuận từ rủi ro. Thay vì cố gắng dự đoán lợi nhuận một cách trực tiếp, mô hình này dựa vào khuôn khổ đáng tin cậy hơn một chút trong việc sử dụng các thước đo rủi ro để ước tính hiệu suất trong tương lai. Quá trình này tương đối chặt chẽ theo nghĩa là dự báo rủi ro dễ dàng hơn một chút so với dự báo lợi nhuận. Ba đầu vào:

* Ước tính giá rủi ro thị trường dự kiến của danh mục đầu tư tổng thể, được xác định bằng tỷ lệ Sharpe, là tỷ lệ phần bù rủi ro trên biến động (độ lệch chuẩn). Lưu ý: “danh mục đầu tư” ở đây và xuyên suốt được định nghĩa là GMI

* Độ biến động dự kiến (độ lệch chuẩn) của từng tài sản (các thành phần thị trường của GMI)

* Mối tương quan dự kiến của từng tài sản so với danh mục đầu tư (GMI)

ADJ: Phương pháp này giống với mô hình Cân bằng (EQ) được nêu ở trên với một ngoại lệ: các dự báo được điều chỉnh dựa trên động lượng ngắn hạn và các yếu tố đảo chiều trung bình dài hạn. Động lượng được định nghĩa là giá hiện tại so với đường MA kéo dài 12 tháng. Hệ số đảo ngược trung bình được ước tính là giá hiện tại so với đường MA 60 tháng (5 năm). Các dự báo cân bằng được điều chỉnh dựa trên mức giá hiện tại so với đường MA 12 tháng và 60 tháng. Nếu giá hiện tại ở trên (dưới) đường MA, ước tính phần bù rủi ro chưa được điều chỉnh sẽ giảm (tăng). Công thức điều chỉnh chỉ đơn giản là lấy nghịch đảo của mức trung bình của giá hiện tại với hai đường MA. Ví dụ: nếu giá hiện tại của một loại tài sản cao hơn 10% so với mức MA 12 tháng và 20% so với mức MA 60 tháng thì dự báo chưa điều chỉnh sẽ giảm 15% (trung bình là 10% và 20%). Logic ở đây là khi giá tương đối cao so với lịch sử gần đây thì dự báo cân bằng sẽ giảm. Mặt khác, khi giá tương đối thấp so với lịch sử gần đây, dự báo trạng thái cân bằng sẽ tăng lên.

Trung bình: Cột này là mức trung bình đơn giản của ba dự báo cho mỗi hàng (loại tài sản)

10yr Ret: Để biết góc nhìn về lợi nhuận thực tế, cột này hiển thị tổng lợi nhuận hàng năm trong 10 năm cho các loại tài sản cho đến tháng mục tiêu hiện tại.

Mức độ lan truyền: Dự báo theo mô hình trung bình trừ đi lợi nhuận kéo dài 10 năm.