Loạt cổ phiếu có thể được “gom mạnh” khi các quỹ cơ cấu danh mục tháng 10

- 2022 là năm mà hầu hết nhà đầu tư đều muốn quên đi

- Năm 2023 cũng sẽ không dễ dàng

- InvestingPro+ nêu bật những cổ phiếu tăng trưởng tốt nhất trên thị trường

Thị trường năm 2022 sẽ đi vào lịch sử, nhưng vì những lý do rất khác so với những năm gần đây. Thị trường giá xuống, sự bùng nổ của bong bóng công nghệ và tiền điện tử cũng như những tổn thất mà các nhà đầu tư mới phải gánh chịu sẽ không dễ dàng để quên. Và đợt bán tháo sau cuộc họp cuối cùng trong năm của Fed chỉ là một yếu tố góp phần vào các vấn đề đó.

Bất kỳ triển vọng nào vào năm 2023 đều xảy ra trong bối cảnh lạm phát vẫn đang tiềm ẩn, lãi suất ở mức cao nhất trong 15 năm để đáp ứng và suy thoái kinh tế là điều có thể xảy ra. Đồng thời, nếu những năm 2020 đã cho chúng ta bất cứ điều gì cho đến nay, thì đó là bạn phải chuẩn bị cho mọi kết quả. Chu kỳ kinh tế trong thời đại COVID rất khó lường trước và điều đó sẽ không thay đổi.

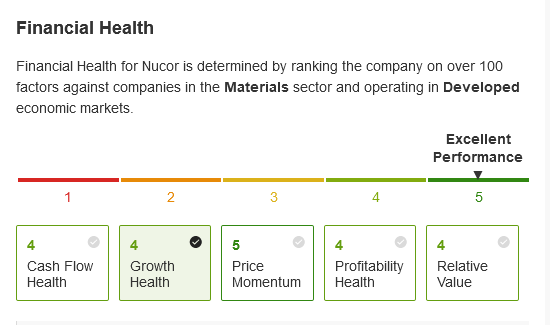

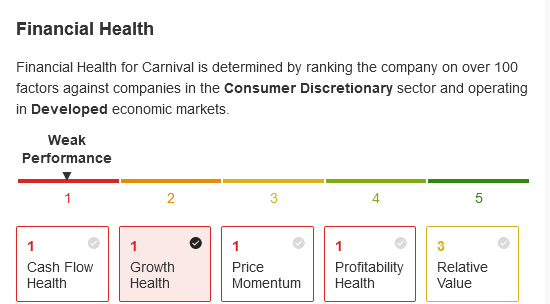

Đối với bài viết này, tôi dựa vào InvestingPro+, cụ thể là cách tính điểm sức khỏe tài chính và công cụ sàng lọc của ứng dụng. Điểm sức khỏe tài chính là một phép tính minh bạch về vị thế của công ty dựa trên khả năng sinh lời, giá trị tương đối, tốc độ tăng trưởng, đà tăng giá và sức khỏe dòng tiền. Tất cả các bảng xếp hạng đều liên quan đến các công ty cùng ngành và thị trường nói chung, vì vậy ứng dụng cho chúng ta một cách dễ dàng để xem các công ty có vị thế tốt nhất trên thị trường.

Tôi sẽ chia sẻ ba cổ phiếu có sức khỏe tài chính để tồn tại và phát triển trong bất kỳ môi trường thị trường nào, cũng như một cổ phiếu là ví dụ về những điều nên tránh.

Ảnh chụp màn hình điểm sức khỏe và số liệu tài chính được chụp vào ngày 22 tháng 12 trước khi thị trường mở cửa.

Cổ phiếu tăng trưởng bền vững

Nucor

Nucor Corp (NYSE:NUE) là cổ phiếu S&P 500 bền vững nhất của InvestingPro+. Dòng tiền tự do tăng gấp bốn lần vào năm 2021, sau đó tăng 150% trong 9 tháng đầu năm 2022, sẽ mang lại cái nhìn veef tình trạng tài chính lành mạnh. Nucor đã sử dụng lợi ích đó để mua lại một doanh nghiệp và tái cấp vốn cho một số khoản nợ của mình, quản lý để giảm lãi suất. Công ty cũng đã mua lại gần 5% cổ phần cho đến nay trong năm nay.

Nucor là một công ty thép và do đó là một công ty hàng hóa, và lĩnh vực hàng hóa có thể thay đổi nhanh chóng. Suy thoái kinh tế sẽ ảnh hưởng đến nhu cầu thép, điều này có thể giải thích tại sao công ty đang giao dịch ở mức 4,5 lần theo dòng tiền tự do, bất chấp những con số đáng kinh ngạc này. Thật nguy hiểm khi mua một công ty theo chu kỳ khi nó đang được giao dịch với giá rẻ, vì mức giá rẻ đó thường phản ánh rằng chu kỳ có thể xấu đi. Ít nhất, điều yên tâm về tình hình tài chính của Nucor là công ty hầu như không mở rộng quá mức. Thay vào đó, nó đã củng cố cấu trúc và triển vọng kinh doanh, điều này có thể khiến nó trở nên hấp dẫn hơn trong thời gian dài.

Nguồn: InvestingPro+

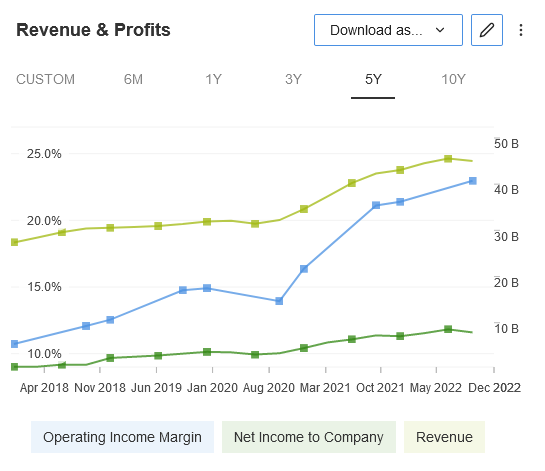

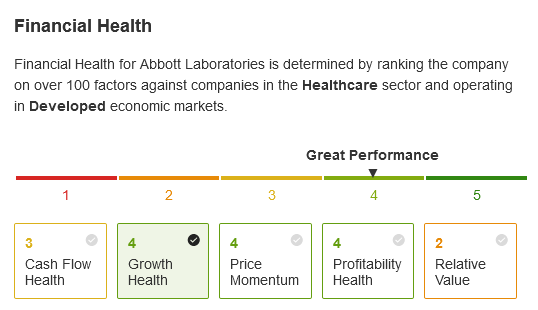

Abbott Laboratories

Abbott Laboratories (NYSE:ABT) là một lựa chọn ổn định hơn Nucor. Công ty chăm sóc sức khỏe đã tăng trưởng doanh thu, thu nhập hoạt động và thu nhập ròng chậm nhưng chắc chắn trong năm năm qua:

Abbott không hẳn là một món hời - dòng tiền tự do 23,5 lần, PE theo dõi 24,2 lần và PE kỳ hạn 20,2 lần. Và công ty đã bán tháo theo thị trường trong năm nay. Nhưng Abbott ít có khả năng gặp phải vấn đề nghiêm trọng hơn hầu hết các công ty khác, có tốc độ tăng trưởng vững chắc so với quy mô của một công ty và lợi nhuận tương ứng. Gần đây công ty cũng tăng cổ tức. Điều đó có nghĩa là Abbott có thể không phải là một cổ phiếu có mức bùng nổ cao, nhưng nó có khả năng cung cấp một danh mục đầu tư chắc chắn hơn so với cổ phiếu trong S&P 500.

Nguồn: InvestingPro+

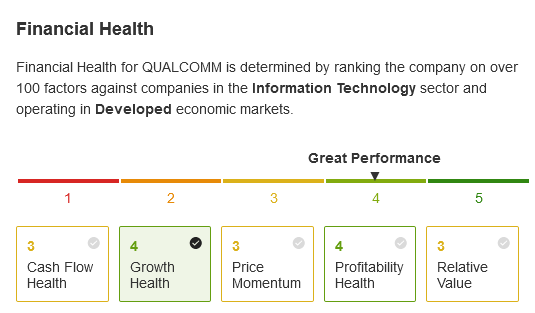

Qualcomm Incorporated

Qualcomm Incorporated (NASDAQ:QCOM), một trong những hậu quả của sự sụp đổ dot-com, đã có một thị trường giá xuống khó khăn khác. Cổ phiếu giảm hơn 35%, theo sau Nasdaq. Có những lo ngại về sự phụ thuộc vào điện thoại thông minh của công ty.

Vậy InvestingPro+ thấy gì ở cổ phiếu? Chúng ta có thể bắt đầu với kỷ lục tăng trưởng thu nhập ấn tượng gần đây, vì EPS đã tăng 46% mỗi năm trong ba năm qua. Ngoài ra còn có một con số thu nhập ròng cao so với các công ty cùng ngành và lợi nhuận trên vốn chủ sở hữu cao. Lợi nhuận của công ty trong 4 và 5 năm qua cũng nói lên điều đó, ngay cả khi thị trường giá xuống kéo dài hàng năm.

Nguồn: InvestingPro+

Cổ phiếu nên tránh: Carnival Cruises

Hoạt động kinh doanh du lịch biển đã gặp phải những thách thức về lợi nhuận trong toàn chu kỳ ngay cả trước khi có COVID; COVID đã làm suy giảm đáng kể lĩnh vực này, buộc các công ty chủ chốt phải huy động vốn; và môi trường kinh tế không thuận lợi cho sự phục hồi nhanh chóng.

Tổng hợp tất cả những điều đó lại với nhau và Carnival Corporation (NYSE:CCL) đã có quý tốt nhất sau đại dịch vào mùa hè này và cổ phiếu vẫn giảm mạnh. Mặc dù cổ phiếu đã tăng một chút để tương ứng với báo cáo thu nhập quý 4 của tháng 12, nhưng công ty đã đốt hơn 6 tỷ đô la lỗ ròng và lỗ dòng tiền tự do trong năm tài chính 2022. Công ty đã phải huy động ít nhất 3,3 tỷ đô la trong nợ hoặc chứng khoán và trước các báo cáo gần đây về tăng thêm nợ. Điều đó khiến công ty có tình trạng dòng tiền kém, khả năng sinh lời kém và tình trạng tăng trưởng kém.

Có thể là Carnival vượt qua tam giác thách thức Bermuda này, nhưng với tất cả các yếu tố pha loãng và nợ nần mà nó phải dựa vào để đến đó, đích đến có vẻ ít hứa hẹn hơn đối với các nhà đầu tư. Tương tự đối với Royal Caribbean (NYSE:RCL) hoặc Norwegian Cruise Line Holdings (NYSE:NCLH), cả hai đều được đánh giá là “Hoạt động yếu” theo điểm sức khỏe của InvestingPro+.

Nguồn: InvestingPro+

Kiểm tra sức khỏe danh mục đầu tư trong năm mới của bạn

Thị trường thay đổi nhanh chóng, và điều quan trọng là phải cân bằng quan điểm về tương lai với thực tế khó dự đoán. Một cách để làm điều này là dựa vào dữ liệu và những gì đã xảy ra trong những năm gần đây hoặc các chu kỳ trong quá khứ, chứ không chỉ trong 12-24 tháng qua, như một dấu hiệu cho thấy điều gì có thể xảy ra trong tương lai.

InvestingPro+ cho phép chúng tôi làm điều đó theo cách không dựa trên cảm xúc, mà dựa trên cơ sở. Bài viết này trình bày ba cổ phiếu mà bạn có thể muốn nghiên cứu thêm cho năm 2023, dựa trên tình hình tài chính lành mạnh của chúng và một cổ phiếu nên tránh dựa trên tình trạng không tốt. Điều đó chỉ dựa trên khía cạnh con số của câu chuyện và còn nhiều điều cần tìm hiểu về từng cổ phiếu.

Trong một thị trường mà câu chuyện có thể thay đổi từ ngày này sang ngày khác, bắt đầu với những con số có thể được xem là quyết định tốt nhất.

Tuyên bố miễn trừ trách nhiệm: Tôi không có vị thế nào trong bất kỳ cổ phiếu nào được đề cập, mặc dù tôi có thể cân nhắc mở một vị thế tại Nucor trong vài tuần tới.