VN-Index điều chỉnh kỹ thuật, chuyên gia khuyến nghị thận trọng khi mua mới

Investing.com -- Cổ phiếu CTCP Cảng Đà Nẵng (CDN) năm 2025 đã tạo được một cái ATH và đang trong đợt điều chỉnh kể từ ATH đó. Thật đáng tiếc khi các doanh nghiệp Cảng biển chịu ảnh hưởng nặng từ vụ Thuế đối ứng và dường như chưa thể phục hồi như các ngành khác.

Điều này cũng dễ hiểu vì thông thường các doanh nghiệp khai thác Cảng biển sẽ được chú ý sau cùng, khi mà thị trường trở nên khó đoán. Lúc đó, dòng cổ tức tiền mặt đều hằng năm là thứ dễ cuốn hút người ta nhất.

Việc CDN giảm và chưa thể phục hồi có thể mở ra cơ hội tiếp theo, vì vậy Tôi tiếp tục dành sự quan tâm và tìm kiếm cơ hội với Cổ phiếu CTCP Cảng Đà Nẵng. Dưới đây là các góc nhìn về Cổ phiếu CDN sau vụ Thuế đối ứng từ phía Mỹ:

Kết quả kinh doanh

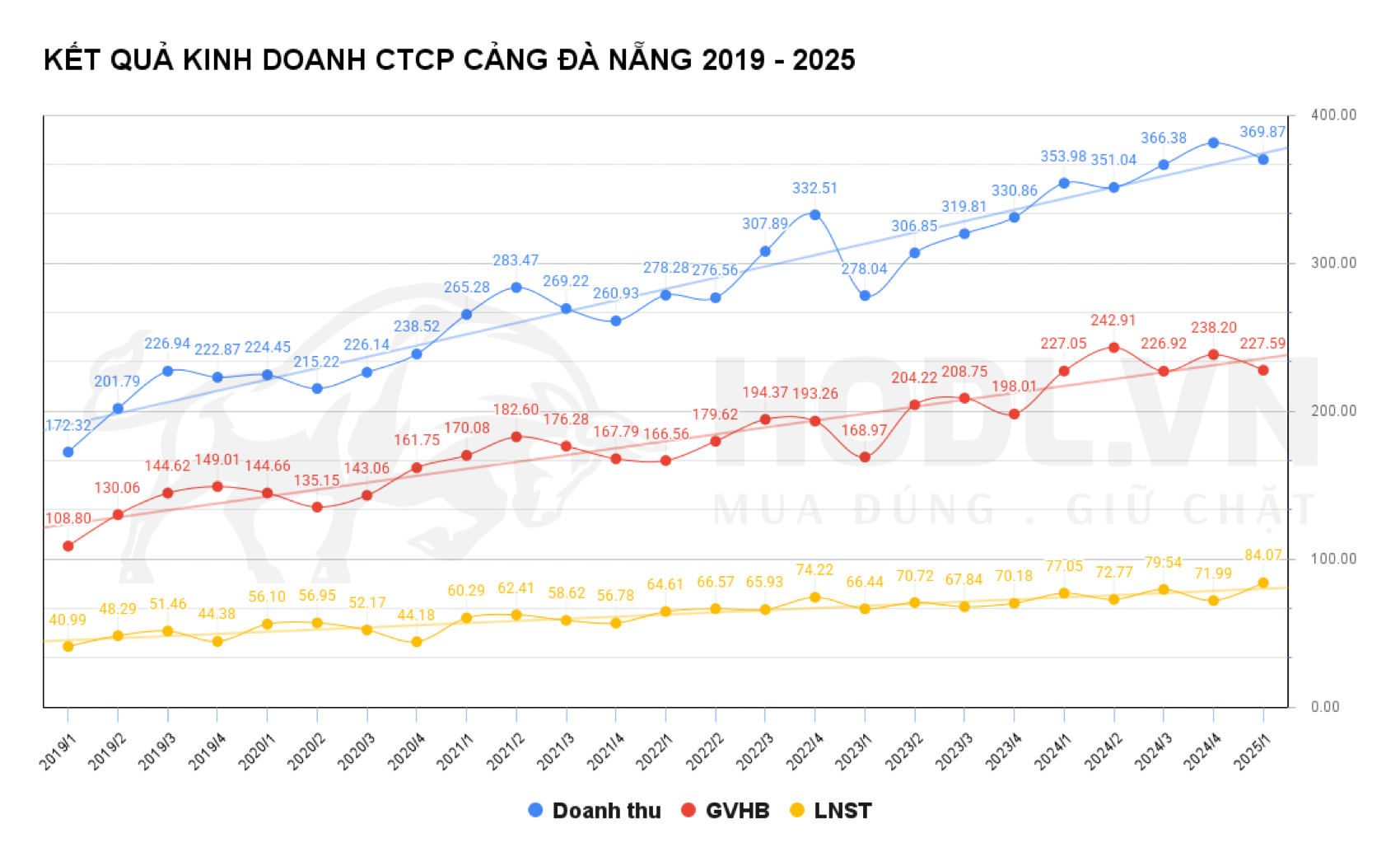

KQKD CTCP Cảng Đà Nẵng tiếp tục cho tín hiệu khả quan đến từ cả Doanh thu và LNST. Dưới đây là biểu đồ cho thấy KQKD dựa trên ba yếu tố chính: Doanh thu – Giá vốn hàng bán – Lợi nhuận sau thuế:

Tôi lấy thời điểm là Q1/2019 để dễ quan sát những điểm dữ liệu, nếu có thể biểu diễn một chu kỳ dài hơn thì xu hướng vẫn là xu hướng tăng.

Doanh thu theo quý sau 6 năm tăng từ ngưỡng 172.32 tỷ lên 369.87 tỷ, so với Q1/2019 thì mức doanh thu Q1/2025 đã tăng khoảng 114.64%. Trung bình mỗi quý tăng trưởng doanh thu khoảng 4,5%. Xét theo chu kỳ năm, trong 6 năm qua CTCP Cảng Đà Nẵng đạt mức tăng trưởng doanh thu trung bình 12,72% mỗi năm. Doanh thu năm 2019 đạt 824 tỷ và thời điểm kết thúc năm 2024 đạt 1453 tỷ.

Lợi nhuận sau thuế tăng từ 40.99 tỷ Q1/2029 tới 84.07 tỷ vào Q1/2025. Từ 2019, LNST CTCP Cảng Đà Nẵng (CDN tăng từ mức 184 tỷ lên 301 tỷ vào năm 2024. Đạt mức tăng trưởng trung bình LNST mỗi năm là 10,6%.

Đây là một thành tích ổn định và ấn tượng với một doanh Nghiệp khai thác Cảng Biển lớn ở khu vực miền Trung.

Với các cơ chế và chính sách mới cùng với việc đưa vào vận hành Kho Logistic Hoà Vang, Tôi tin doanh thu và LNST của CTCP Cảng Đà Nẵng sẽ còn tiếp tục được cải thiện. Không chỉ đến từ công ty mẹ mà cả CTCP Logistics Cảng Đà Nẵng (DNL) công ty con của CDN cũng sẽ được hưởng lợi.

Chúng ta sẽ quay trở lại phân tích kỹ hơn trong phân tích và đánh giá về xu hướng ngành Cảng Biển Việt Nam ở phần tiếp theo.

Phân tích kỹ thuật

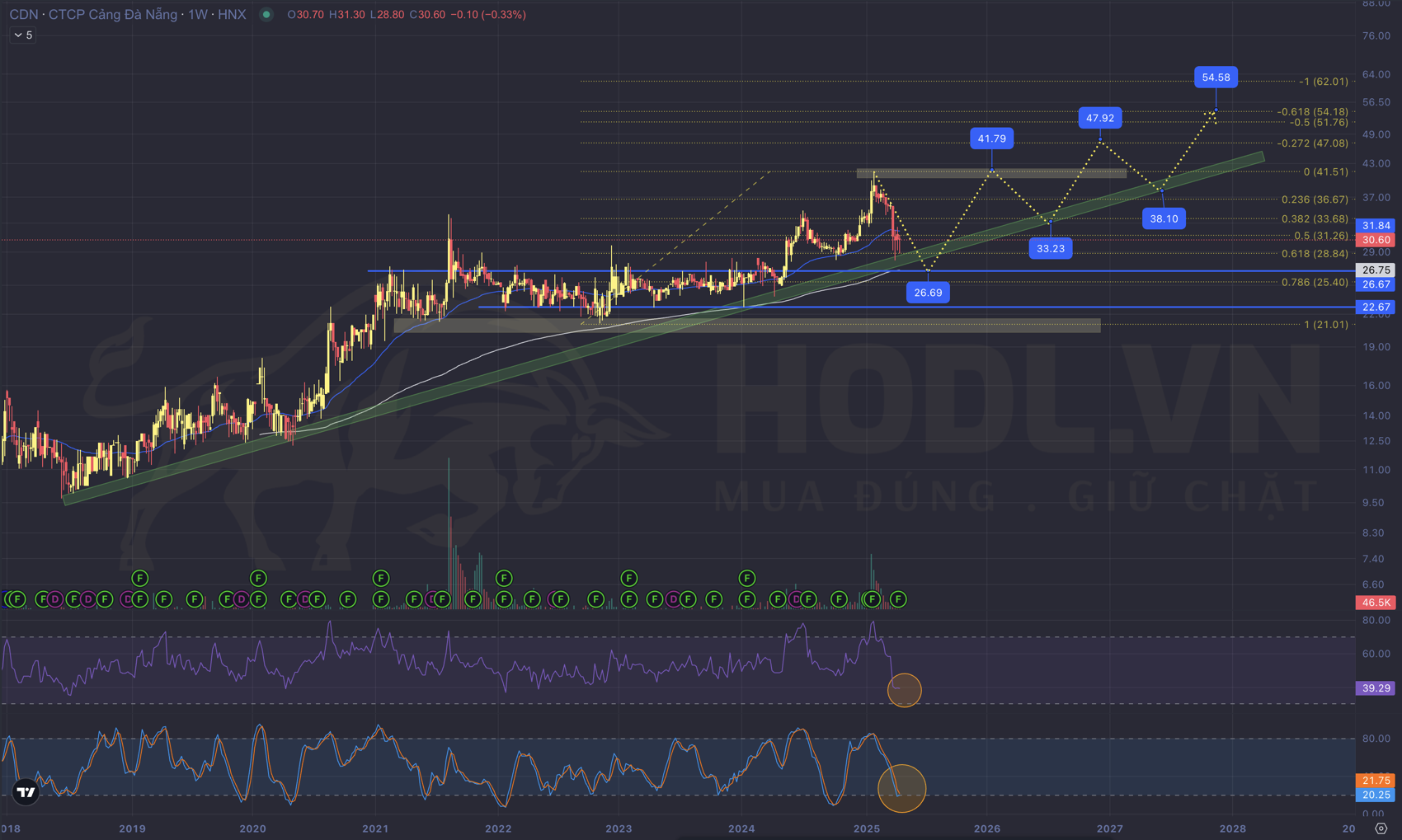

Tôi dùng biểu đồ khung tuần để đánh giá xu hướng và phân tích kỹ thuật giá cổ phiếu CTCP Cảng Đà Nẵng (HNX – CDN).

Thứ nhất: Đường xu hướng tăng được duy trì từ 2019

Đường xu hướng tăng này là hợp lý vì nó được duy trì cùng kết quả kinh doanh tích cực và tăng đều như đã phân tích ở phần trước đó:

Trong tháng 04/2025, giá cổ phiếu CDN có đợt sụt giảm mạnh sau vụ Thuế đối ứng của Mỹ áp cho các quốc gia có quan hệ thương mại. Trong đó Việt Nam là một trong các quốc gia chịu mức thuế đối ứng cao nhất. Tuy nhiên việc áp thuế đã được tạm hoãn trong 90 ngày để đàm phán.

Như vậy cú sụt giảm này không đến từ việc giảm doanh thu, lợi nhuận mà đến từ lo ngại trong tương lai, một điều thường thấy trong giao dịch khi giá có xu hướng phản ánh các kỳ vọng tương lai.

Tôi kỳ vọng đường xu hướng này sẽ tiếp tục được duy trì, trong trường hợp bị phá vỡ thì cũng là một đợt phá vỡ giả mà thôi.

Thứ hai: EMA 200 tuần có thể là hỗ trợ tốt

Đường EMA 200 tuần (4 năm) được duy trì từ năm 2020 tới hiện tại. Ở hai lần tiếp cận trước đó, giá cổ phiếu CDN đều phục hồi rất mạnh và tạo được một cái ATH – Higher High.

Giá trị EMA200 hiện tại đang ở ngưỡng 27.000đ/cp. Như vậy vùng giá này có thể là hỗ trợ sẽ được tiếp tục chờ đợi để mua vào.

Thứ ba: RSI và Stochastic Oversold khung tuần

Đối với chỉ báo RSI(14):

ếu có thể Oversold ở vùng giá 27.000đ thì đây là lần đầu tiên sau 8 năm RSI(14) khung tuần mới có thể tạo được một trạng thái như vậy. Lần đầu tiên là vào tháng 4/2017 – đúng 8 năm về trước.

Liệu đó có phải là một dấu hiệu cho thấy những ai dám bán ra ở mức 27.000đ/cp sẽ là những người… mất hàng hay không!?

Đối với chỉ báo Stochastic(14,3,3)

Stochastic đã chạm ngưỡng Oversold rõ ràng hơn rất nhiều so với các lần tạo trạng thái quá bán trước đó. Tần suất Oversold của Stoch dày hơn RSI do phương pháp tính của hai chỉ báo khác nhau. Tuy nhiên, việc cả RSI và Stochastic đều cho cùng một tín hiệu quá bán dù Doanh thu và LNST của doanh nghiệp không hề sụt giảm là điều bất thường.

Chúng ta chưa bàn tới việc CDN đang mở rộng và sẽ có thêm nguồn doanh thu trong tương lai rất gần.

Đây có thể là một Case Study điển hình nữa về trạng thái Oversold trên RSI và Stochastic mà bạn có thể rút ra được nhiều bài học trong tương lai.

Bạn hãy chú ý thật kỹ và theo dõi diễn biến trong tương lai của hai chỉ báo này khi kết hợp với KQKD thuận lợi nhé!

Thứ tư: Kỳ vọng xu hướng

Đối với cổ phiếu CDN, Tôi vẫn đặt kỳ vọng rất cao vì còn nhiều yếu tố hứa hẹn trong tương lai và nó đang diễn ra theo đúng lộ trình. Triển vọng giá, Tôi cho rằng CDN có thể sẽ tạo một cái Higher Low nữa xung quanh vùng giá 27.000 sau đó phục hồi.

Mục tiêu của đợt tăng này sẽ là 41.000 và 52.000đ/cp.

Định giá cổ phiếu CDN

Cấu trúc nợ

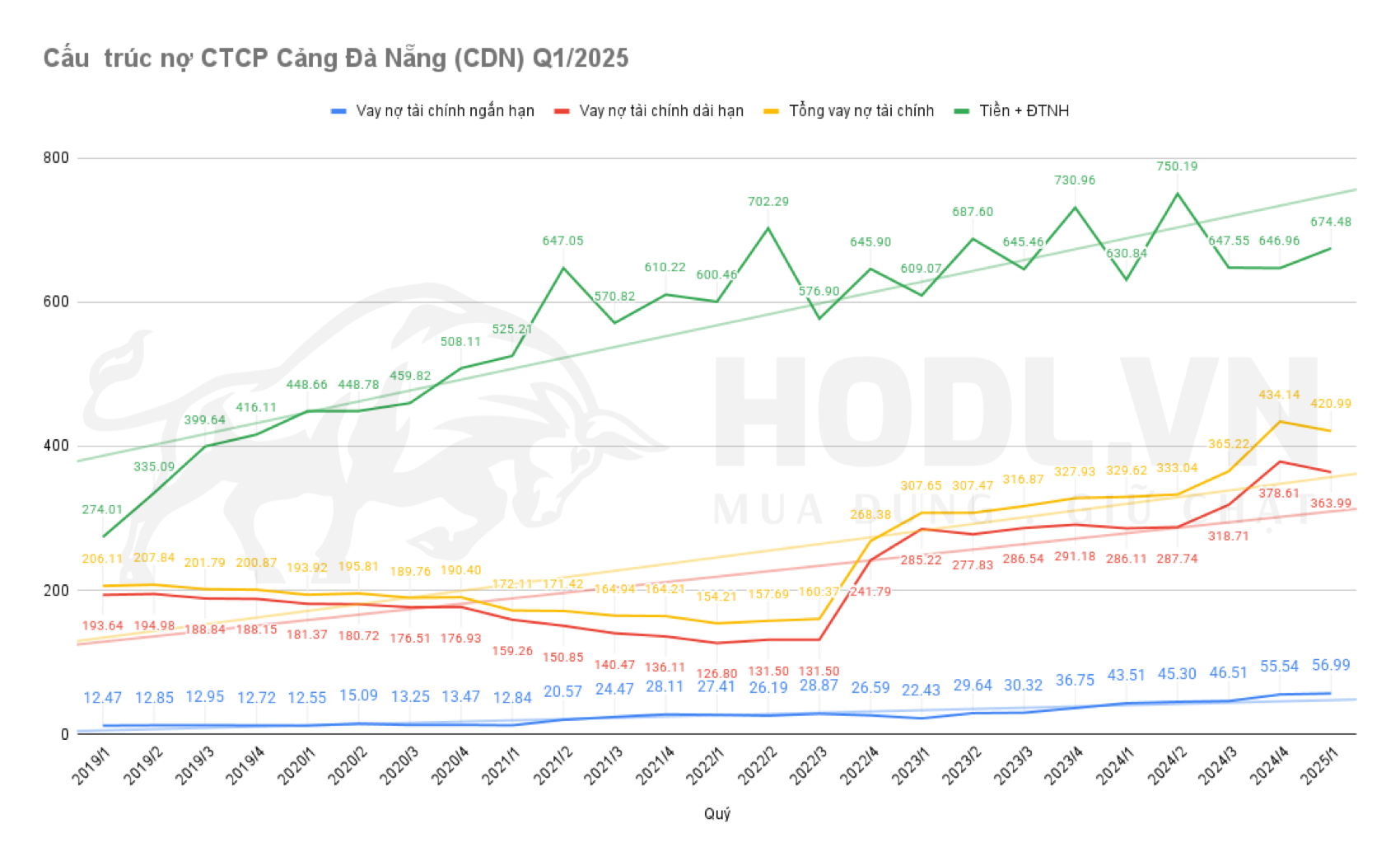

Cùng với việc xây dựng khu Logistic Hoà Vang, mở rộng Cảng Tiên Sa và Liên Chiểu thì nợ của CTCP Cảng Đà Nẵng cũng có xu hướng gia tăng:

Tuy nhiên, ở lần phần tích này, Tôi thêm vào một chỉ số khác là Tổng tiền mặt và Đầu tư ngắn hạn lên tới 674 tỷ và con số này đang cao hơn 50% so với Tổng nợ tài chính 420 tỷ. Đánh giá về sức khoẻ doanh nghiệp, Tôi thấy sức khoẻ tài chính vẫn đảm bảo khoẻ và … khoẻ trên mức cần thiết.

Giải thích về việc gia tăng nợ trong khi lượng tiền đầu tư tài chính ngắn hạn tăng cao trong ĐH Cổ đông, CTCP Cảng Đà Nẵng cho biết dòng tiền được sử dụng cho việc hoàn thiện Khu Logistic Hoà Vang và đưa vào hoạt động trong năm 2025. Đây là lý do chính đáng và hợp lý.

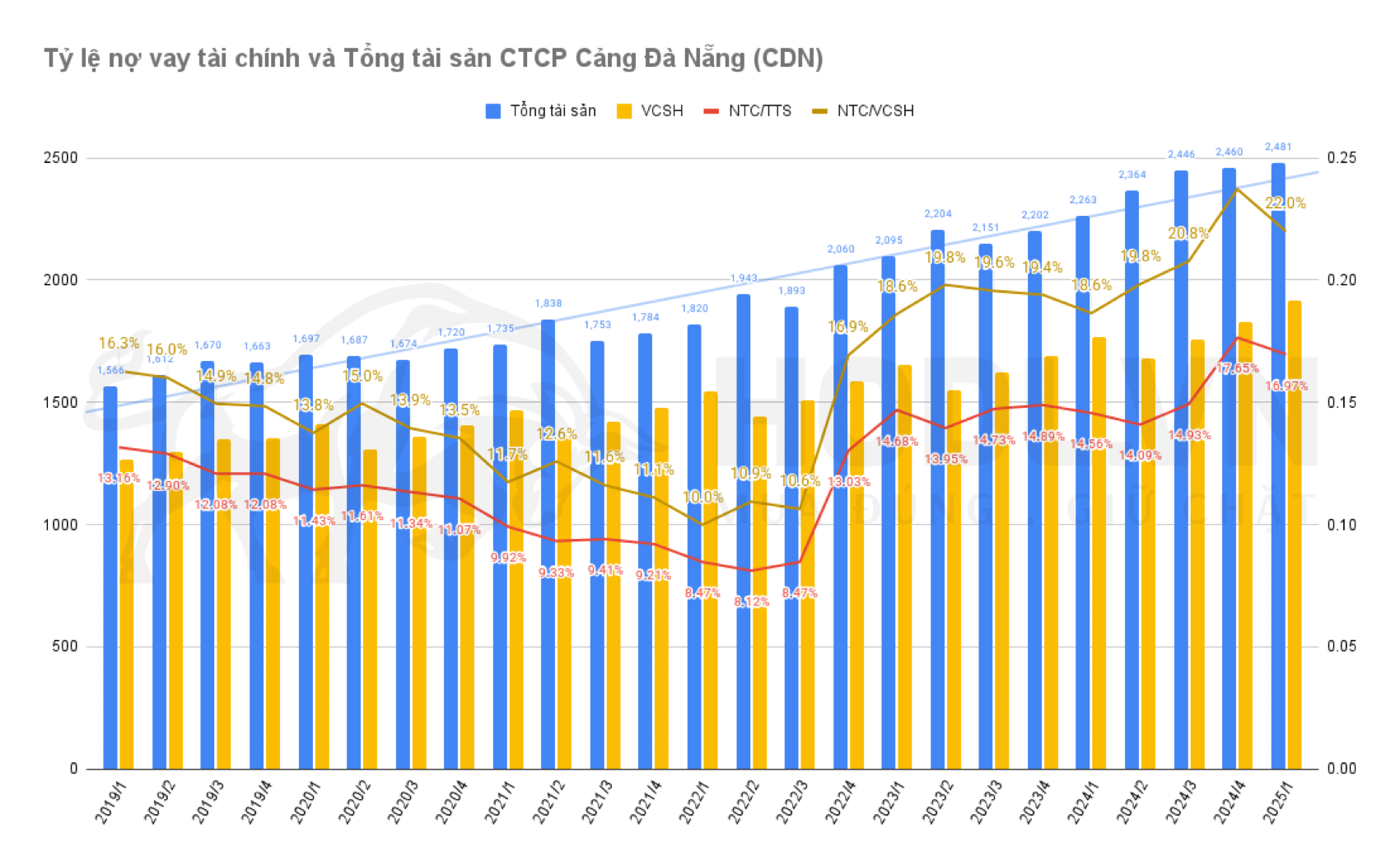

Phía bên dưới, chúng ta xem xét về Tỷ lệ nợ vay tài chính khi so sánh với Tổng tài sản và VCSH:

Tổng tài sản và VCSH của CTCP Cảng Đà Nẵng có xu hướng tăng dần. Tỷ lệ nợ cũng tăng phản ánh nhu cầu mở rộng quy mô của Doanh nghiệp. Ở thời điểm Q1/2025, Tỷ lệ nợ vay tài chính/TTS đạt 16,97% trong khi so với VCSH thì đạt 22.0%.

Nếu chỉ đánh giá dựa trên nguồn tiền mặt và đầu tư thì khó lòng phân định về sức khoẻ tài chính của doanh nghiệp được. Vì ở giai đoạn cuối cùng nếu CDN dùng số tiền này để vận hành thì nó sẽ giảm rất nhanh.

Nhưng ở phía trên, chúng ta có bài toán về Doanh thu và LNST của doanh nghiệp đã tăng trưởng đều và không hề lỗ kể từ khi lên sàn.

Tổng LNST năm 2024 đạt 301 tỷ dư trả lãi và có thể trả được tới 3/4 nợ vay tài chính. Vì vậy năng lực trả nợ của CDN tốt và đảm bảo trả nợ mà không ảnh hưởng nhiều tới tài sản cũng như vốn chủ sở hữu.

Nhược điểm và cơ hội:

Việc sử dụng các nguồn tiền mặt ở giai đoạn cuối của khu Logistic Hoà Vang có thể sẽ gây ra sự sụt giảm nhanh chóng của dòng tiền dẫn tới các hiểu lầm về sức khoẻ tài chính dẫn tới một cú sụt giảm về giá. Nhưng nếu bạn đọc được các phân tích phía trên, hãy coi đó là cơ hội để tiếp tục gom và quân bình giá.

P/B và P/E

Chỉ số P/B và P/E của Cổ phiếu CDN ở thời điểm Q2/2025 đang ở mức cực kỳ thấp. Chỉ 9,8 lần và 1,6 lần nhưng giá lại cao hơn so với các giai đoạn trước. Điều này có thể được lý giải vì BVPS và EPS của CDN đã liên tục tăng trong nhiều năm qua:

Vì vậy, khi thấy P/E và P/B giảm xuống đáy và CDN vẫn ở vùng gái 30.000đ, Tôi thấy thú vị hơn là lo sợ. Nó rõ ràng phản ánh tiềm năng CDN vẫn có thể tạo các đỉnh mới trong tương lai khi các kế hoạch kinh doanh và mở rộng của Doanh nghiệp này hoàn tất.

Tôi cũng chưa hiểu lý do mà giá cổ phiếu CDN vẫn ở ngưỡng hiện tại bất chấp việc doanh thu – lnst đều tăng trong khi lượng CP lưu hành không đổi trong nhiều năm.

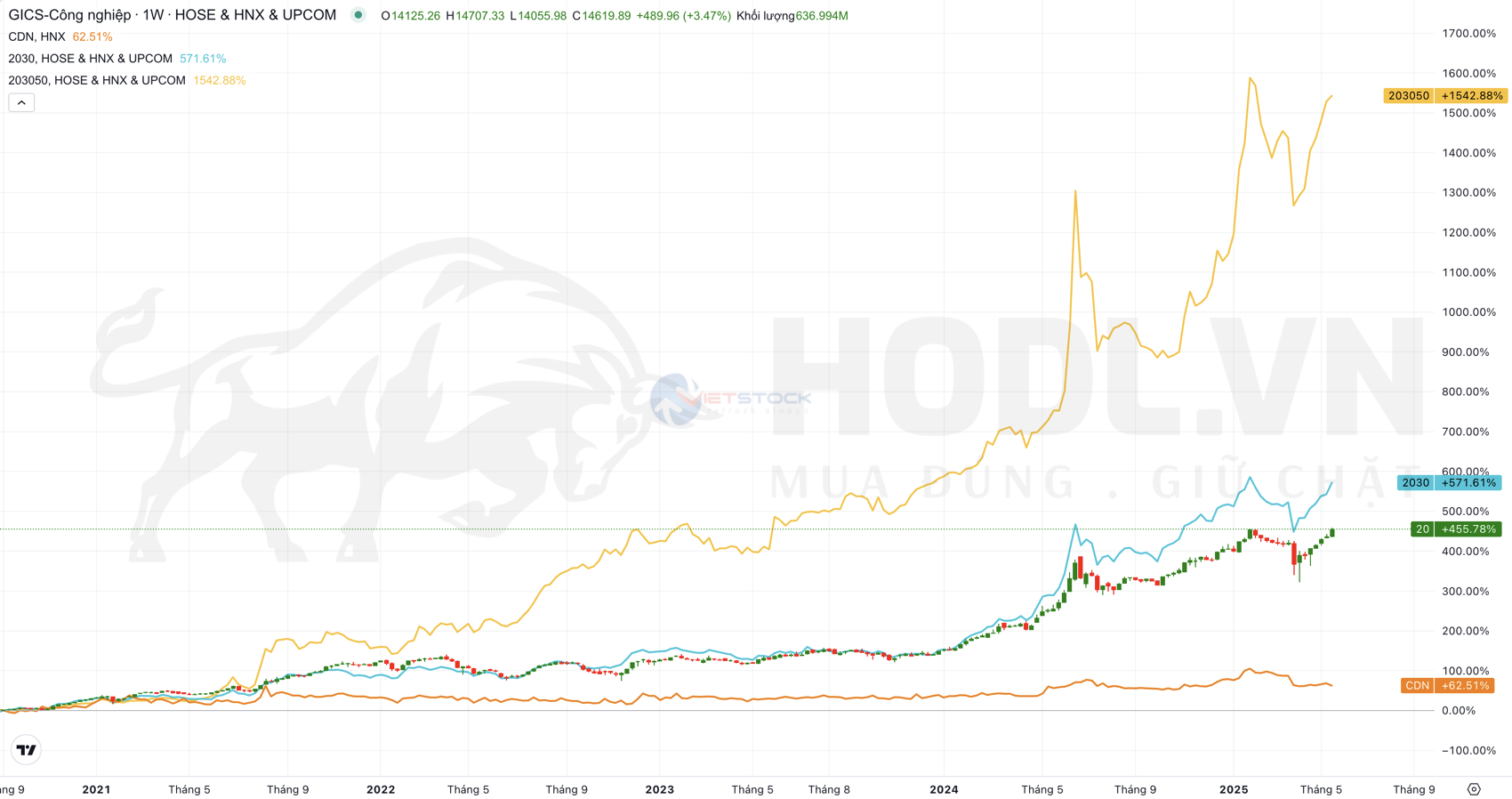

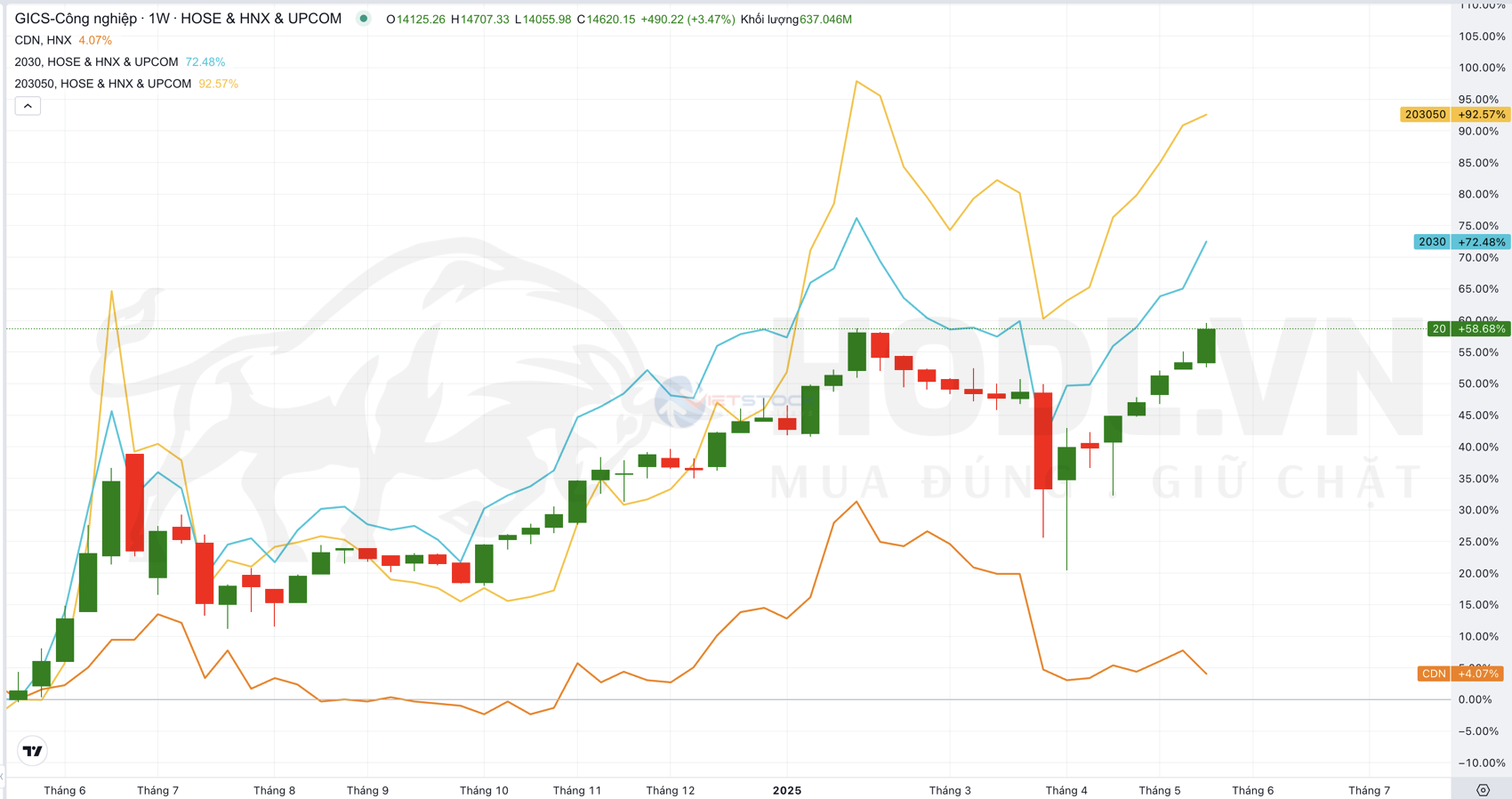

Hãy thử nhìn vào biểu đồ hiệu suất Cổ phiếu CDN so với ba phân ngành chính – cấp 2 – cấp 3 của nó dưới đây.

Trước tiên là với chu kỳ 5 năm:

So với Ngành Công nghiệp, Vận tải và Cơ sở hạ tầng giao thông, giá cổ phiếu CDN có hiệu suất vô cùng kỳ lạ khi chỉ tăng 62,5% trong 5 năm. Với các phân ngành chính thì mức tăng tương ứng là 455.78%, 571.61% và 1542.88%.

Với chu kỳ 1 năm thì sao?

Dưới đây là biểu đồ hiệu suất 1 năm:

Thật kỳ lạ phải không? CDN chỉ tăng 4,07% trong khi ngành Công nghiệp tăng 58.68%, Ngành vận tải tăng 72.48% và Ngành Cơ sở hạ tầng giao thông tăng tới 92.57%

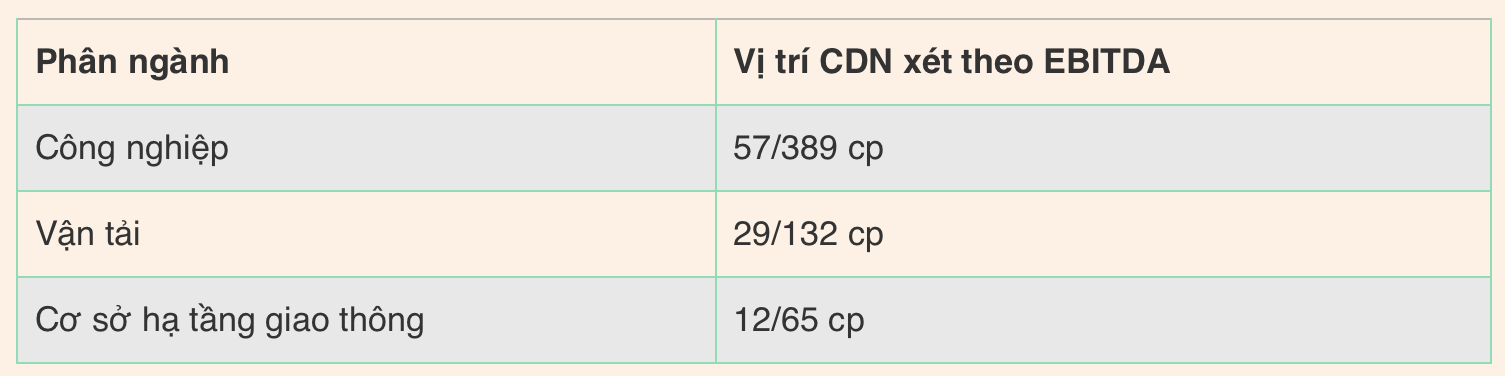

Điều này có vẻ không đúng. Hãy thử xem với kết quả kinh doanh ở phần đầu tiên, thì CTCP Cảng Đà Nẵng nằm ở vị trí nào khi đánh giá EBITDA so với Ba phân ngành chính của nó:

Làm thế nào mà một doanh nghiệp làm ăn tốt như vậy, chi trả cổ tức đều và tỷ lệ cao lại có biến động giá nằm ở đáy của bảng xếp hạng.

Có lẽ nào CDN là một con quái vật đang ngủ yên!?

Ngành Cảng Biển Việt Nam

Ngành Cảng Biển Việt Nam trong những năm vừa qua vẫn duy trì được mức tăng trưởng ổn định và ấn tượng.

Trong phần này, chúng ta cần xem xét về nguy cơ sụt giảm sản lượng dẫn tới nguy cơ giảm doanh thu ngành nói chung và CTCP Cảng Đà Nẵng nói riêng.

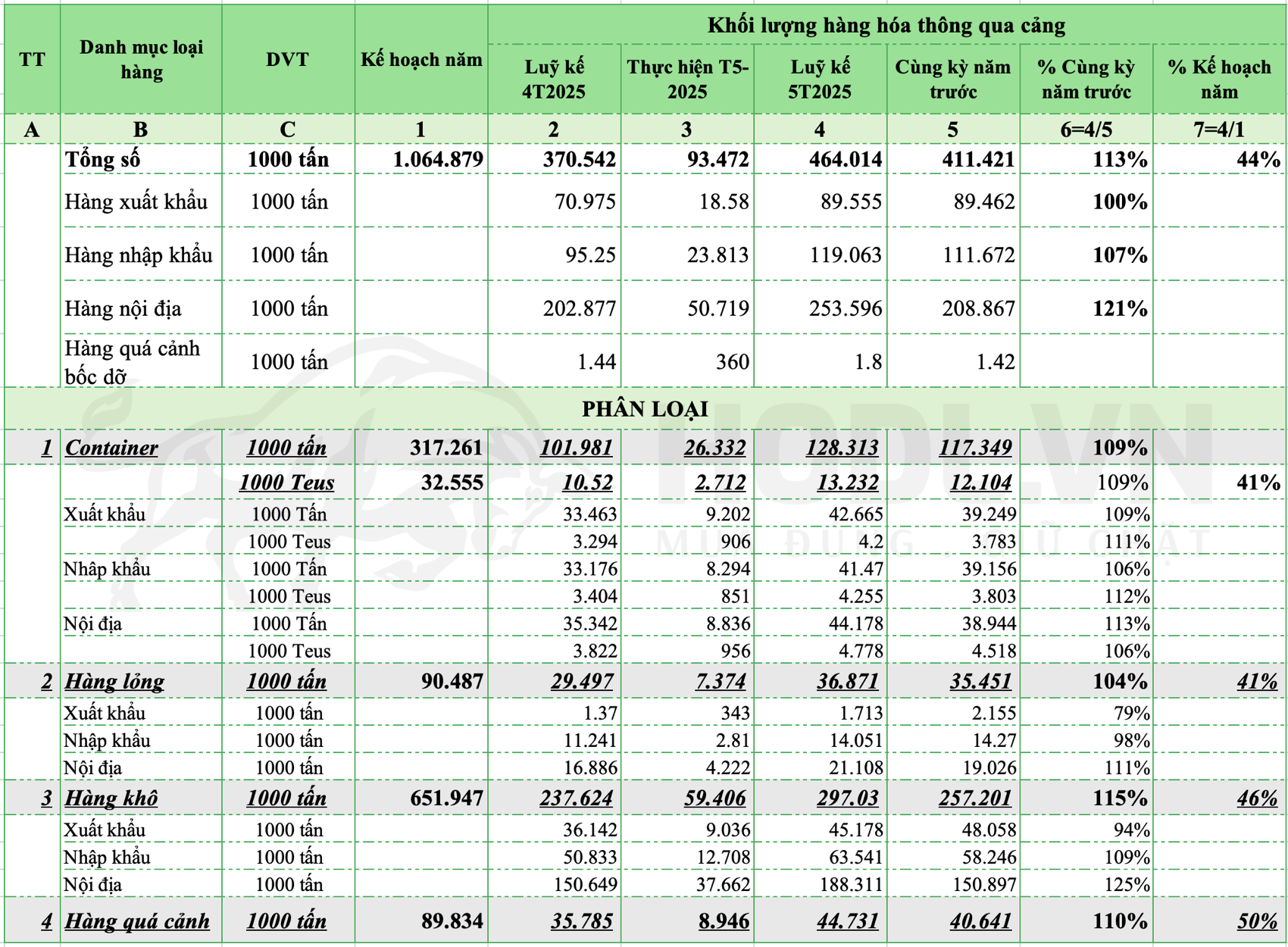

Dưới đây là bảng thống kê báo cáo chi tiết Khối lượng hàng hoá thông qua Cảng biển và Cảng thuỷ nội địa:

Theo báo cáo từ Cục Hàng hải và Đường thuỷ Việt Nam, luỹ kế 5 tháng khối lượng hàng hoá thông qua Cảng biển Việt Nam tăng 113%.

Đặc biệt là Hàng nhập khẩu tăng 107% và Hàng nội địa tăng 121% so với cùng kỳ năm trước là hai nhân tố chính giúp sản lượng vẫn đạt mức tăng ấn tượng.

Đi vào chi tiết:

- Hàng Container qua cảng ở ba chỉ tiêu là Nhập – Xuất – Nội địa đều tăng.

- Hàng lỏng qua cảng giảm so với cùng kỳ.

- Hàng khô nhập khẩu và nội địa đều tăng mạnh trong khi hàng khô xuất khẩu giảm.

Như vậy, với báo cáo này thì lượng hàng hoá Qua cảng vẫn duy trì được đà tăng trưởng giúp chúng ta phần nào giảm bớt các lo ngại.

Điều đáng tiếc nhất là kể từ T8/2025, Cảng vụ hàng hải Đà Nãng không còn công bố các số liệu định kỳ như năm 2024. Vì vậy chúng ta chưa thể đánh giá chi tiết và rõ ràng về sản lượng thực tế của Cảng Đà Nẵng cho giai đoạn 5T2025.

Từ số liệu thống kê phía trên, Chúng ta có thể tạm kết luận rằng: Các chính sách thuế đối ứng chưa tác động tiêu cực tới sản lượng hàng hoá thông qua các cảng biển Việt Nam. Và điều này cho thấy việc giá cổ phiếu CDN sụt giảm là điều đáng ngờ.

Dự báo xu hướng giá

Điểm đáng chú ý lớn nhất trên Nghị quyết HĐQT của CTCP Cảng Đà Nẵng năm 2025 là việc giảm tỷ lệ chi trả cổ tức tiền mặt so với thông lệ từ 14% xuống 12%. Cùng với đó là kế hoạch chi trả cổ tức năm 2025 thấp hơn so với các năm trước chỉ ở 8%.

Tôi đánh giá đây là một kế hoạch thận trọng trong bối cảnh rủi ro kinh tế, thuế quan và Công ty dự kiến đưa vào vận hành Khu Logistic Hoà Vang sẽ cần tới lượng tiền mặt lớn.

Dự báo xu hướng giá cổ phiếu CDN được kỳ vọng sẽ có đợt điều chỉnh về ngưỡng 25.00 – 27.000đ/cp. Sau đó phục hồi:

Giai đoạn 1: Điều chỉnh về 25.000 – 27.000đ trong khoảng từ T7 – T11/2025.

Giai đoạn 2: Phục hồi từ 25.000 – 27.000đ về 42.000đ/cp trong giai đoạn từ T11/2025 – T7/2026.

Giai đoạn 3: Điều chỉnh tạo hỗ trợ cao dần, điều chỉnh từ 42.000đ/cp về 33.200đ/cp. Thời gian từ T7 – T11/2026.

Giai đoạn 4: Phục hồi và phá đỉnh, tăng từ 33.200đ/cp tới khoảng 48.000 – 54.000đ vào tháng 5/2027 hoặc đầu năm 2028.

Kế hoạch giao dịch

Đối với các nhà đầu tư dài hạn, Tôi khuyến nghị nắm giữ Cổ phiếu CDN ở các ngưỡng giá từ 25.000 – 27.000đ với mục tiêu là 42.000đ.

Kỳ vọng thời gian để đạt mục tiêu này là khoảng 3 năm kể từ thời điểm giao dịch được thực thi.

Biên lợi nhuận cho 3 năm nắm giữ đạt khoảng 55%, tương đương lợi nhuận kỳ vọng trung bình mỗi năm khoảng 17,5%

Với cổ phiếu CDN, Tôi nghĩ chúng ta còn một bài toán lớn là việc thoái vốn từ MVN sẽ giúp cởi trói thanh khoản hỗ trợ Cổ phiếu CDN có thể tăng mạnh hơn. Nếu trong 3 năm nắm giữ MVN có kế hoạch thoái vốn một phần từ CDN, hãy nới kỳ vọng lên khoảng 69.000đ/cp.

Chúc các bạn giao dịch thành công!

***

Xem lại các phân tích nổi bật trước đây:

1. Cổ phiếu PAN: Định giá Cổ phiếu PAN H2/2024: Kinh doanh tốt, Kỹ thuật tuyệt vời – Chờ mua

2. Cổ phiếu VRE: Định giá Cổ phiếu VRE Q4/2024: Tạo hai đáy và phục hồi!?

3. Cổ phiếu PHP: Cổ phiếu Cảng Hải Phòng (UPCOM:PHP) 2024-2026: Chờ phá Downtrend

4. Cổ phiếu VHM: Cổ phiếu VHM năm 2024: Phân kỳ và hai đáy