Cuộc đua gom vàng: Kazakhstan vượt mặt Trung Quốc và Nga

Nền kinh tế Mỹ cho thấy các dấu hiệu tích cực và tiêu cực cùng thời điểm. Luôn có sự không chắc chắn về triển vọng ngắn hạn của nền kinh tế, nhưng hiếm khi dữ liệu thể hiện sự tương phản nổi bật đối với các dấu hiệu như vậy.

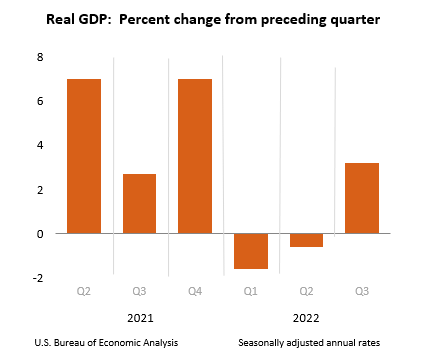

Hãy bắt đầu với điều chỉnh GDP quý ba của ngày hôm qua. Bộ Thương mại đã nâng tốc độ tăng trưởng hàng năm lên 3,2% trong khoảng thời gian từ tháng 7 đến tháng 9, tăng từ mức 2,9% trong ước tính trước đó. Sự cải thiện cho thấy sự phục hồi của nền kinh tế sau 2 quý sụt giảm.

Trong khi đó, cập nhật về hồ sơ trợ cấp thất nghiệp hàng tuần ngày hôm qua tái khẳng định rằng thị trường lao động vẫn thắt chặt. Số hồ sơ xin trợ cấp thất nghiệp mới đã tăng lên 216.000 vào tuần trước, nhưng con số này vẫn gần với mức thấp nhất trong nhiều thập kỷ. Chỉ báo quan trọng này tiếp tục cho thấy tiền lương của Hoa Kỳ sẽ tiếp tục tăng, và do đó làm giảm bớt sự yếu kém đối với các lĩnh vực khác của nền kinh tế.

“Nền kinh tế không quá tệ như thị trường đã nghĩ” Christopher Rupkey, nhà kinh tế trưởng tại FWDBONDS, cho biết “Fed có thể cần tăng lãi suất cao hơn nữa vào năm 2023 vì nền kinh tế không chậm lại nên áp lực tăng giá có thể kéo dài.”

Oren Klachkin, nhà kinh tế hàng đầu của Mỹ tại Oxford Economics, cũng có quan điểm tương tự về dữ liệu GDP quý 3 vững chắc hơn. Oren Klachkin, nhà kinh tế hàng đầu của Mỹ tại Oxford Economics, cho biết: “Việc điều chỉnh tăng bất ngờ đối với GDP quý 3 là điều đáng khích lệ nhưng nền kinh tế sẽ sớm được thử thách từ các điều kiện thị trường tài chính thắt chặt và việc Fed tăng lãi suất”.

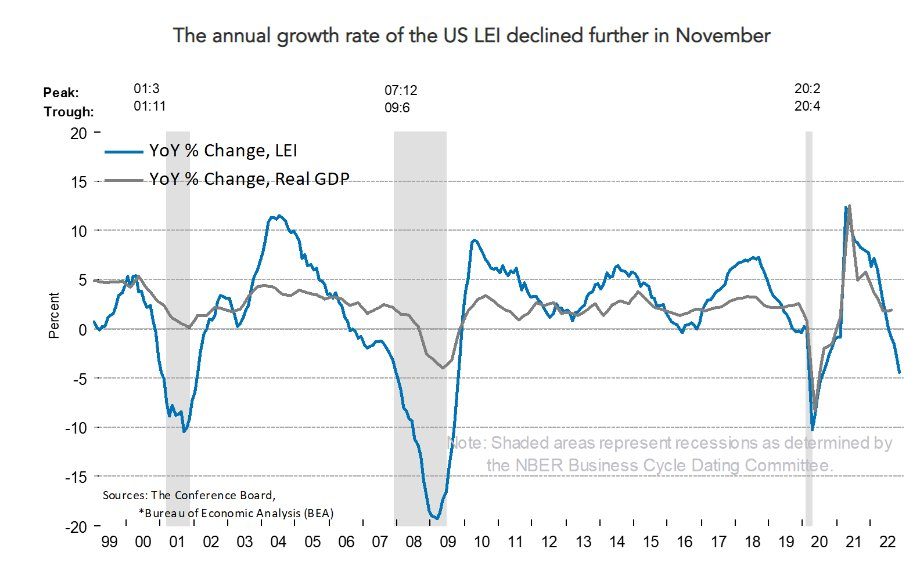

Bên cạnh đó, tỷ lệ tăng trưởng hàng năm của Chỉ số kinh tế hàng đầu (LEI) của Hoa Kỳ tiếp tục tiêu cực trong tháng 11, cho thấy động lực kinh tế đang xấu đi.

“Bất chấp khả năng phục hồi hiện tại của thị trường lao động - được tiết lộ bởi Chỉ số kinh tế ngẫu nhiên của Hoa Kỳ vào tháng 11 - và niềm tin của người tiêu dùng được cải thiện vào tháng 12, LEI Hoa Kỳ cho thấy chu kỳ thắt chặt tiền tệ của Cục Dự trữ Liên bang đang cắt giảm các khía cạnh của hoạt động kinh tế, đặc biệt là nhà ở,” ,Ataman Ozyildirim, Giám đốc cấp cao tại The Conference Board cho biết , “Kết quả là, chúng tôi dự đoán một cuộc suy thoái ở Hoa Kỳ có thể sẽ bắt đầu vào khoảng đầu năm 2023 và kéo dài đến giữa năm.”

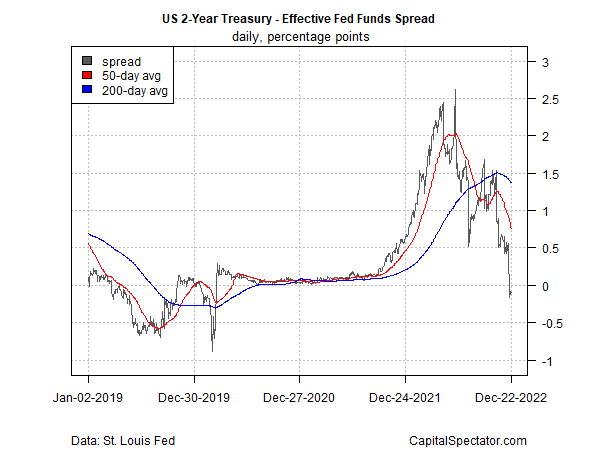

Thị trường trái phiếu và cổ phiếu dường như đang có triển vọng giảm đối với nền kinh tế, bất chấp những dấu hiệu mạnh lên trên thị trường lao động. Đáng chú ý, lợi suất trái phiếu kho bạc kỳ hạn 2 năm nhạy cảm với chính sách hiện đang giao dịch dưới mức trung bình đối với các quỹ của Fed lần đầu tiên sau gần ba năm, cho thấy các đợt tăng lãi suất của Cục Dự trữ Liên bang sắp đạt đến đỉnh điểm .Chính sách tiền tệ thắt chặt hơn làm tăng nguy cơ suy thoái kinh tế và thị trường trái phiếu kho bạc đang đặt cược rằng Fed sẽ sớm tạm dừng việc tăng lãi suất.

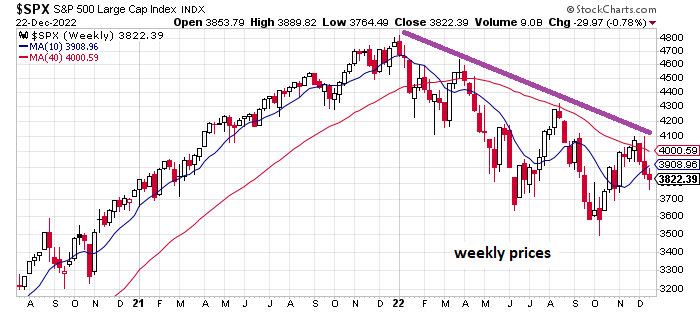

Thị trường chứng khoán vẫn gặp nhiều thách thức trong bối cảnh vĩ mô khó khăn khi chứng kiến sự sụt giảm liên tục của Chỉ số S&P 500. Chứng khoán đã trải qua ba đợt phục hồi thất bại trong năm nay, phần lớn là do kỳ vọng suy giảm liên quan đến việc tăng lãi suất và tăng trưởng chậm lại.

Khó khăn đối với thị trường là xem xét liệu ngân hàng trung ương có quá quyết liệt trong việc tăng lãi suất hay không, vì điều này sẽ khiến gia tăng nguy cơ suy thoái kinh tế. Các thị trường đang cho rằng Fed sẽ thận trọng trong việc kiểm soát lạm phát, ngụ ý rằng rủi ro kinh tế sẽ tiếp tục tăng cao.

Yếu tố chính vẫn là dữ liệu lạm phát sắp tới. Nếu lạm phát không giảm đủ nhanh trong những tháng tới phù hợp với các kế hoạch của Fed, thì nhiều khả năng sẽ có nhiều đợt tăng lãi suất nữa. Và điều đó sẽ lại củng cố rủi ro suy thoái.

“Có sự đồng thuận rõ ràng rằng sẽ có một cuộc suy thoái vào năm 2023”, Chuck Carlson, giám đốc điều hành của Horizon Investment Services cho biết