Chuyên gia: Đợt tăng giá mạnh nhất của bạc vẫn chưa bắt đầu

- Lạm phát tiếp tục giảm nhưng tốc độ không như mong muốn.

- Và, khi thị trường biến động tăng lên, nhà đầu tư nên thử điều chỉnh lại danh mục đầu tư của mình.

- Danh mục đầu tư 60/40 là một cách tuyệt vời để làm điều đó vì nó đã được chứng minh là có hiệu quả trong lịch sử.

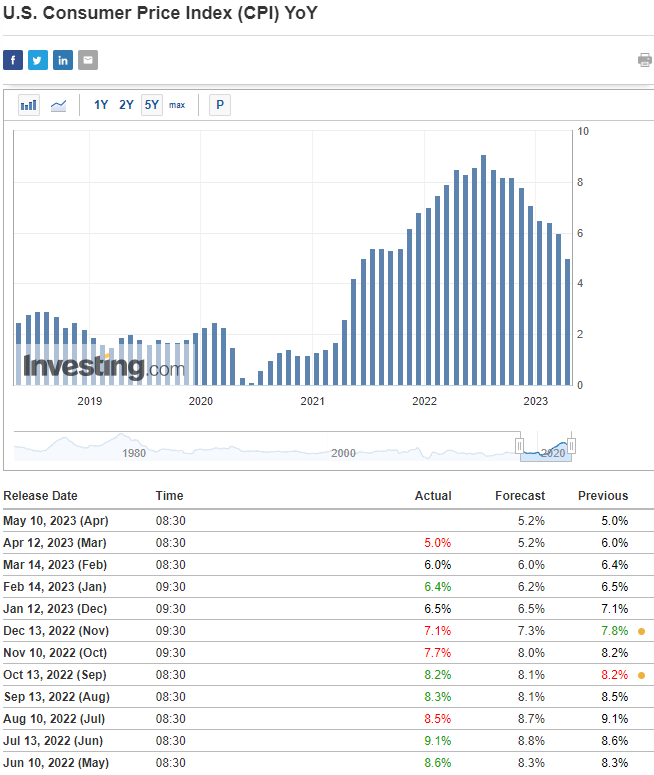

Mặc dù có một số tín hiệu cho thấy sự trì trệ, nhưng xu hướng lạm phát vẫn tiếp tục giảm, với mỗi lần công bố dữ liệu đều cho thấy chỉ số giá tiêu dùng (CPI) thấp hơn chỉ số trước đó kể từ khi đạt đỉnh 9%.

Mặc dù tốc độ thay đổi của lạm phát đang chậm lại, nhưng nó không giảm ở tốc độ mong muốn, vì nó vẫn còn cho thấy nhiều rủi ro tiềm ẩn.

Dưới đây là dữ liệu hàng năm (U.S. CPI) trong năm qua:

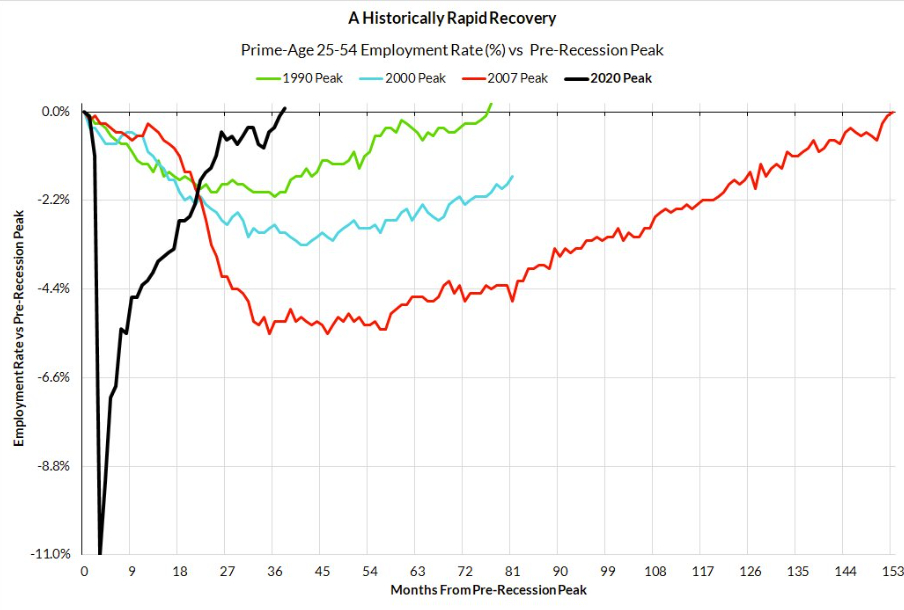

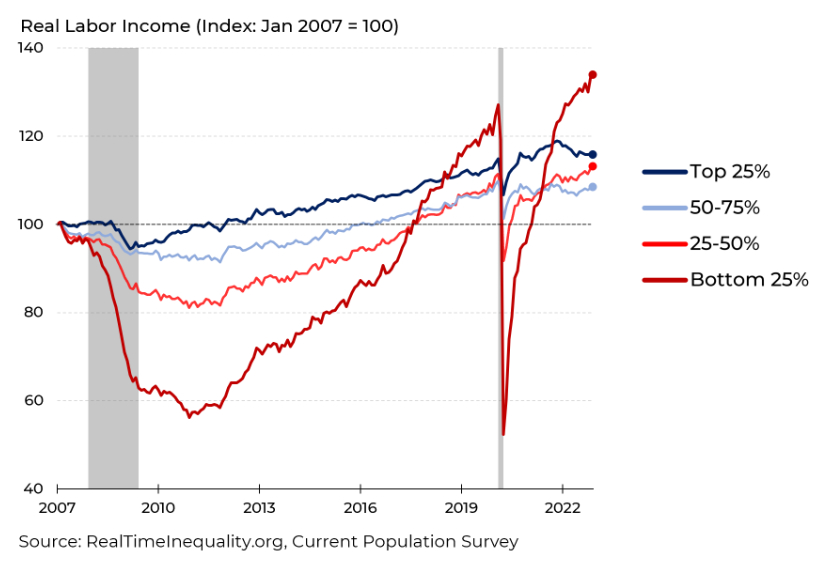

Tuy nhiên, vấn đề với lạm phát nằm ở tốc độ thay đổi đáng kể kể từ khi bắt đầu đại dịch. Điều này một phần là do ảnh hưởng của thị trường lao động, tiền lương tăng và sự phục hồi kinh tế nhanh chóng.

Dữ liệu được trình bày trong biểu đồ minh họa rằng tốc độ phục hồi việc làm sau đại dịch của những người trong độ tuổi 25-54 nhanh hơn so với bất kỳ cuộc suy thoái nào trước đây.

Đây được coi là một trường hợp hy hữu. Một trong những phát hiện đáng chú ý nhất từ dữ liệu là những người lao động có thu nhập thấp đang có tốc độ tăng lương nhanh nhất.

Trong khi điều tích cực là lạm phát đang có xu hướng giảm. Nhưng ở mức 5%, nó vẫn còn cao. Do đó, không có gì ngạc nhiên khi nhiều nhà đầu tư đang tìm cách phòng ngừa lạm phát.

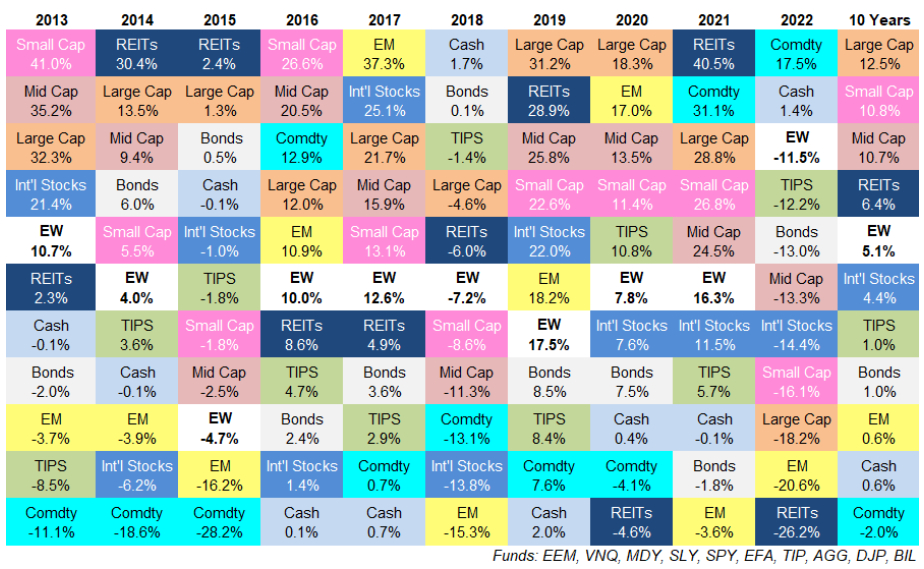

Năm ngoái, hàng hóa đóng vai trò như một hàng rào chống lại lạm phát. Ngoài khả năng phòng ngừa rủi ro, chúng còn hoạt động như một công cụ đa dạng hóa.

Điều này đặc biệt có giá trị khi cổ phiếu và trái phiếu là những lựa chọn ít hấp dẫn hơn. Dưới đây là hiệu suất lợi nhuận của 3 loại tài sản này vào năm 2022:

• Cổ phiếu (S&P 500): -19,5%

• Trái phiếu (USAG): -14,3%

• Hàng hóa (DJP): +17,5%

Làm thế nào để bạn giảm sự biến động cho danh mục đầu tư?

Câu trả lời đơn giản là đa dạng hóa bằng cách nghiên cứu các quỹ phụ và lĩnh vực khác nhau trong thị trường chứng khoán và xác định các cơ hội đa dạng hóa.

Trái phiếu thường được coi là tài sản ưa thích nhất để cân bằng danh mục đầu tư. Tuy nhiên, cách tiếp cận này có thể không phải lúc nào cũng hiệu quả, đặc biệt là khi lãi suất tăng mạnh, như vào năm 2022.

Trong những kịch bản như vậy, có thể đáng để xem xét giảm tiếp xúc với cổ phiếu và khám phá hàng hóa.

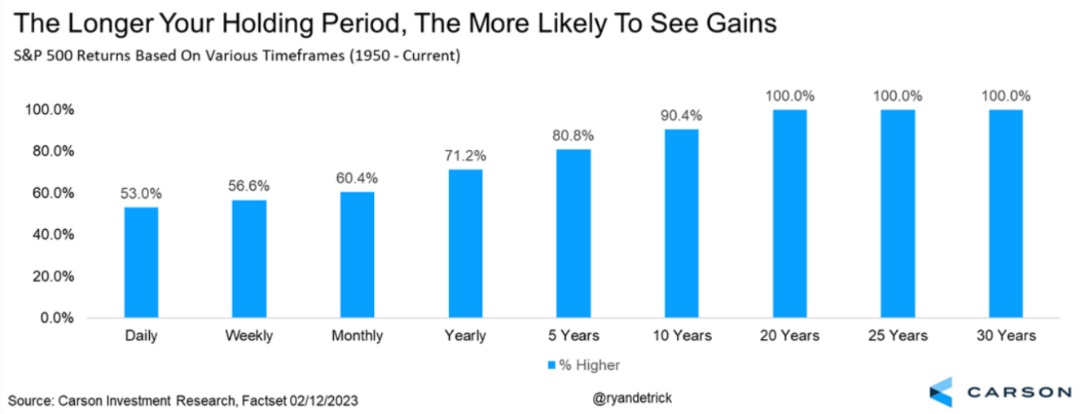

Nếu chúng ta rút khỏi cổ phiếu quá nhiều, nó sẽ làm giảm sự biến động. Nhưng điều đó cũng làm giảm lợi nhuận dài hạn quá nhiều, và khi đó trò chơi không còn giá trị nữa.

Nhìn vào biểu đồ, chúng ta có thể thấy rằng trong hơn 70 năm qua, S&P 500 đã mang lại lợi nhuận dương 81% thời gian. Ngoài ra, nếu chúng tôi xem xét thời hạn đầu tư từ 20 năm trở lên, nó luôn mang lại lợi nhuận dương 100%.

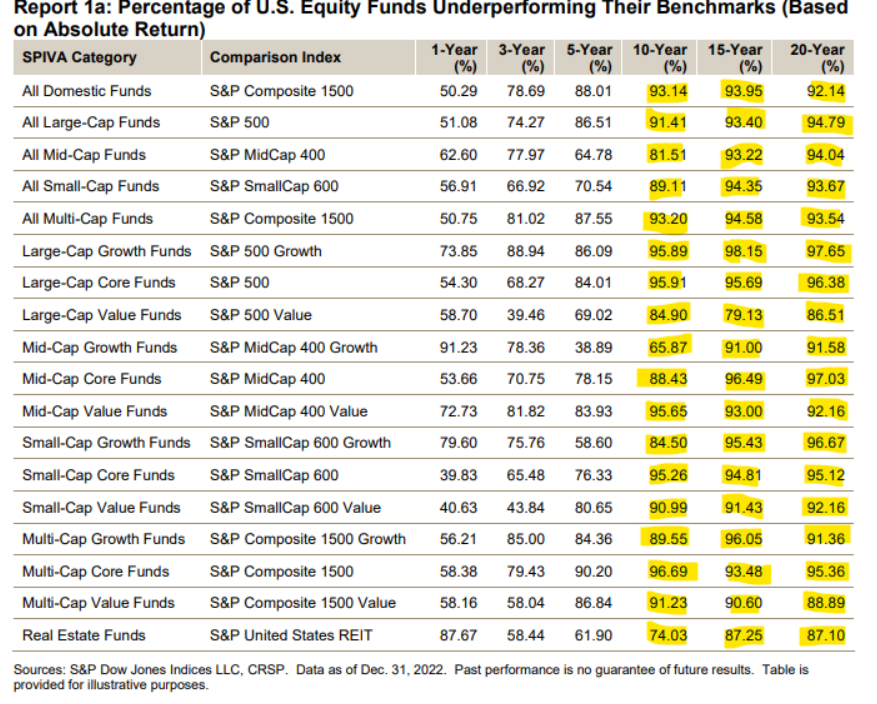

Điều quan trọng cần lưu ý là đánh bại thị trường hoặc vượt trội so với tiêu chuẩn của một người không đơn giản như việc chọn một tài sản và hy vọng thu được 200% lợi nhuận trong một năm. Chỉ cần nghĩ tại sao phần lớn các quỹ phòng hộ thất bại.

Dựa trên dữ liệu được trình bày trước đó, rõ ràng là thời hạn đầu tư càng dài thì càng có nhiều khả năng các quỹ chuẩn sẽ hoạt động tốt hơn các quỹ phòng hộ.

Là nhà đầu tư cá nhân, câu thần chú chính của chúng tôi nên đa dạng hóa. Chiến lược này có thể dẫn đến hiệu suất thấp hơn trong các thị trường tăng giá, nhưng nó cũng có thể dẫn đến hiệu suất cao hơn trong các thị trường giảm giá.

Bằng cách đa dạng hóa các khoản đầu tư của mình trên nhiều loại tài sản và lĩnh vực khác nhau, chúng tôi có thể giảm mức độ rủi ro và có khả năng đạt được kết quả dài hạn tốt hơn.

Chiến lược danh mục đầu tư 60/40, bao gồm việc phân bổ 60% vào cổ phiếu và 40% vào trái phiếu, gần đây đã có một giai đoạn khó khăn. Biểu đồ dưới đây cho thấy năm 2022 là một ngoại lệ.

Lợi nhuận âm trước đây, chẳng hạn như những năm 2000-2003 và 2008-2009, chủ yếu là do thị trường chứng khoán sụp đổ. Chúng ta phải quay trở lại năm 1981 để tìm một năm tương tự như năm 2022, trong đó cổ phiếu và trái phiếu bị lỗ hai con số.

Điều này nhấn mạnh tầm quan trọng của việc có một thời hạn đầu tư dài hạn và không dựa vào những biến động ngắn hạn. Chiến lược danh mục đầu tư 60/40 đã từng đáng tin cậy trong một khoảng thời gian đủ dài.

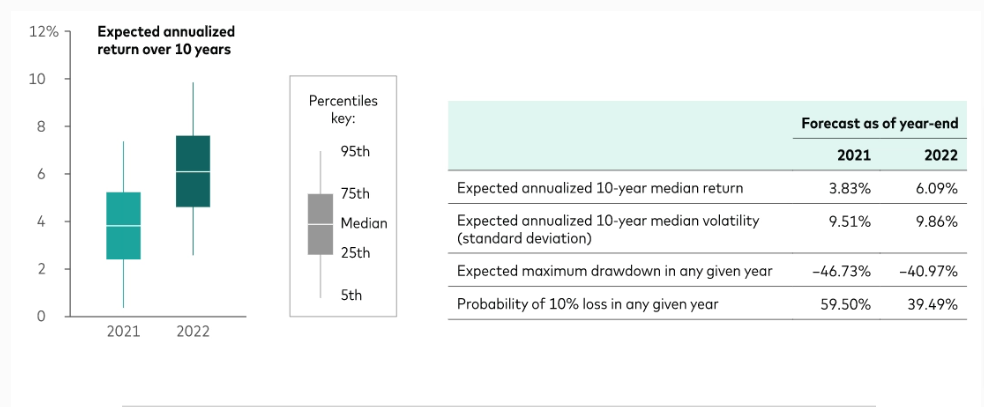

Một trong những người ủng hộ chiến lược này là quỹ khổng lồ được quản lý thụ động, Vanguard.

Trong danh mục đầu tư tại Hoa Kỳ của họ, Vanguard đã sử dụng Chỉ số S&P 500 cho cổ phiếu của Hoa Kỳ và Chỉ số trái phiếu tổng hợp của Bloomberg Hoa Kỳ cho trái phiếu. Đối với danh mục đầu tư 60/40 được đa dạng hóa toàn cầu, họ đã phân bổ 36% cho cổ phiếu của Hoa Kỳ bằng cách sử dụng chỉ số MSCI US Broad Market, 24% cho các cổ phiếu không thuộc Hoa Kỳ bằng cách sử dụng MSCI World Ex USA, 28% cho trái phiếu Hoa Kỳ bằng cách sử dụng chỉ số Bloomberg U.S. Aggregate Bond index, và 12% đối với trái phiếu không phải của U. S. sử dụng chỉ số Bloomberg Global Aggregate ex-USD.

Các dự báo về lợi suất trái phiếu Hoa Kỳ 10 năm (hàng năm) đã tăng từ 3,83% vào cuối năm 2021 lên 6,09% vào cuối năm 2022. Việc điều chỉnh tăng là do hiệu quả dự kiến từ trái phiếu được cải thiện và 60/40 có cơ hội tốt để có một thập kỷ tích cực.

Tái cân bằng không nên được đánh giá thấp và nên được thực hiện định kỳ để điều chỉnh tỷ lệ phần trăm tài sản trong danh mục đầu tư, cho dù đó là danh mục đầu tư 60/40 hay bất kỳ loại danh mục đầu tư nào khác.

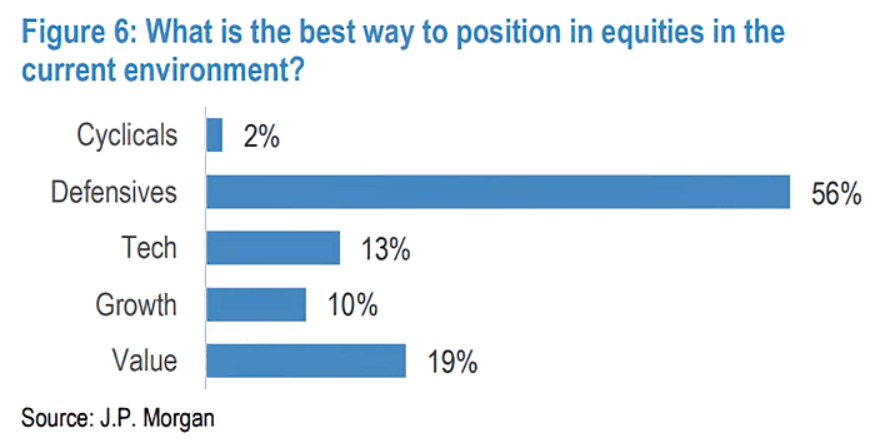

Điều này là cần thiết khi tỷ lệ phần trăm trở nên sai lệch có lợi cho một tài sản cụ thể hoặc khi mức độ biến động của danh mục đầu tư tăng lên. Hiện tại, theo nghiên cứu được thực hiện bởi JP Morgan, các nhà đầu tư nên ưu tiên các tài sản phòng thủ hơn.

Cuối cùng, đây là hai chỉ số khác cũng được theo dõi:

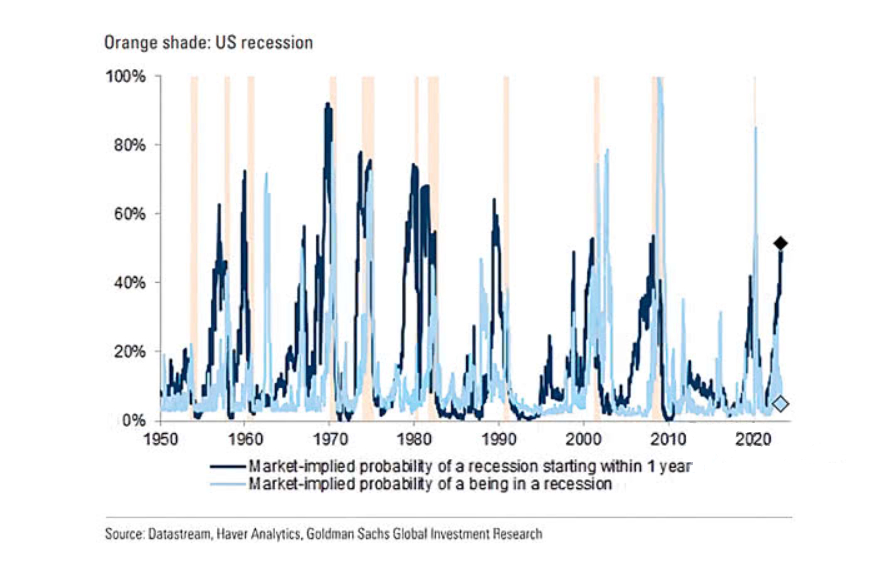

1. Theo các chỉ báo của Goldman Sachs, thị trường đang dự đoán một cuộc suy thoái trong năm tới, được biểu thị bằng xác suất suy thoái do thị trường ngụ ý bắt đầu trong vòng 1 năm (đường màu xanh lam) và xác suất do thị trường ngụ ý của một cuộc suy thoái xảy ra (đường màu xanh).

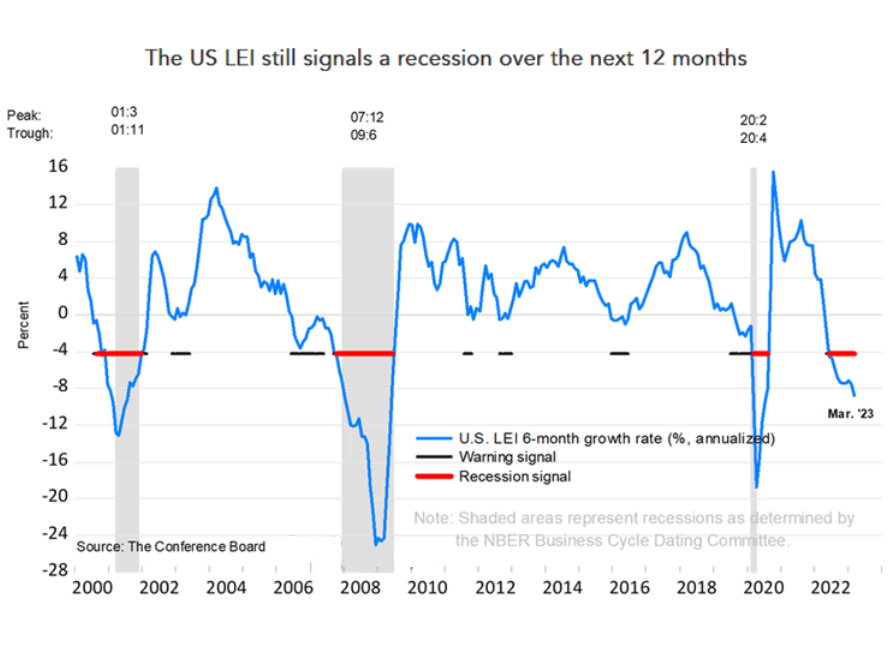

2) Chỉ số kinh tế hàng đầu của Conference Board báo hiệu một cuộc suy thoái trong 12 tháng tới.

Để kết luận, các nhà đầu tư không bao giờ nên quên:

- Đơn giản là tất cả.

- Lợi nhuận dài hạn là thứ quan trọng duy nhất.

- Thị trường là phi lý trong ngắn hạn.

- Dự đoán các chuyển động trên thị trường là gần như không thể.

Tuyên bố miễn trừ trách nhiệm: Bài viết này chỉ được viết cho mục đích thông tin; nó không cấu thành một lời mời chào, lời đề nghị, lời khuyên hoặc khuyến nghị để đầu tư như vậy; nó không nhằm mục đích khuyến khích việc mua tài sản dưới bất kỳ hình thức nào. Tôi muốn nhắc bạn rằng bất kỳ loại tài sản nào cũng được đánh giá từ nhiều quan điểm và có rủi ro cao, do đó, mọi quyết định đầu tư và rủi ro liên quan vẫn thuộc về nhà đầu tư.